Книга: Основы финансовой грамотности: Краткий курс

12.9. ПАО «Аэрофлот»

12.9. ПАО «Аэрофлот»

ПАО «Аэрофлот» не нуждается в представлении. Расскажем о компании коротко. Полное ее название – ПАО «Аэрофлот – российские авиалинии». Группа «Аэрофлот» – современный авиационный холдинг, крупнейший авиаперевозчик России и один из лидеров европейского рынка авиаперевозок. По итогам 2015 г. Группа занимает 36,7 % российского рынка по пассажиропотоку: в течение года услугами ее авиакомпаний воспользовались 39,4 млн человек, в том числе 26,1 млн пассажиров было перевезено рейсами авиакомпании «Аэрофлот».

Головной компанией Группы является ПАО «Аэрофлот». В состав Группы «Аэрофлот» входят авиакомпании «Аэрофлот», «Россия», «Аврора» и «Победа».

Парк авиакомпании является одним из самых молодых в мире. Средний возраст самолетов «Аэрофлота» составляет 4,4 года, а самолетов Группы – 6,4 года. По состоянию на конец 2015 г. в парк Группы входило 262 воздушных судна, 170 из которых эксплуатировались авиакомпанией «Аэрофлот».

Информация о парке воздушных судов компании по состоянию на 31 декабря 2015 г.157:

• в собственности – 5 воздушных судов (Ан-24, DHC 8-Q300, DHC 8-Q402),

• в финансовой аренде (с последующим приобретением в собственность) – 57 воздушных судов (Аэробус А319, Аэробус А320, Аэробус А321, Аэробус А330, Боинг В777, Ан-148),

• в операционной аренде (без приобретения в собственность) – 200 воздушных судов (SSJ-100, Аэробус А319, Аэробус А320, Аэробус А321, Аэробус А330, Боинг В737, Боинг В767, Боинг В777, DHC 8-Q300, DHC 8-Q200, DHC 6-400).

В 2015 г. сеть маршрутов Группы охватывала 319 регулярных направлений в 54 страны мира, сеть авиакомпании «Аэрофлот» – 133 регулярных направления в 52 страны мира. «Аэрофлот» является участником глобального альянса SkyTeam, что позволяет пассажирам использовать дополнительные возможности, предоставляемые маршрутными сетями партнеров.

Если мы заглянем в отчетность компании за 2015 г., то увидим, что ПАО «Аэрофлот» внесло авансовые платежи за новые самолеты, поставка которых ожидается в 2017–2023 гг.:

• Боинг В787 – 20 самолетов,

• Аэробус А350 – 22 самолета,

• Боинг В777 – 1 самолет,

• Аэробус А320 – 21 самолет,

• Аэробус А321 – 12 самолетов158.

Это говорит о том, что компания уверенно развивается и ей не хватает воздушных судов для реализации намеченных планов.

51,17 % акций ПАО «Аэрофлот» принадлежит Российской Федерации в лице Федерального агентства по управлению государственным имуществом. Около 41 % акций находится в свободном обращении159.

Ознакомимся с финансовым положением компании.

Финансовое положение компании блестящим не назовешь. Два года подряд она работает с убытками, хотя убыток за 2015 г. (6494 млн руб.) значительно меньше, чем убыток за 2014 г. (17 146 млн руб.). Капитал (собственные средства) компании составляет отрицательную величину. Это означает, что размер обязательств (351 314 млн руб.) превышает размер активов (315 194 млн руб.). Сумма краткосрочных обязательств, которые необходимо погасить в течение одного года, – 178 081 млн руб. Сумма оборотных активов (133 306 млн руб.) на 44 775 млн руб. меньше суммы краткосрочных обязательств. По всей видимости, это не станет критичной проблемой для ПАО «Аэрофлот», поскольку часть обязательств в 2016 г. будет погашаться из выручки этого же года. Тем не менее долговая нагрузка компании довольно значительная.

Вместе с тем финансовые результаты компании, по сравнению с 2014 г., заметно улучшились. Почти на 30 % выросла выручка, почти в четыре раза – валовая прибыль (выручка минус себестоимость реализованной продукции или услуги). Даже если вы никогда не брали в руки финансовые отчеты компании, но хотя бы несколько раз летали самолетами российских авиакомпаний или были в крупных аэропортах страны, думаю, обратили внимание на то, что «Аэрофлот» является лидером на отечественном рынке авиаперевозок. Узнаем рыночную стоимость компании.

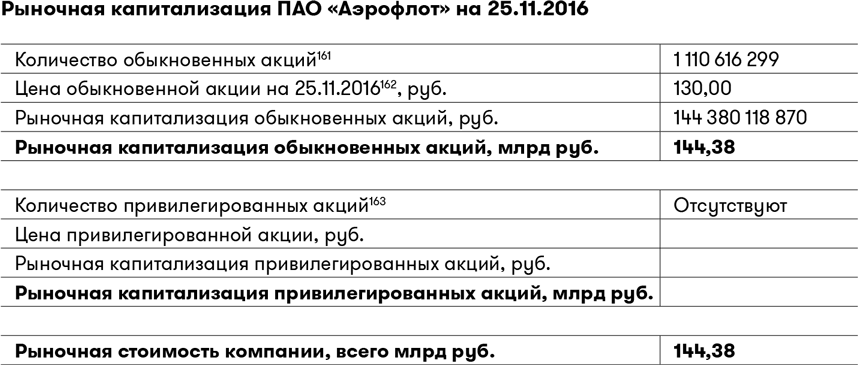

Сравним рыночную стоимость ПАО «Аэрофлот» с некоторыми цифрами из бухгалтерской отчетности компании:

Рыночная стоимость компании на 25.11.16 – 144, 380 млрд руб.

Активы (всего) – 315, 194 млрд руб.

Внеоборотные активы – 181, 888 млрд руб.

• основные средства – 104, 494 млрд руб.

Оборотные активы – 133, 306 млрд руб.

• расходные запчасти и запасы – 7, 447 млрд руб.

• денежные средства и их эквиваленты – 30, 693 млрд руб.

Обязательства (всего) – 351, 314 млрд руб.

Капитал (собственные средства) – (36, 120) млрд руб.

Опять на минуту представим, что у нас есть возможность купить компанию «Аэрофлот» целиком по рыночной цене, то есть за 144, 380 млрд руб. За эти деньги мы приобретаем компанию, чья стоимость активов (315, 194 млрд руб.) в два раза больше, чем мы за нее заплатили. Стоимость одних только собственных и арендованных самолетов, авиационных двигателей, земли и зданий, машин, оборудования и прочих основных средств составляет 104, 494 млрд руб. А еще есть дебиторская задолженность и предоплаты, запчасти и запасы, деньги на счетах и в кассе, другие оборотные активы на общую сумму 133, 306 млрд руб. Правда, со всеми активами мы приобретаем и обязательства компании на сумму 351, 314 млрд руб., которые нужно будет погашать.

В техническом отношении, приобретая компанию «Аэрофлот» по рыночной стоимости 144, 380 млрд руб., мы приобретаем только ее долги на сумму 36, 120 млрд руб. (активы минус обязательства компании). Это не очень выгодная сделка. Взглянем на график котировок акций.

На графике акции не выглядят дешевыми. Они были дешевыми в конце 2008 г., когда стоили около 25 руб., и практически весь 2015 г., когда стоили 30–40 руб. Но с осени 2015 г. акции начали стремительно расти и за год подорожали более чем в три раза! Столько, сколько они стоят в ноябре 2016 г., они не стоили все девять лет. Такое на бирже бывает: финансовая отчетность компании не очень хорошая, а цена ее акций резко пошла вверх. Не исключено, что их рост продолжится и дальше, но особых экономических причин для этого я лично не увидел.

Вывод: ПАО «Аэрофлот» – хорошая, активная компания, которая уверенно занимает значительную нишу отечественного рынка авиаперевозок. Она, несомненно, заслуживает внимания инвесторов, но ее финансовая отчетность оставляет желать лучшего. Что касается акций, я бы не спешил покупать их, учитывая экономическое положение и большие долги компании. Тем более не стоит покупать акции после того, как их цена за год выросла втрое. Думаю, имеет смысл подождать, когда ПАО «Аэрофлот» улучшит свои финансовые показатели, и лишь после этого принимать решение об инвестировании средств в акции этой компании.

- 12.1. Акции не из списка «голубых фишек»

- 12.2. ПАО «Мечел»

- 12.3. ПАО «Полюс»

- 12.4. ПАО «Распадская»

- 12.5. ПАО «АВТОВАЗ»

- 12.6. ОАО «Красный Октябрь»

- 12.7. ПАО «Корпорация “Иркут”»

- 12.8. ПАО «Аптечная сеть 36,6»

- 12.9. ПАО «Аэрофлот»

- 12.10. ПАО «М. видео»

- 12.11. ПАО «Ленэнерго»

- 12.12. ПАО «МРСК Центра»

- 12.13. ПАО «РусГидро»

- 12.14. Акции не из списка «голубых фишек»: подведем итоги

- Глава 10 Система Net Promoter в ПАО «ВымпелКом»: наш показатель сервиса

- 12.5. ПАО «АВТОВАЗ»

- 11.2. ПАО «Сбербанк России»

- 11.6. ПАО «ГМК “Норильский никель”»

- 11.5. ПАО «ЛУКОЙЛ»

- 11.4. ПАО «Магнит»

- 11.3. ПАО «Газпром»

- 11.7. Банк ВТБ (ПАО)

- 11.9. АК «АЛРОСА» (ПАО)

- 12.3. ПАО «Полюс»

- 12.4. ПАО «Распадская»

- 11.8. ПАО «МТС»