Книга: Основы финансовой грамотности: Краткий курс

11.2. ПАО «Сбербанк России»

11.2. ПАО «Сбербанк России»

На примере акций Сбербанка мы начнем наш поверхностный и однобокий экономический анализ компании. Скорее всего, серьезные экономисты и биржевые аналитики будут смеяться над нашими примитивными выкладками. Но мы не будем на это реагировать, поскольку заняты более серьезным делом – учимся зарабатывать деньги на бирже.

Итак, начинаем. Для анализа нам нужны:

1. Консолидированная финансовая отчетность компании по МСФО (международные стандарты финансовой отчетности) за предыдущий год.

2. Сведения об общем количестве размещенных обыкновенных и привилегированных акций компании.

3. График котировок акций компании за последние 5–10 лет.

Шаг первый. Ищем консолидированную финансовую отчетность по МСФО Сбербанка за предыдущий год.

Любая публичная компания, акции которой торгуются на бирже, обязательно имеет свой сайт в интернете, а на сайте обязательно есть раздел «Акционерам и инвесторам», где можно скачать финансовые отчеты. Бывают финансовые отчеты по РСБУ (российские стандарты бухгалтерского учета) и по МСФО. Для удобства и единообразия предлагаю всегда использовать финансовые отчеты по МСФО. Итак, ищем раздел «Финансовая отчетность МСФО» и скачиваем отчет за предыдущий год. Когда писалась книга, на дворе был 2016 г., поэтому нам доступен отчет только за 2015 г. Его мы и скачиваем на свой компьютер. Полное его название: «Аудиторское заключение о консолидированной финансовой отчетности ПАО Сбербанк и его дочерних организаций за 2015 год»65. По закону основная финансовая отчетность публичных компаний должна проверяться независимыми аудиторскими организациями и только после этого публиковаться. Не пугайтесь того, что эта финансовая отчетность – солидная по объему брошюра на 154 листах. Нам нужно оттуда всего несколько цифр, которые легко можно найти.

Шаг второй. Ищем сведения об общем количестве размещенных обыкновенных и привилегированных акций Сбербанка.

Другими словами, мы хотим знать, сколько всего существует акций Сбербанка. Акции бывают обыкновенными и привилегированными. И те и другие торгуются на бирже. Если говорить о различиях между ними совсем коротко, то обыкновенные акции – голосующие, а их владельцы имеют право голоса на собраниях акционеров, в отличие от владельцев привилегированных акций, которые обычно такого права не имеют. Но зато владельцы привилегированных акций имеют преимущества при выплате дивидендов.

Лично я, как правило, почти всегда имел дело с обыкновенными акциями. В количественном отношении их всегда подавляющее большинство, и именно они делают погоду на бирже. В дальнейшем повествовании я все время буду иметь в виду обыкновенные акции, если не сделаю специальной оговорки.

Итак, ищем сведения о количестве размещенных акций. Эти сведения, помимо официального сайта компании в разделе «Акционерам и инвесторам», можно найти также в главе «Уставный капитал» устава компании, который также всегда можно найти на официальном сайте. Или же просто наберите в интернет-поисковике: «Количество размещенных акций такой-то компании». Как правило, поисковик сразу выдает эту информацию.

На официальном сайте Сбербанка в разделе «Акционерам и инвесторам», далее в подразделе «Акции/Структура акционерного капитала» мы узнаем, что общее количество размещенных обыкновенных акций – 21 586 948 000 штук, а привилегированных – 1 000 000 000 штук66. Обыкновенные акции обозначаются «ао», а привилегированные – «ап».

Шаг третий. Ищем график котировок акций Сбербанка за последние 5–10 лет. С этим тоже не будет никаких сложностей. Вводим в интернет-поисковик запрос: «График котировок акций Сбербанка», и поисковик выдаст вам несколько сайтов, где вы сможете найти нужный график. Напоминаю, что по умолчанию мы ищем график котировок обыкновенных акций Сбербанка.

Мы нашли все, что нам требовалось. Теперь, как вы помните, нам надо ответить на два вопроса.

Начинаем отвечать на первый вопрос: «Надежна ли компания, чьи акции мы собираемся купить?». Для этого приступаем к нашему анализу. По этому поводу хочу еще раз сделать оговорку. Напоминаю, что наша книга называется «Основы финансовой грамотности. Краткий курс» и предназначена для расширения финансового кругозора людей, не обладающих специальными знаниями. Предлагаемый нами экономический анализ довольно примитивен, и его сможет провести любой восьмиклассник. Уверен, что специалисты в области экономики, аудита, финансов и бухгалтерского учета, если пожелают, смогут провести гораздо более глубокое исследование экономического положения той или иной компании.

Итак, для нашего анализа нужно заполнить следующую таблицу:

Для того чтобы заполнить эту таблицу, нам нужно открыть «Аудиторское заключение о консолидированной финансовой отчетности ПАО Сбербанк и его дочерних организаций за 2015 год», которое мы скачали на официальном сайте Сбербанка. Еще раз прошу не пугаться этой брошюры объемом в 154 страницы. Ее основа – пять больших таблиц с цифрами. Все остальное – это примечания к ним. Причем из этих пяти таблиц нам нужно всего две.

На с. 7 находим первую таблицу. Она называется «Консолидированный отчет о финансовом положении» и представляет собой бухгалтерский баланс предприятия. Для того чтобы показать изменения финансового положения, всегда приводятся показатели за отчетный и за предыдущий год. В нашем случае это 2015 и 2014 гг. Из таблицы на с. 7 мы переписываем в свою таблицу всего семь цифр за 2015 г. и семь цифр за 2014 г.:

1. «Активы, всего» (дословно в отчетности «Итого активов») – 27 334,7 и 25 200,8.

2. Из «Активов»: «Основные средства» – 499,2 и 496,4.

3. Из «Активов»: «Денежные средства и их эквиваленты» – 2333,6 и 2308,8.

4. «Обязательства, всего» (дословно в отчетности – «Итого обязательств») – 24 959,7 и 23 180,7.

5. Из «Обязательств»: «Краткосрочные обязательства». В отчетности Сбербанка среди «Обязательств» такой графы не имеется. Следовательно, и в нашу таблицу ничего не записываем.

6. Из «Обязательств»: «Долгосрочные обязательства». В отчетности Сбербанка среди «Обязательств» такой графы не имеется. Следовательно, и в нашу таблицу ничего не записываем.

7. «Капитал (собственные средства)» (дословно в отчетности – «Итого собственных средств») – 2375,0 и 2020,1.

«Консолидированный отчет о финансовом положении» нам больше не нужен. Переходим на с. 8, где помещен «Консолидированный отчет о прибылях и убытках». Находим в этой таблице всего одну цифру за 2015 г. и одну цифру за 2014 г.:

8. «Чистая прибыль» (дословно в отчетности – «Прибыль за год») – 222,9 и 290,3.

Вот что у нас получилось:

Мы можем закрыть брошюру с консолидированной финансовой отчетностью Сбербанка. Больше она нам не понадобится. Разберем, что мы записали в нашей таблице, стараясь при этом не влезать в дебри теории бухгалтерского учета. Надеюсь, специалисты простят нас, если наши определения будут отличаться от тех, которые содержатся в учебниках. Мы не готовимся к экзамену по бухучету, а в общих чертах пытаемся понять, что означают те или иные цифры в финансовой отчетности.

Активы – это бухгалтерская стоимость всего предприятия, включая материальные и нематериальные ценности. Говоря просто, всё, что есть ценного у предприятия. Если говорить о банках, то, например, выданные банком кредиты и авансы также относятся к активам, поскольку приносят прибыль.

Как мы увидели в отчетности Сбербанка, к активам относится множество позиций. Но нас интересует всего две.

Основные средства – это часть имущества организации, постоянно используемая при производстве продукции или оказании услуг (здания, сооружения, заводы, транспортные средства, оргтехника, информационные сети и т. д.).

Денежные средства и их эквиваленты. Денежные средства – это собственные денежные средства организации в кассе или на банковских счетах. Эквиваленты денежных средств – это краткосрочные инвестиции, которые легко можно обратить в известную сумму денег.

Помимо активов есть и обязательства – долги организации (в денежном выражении). Кому она должна, не важно: физическим лицам, юридическим лицам, государству. Если говорить о банке, то, например, денежные вклады, сделанные населением, фактически находятся в банке, но банку не принадлежат. У банка есть обязательство вернуть их вкладчикам. Поэтому чужие деньги – это не активы банка, а обязательства. Также организация может брать кредит, который обязана вернуть. Сумма взятого кредита и начисленные проценты будут являться обязательствами.

К ним также относятся: обязательства перед поставщиками и подрядчиками, обязательства перед государством по налогам и сборам, обязательства перед персоналом по оплате труда и т. д. Обязательства бывают краткосрочными и долгосрочными.

Краткосрочные обязательства – это обязательства предприятия, срок погашения которых истекает в течение 12 месяцев от даты, на которую составлен баланс.

Долгосрочные обязательства – это обязательства предприятия, срок погашения которых истекает через 12 месяцев и более от даты, на которую составлен баланс.

Капитал (собственные средства) – это условная, но очень важная цифра, означающая, сколько бы стоила компания, если она одномоментно продаст все свои активы и на вырученные деньги рассчитается по всем своим обязательствам. Конечно, никому никогда не придет в голову такое сделать, поскольку это означало бы неминуемую смерть любой компании. Но знать подобный показатель нужно обязательно. В любом бухгалтерском балансе: Капитал (собственные средства) = Активы – Обязательства.

Иногда бывает, что предприятие набирает большие долги, после чего сумма его обязательств превысит сумму его активов. В таком случае капитал (собственные средства) в бухгалтерском балансе может стать отрицательной величиной, то есть сама компания будет стоить даже меньше ноля. Это не очень хороший признак. Покупать акции компаний с отрицательным капиталом (собственными средствами), наверное, не стоит.

Чистая прибыль – это то, ради чего работает любая коммерческая организация, та денежная сумма, которую заработала компания и которая осталась после выплаты всех необходимых платежей (затрат на производство, зарплаты сотрудникам, расчетов с партнерами, налогов и т. д.). Данный показатель тоже очень важен: инвестору нужно знать в первую очередь, является ли компания прибыльной и какую именно прибыль она приносит.

Мы закончили с теорией бухгалтерского учета. Переходим к нашему поверхностному анализу финансового положения ПАО «Сбербанк России».

Даже не зная, что Сбербанк является крупнейшим банком Российской Федерации, отделениями которого покрыта вся территория страны, в нашей таблице мы видим, что это очень крупная компания, чьи активы составляют 27 334,7 млрд (27,3 трлн) руб. Стоимость только основных средств компании (здания, банкоматы, компьютеры, информационные системы и многое другое) составляет 499,2 млрд руб. Очень важный показатель – сколько собственных денег и денежных эквивалентов имеет Сбербанк. Это огромная сумма в 2333,6 млрд (2,3 трлн) руб. Причем по сравнению с 2014 г. она увеличилась на 24,8 млрд руб. Сбербанк явно не испытывает проблем с деньгами.

Далее смотрим на капитал (собственные средства). 27 334,7 (активы) минус 24 959,7 (обязательства) – получаем капитал (собственные средства) в размере 2375,0 млрд (2, 375 трлн) руб. Это солидная цифра, учитывая, что стоимость всех зданий, компьютерной техники, банковского и иного оборудования (основных средств) составляет всего 499,2 млрд руб. К тому же данная цифра, по сравнению с 2014 г., увеличилась на 354,9 млрд руб. Все это говорит о том, что Сбербанк более чем уверенно стоит на ногах, развивается и укрепляет свое финансовое положение.

И наконец, чистая прибыль. Она составила в 2015 г. 222,9 млрд руб., что меньше, чем в 2014 г. (290,3 млрд). Причину снижения прибыли можно выяснить, подробно изучив отчетность, но я не хочу на это тратить время. Главное, что прибыль есть, и прибыль внушительная.

Итак, мы готовы дать ответ на наш первый вопрос: «Надежна ли компания, акции которой мы собираемся купить?». Судя по цифрам финансового отчета, необходимо констатировать, что это отличная компания с хорошими экономическими результатами как минимум за последние два года. Финансовое положение Сбербанка можно охарактеризовать как стабильное и крепкое. Это очень надежная компания, чьи акции надежны не менее, чем сама компания.

Нам осталось найти ответ на второй вопрос: «Достаточно ли дешевы сейчас акции компании, чтобы их покупать?». Ведь, инвестируя в фондовый рынок, недостаточно найти акции хорошей компании и купить их. На бирже не менее важен момент, когда вы это делаете. Бывают периоды, когда акции надо покупать, а бывают периоды, когда акции надо продавать. Инвесторы часто говорят, что вы зарабатываете на акциях не в тот момент, когда их продаете, а в тот момент, когда покупаете.

Для ответа на наш вопрос заполним еще одну таблицу:

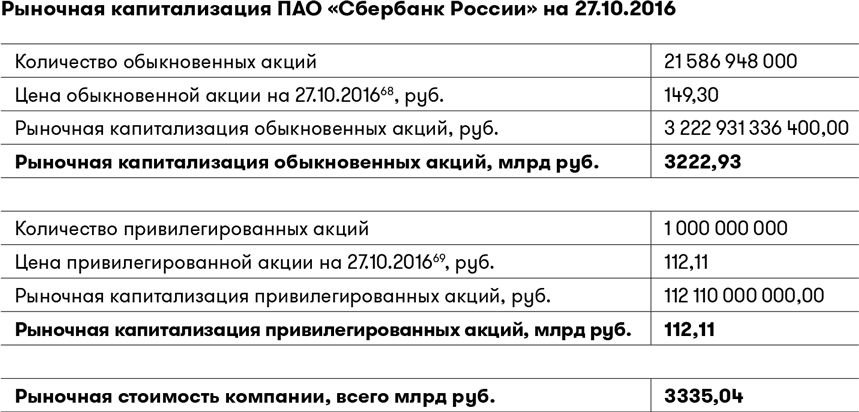

Мы хотим выяснить, какова рыночная стоимость ПАО «Сбербанк России» на 27 октября 2016 г., то есть всех размещенных акций компании. Для этого нам понадобилось знать общее количество размещенных обыкновенных и привилегированных акций Сбербанка. Также нам нужно знать последние рыночные цены этих акций, что легко выяснить в интернете.

Итак, мы умножили количество обыкновенных акций на их цену, получив их рыночную капитализацию. То же самое проделали с привилегированными акциями, получив их рыночную капитализацию. Обе цифры сложили и получили итог: 3335,04 млрд руб. Такова рыночная стоимость ПАО «Сбербанк России» на 27 октября 2016 г. Много это или мало? И что нам теперь делать с полученной цифрой?

Для начала сравним ее с капиталом (собственными средствами) из балансового отчета компании:

• рыночная стоимость Сбербанка – 3335,04 млрд руб.;

• капитал (собственные средства) Сбербанка – 2375,00 млрд руб.

Получается, что стоимость всех акций на 960,04 млрд руб. дороже балансовой стоимости компании. Биржевые аналитики говорят в таких случаях, что акции компании переоценены рынком, то есть стоят дороже самой компании. Другими словами, акции Сбербанка в настоящий момент стоят дорого.

По большому счету это ничего не означает, не хорошо и не плохо. Не существует закона или правила, по которому рыночная стоимость всех акций компании обязательно должна быть равной ее балансовой стоимости. История фондового рынка знает множество случаев, когда рыночная капитализация хорошей компании значительно превышала ее балансовую стоимость. Акции – это всего лишь товар на рынке. Если товар хороший, то его будут хорошо покупать, повышая тем самым его цену. С учетом того, что акции Сбербанка – очень хороший товар, их цена вполне может подняться со 149,30 до 200 руб. и выше. Никто этому не удивится, и такой рост будет вполне закономерным.

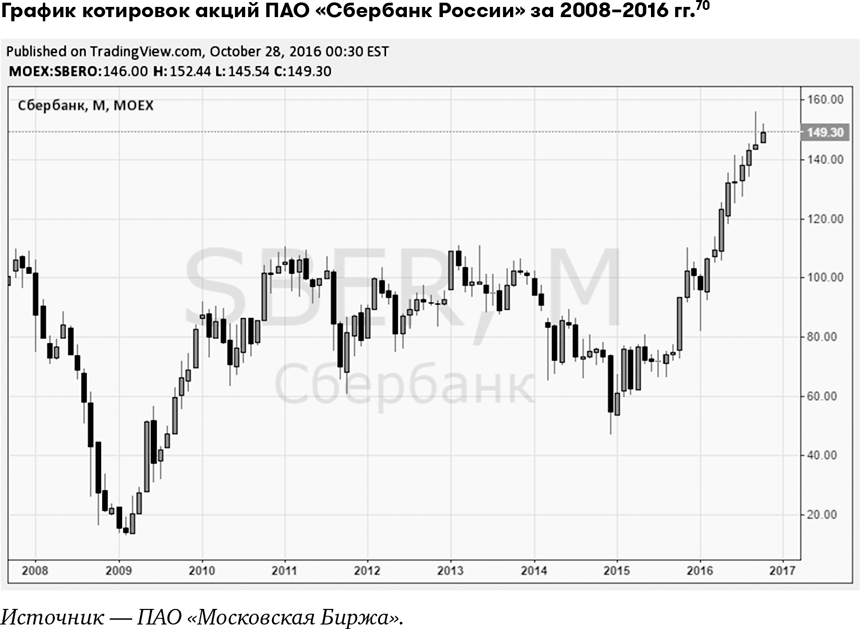

Теперь посмотрим на график котировок акций Сбербанка с 2008 г. до октября 2016 г.

Без графика нам сложно понять, что значит дорого и что значит дешево. Для того чтобы сделать такой вывод, надо знать, по каким ценам акция торговалась раньше, какие у нее были минимальные цены, а какие – максимальные. Даже бегло просмотрев график, можно сказать, что последняя цена акции Сбербанка в 149,30 руб. – это очень дорого. Так дорого акция не стоила все последние девять лет.

Попытаемся понять, при каких ценах акции Сбербанка могут считаться дешевыми. Обратим внимание на графике, что в конце 2008 – начале 2009 г. акция стоила меньше 20 руб., во второй половине 2011 г. цена опускалась ниже 80 руб. и, наконец, в конце 2014 г. ниже 60 руб.

В конце 2008 г. начался мировой финансовый кризис. Никто не знал, чем он может обернуться, и все в панике продавали свои акции. Поэтому акции Сбербанка стали стоить меньше 20 руб., и мало кому они были интересны даже по такой цене. Во второй половине 2011 г. я не помню сильных экономических потрясений. Возможно, они и были, но мне о них не известно. Поэтому снижение цены ниже 80 руб. я ничем не могу объяснить. Простые будни фондового рынка – иногда цена растет, а иногда падает. Так всегда было и всегда будет. А в конце 2014 г. произошла девальвация рубля, событие очень болезненное для российской экономики. Фондовый рынок отреагировал на это общим снижением котировок почти всех акций, не только Сбербанка.

Итак, мы пытаемся найти ответ на второй вопрос: «Достаточно ли дешевы сейчас акции Сбербанка, чтобы их покупать?».

Акция Сбербанка была дешевой именно в периоды общего спада: за 80 руб. – это дешево, за 60 руб. – это очень дешево, за 20 руб. – это подарок судьбы, о котором многие биржевые игроки даже сейчас вспоминают с тоской. Но акция Сбербанка за 149 руб., на мой взгляд, – это дорого.

Мы не можем давать никаких прогнозов по отношению к бирже, это бесполезное занятие. Как мы уже писали, акция Сбербанка вполне может вырасти со 149 до 200 руб. Есть такой шанс. Приблизительно с такою же вероятностью она может и упасть до 100 руб. Игра на бирже – это игра, основанная на шансах. Изучая компании и акции, инвесторы не изобретают рецепт, как обмануть биржу, а лишь стараются повысить свои шансы заработать. С дешевыми акциями хороших компаний эти шансы гораздо выше, чем с теми же акциями, купленными по высокой цене.

Сейчас самое время спросить у меня: «Если так все очевидно: покупай акции подешевле, продавай подороже, то, наверное, те, кто купил акции Сбербанка за 60 или даже за 20 руб. и продал их в октябре 2016 г., хорошо заработали?».

Да, они хорошо заработали. Но, хочу вас разочаровать, таких счастливчиков очень немного. Если помните, ранее в книге мы упоминали, что в апреле 2016 г. общее количество акционеров Сбербанка превышало 198 000. Я сильно сомневаюсь, что из них хотя бы одной десятой части акционеров удалось купить акции по 60, а продать по 149 руб.

Первая причина того – страх. Акции сильно дешевеют в периоды кризиса на бирже, всеобщей паники. В эти дни все массово продают акции. Мало у кого в такие моменты хватает холодного рассудка и мужества не продавать, а покупать акции по хорошей цене. Действительно, очень страшно покупать акции на падающем рынке, когда ты почти уверен, что завтра она будет стоить дешевле, чем ты купил ее сегодня, а через месяц, возможно, и вполовину меньше. В таких условиях «поймать дно», то есть купить акцию по минимально возможной цене, абсолютно невозможно. На минуту представим, что сейчас вторая половина декабря 2014 г., когда акция Сбербанка стоила около 50 руб., что стало ее минимальной ценой за последние семь лет. В этот момент мы никак не можем знать о том, что ее цена достигла минимума. А вдруг завтра акция будет стоить 45 руб.? В общем, покупать страшно.

Выиграют в такой психологически непростой ситуации только те немногие инвесторы, которые будут видеть в акции не только ее цену, но и компанию, стоящую за ней. Если инвестор поймет, что компания по-прежнему надежная и у нее хорошие экономические показатели, он с удовольствием купит по дешевке ее акции. Хороший инвестор не сильно расстроится, если купит акции Сбербанка по 60 руб., а через месяц они упадут до 50 руб. Он с неменьшим удовольствием прикупит еще этих прекрасных акций и по такой цене. Инвестор хорошо знает, что в период кризиса цена может опуститься еще ниже и дно (минимальная цена акций) где-то рядом, но допускает, что ему не удастся в точности это дно нащупать. После того как инвестор максимально использовал благоприятный момент для покупки хороших и дешевых акций, ему остается только одно – ждать.

Вторая основная причина того, что очень немногим акционерам Сбербанка удалось поймать рост акции от 60 до 149 руб., – недостаток терпения. Допустим, многие купили пакет акций по 60 руб., но, когда они стали стоить 50 руб., в ужасе принялись их распродавать. Напуганные биржевые игроки не стали вновь покупать акции, даже когда их цена снова поднялась с 50 до 60 руб. и ниже уже не опускалась. Другие купили акции по 60 руб., но продали их по 90 руб., боясь, что цена снова обвалится и они потеряют уже заработанные деньги. Нужно что-то большее, чем простое терпение, когда ваш мозг постоянно раздражает информация об изменяющихся котировках акций. Купив акции по 60 руб., как понять, когда их нужно продавать? Когда цена будет 90 руб.? 100? 120? Поверьте, это не так просто – вытерпеть рост акции от 60 до 120 руб., не соскочив на полдороге.

Готов спорить, что те немногие акционеры Сбербанка, которые «поймали» рост акций от 60 до 149 руб., не продали их и по 149 руб. и даже не собираются этого делать. Их сверхъестественные выдержка и ясновидение объясняются просто. Они знают, что их акции – это не только ценные бумаги стоимостью по 149 руб., а часть отличной компании, которую жалко продавать. Покупать по 149 руб., наверное, не стоит из-за высокой цены, а с продажей можно и не спешить, ведь акции вполне могут еще вырасти.

Итак, мы провели наш поверхностный экономический анализ ПАО «Сбербанк России» и его акций по состоянию на 27 октября 2016 г. Думаю, вы согласитесь с тем, что, сравнив между собой несколько цифр из финансовой отчетности Сбербанка, узнали кое-что новое об этой компании и ее акциях. Надеюсь, что вы теперь сможете принять решение о покупке или продаже акций Сбербанка не только на основании того, что многие люди вокруг говорят: «Это отличные акции, они будут расти и дальше. Покупай, пока не поздно!» Люди могут ошибаться. Попробуйте принять самостоятельное решение.

По результатам анализа мы делаем вывод: Сбербанк – отличная компания с прекрасными экономическими показателями. Но акции Сбербанка, на наш взгляд, в настоящее время (конец октября 2016 г.) переоценены и стоят дорого. Мы бы не советовали их сейчас покупать. Наши рекомендации – дождаться, пока по каким-то причинам акции подешевеют, или подыскать другие варианты для инвестиций.

- 11.7. Банк ВТБ (ПАО)

- Глава 3 Нормативные руководящие документы, назначение и задачи информационной безопасности России

- 5.5. Становление и развитие собственных марок розничных сетей в России

- Опыт конкуренции в России: причины успехов и неудач

- 1.3. Информационная безопасность в условиях функционирования в России глобальных сетей

- ГЛАВА 06 О КОМПАНИИ SAP, ЕЕ ПРОДУКТАХ, УСЛУГАХ, ПАРТНЕРАХ И ОПЫТЕ РАБОТЫ В РОССИИ

- Предисловие к русскому изданию управляющего директора Saatchi & Saatchi X в России Дмитрия Белоногова

- Глава 10 Система Net Promoter в ПАО «ВымпелКом»: наш показатель сервиса

- Samsung Electronics в России

- Понимание международного налогообложения в России: новый этап

- Введение. HR-брендинг в мире и России: тенденции и результаты исследований

- 4. Рынок web-разработок в России