Книга: Основы финансовой грамотности: Краткий курс

11.7. Банк ВТБ (ПАО)

11.7. Банк ВТБ (ПАО)

Группа ВТБ – российская финансовая группа, включающая более 20 кредитных и финансовых компаний, работающих во всех основных сегментах финансового рынка в России и за рубежом. Среди наиболее известных компаний, входящих в группу, можно назвать следующие: ВТБ 24 (ПАО) – один из крупнейших российских банков; ПАО «БМ-Банк» – бывший «Банк Москвы»; ПАО «Почта Банк» – розничный банк, созданный совместно с ФГУП «Почта России»; ООО СК «ВТБ Страхование» – страховая компания; АО НПФ ВТБ Пенсионный фонд – негосударственный пенсионный фонд.

Основным акционером Группы ВТБ является Российская Федерация, которой в лице Росимущества и Министерства финансов принадлежит 60, 9348 % голосующих акций90.

Начинаем наш поверхностный анализ компании. Находим на официальном сайте Группы ВТБ нужные сведения и заполняем таблицы.

Мы видим, что бухгалтерский баланс компании положительный: сумма активов превышает сумму обязательств. Капитал (собственные средства) Банка ВТБ (ПАО) весьма солидный и составляет 1454,1 млрд (1,45 трлн) руб. Компания прибыльная. Радует, но одновременно и немного удивляет, что чистая прибыль Банка ВТБ (ПАО) в 2015 г. (1,7 млрд руб.) более чем в два раза превысила чистую прибыль предыдущего года (0,8 млрд руб.).

В то же время сложно сказать, является ли чистая прибыль в 1,7 млрд руб. большой или малой для такой крупной компании. Отметим лишь, что эта сумма составляет 0,12 % от суммы капитала (собственных средств) компании (1454,1 млрд руб.).

Я не уверен, что в учебниках по экономическому анализу кто-либо когда-нибудь делил сумму чистой прибыли на сумму капитала компании и можно ли так делать вообще. Тем не менее попробуем сделать то же самое с аналогичными показателями флагмана российского банковского сектора – ПАО «Сбербанк России».

Чистая прибыль ПАО «Сбербанк России» в 2015 г. – 222,9 млрд руб. Капитал (собственные средства) Сбербанка на 31 декабря 2015 г. составлял 2375,0 млрд руб. Делим первое число на второе и получаем, что сумма чистой прибыли Сбербанка составляет 9,39 % от суммы капитала (собственных средств) компании, что выглядит несколько лучше, чем цифра 0,12 % у Банка ВТБ (ПАО). Из этого мы можем сделать вывод, что, хотя Банк ВТБ (ПАО) и показывает прибыль, его дела обстоят не так блестяще, как у Сбербанка.

Но в любом случае Банк ВТБ (ПАО) – это надежная и прибыльная компания с основным акционером в лице государства. Вероятность того, что с ее акциями может случиться нечто очень плохое, невелика.

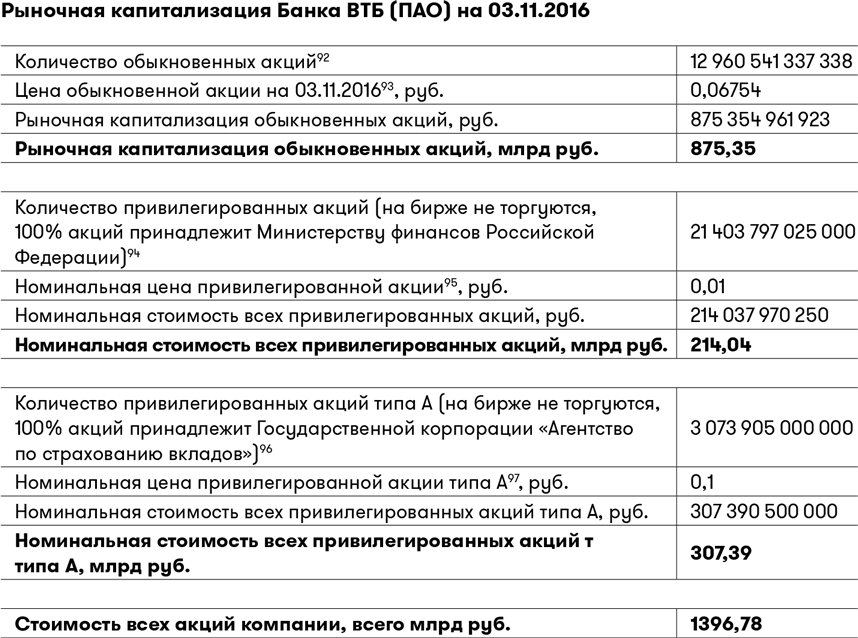

Заполняем следующую таблицу, из которой мы узнаем рыночную стоимость компании.

Обратите внимание на то, что у Банка ВТБ (ПАО) три вида акций: обыкновенные, привилегированные и привилегированные типа А. На бирже торгуются только обыкновенные акции. Поэтому их цена изменяется каждый день.

100 % привилегированных акций и привилегированных акций типа А принадлежат соответственно Министерству финансов Российской Федерации и Государственной корпорации «Агентство по страхованию вкладов», поэтому их цена не меняется и равна номиналу.

Теперь сравним рыночную стоимость Банка ВТБ (ПАО), то есть стоимость всех его акций, с некоторыми цифрами из бухгалтерской отчетности компании:

Рыночная стоимость компании на 03.11.16 – 1396,78 млрд руб.

Основные средства (и земля) – 310,3 млрд руб.

Денежные средства и краткосрочные активы – 570,7 млрд руб.

Капитал (собственные средства) – 1454,1 млрд руб.

Мы видим картину, способную привлечь внимание инвестора. Стоимость всех акций компании – 1396,78 млрд (1,4 трлн) руб. Балансовая стоимость капитала (основных средств) компании – 1454,1 млрд (1,5 трлн) руб. Эти цифры почти совпадают. Акции компании даже слегка недооценены рынком.

А если опять предположить, что у нас есть возможность купить Группу ВТБ целиком по рыночной цене в 1396,78 млрд руб., то за эти деньги мы приобретем в виде приятного бонуса собственные денежные средства и краткосрочные активы компании на сумму 570,7 млрд руб., по сути, сразу их себе возвращая. А на оставшиеся 826,08 млрд руб. нам достанется компания целиком. Это была бы неплохая сделка.

Теперь давайте посмотрим, чем нам сможет помочь график котировок акций.

На графике мы видим, когда можно было считать акцию Банка ВТБ (ПАО) дорогой, а когда – дешевой. Дорогой она была в середине 2007 г., когда ее цена достигала 0,24 руб. (24 коп.). Затем произошло некое серьезное негативное событие, в результате которого к началу 2008 г. ее цена упала вдвое, и акция стала стоить 12 коп. Цена в 24 коп. за акцию уже почти 10 лет остается несбыточной мечтой акционеров Банка ВТБ (ПАО). А затем случился мировой финансовый кризис, и в начале 2009 г. цена акции опустилась к минимуму – до 2 коп. С 2009 по 2011 г. она выросла в пять раз – до 11 коп. Выше этой цены акция уже не поднималась, а с 2011 г. плавно опустилась до 4 коп. к концу 2014 г. Цена в 6,7 коп. (0, 06754 руб.) на начало ноября 2016 г. находилась в среднем диапазоне – ее нельзя назвать ни очень низкой, ни очень высокой. Но акции Банка ВТБ (ПАО) – это хороший товар, ведь Группа ВТБ – крупная и развивающаяся финансовая группа. Не заглядывая в отчетность, могу предположить, что в конце 2016 г. финансовое состояние компании было не намного хуже, чем в середине 2007 г., когда ее акции стоили почти в четыре раза дороже.

6,7 коп. за акцию Банка ВТБ (ПАО) – вполне достойная цена. Умные инвесторы покупают такие акции по такой цене. А если цена упадет еще ниже, то умный инвестор будет этому только рад и с удовольствием докупит хороший товар.

Вывод: акции Банка ВТБ (ПАО) по состоянию на начало ноября 2016 года не станут блестящей находкой для инвестора, но это хороший товар по достойной цене. Финансовые результаты компании за 2015 г. хуже, чем у Сбербанка. Но, если бы мне предложили выбирать из акций этих двух компаний, я бы предпочел инвестировать средства в акции Банка ВТБ (ПАО) по той причине, что их цена не завышена.

- 3. Заработок для фотографов: заработать на фото – сайты фотобанков

- 2.2. Классификация банковских рисков и их компонентов

- 13 советов по защите личных счетов на картах и в онлайн-банках

- 1.1. Классификация технологий электронного банкинга

- Когда и как применять шаблон «Банкомат»

- Правило № 20 Результатом профессиональной продажи должен быть поход в банк

- Глава 10 Система Net Promoter в ПАО «ВымпелКом»: наш показатель сервиса

- Листинг 4.6. (critical_section.c) Защита банковской транзакции с помощью критической секции

- 10 Овладеваем искусством банковского финансирования

- Введение Актуальность и проблематика электронного банкинга

- Глава 1 Понятие и специфика технологий электронного банкинга

- Глава 2 Типичные банковские риски, ассоциируемые с применением технологий электронного банкинга