Книга: Основы технического анализа финансовых активов

Историческая волатильность

Историческая волатильность

Волатильность – это просто термин, который используется для того, чтобы описать насколько быстро акция, фьючерс или индекс меняются в цене. В применении к опционам, важными являются два типа волатильности. Первый – это историческая волатильность, которая измеряет скорость изменения цены подлежащего инструмента. Второй – это подразумеваемая волатильность, которая является предсказанием опционным рынком волатильности подлежащего инструмента на время жизни опциона. Вычисление и сравнение этих двух мер, может чрезвычайно помочь в предсказании будущей волатильности подлежащего инструмента – критического параметра для определения сегодняшних цен на опцион.

Историческая волатильность может быть определена по специальной формуле. Это простая формула стандартного отклонения (standard deviation), известная по любому учебнику статистики. Важно только понимать, что это точные вычисления, почти не допускающие дискуссий о том, как вычислять эту историческую волатильность. Однако, неважно, что это действительное измерение означает. То есть, если вы говорите, что определенная бумага имеет историческую волатильность 20 %, то само по себе, это не имеет никакого значения ни для кого, кроме как для ревностного статистика. Однако, она может быть использована для целей сравнения.

Стандартное отклонение выражается в процентах. Например, историческая волатильность широкого рынка акций обычно находится в пределах 15–20 %. Очень волатильные бумаги могут иметь значения, превышающие 100 %. Вы можете сравнивать эти значения друг с другом, чтобы определить, например, что такая бумага имеет историческую волатильность в пять раз превышающую волатильность рынка. Таким образом, историческая волатильность одного инструмента может быть сравнима с ее значением для другого инструмента, чтобы определить, который из них более изменчив (волатилен). Это полезная функция исторической волатильности, но не единственная.

Историческая волатильность может быть вычислена для различных периодов времени, что дает вам представление о зависимости изменчивости бумаги от периодов времени. Например, обычной практикой является вычисление 10-дневной исторической волатильности, а также, 20-, 50-, и даже 100-дневной. В каждом случае результат сравнивается с целым годом.

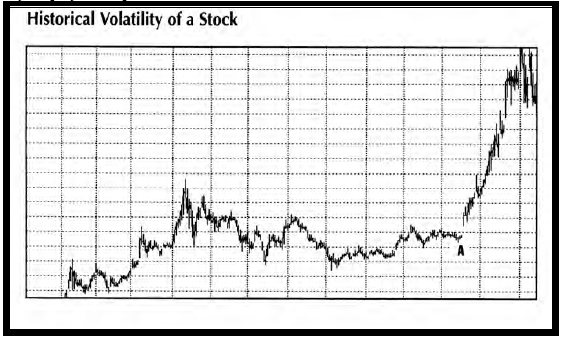

Рис. 135 Историческая волатильность акции

Посмотрим на Рис. 135, который показывает акцию (хотя это мог бы быть и фьючерс, и индекс), которая извивается в довольно узком диапазоне некоторое время. В точке А у нее, вероятно, была наименьшая волатильность. В это время, 10дневная волатильность могла бы быть достаточно низкой, скажем, 20 %. Ценовые движения близко предшествующие точке А, были невелики. Однако, до этого, бумага была более изменчивой, поэтому значения исторической волатильности для больших периодов, будут существенно выше. Как видно из Рис. 135 возможные значения исторической волатильности в точке А могут быть:

10-дневная историческая волатильность – 20%

20-дневная историческая волатильность – 23%

50-дневная историческая волатильность – 35%

100-дневная историческая волатильность – 45%

Такого рода модель исторической волатильности описывает бумагу, замедляющуюся со временем. Ее ценовые подвижки были менее экстремальны в ближайшем прошлом.

Снова обратимся к Рис. 135 и заметим, что сразу после точки А акция высоко подпрыгнула за короткий промежуток времени. Такое поведение цены драматически увеличивает подразумеваемую волатильность. На правом краю графика, бумага остановила подъем и демонстрировала колебательные движения, гораздо более быстрые, чем в большинстве других точек диаграммы. Интенсивные движения в манере "туда и обратно" могут показывать более высокие значения исторической волатильности, чем прямолинейное движение, поэтому на правом краю графика, 10-дневная волатильность значительно увеличилась бы, в то время, как значения для более длинных периодов, были бы меньше из-за того, что содержат ценовые движения, предшествовавшие точке А. На правом краю Рис. 135 могли бы получиться следующие цифры:

10-дневная историческая волатильность – 80%

20-дневная историческая волатильность – 75%

50-дневная историческая волатильность – 60%

100-дневная историческая волатильность – 55%

При таком раскладе исторической волатильности, вы можете видеть, что акция была в далеком прошлом менее волатильной, чем в последнее время. Выбор той волатильности, из перечисленных, которую следует использовать в расчетах опционных и вероятностных моделей, будет обсуждаться ниже. Вам необходимо уметь делать оценку волатильности для того, чтобы определять потенциальную успешность стратегии и каков уровень текущей цены на опцион – относительно высок или относительно низок. Например, вы не можете просто сказать: "Я думаю, что XYZ собирается подняться, по крайней мере, на 18 пунктов до февральской экспирации". Вам необходимы какие-то основания для такого утверждения и, поскольку у вас нет никакой инсайдерской информации о том, что компания собирается делать с текущего момента до февраля, эти основания должны быть статистическими, в форме проектировок волатильности.

Историческая волатильность, безусловно, очень полезна в качестве исходных данных для опционной модели Блэка-Шоулза (или любой другой). Действительно, ввод волатильности в любую модель чрезвычайно важен, поскольку эта компонента является существенным фактором определения цены опциона. Более того, историческая волатильность полезна не только для оценки цены опциона. Она также необходима для осуществления проектировок цены самой акции и расчетах распределений, что будет ниже. Каждый раз, когда вы задаете вопрос: "Какова вероятность того, что акция двинется отсюда туда, или, что она превзойдет какой-либо целевой уровень?", ответ будет сильно зависеть от волатильности данной бумаги (или индекса, или фьючерса).

Из предыдущего примера, очевидно, что историческая волатильность может значительно изменяться для каждого конкретного инструмента. Даже если бы вы были привязаны к одному значению исторической волатильности (20-дневное измерение, обычно, наиболее популярно), оно изменялось бы с большой частотой. Таким образом, вы никогда не можете быть уверенными, что прогнозы цены опциона или распределение цены акции на основе текущей исторической волатильности будут давать корректные результаты. Статистическая волатильность может изменяться с течением времени и в таком случае ваши проектировки будут неправильными. Следовательно, очень важно делать проектировки с большим консерватизмом.

- Историческая волатильность

- Подразумеваемая волатильность

- Подразумеваемая волатильность как предсказатель действительной волатильности

- Кривая подразумеваемой волатильности

- Кривая действительной волатильности

- Кривая разности

- Выявление моментов переоцененной или недооцененной подразумеваемой волатильности

- Экстремумы волатильности

- Внезапное увеличение объема сделок или подразумеваемой волатильности

- Дешевые Опционы

- Когда быть осторожным

- Vega

- Подразумеваемая волатильность как предсказатель действительной волатильности

- Историческая ожидаемая продолжительность жизни

- Что современная историческая наука говорит об ариях второго тысячелетия до н. э. и ранее (более 3000 лет назад)

- Историческая справка о формировании структуры бизнеса Samsung

- Историческая справка

- Краткая историческая справка

- Глава 9 Торговля волатильностью на рынках опционов

- Ключевые преимущества торговли волатильностью

- Критерий № 4: Нет никакой фундаментальной причины, чтобы волатильность была низкой

- Торговля волатильностью

- Использование двух мер волатильности