Книга: Основы технического анализа финансовых активов

Основы торговли волатильностью

Торговля волатильностью первыми привлекла внимание математически ориентированных трейдеров, которые заметили, что так называемая "подразумеваемая волатильность" (implied volatility), то есть предсказываемая опционным рынком будущая волатильность подлежащего[18] инструмента, существенно отличалась от значений, которые было бы резонно предполагать. Более того, многие из этих трейдеров (маркет-мэйкеров, арбитражеров и др.) обнаружили большие трудности в сохранении нейтральности "дельта-нейтральной" (то есть полностью захеджированной) позиции. В поисках лучшего способа торговли без оглядки на мнение рынка о подлежащей акции, они пришли к торговле волатильностью. Они не предполагали, что торговля волатильностью ограничит все рыночные риски, сведя их, например, в единый риск волатильности (volatility risk). Эти трейдеры просто чувствовали, что они могли бы справляться с риском волатильности с большей тщательностью, чем они могли бы это делать с ценовым риском (price risk).

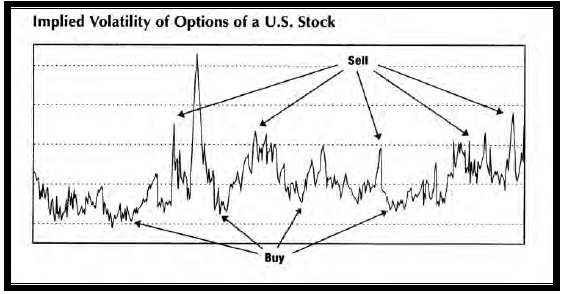

Попросту говоря, предсказание волатильности кажется более легким, чем предсказание цены. Это так, несмотря на самый большой бычий рынок 90-х, на котором все участники чувствовали, что они понимают, как предсказывать цены. (Помните, что на бычьем рынке нельзя затуманивать свой разум.) Рассмотрим Рис. 134.

Рис. 134 Подразумеваемая волатильность опциона на американскую акцию

Все выглядит, как если бы эта бумага была бы очень привлекательна для торговли: покупай около дна и продавай ее около вершины. Или открывай короткие позиции на вершине и закрывай их на дне. Похоже, что эта бумага находится длительное время в торговом диапазоне (рэндже), то есть после каждой покупки или продажи, она возвращается, по крайней мере, к середине диапазона, а иногда, даже идет дальше, к другому краю диапазона… Даже, несмотря на то, что на графике нет шкалы, она кажется хорошим объектом торговли. В действительности, это график переводится как "базовый инструмент, акция актив". (прим. перев.) подразумеваемой волатильности опционов на акции одной из основных американских корпораций. В принципе, нет разницы, какой корпорации (в данном случае это CSCO), график подразумеваемой волатильности почти каждой бумаги, индекса или фьючерса будет иметь сходную модель – торговый диапазон. Подразумеваемая волатильность прорывает этот диапазон только тогда, когда происходит что-то существенное, затрагивающее фундаментальные параметры движения бумаги – например, полный выкуп (takeover bid), или поглощение, или что-либо подобное.

Множество наблюдавших эту модель трейдеров, стали предпринимать попытки предсказать волатильность. Заметим, что если вы будете в состоянии изолировать волатильность, то вас, естественно, не будет вообще волновать, куда двигается бумага. Необходимо будет лишь покупать волатильность вблизи дна диапазона и продавать ее по достижении середины рэнджа, или его верхнего края. Или в обратном порядке. В реальной жизни, для широкой публики, почти невозможно так изолировать волатильность. Необходимо уделять некоторое внимание цене акции, устанавливая позицию, в которой направление изменения цены этой акции, безотносительно к результату самой позиции. Такое качество торговли волатильностью подходит для многих инвесторов, которые испытывают затруднения в предсказании изменений цен на акции (активы). Более того, такой подход должен работать и на бычьих, и на медвежьих рынках. Следовательно, торговля волатильностью подходит большому числу индивидуальных трейдеров. Только помните, что для того, чтобы персонально вам правильно применять любую стратегию, необходимо, чтобы она (стратегия) соответствовала вашей персональной философии трейдинга. Попытки применить стратегию, неудобную для вас, лишь приведут к убыткам и разочарованию. Итак, если такой, до некоторой степени, нейтральный подход к торговле опционами вам интересен, продолжайте чтение.

- Историческая волатильность

- Подразумеваемая волатильность

- Подразумеваемая волатильность как предсказатель действительной волатильности

- Кривая подразумеваемой волатильности

- Кривая действительной волатильности

- Кривая разности

- Выявление моментов переоцененной или недооцененной подразумеваемой волатильности

- Экстремумы волатильности

- Внезапное увеличение объема сделок или подразумеваемой волатильности

- Дешевые Опционы

- Когда быть осторожным

- Vega

- Глава 9 Торговля волатильностью на рынках опционов

- Ключевые преимущества торговли волатильностью

- ГЛАВА 1 Основы построения баз данных

- Глава 1 Основы графологии

- Часть I Основы Ubuntu

- 2.10. Основы конфигурирования

- Нейрофизиологические основы различия «нравится» и «хочу»

- Основы интерфейса Access 2007

- 7.7.1. Основы безопасности

- 13.1. Основы резервного копирования

- 14.1. Основы безопасности

- Урок 1.4. Программа Блокнот. Основы работы с текстом