Книга: Основы технического анализа финансовых активов

Создание дорожной карты по Теории волн Эллиотта

Создание дорожной карты по Теории волн Эллиотта

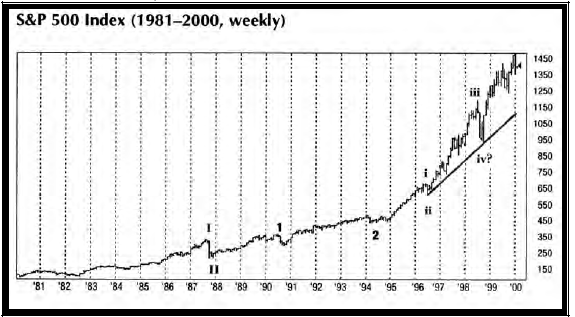

Когда вы создаете дорожную карту по Теории волн Эллиотта, вам необходимо рассматривать и время, и цену. Обратите внимание, что для завершения волны-1 (все еще активной Волны-III) потребовалось три года. Волна-2 продолжалась почти четыре года, так же, как и волна-3. Волна-4, которая, может быть не закончена, продолжалась несколько месяцев. Принимая волну-4 законченной в октябре 1998, вы можете проектировать волну-5, которая должна длиться приблизительно, столько же, сколько волна-1, то есть три года. Поэтому нет никакой причины полагать, исключительно на основании временных интервалов, что на рынке акций должна быть серьезная коррекция прежде конца 2001.

Прежде, чем мы продолжим среднесрочную перспективу, мы должны завершить некоторую дополнительную подготовку. Во-первых, вы должны найти разумную возможную цель завершения волны-5 из Волны-III. Первая цель может быть вычислена, рассматривая Волну-I, которая продолжалась от минимума в 1982 году к вершине в августе 1987-го. S&P 500 повысился до 337.89 от 102.20 в течение того времени. Если вы проектируете, что Волна-III достигнет размера, увеличенного в 1.618 раз, то в процентном соотношении, от минимума 1987 года, вы получаете цель около 1,157. Максимум 1998 был 1,190, что довольно близко.

Обратите внимание на разметку волны-2. Волна-2 фактически демонстрировала повышение цен. Это редкое явление называется бегущей коррекцией (running correction) (и маловероятно, что много эллиоттчиков смогли маркировать ее правильно, когда это произошло). Это подразумевало, что следующая волна после завершения волны-2 будет чрезвычайно мощной, каковой она и была. Если вы примете волну-3 равной 1.618 от волны-1, в процентах, вы получаете цель 1,204 для S&P 500. Это даже ближе к отметке 1,190, которую достиг рынок. Однако, третья волна в 1.618 раза больше волны-1, а выполняющаяся вторая волна, по существу, минимальная цель для волны-3. Энергетическая точка, определенная двумя проектировками, основанными на Волне-I и волне-1 из Волны-III, была достаточной, чтобы вызвать большую рыночную коррекцию, но, маловероятно, чтобы это был конец Волны-III.

Поскольку эта пара дала хорошую проектировку один раз, стоит посмотреть, принесут ли любые дальнейшие проектировки дополнительную информацию. Следующая цель для Волны-III, основанной на вершине Волны-I и минимуме Волны-II – 1,873 (2.618 раз Волна-I). Если волна-3, оказывается способной, достичь длины в 2.618 раз от волны-1, вы получаете цель в 1,949. Это очень близко к 1,873. Это также означает, что волна-3, вероятно, еще не закончена.

Где мы оставили рынок акций? Пронзительные запросы о вершине рынка можно слышать со всех сторон. Контр-трендовые трейдеры пребывают в бычьем настроении. Они говорят, что рынок акций может вскарабкаться на "стену плача". К сожалению, если цены повышаются в пределах третьей волны, подъем не обязан напоминать "стену плача". Помните, что импульсивные ценовые приросты должны быть относительно просто посчитаны.

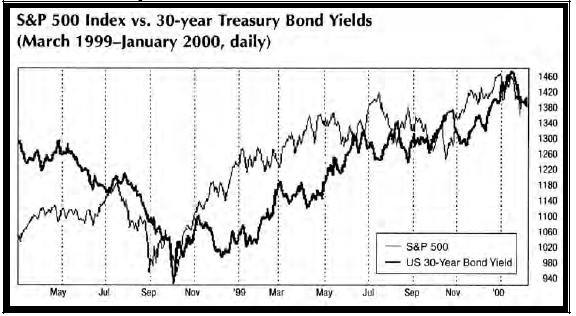

Рис. 125 Сравнительная доходность индекса S&P 500 и казначейских облигаций

Краткий межрыночный анализ (см. Рис. 125) показывает, что рынок облигаций делал попытку найти дно, поскольку даже экономисты взывали о больших ставках Федерального резервного фонда. Корреляция между акциями и облигациями в течение прошлых нескольких лет была, главным образом, либо нулевой, либо отрицательной. Цены облигации не были способны значительно подрасти в то время, как рынок акций был в разгаре. Однако, облигации имели тенденцию показывать сильную прибыль в моменты, когда рынок акций проходил через множество кратких, но время от времени, глубоких и волатильных, коррекций. Если облигации должны оживиться, то вы должны ожидать, что акции могут быть готовы к падению. Корреляция – не совершенный прибор, но это должно заставить вас быть готовым и наблюдать. Рис. 125 показывает доходность облигаций в сравнении с ценами акций. (Облигационный доход (bond yield) движется в противоположном направлении от (bond price) цен на облигации.) Обратите внимание, что в течение торгового диапазона рынка акций между маем и октябрем 1999 года, цены акций и облигаций, показывали положительную корреляцию. Отрицательная корреляция подтвердила себя, как только акции начали свой резкий подъем в октябре 1999 года.

Теперь вы определили что:

• Первоначально представленная разметка, которая показывает акции, находящиеся в настоящее время, в пятой волне большей Волны-III, высоко вероятна.

• Рынок облигаций выглядит желающим пойти выше, облигации и акции имели тенденцию двигаться в противоположных направлениях в прошлые два-три года.

• Несмотря на огромный рост с октября 1998, ясная структура с пятью волнами, еще не очевидна.

Рис. 126 Индекс S&P 500, еженедельно, и новый счет волн

Вы можете пересмотреть подсчет волн, чтобы оценить новые возможности (см. Рис. 126). Этот подсчет устраняет трудность с окончанием главной третьей волны на слишком низких уровнях. Волна-III все еще коротка, но это больше не часть движения от бегущей коррекции второй волны. Знак вопроса рядом с Волной-IV указывает, что время, потраченное этой ветвью кажется слишком коротким. Кроме того, как было отмечено ранее, подсчеты волн от этого минимума октября 1998, несмотря на некоторые, наиболее импульсивные повышения в истории, не позволяют сделать простой подсчет с пятью волнами. Это подразумевает, что хотя движения и были внушительными, они могли бы быть частью большей консолидации. Обратите внимание также, что нисходящая часть движения Волны-П была очень коротка и правильна (регулярна). Не было бы удивительным, что Волна-IV будет длинной и сложной (иррегулярной).

Пока, Теория волн Эллиотта предположила, что инвесторы 401(k) – плана должны бы плотно сидеть в рынке акций. Волны также подразумевали, что приличная коррекция может быть очень скоро. Долгосрочные игроки, держащие пенсионные счета могли бы не захотеть принимать меры, поскольку назывались целевые уровни от 1,873 до 1,949 (и как предполагается, могут быть несколько выше этого за следующие десять-пятнадцать лет). Те, кто купил акции хотя бы в прошедшие два-три года, должны серьезно рассмотреть анализ своих инвестиционных решений для следующих шести-двенадцати месяцев.

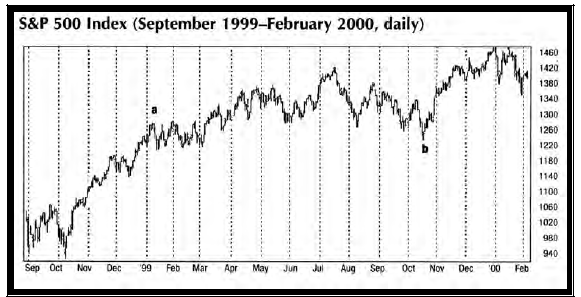

Как отмечено ранее, импульсивное повышение, особенно то, которое, как предполагается, является частью большей третьей волны, должно быть относительно просто идентифицировать. Подсчет волн с октября 1998 не совсем ясен. Огромная консолидация в течение середины 1999 фактически не подсчитывается. Одно правило большого пальца гласит – то, что вы не можете подсчитать, это – коррекция (то есть, неимпульсивное движение – помните что, коррекция не имеет никакого отношения к ценовому направлению). Это приводит доводы в пользу повторной разметки снижения в 1998 как волна-А Волны-IV, а не волна-IV, как показано в Рис. 126.

На Рис. 127, волновые модели A, B, и С (с пересмотренной Волной-IV на Рис. 126) не выскакивают с криком покупать или продавать. Однако, если Волна-C равнялась 62 процентам от Волны-A (в пунктах, а не по времени) вы получаете цель 1,474. Эта младшая энергетическая точка объясняет снижение января. Однако, цели, основанные на ценовых расширениях – не столь надежны, как основанные на процентных соотношениях. Вычисления на основе процента имеют тенденцию быть более точными. Если Волна-С равняется 62 процентам от Волны-А, то на основании процентных соотношений, цель будет – 1,554. Все же, другое вычисление указывает на 1,573. Эта пара ценовых целей находится в такой близости, что указывает на существенный риск этой развивающейся области, превратиться в энергетическую точку, достаточно сильную, чтобы вести к постепенному развороту тренда.

Рис. 127 Индекс S&P 500, ежедневно.

С вышеописанным анализом в руках, вы можете изобретать устойчивую стратегию торговли. В начале 2000 рынок был нервный, с поднимающейся стеной беспокойства. Анализ при помощи Теории волн Эллиотта предполагает, что было слишком рано для основного разворота. Дальнейшее исследование показывает сильную сезонную тенденцию американских акций расти в первом квартале, по налоговым соображениям. Также, основываясь на прошлых сорока с плюсом годах торговли, можно сказать, что большая часть роста рынка происходит в промежуток времени с ноября по апрель. Соединив все эти факторы, идея относительно более высоких цен, в общем движении вперед, получает смысл, с предпочтительной целью около 1,554.

- Создание файлов с блокировкой

- Создание свободно позиционируемых элементов

- 12. Лекция: Создание приложений с графическим интерфейсом пользователя.

- Создание объектов Collection

- 7.4.2.4. Создание своего первого LiveCD

- 4.2. Создание трехмерной модели и построение горизонтальной проекции детали

- 7.4.2. Создание собственного LiveCD

- Создание пользователя и группы на рабочей станции

- Создание корня документа:

- 6.8. Разгон видеокарты на Windows 10

- Создание многофайловой базы данных

- Создание форм с несколькими вкладками