Книга: Основы технического анализа финансовых активов

Описание Теории волн Эллиотта

Описание Теории волн Эллиотта

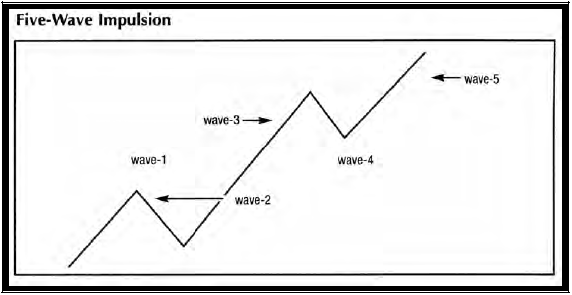

Теория Эллиотта гласит, что рынок может находиться в двух широких фазах – бычий рынок и медвежий рынок. Она применима для любого свободно торгуемого (без правительственного или монополистического контроля) актива, обязательства или товара. Это могут быть акции, облигации, нефть, золото или ценовые уровни на недвижимость (но не отдельные дома или общины). Эллиотт предположил, что бычий рынок имеет пять шагов или ветвей. Существуют три импульсных шага вверх, перемежающихся с двумя неимпульсными корректирующими шагами вниз. Импульсные шаги получили наименование волна-1, волна-3 и волна-5, корректирующие – волна-2 и волна-4. Рис. 118 показывает классическую картинку бычьего рынка.

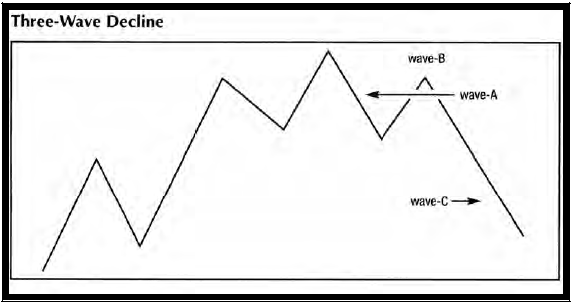

Классический медвежий рынок формирует модель, состоящую из трех шагов.

Две ветви идут вниз и называются волна-А и волна-С, а волна-В является корректирующей и идет вверх. Волна-В иногда может превосходить пик волны-5. Стилизованный медвежий рынок, следующий за пяти-волновой бычьей моделью, показан на Рис. 119.

Рис. 118 Пяти-волновой импульс бычьего рынка

Рис. 119 Трех-волновое понижение

Широко распространенным неправильно понимаемым аспектом Теории Эллиотта является мнение, что пяти-волновая и трех-волновая модель проявляется на всех рыночных фазах. Предшествующие описания могли бы равнозначно относиться к пяти-волновой модели понижения цен и трех-волновой А-В-С модели их повышения. Импульсивное движение есть простая метафора для пяти-волновой ценовой модели. Трех-волновая модель описывает корректирующее движение. Нет причины делать атрибутом бычьего или медвежьего рынка пяти- или трехволновую модель. Это станет более ясным, кода вы узнаете, что в наиболее распространенной трех-волновой коррекции восходящего тренда, известной как "зигзаг", волна-А состоит из пяти-волнового импульсного падения. Это падение является частью коррекции – движения на откате большей пяти-волновой модели (медвежьей или бычьей). И обратно, волна-В медвежьей фазы является трехволновым подъемом цены. Волна-В может потом разделиться на три меньшие волны, с двумя изогнутыми кверху циклами, часто завершающимися пятиволновым движением.

Такая комплексность и, временами, субъективность, часто отталкивает людей от попыток применить Теорию волн Эллиотта в анализе и в торговле. Фрактальная природа волн Эллиотта добавляет трудностей, но также, прибавляет информации, которая может помочь подготовленному эллиоттчику (Elliottician) – человеку, проводящему много времени за анализом рыночных флуктуаций с помощью Теории Эллиотта.

Вот общий набор правил, концепций и недоразумений, связанных с Теорией волн Эллиотта. Работы рыночных аналитиков Роберта Пречтера (Robert Prechter) и А. Фроста (A. J. Frost) дают более детальное описание теории:

• Волна-2 не может откатиться более, чем на 100 % длины волны-1. Это правило не имеет исключений.

• Импульсные волны всегда являются пяти-волновыми формациями. Тем не менее, когда волны концевого треугольника подразделяются, то каждая волна содержит просто три ветви. Концевой треугольник (также известный как диагональный треугольник) появляется также как клин в классическом техническом анализе. Эта модель, обычно, проявляется в конце основного движения рынка, например, волны-5 или волны-C.

• Корректирующие волны либо состоят из трех меньших волн, либо развиваются в треугольник. Эти треугольники либо возрастающие, либо убывающие, либо симметричные.

• Волна-4 не должна перекрывать волну-2 до тех пор, пока полный пяти-волновой цикл является частью концевого треугольника.

• Волна-3, обычно, самая длинная волна и никогда не может быть самой короткой. Когда ее направление соответствует тренду, ее длина, обычно, в 1.618 раза превышает длину волны-1. Если волна-3 является частью корректировочного движения, (например, волна-3 больше волны-С), то ее длина, обычно, ограничена длиной первой волны из волны-С, увеличенной в 1.618 раза.

• Корректирующие волны, обычно, очень трудно идентифицируются.

• "Неправильные" (Irregular) не являются необычными. Они также вероятны, как и "правильные" (regular) коррекции. Неправильная коррекция происходит, когда волна-В откатывается больше, чем на 100 % волны-А.

• Применение Теории волн Эллиотта не мешает использованию классического графического анализа. Например, классическая модель "голова и плечи" формируется с помощью пиков волны-3 (левое плечо), волны-5 (голова) и волны-В (правое плечо). Линия шеи рисуется соединением самых низких уровней волны-4 и волны-А.

• Теория волн Эллиотта также работает и на рынках, которые не имеют наклона вверх (типа, рынка облигаций), подобно рынку акций, который имеет такой долгосрочный наклон, благодаря прогрессу технологий. (Автор, например, развивал свои навыки анализа волн Эллиотта, применяя принцип на рынке облигаций и Forex.

• Наиболее распространенными коэффициентами и коррекциями Фибоначчи, применяемыми эллиоттчиками являются 0.236, 0.382, 0.500, 0.618, 0.764, 1.618, 2.618, 4.236, хотя есть и другие, но более редкие. Также следует помнить и саму последовательность Фибоначчи: 1,1,2, 3, 5, 8, 13, 21, 34, 55, 89,144, 233, 377, 610 и т. д.

- Описание работы МП

- Описание разъемов МП

- Описание программы настройки BIOS

- Описание работы ЦПУ

- Описание типов модулей оперативной памяти

- Описание работы накопителя на жестком магнитном диске

- Описание работы CD-DVD-приводов

- Описание видеокарты

- Описание мониторов

- Описание аудиокарт

- Описание акустических систем

- Описание модемов