Книга: Основы технического анализа финансовых активов

Короткий интерес

Короткий интерес

Мониторинг короткого интереса – другой метод для получения ценных данных о настроении для индивидуальных акций. Короткий интерес образуется, когда инвестор продает акции, которые были им позаимствованы. Стратегия короткой продажи выгодна, когда цена закороченной акции снижается, позволяя короткому продавцу откупать акции назад, по более низкой цене, чтобы отдать заимствованные бумаги. Один раз в месяц, брокерские фирмы обязаны сообщать о числе акций, которые были проданы в короткую на счетах их клиентов. Эта информация компилируется по каждой ценной бумаге и затем публикуется. Контролируя ежемесячные числа короткого интереса по акции, вы можете получить идею относительно уровня пессимизма публики по данной бумаге. В большинстве случаев, большие количества короткого интереса указывают, что общая перспектива для компании отрицательна (иногда, большой короткий интерес создан благодаря арбитражным ситуациям, типа слияния компаний). С точки зрения контрариста, этот пессимизм является бычьим для акции, если она находится в повышающемся тренде. Как отмечено ранее, отрицательное настроение (в данном случае, большой короткий интерес) в контексте сильного ценового действия, часто имеет мощные бычьи значения.

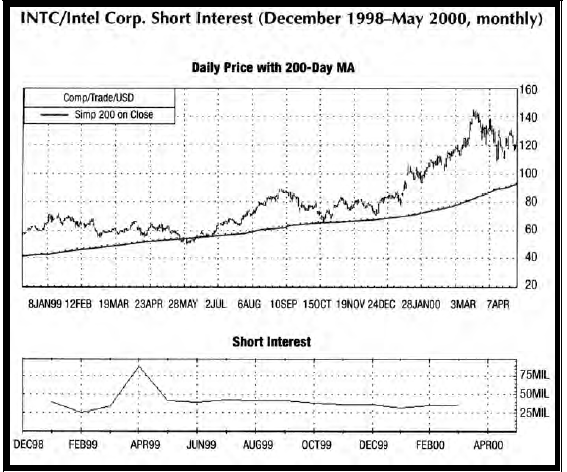

Рис. 152 Короткий интерес на INTC

Рис. 152 иллюстрирует количество короткого интереса для Intel в течение 1999. Заметьте драматическое увеличение в коротком интересе, которое имело место в апреле. Это произошло, поскольку акция отступала к поддержке на 200дневном скользящем среднем значении в апреле и мае 1999 года. Такое увеличение показательно для подавляющего пессимизма инвесторов в отношении акции. Большой короткий интерес для акций, показывающих сильное ценовое движение с откатами, содержащими ключевые уровни поддержки – это место, где вы потенциально будете видеть быстрые, существенные повышения, вызванные закрытием коротких позиций, чтобы выкупить бумаги и ограничить потери, поскольку акция перемещается выше от поддержки. Это добавляет топлива к уже мощному повышающемуся тренду, что можно заметить в повышении INTC с июня до сентября 1999 года.

Замечание, что короткий интерес больше не является аккуратным измерителем настроения, потому что многое из этой активности касается хеджирования, может быть отклонено. Нет никаких твердых данных в поддержку этого аргумента. В действительности, аргумент, что короткие позиции теперь хеджируюся длинными call-опционами, нисколько не очевиден на биржевом рынке опционов. Кроме того, паническая покупка при закрытии коротких позиций регулярно происходит в сильно закороченных бумагах, что позже подтверждается существенными снижениями в коротком интересе.

Регулярный мониторинг с помощью этих методов и техник может предложить инвесторам много выгодных возможностей, которые не проявляются на "радарных экранах" традиционного технического и фундаментального анализа.

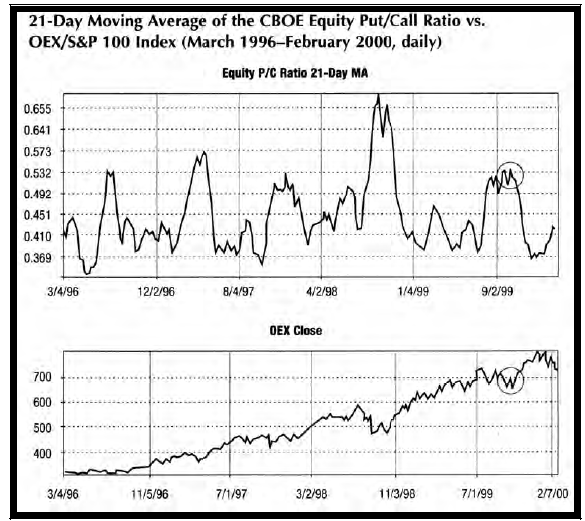

Рис. 153 21-дневное скользящее среднее коэффициента put/call СВОЕ и S&P100

- Короткий адрес

- Я нашел интересный сайт, но со сложным адресом. Как его запомнить?

- 3.2.4. Интересные настройки загрузки

- Интересный диалог или монолог

- Не забывайте, что интересы клиента на первом месте

- Добейтесь согласованности среди заинтересованных лиц в своей компании и за ее пределами

- Личная заинтересованность сотрудников компании-клиента

- Чем интересна Opera?

- Спам-фильтры на страже интересов ваших подписчиков

- Глава 1 Скучные или интересные: насколько оправданны ваши вопросы?

- Будьте интересным собеседником

- Ответы на интересные задачи