Книга: Основы технического анализа финансовых активов

Качественные измерители

Обзоры

В отношении прогнозов "экспертов" Неилл говорил следующее: "Бесчисленные прогнозы… сделаны в значительной степени, после проектирования в будущее того, что происходит в настоящем." Это было истинно в 1950-ых, и это остается истинным сегодня, несмотря на увеличение глубины и широты различных инструментальных средств прогноза. Экономисты, публиковавшие обзоры в "Business Week” в конце 1993 года предвещали, что 1994-й будет еще одним хорошим годом для рынка облигаций. Но в 1994-ом, облигации испытали их худший год с 1927. Поэтому в конце 1994-го, эти эксперты покорно ожидали другой плохой год для облигаций в 1995-ом. Вместо этого, 1995-й, как оказалось, был очень благоприятным годом для облигаций.

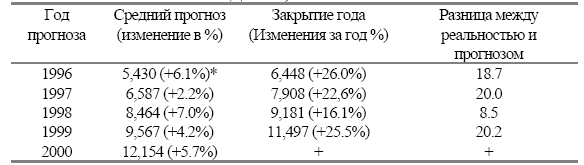

Но какое значение имеет факт, что прогнозисты не экстраполируют недавние тренды? "Business Week" издает обзор в конце каждого календарного года, в котором рыночные стратеги и советники проектируют, где рынок, процентные ставки и некоторые акции окажутся в наступающем году. За прошлые четыре года, этот обзор, оказался надежным противоположным индикатором, как показано в таблице ниже.

Годовые обзоры журнала Business Week, для Индустриального индекса Доу-Джонса, 1996–2000

* DJIA закрылся с 1995 по 5117, с 33.5 % приростом за год. + информации не было на момент написания книги.

Обратите внимание, как эта группа профессионалов предсказывает прирост рынка, меньший исторического среднего после замечательных подъемов DJIA, начавшихся с 33.5 % 1995 года. Обратите внимание также на то, как эти прогнозы последовательно недооценивали прирост Доу, что показано в последнем столбце вышеупомянутой таблицы. Урок этого примера – эксперты делали ставку против подлежащего тренда последовательных, хороших и превышающих историческое среднее, приростов. Пока это "анитиэкстраполирующее" настроение сохраняется, эти сильные приросты, вероятно, продолжатся. Почему? Поскольку бычий рынок слезает с вершины только тогда, когда есть почти универсальная вера в его постоянство, что обнаруживается экстраполяцией (и, часто, с усилением) "лидерами мнения" недавних приростов в будущие ожидания. Как только такой сильный уровень веры возобладает, большинство денег, которые могут быть переданы рынку, оказываются инвестированными, и путь наименьшего сопротивления становится направленным вниз.

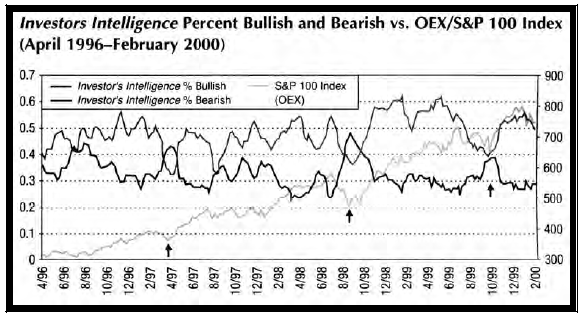

Даже притом, что ежегодные прогнозы могут предусматривать хорошую перспективу в течение наступающего года, эти предсказания могут быть бесполезны в навигации на более широком рынке в более коротком периоде. Есть, однако, публикации, которые делают обзоры мнений трейдеров и советников каждую неделю. Например, Investors Intelligence (www.chart-craft.com), редактируемые Майклом Бурке (Michael Burke), рассматривают различных инвестиционных советников каждую неделю и публикуют результаты в терминах процента быков, процента медведей, и процента ожидающих коррекции. Обратите внимание на Рис. 142 (см. стрелки) что в немногих случаях с 1996, когда процент медведей, равнялся или превышал процент быков, появлялись выдающиеся возможности краткосрочной покупки в контексте долговременного повышающегося тренда рынка. В то же самое время, когда процент быков стал относительно высоким, последовали краткосрочные коррекции или торговые диапазоны.

Рис. 142 Соотношение процентов быков и медведей в сравнении с S&P100

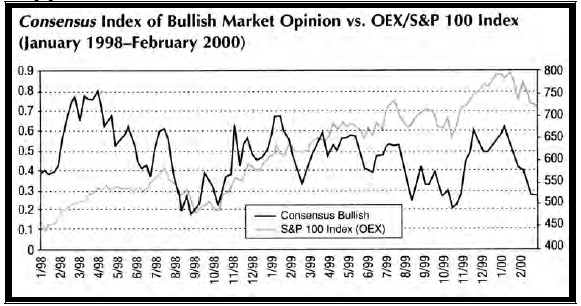

Еженедельник Consensus (www.consensus-inc.com) также издает обзоры. Его еженедельный опрос трейдеров фьючерсами, 'СогееяиФ-Индекс Мнений Бычьего Рынка" (Consensus®-Index of Bullish Market Opinion) суммирует процент быков на нескольких фьючерсных инструментах, включающих акции, облигации и золото. Подобно обзору Investors Intelligence, эта информация может быть полезна для контраристов.

Рис. 143 Consensus®-Индекс Мнений Бычьего Рынка и S&P 100

Как показано Рис. 143, когда процент быков относительно высок (апрель 1998, январь 1999, январь 2000), рынок акций имеет тенденцию чахнуть. Но когда процент быков низок (август 1998, октябрь 1999), рынок изобилует покупательными возможностями.

Почему медвежье настроение, измеренное этими обзорами, имеет бычье подразумеваемое в контексте бычьего рынка? Как сказано выше, это ситуация, когда "человек, кусает собаку". Бычьи рынки, обычно, порождают бычье настроение, а также самодовольство на откатах. Когда откаты на бычьем рынке результируют высоким уровнем опасений и медвежьих настроений, это – признак того, что стоят под парами наличные доступные деньги, чтобы поддержать рынок и затем двинуть его выше.

- Измерители настроения

- Количественные измерители

- Предлагайте качественные стимулы

- 1. Качественные бесплатные материалы для затравки

- Качественные требования и ошибки

- Ставить не просто высокие цели, а цели, предполагающие качественные изменения

- Привычка ставить цели, предполагающие качественные изменения

- 3.3.4.2. Количественные и качественные показатели процессов