Книга: Основы технического анализа финансовых активов

Конфигурация открытого интереса

Конфигурация открытого интереса

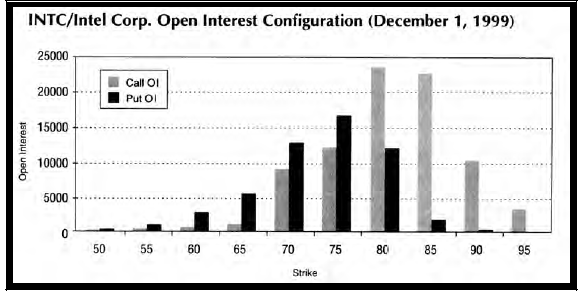

Другой способ использовать открытый интерес, чтобы анализировать настроение в отдельных акциях состоит в том, чтобы исследовать "конфигурацию открытого интереса". Конфигурация открытого интереса акции – это просто число открытых put-опционов или call-опционов с различными ценами исполнения. Этот подход доказал свою эффективность в определении возможных уровней сопротивления и поддержки. Процесс наиболее эффективен, когда используются данные по опционам ближайшего месяца. Конфигурация открытого интереса может быть отражена диаграммой с перемежающимся барами call и put-опционов, представляющими открытый интерес по каждой цене исполнения.

Рис. 150 Конфигурация открытого интереса (OI) для акции INTC

Рис. 150 отображает конфигурацию открытого интереса для Intel (INTC) 1 декабря 1999. Обратите внимание, что цена исполнения 80 содержит пиковый открытый интерес для call-опционов, в то время как эта цена исполнения 75 – пиковый открытый интерес для put-опционов. Не просто по совпадению, Intel провела большую часть предыдущего месяца в диапазоне торговли между 75 и 80 уровнями. Как эти уровни работают в качестве потенциальной поддержки или сопротивления? Во-первых, круглые числа уровня цены всегда имели тенденцию служить, как поддержка и сопротивление. Покупатели имеют тенденцию рассматривать отходы к уровням круглого числа, типа 75, как потенциальные точки входа для длинных позиций или уровней покрытия для коротких позиций; продавцы ждут повышения к круглым числам типа 80, как возможность выйти из длинных позиций или установить короткие позиции. Тот факт, что может быть существенный открытый интерес по опционам с ценами исполнения, соответствующим этим круглым уровням цены, лишь подчеркивает их значение, в качестве поддержки и сопротивления.

В примере с Intel, на Рис. 150, спекулянты-быки были активными покупателями опционов с исполнением по 80 в ожидании прорыва выше этого уровня. Итак, в дополнение к "обычным подозреваемым" продавцам по 80, те, кто продал call-опционы с ценой исполнения по 80 (и кто, таким образом, будут иметь существенные потери, если акции пойдут выше 80) имели большую долю акций, остающихся в диапазоне. Эти продавцы call-опционов могут стать очень существенным фактором с приближением экспирации опционов, поскольку, в общем, они обладают этой акцией, которую они могут продавать, чтобы создать верхнее сопротивление. Конечно, эта игра далека от уверенной однозначности, и если покупательский спрос становится достаточным, чтобы поднять акцию много выше цены исполнения, это повышение ускоряется за счет продавцов call-опционов, стремящихся должным образом застраховать свои позиции, покупая акцию.

С точки зрения анализа настроения, большой открытый интерес call-опционов, находящиеся "без-денег" (out-of-the-money) – признак оптимистической опционной толпы. С другой стороны, большой открытый интерес put-опционов "без-денег" – признак скептицизма среди спекулянтов опционами.

- Конфигурация безопасности для базы данных

- Инфраструктурная конфигурация

- Неправильная конфигурация платы

- Конфигурация компонентов

- Конфигурация ядра

- Конфигурация серверов шрифтов, установленная по умолчанию

- Базовая конфигурация DNS

- Конфигурация зоны для обратного преобразования

- Конфигурация sendmail для противодействия попыткам передачи спама

- Конфигурация Exim для ретрансляции писем

- Конфигурация Postfix для ретрансляции писем

- Конфигурация виртуальных доменов