Книга: Опыт конкуренции в России: причины успехов и неудач

4.3. Особенности конкуренции в розничном сегменте рынка

4.3. Особенности конкуренции в розничном сегменте рынка

Конкуренция под сенью монополии

Парадоксальным образом наиболее ярко процессы классической рыночной конкуренции, не сопряженные ни с теневой, ни с политизированной деятельностью, проявились на, пожалуй, самом монополизированном сегменте российского рынка банковских услуг, а именно в банковской рознице. Действительно, на данном субрынке действует один из самых мощных финансовых монополистов – «Сбербанк России» (далее – «Сбербанк»). Этот банк сосредотачивает в своих руках до 70 % вкладов граждан, а в отдельных регионах имеет абсолютную монополию.

Причины столь очевидного доминирования «Сбербанка» кроются:

? в его обширной (с огромным отрывом от других банков России) филиальной сети;

? 100 % государственной гарантии вкладов и всероссийской известности, унаследованной еще от советской системы «сберкасс»;

? сложившейся на этой основе репутации самого надежного банка страны.

Население выбирает «Сбербанк» по той причине, что ему нет аналогов. Депозиты принимают многие банки, но такой доступностью и надежностью больше не обладает никто.

«Сбербанк», со своей стороны, полностью осознает собственное монопольное положение и умело пользуется им. Его процентные ставки по вкладам обозначают нижнюю границу для всего рынка (7 % по годовому депозиту в валюте[130]). Получая в свое распоряжение столь дешевые ресурсы, «Сбербанк» имеет возможность использовать механизм ценовой конкуренции на рынке кредитования частных лиц. Ставки, по которым он предлагает кредиты физическим лицам, выгодно отличаются от ставок независимых коммерческих банков[131].

Строго говоря, присутствие на рынке такого игрока делает конкуренцию почти невозможной. Ставки по кредитам частным лицам в «Сбербанке» настолько низки, что конкурировать с ними могут только иностранцы. Да и то речь идет скорее о теоретической возможности, которая может быть реализована, только если штаб-квартира какого-нибудь транснационального монстра сделает стратегическую ставку на освоение российского рынка и в больших объемах выделит своему дочернему обществу дешевые ресурсы.

Независимые же коммерческие банки в силу того, что кредитные ресурсы дорого обходятся им самим, вынуждены устанавливать процент на более высоком уровне. Это, во-первых, отпугивает большинство клиентов, а во-вторых, порождает феномен «неблагоприятного отбора» заемщиков. Последнее явление состоит в следующем: круг клиентов, соглашающихся на высокие проценты, в значительной степени формируется из числа недобросовестных плательщиков. Действительно, процентная ставка не имеет для них решающего значения… поскольку они вообще не собираются возвращать кредит. Для банка это оборачивается ростом числа «невозвратов» и проблемных заемщиков. Покрыть соответствующие дополнительные издержки можно лишь снова увеличив ставку процента, что усилит неблагоприятный отбор, а значит, снова подтолкнет ставку вверх и т. д.

Как победить Голиафа?

Есть ли выход из данного замкнутого круга? В случае с банками противопоставить что-либо ценовой конкуренции кажется сложным, ведь банковский кредит – продукт не столь дифференцированный, как, скажем, потребительские или инвестиционные товары. И параметров качества, по которым можно обойти конкурента, здесь не так много. Тем не менее опыт показывает, что, даже безнадежно проигрывая по цене, можно отвоевать целые сегменты рынка банковской розницы.

Итак, чем привлечь клиента, избалованного низкими процентными ставками «Сбербанка»? В широком смысле слова неценовые факторы конкурентоспособности банка на розничном рынке могут быть сведены к повышению удобства. В свою очередь удобство можно разложить на несколько слагаемых, среди которых особо выделяются скорость обслуживания, индивидуальный подход к клиенту и полнота продуктовой линейки. Но важнейшим параметром, составляющим конкурентоспособность розничного банка, можно считать удобство доступа.

Удобство доступа. Банк должен располагаться таким образом, чтобы клиент не тратил много времени на дорогу. В современных условиях такое преимущество дает только разветвленная филиальная сеть. Ее отсутствие серьезно ограничивает возможности банка и практически делает его «локальным» учреждением, обслуживающим местную клиентуру. Приложение 4.2 дает представление о размерах филиальной сети лидеров банковской розницы в России. Очевидно, мощным конкурентным преимуществом по-прежнему обладает «Сбербанк РФ», чья филиальная сеть (свыше 15 000 подразделений) по своим размерам в несколько раз превосходит группу филиалов, принадлежащую всем остальным банкам. Представляется, что такая ситуация надолго закрепляет за этим монополистом его рыночную власть, поскольку создание целой сети удаленных подразделений – дело одновременно капиталоемкое и очень долгое.

Тем не менее для того, чтобы осуществить прорыв на розничный рынок, банки иногда используют для продажи своих услуг чужие «точки». В этой роли могут выступить почтовые отделения, бизнес-центры и торговые комплексы. Соответствующий пример приводится далее в этой главе. Не имея широкой сети филиалов, ряд коммерческих банков сумел завоевать рынок потребительского кредитования, разместив свои офисы в крупных центрах торговли.

Скорость обслуживания. Клиент высоко ценит свое время и отдаст предпочтение тому банку, который умеет его экономить. Но скорость обслуживания не может вырасти сама по себе. Обычно это является результатом продуманных инвестиций в банковские технологии. Ключевая роль здесь принадлежит автоматизации. Действительно, сокращение ручного труда заметно ускоряет выполнение многих операций. Однако в современных условиях не менее важную роль начинают играть так называемые организационные технологии: сокращение ненужных трансакций, оптимизация контроля, упразднение лишних управленческих звеньев и приближение руководителей к клиенту. Иногда для осуществления этого комплекса мероприятий бывает необходима полная перестройка (реинжиниринг) всего банка.

Среди последних примеров удачного внедрения на отечественном рынке современных технологий обслуживания клиентов особое место занимает использование розничными банками методики «скоринга». Данная технология основана на балльной системе оценки кредитоспособности потенциального заемщика. Особенность процедуры состоит в том, что клиент получает ответ на свою заявку незамедлительно, на основании заполненной анкеты, где он предоставляет информацию о своем образовании, доходах, характере работы, накопленном движимом и недвижимом имуществе и т. д. Каждый ответ приносит определенное количество баллов[132], которые и служат для определения кредитоспособности клиента.

Анкеты разрабатываются каждым банком индивидуально, с учетом специфики клиентуры. Примерный образец приводится в Приложении 4.3. Обратим внимание на то, что вопросы подобраны таким образом, чтобы в число заемщиков попали клиенты из определенной группы – люди, которые «крепко стоят на ногах», т. е. имеют стабильный доход и смогут вернуть взятые у банка деньги (и, что немаловажно, захотят это сделать). Документы и справки, которые потребуются для получения стандартного кредита по данной методике, могут быть (причем не всегда) затребованы уже при оформлении сделки, когда клиент получил подтверждение о том, что кредит ему дадут. Количество «хлопот» при этом существенно не снижается, но уровень неопределенности для заемщика, несомненно, ниже.

В случае потребительского экспресс-кредитования (клиент получает недостающие для дорогой покупки деньги прямо в торговом центре) процедура еще проще. Помимо анкеты банк требует только один-два личных документа (обычно паспорт и водительские права), а также подтверждение оплаты 20–30 % стоимости приобретаемого товара. Здесь принцип быстроты обслуживания реализуется в полной мере: вся процедура оформления занимает около 15 минут. Расплатой за обеспечение такой оперативности для клиента, разумеется, будет повышенная процентная ставка. В отдельных случаях она может в разы превышать процент по кредиту в «Сбербанке».

Логическим завершением упрощения получения кредитов можно считать интернет-технологии, подобные совместному проекту интернет-магазина «003.ru», торговой сети «Аристон» и «Транскредитбанка» (обслуживающего крупнейшую транспортную монополию России– ОАО «Российские железные дороги»). Данный проект соединяет в себе возможности электронной сети Интернет и новейшие банковские технологии. Клиенты магазина имеют возможность приобретать бытовую технику в кредит, не отходя от своего компьютера. Все общение с банком происходит через Интернет, деньги (предоплата) списываются с кредитной карточки, а товар доставляется на дом.

Обходительность. Не менее высоко ценится обходительное отношение и профессионализм банкира. Клиент ожидает, что к его проблемам отнесутся с пониманием, и рассчитывает, что уровень обслуживания не снизится с выходом за рамки «стандартной процедуры». Такой идеал достигается крайне редко, и самым лучшим стимулом для продвижения банка в этом направлении, безусловно, является конкуренция. Особенность российского рынка заключается в том, что на индивидуальный подход можно рассчитывать лишь в рамках определенных сегментов. Как правило, клиент может получить либо хорошую цену (низкие тарифы и проценты по кредитам), либо хорошее обслуживание.

Полнота ассортимента. Еще один аспект удобства кредитования заключается в том, что банк должен суметь предложить клиенту полный спектр доступных на рынке услуг. Если какая-либо не столь значимая (с точки зрения доходности) услуга не может быть предоставлена быстро и, как говорят банкиры, «в рынке», т. е. по конкурентоспособной цене, то ее часто стараются не предоставлять вообще. В этом случае клиенту доставляется некоторое неудобство, заставляющее его искать более подходящий банк и полностью переходить на обслуживание туда.

Итак, отсутствие в ассортименте малорентабельных услуг часто ведет к тому, что клиент отказывается покупать у банка и услуги вполне рентабельные. Такое положение дел заставляет российские банки развивать в том числе те направления деятельности, которые заведомо не являются рентабельными, либо окупаются при масштабах деятельности, недостижимых в обозримом будущем. К примеру, небольшие банки иногда инвестируют немалые средства в собственные «пластиковые» проекты (выпуск пластиковых, обычно дебетовых карт), несмотря на то, что по настоящему выгодными они становятся лишь для тех, кому удалось привлечь не менее 5000 клиентов.

Бренд. Клиенты банков хотят иметь дело с известным и респектабельным финансовым институтом, т. е. с банком, который является на своем рынке «брендом». Для рядового потребителя это возможность избежать лишних рисков, ведь «солидный банк» едва ли захочет рисковать своей репутацией и не будет вести себя непрофессионально, либо оппортунистически. Таким образом, для привлечения клиентов и успешного ведения розничного бизнеса необходим солидный бюджет на рекламу и PR[133].

Не менее важно и то, какой именно будет создан бренд. За этим словом должен стоять конкретный образ, понятный и привлекательный для клиентов. Такого результата не добиться, осуществляя разрозненные рекламные кампании, не объединенные целостной концепцией и не подкрепленные пониманием конечной цели. Розничный банк имеет своей целью массовые продажи банковских продуктов, поэтому (в отличие от банка корпоративной клиентуры) его «образ» должен привлечь простого обывателя. Каким критериям должен соответствовать такой бренд?

Для начала отметим, что, согласно исследованиям маркетологов, потребители разделяют известные им банковские бренды по двум ключевым критериям: (1) доверие к институту на интуитивном уровне и (2) его размер. Причем, возникающие у клиента ассоциации (скажем, «Сбербанк» – очень большой, а «Внешэкономбанк» – значительно меньше, «Альфа-банк» – надежный, а BSGV – не столь надежный) могут совпадать, но могут и серьезно расходиться с балансовыми показателями самих кредитных учреждений. Управление этим восприятием – важнейшая цель коммуникационной политики розничного банка.

Каковы особенности восприятия брендов российским потребителем? Согласно проведенным исследованиям, в России, названия компаний, представляющие собой аббревиатуры, а также использующие иностранные буквы, воспринимаются хуже, чем более «понятные» русскоязычные названия[134]. Считается, что данная ситуация может измениться при активной «коммуникативной политике» банков с иностранными наименованиями, хотя для этого потребуется немало времени и средств. На сегодняшний день примером хорошей рекламной кампании и удачно разработанного стиля (помимо признанных лидеров вроде «Альфа-банка», «Банка Москвы» или «Росбанка») может быть признан банк «Дельта Кредит» [135].

Что касается размеров банка, то здесь зависимость нелинейная. Банк не должен быть ни слишком мелким (тогда вызывает сомнение его надежность), ни слишком крупным (пропадает ощущение своей собственной значимости как клиента). Последнее представляется очень важным, поскольку клиент боится «потеряться» в гигантской структуре и не хочет столкнуться с неуважительным к себе отношением. Соответственно, можно говорить о том, что существует некий оптимальный размер банка, который потребитель считает разумным. Это следует учитывать при разработке своего стиля и проведении рекламной кампании: создание и поддержание иллюзии гигантской банковской корпорации не всегда так выигрышно, как может показаться.

«Русский Стандарт»: создание нового сегмента

Как уже было сказано выше, использование неценовых методов конкуренции может дать банку серьезные преимущества на розничном рынке. Постараемся более подробно, чем это обычно делается, проанализировать сенсационный по своей сути пример рынка потребительского экспресс-кредитования. Прорыв на розничный сегмент рынка успешно осуществила целая группа средних по размеру коммерческих банков во главе с первопроходцем – банком «Русский Стандарт»[136]. Этот банк первым среди российских кредитных организаций приступил к системному и целенаправленному освоению рынка потребительского экспресс-кредита как одного из важнейших сегментов банковской розницы.

Какова природа успеха данного банка? Как представляется, «Русский Стандарт» на практике реализовал теоретически продуманную, «вычисленную на бумаге» рыночную стратегию. Очевидно, первым шагом был выбор целевого сегмента рынка – потребительского экспресс-кредитования. Данный сегмент кредитного бизнеса, до недавнего времени совершенно неразвитый в нашей стране, более того, во многом чуждый национальным традициям («жизнь в кредит» – отнюдь не соответствует российскому менталитету), был расценен как наиболее перспективный.

Основание для такой оценки давало распространение в стране психологии общества массового потребления в сочетании с постепенным ослаблением финансовых ограничений. Действительно, доходы населения, упавшие в период кризиса 1998 г., в последующем имели устойчивую тенденцию к росту. Все это создавало предпосылки для роста потребления и успешной кредитной экспансии. Как мы видим сегодня, реальность не только не опровергла предположения, заложенные в стратегический план банка, – она превзошла все самые смелые ожидания.

В частности, к 2005 г. в России уже седьмой год подряд (!) наблюдались рекордно высокие темпы развития рынка потребительского кредитования. По данным Центробанка, объем кредитов, предоставленных российским банковским сектором физическим лицам, вырос за 2005 г. почти в два раза по сравнению с предыдущим годом, составив 1179 млрд руб. и намного превзойдя даже оптимистические прогнозы. А ведь всего семь лет назад этот показатель составлял лишь 26 млрд руб., т. е. рынок вырос в 45 раз!

Устойчивое расширение роли потребительского кредитования обусловлено увеличением численности так называемого среднего класса (включая примыкающие к нему менее обеспеченные прослойки населения – см. ниже), на который в основном и ориентируются банки[137]. Именно эти социальные слои и выступают в роли наиболее активных потребителей дорогостоящих товаров и услуг, что обусловливает с их стороны спрос на кредиты. Одновременно представители среднего класса являются наиболее платежеспособной социальной стратой, что делает выгодным предоставление им кредитов. Если сейчас, согласно оценкам аналитиков, эта социальная группа составляет примерно 20 % семей в Москве и около 15 % по России, то в среднесрочной перспективе ожидается расширение этого слоя до 30–40 %.

Предпосылки конкурентной победы

Однако грамотный выбор целевого сегмента – это еще далеко не все. Банку предстояло стать в своем сегменте лучшим, при этом заведомо проигрывая по цене действующему монополисту – «Сбербанку РФ». Эта задача была решена за счет перечисленных нами неценовых методов конкуренции:

1) банк в прямом смысле пошел навстречу своему клиенту. Желая заниматься потребительским экспресс-кредитованием, банк разместил свои подразделения прямо в крупнейших торговых центрах. Таким образом, без построения филиальной сети был успешно реализован первый принцип – удобство доступа. Естественно, это было бы невозможно без грамотно построенных отношений с партнерами – лидерами рынка розничной торговли. Чтобы достичь этого, «Русский Стандарт» провел пилотный проект с сетью магазинов бытовой техники «М-Видео» и собрал данные, доказавшие, что благодаря экспресс-кредитам объемы розничных продаж вырастают на 40 %[138]. Неудивительно, что в этой ситуации торговые сети активно подыгрывали банку в реализации его амбиций;

2) банк сумел до минимума сократить сроки рассмотрения кредита и упростить процедуру выдачи ссуды. Это было достигнуто за счет использования уже описанной технологии «скоринга». Последняя была разработана и опробована зарубежными банками для своих стран, но адаптация ее к российским реалиям – бесспорная (и немалая, если учесть множество подводных камней) заслуга «Русского Стандарта». Благодаря этой методике, экспресс-кредиты действительно выдаются в течение заявленных в рекламе 15 минут;

3) в отличие от бюрократизированного «Сбербанка», «Русский Стандарт» изначально старался не превращать своего заемщика в просителя. Тем самым был реализован принцип индивидуального подхода. Клиент видел, что банк его ценит вне зависимости от суммы предстоящей сделки, что о его времени и удобстве позаботились и что в таком банке чувствуешь себя гораздо комфортнее;

4) банк осуществил продуманную рекламную кампанию. Самое главное, чего удалось добиться с помощью рекламы, – это снятие у клиентов боязни сложности и недоступности получения кредита, которая до последнего времени была характерна для российских потребителей.

Сладкие плоды победы

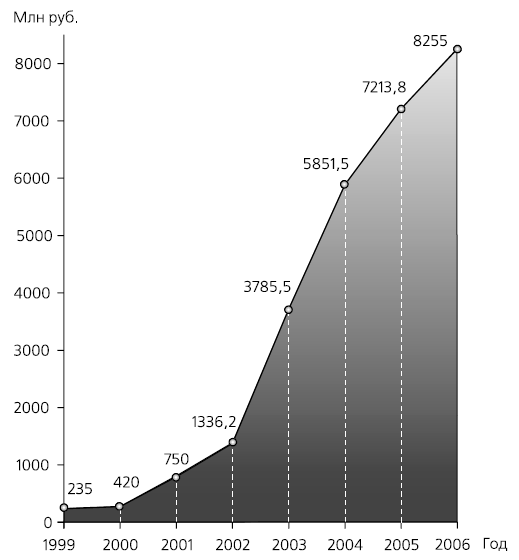

Результаты столь грамотной, рыночно ориентированной политики банка налицо. Образованный лишь в 1999 г. банк «Русский Стандарт» смог не только успешно конкурировать с крупнейшей в России монополией – «Сбербанком России», но и сам завоевал монопольную (в определенные моменты до 70 %) долю в нескольких сегментах потребительского кредитования. Со старта программы экспресс-кредитования банка «Русский Стандарт» (т. е. от вхождения в данный бизнес) до начала 2006 г. клиентами банка стали уже свыше 13,5 млн чел., а сумма кредитов частным лицам превысила 5 млрд дол. В 2005 г. «Русским Стандартом» выпущено 6,5 млн кредитных пластиковых карт. И это при том, что предлагаемые «Русским Стандартом» процентные ставки с самого начала были самыми высокими на рынке![139]

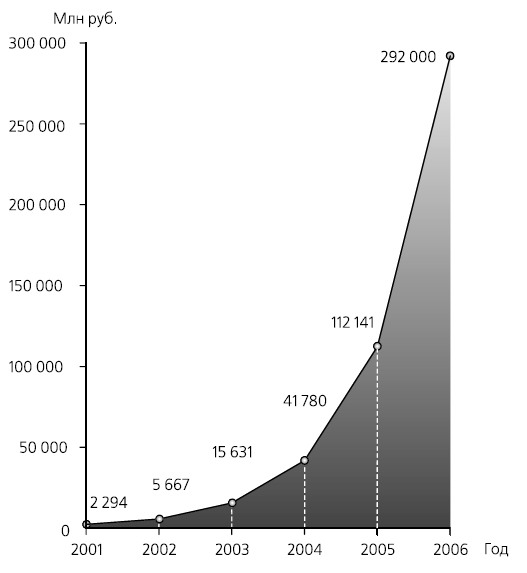

Прорвавшись на рынок, обладающий исключительно высоким и – что важно! – до его прихода нереализованным потенциалом, «Русский Стандарт» обеспечил себе возможность феноменального роста. Как видно на рис. 4.1, всего за пять лет с 2001 по 2005 г. он смог добиться 50-кратного увеличения активов. По результатам 2004 г.

«Русский Стандарт» впервые вошел в список 1000 крупнейших банков мира, заняв там 860 место – удивительный успех для еще недавно среднего по размерам российского банка.

Рис. 4.1. Динамика совокупных активов банка «Русский Стандарт»

Поскольку банк «Русский Стандарт» начал выдавать потребительские кредиты на торговых площадках ведущих розничных сетей одним из первых, некоторое время он был практически монополистом. Сложилась довольно интересная ситуация: монополия «Сбербанка», основанная на широчайшей филиальной сети и низких процентах, соседствовала с другой «монополией», основанной на беспрецедентном удобстве и скорости обслуживания. Невысокая первоначальная конкуренция в данном секторе позволяла «Русскому Стандарту» диктовать свои условия на рынке. Как было официально установлено Федеральной антимонопольной службой (ФАС), в 2004 г. кредиты «Русского Стандарта» обходились заемщикам в 66 % вместо обещанных в рекламе 29 %[140]. И клиенты добровольно мирились с этим грабежом», занимая места в очереди к окошкам «Русского Стандарта», а, скажем, не того же «неграбительского» «Сбербанка».

Неудивительно, что прибыль «Русского Стандарта» до налогообложения в 2004 г. составила 5,8 млрд руб. Это была сенсационная сумма, как в абсолютном, так и в относительном выражении. Что касается абсолютной величины, то в России более высокую прибыль получили лишь «Сбербанк», «Внешторгбанк» и «Газпромбанк». Другие банки, в том числе и гиганты, многократно превосходящие «Русский Стандарт» по размерам, не смогли достичь такого результата.

Но особенно впечатляют относительные показатели. Впервые появившийся в списке 1000 крупнейших мировых банков «Русский Стандарт» сразу занял там четвертую (!) строчку, как по прибыльности капитала, так и по прибыльности активов[141]. На каждый доллар своего капитала он заработал в 2004 г. 0,76 дол. Более успешны были лишь American Express Centurion Bank (1,17 дол.), японский Biwako Bank (1,01 дол.) и иранский Bank Melli Iran (0,81 дол.). Для сравнения: средний доход на доллар капитала по 1000 крупнейших банков мира составил 0,20 дол.

Результат «Русского Стандарта» по доходности активов (14,1 %) уступает лишь бахрейнской International Banking Corporation (19,1 %), американской United National Corporation (18,0 %) и южно-африканскому African Bank (17,9 %).

Еще фантастичней дальнейшее развитие банка. Если в 2004 г. сенсацией стало получение 5,8 млрд руб. прибыли за весь год, то в 2006 г. сопоставимая сумма чистой прибыли (4,8 млрд руб.) была получена за одно только первое полугодие.

РЕЦЕПТ УСПЕХА

ФЕНОМЕН «ОБМАННОЙ НЕКОНКУРЕНТОСПОСОБНОСТИ»

Типовой мотив развития событий. В истории успеха программы потребительского кредитования банка «Русский Стандарт» помимо прочих присутствуют следующие повторяющиеся на других рынках черты. Потребительский кредит был активно востребован населением. Формально предложение соответствующего типа кредитов на рынке существовало, но их получение было крайне затруднено из-за бюрократизации процесса выдачи средств «Сбербанком». В то же время казалось, что ни один другой банк на соответствующий рынок вторгнуться не может. Ведь его конкурентная позиция заведомо была бы слабее позиции «Сбербанка». Действительно, (1) ни один другой банк не мог бы предоставлять кредиты под столь же низкий процент, как «Сбербанк», и (2) ни один другой банк не мог бы так приблизиться к потребителю в географическом отношении (у «Сбербанка» неизмеримо более широкая сеть отделений, чем у любого конкурента). Тем не менее успех «Русского Стандарта» был абсолютным.

Диагностика потенциала успеха. Если при наличии значительного потенциального спроса и номинальном существовании предложения реальный рынок почему-то отсутствует, это может служить индикатором того, что конкурентные преимущества лидеров носят кажущийся или, по крайней мере, преодолимый характер. Как бы велики и мощны эти фирмы ни были, вероятно, они производят «не ту» услугу или «не тот» товар и потому отторгаются рынком. Следует проверить, какие слабости мешают действующим лидерам воспользоваться потенциалом спроса.

Аналоги в опыте других российских фирм. Начав с нуля, фирма «СПСР-Экспресс» стала одним из лидеров внутрироссийской экспресс-доставки (в 2004 г. – второе место, в 2005 г. ожидался выход на первое место)[142].

Данная фирма впервые вышла на рынок в 2001 г. В тот момент она располагала до смешного скудными ресурсами порядка 30 тыс. дол., причем не собственных, а заемных средств. К этому времени в данном бизнесе уже действовали транснациональные лидеры экспресс-доставки DHL, UPS, TNT, FedEx. На стороне этих фирм было не только подавляющее финансовое превосходство, но и отлаженная высокоэффективная технология доставки. Кроме них могущественным конкурентом было коммерческое предприятие при «Почте России» («ЕМС-Гарантпост»), имевшее возможность опереться на государственную сеть почтовых отделений по всей стране. Противоборство маленького новичка рынка и перечисленных гигантов на первый взгляд должно было бы неизбежно закончиться поражением первого.

В реальности исход оказался обратным. Дело в том, что ведущие игроки предлагали услуги доставки на таких условиях, которые противоречили запросам потребителей. Транснациональные доставщики предоставляли свои услуги по недоступно высоким для многих клиентов (в частности, для мелких и средних российских фирм) ценам. Они также не были готовы осуществлять доставку в малые российские города. Кроме того, западная жестко стандартизированная схема работы (логистика) фирм, будучи сама по себе весьма эффективной, часто плохо действовала в условиях российской неразберихи. Что касается «ЕМС-Гарантпост», то он доставлял посылки до ближайшего главпочтамта, а в дальнейшем те шли через государственную почтовую систему, что негативно сказывалось как на сроках, так и на качестве доставки. Поэтому востребованная рынком услуга «качественная экспресс-доставка внутри России по умеренной цене» фактически отсутствовала.

Типовое решение проблемы. Ключевое значение имеет идентификация причин отсутствия спроса на существующие товары и (или) услуги и создание продукта, позволяющего перевести потенциальный спрос в реальный. Вполне возможно, что фирма, которая устранит препятствия на пути удовлетворения спроса, станет новым лидером рынка. Конкурентные преимущества более мощных фирм применительно к новому рынку модифицированного продукта обычно перестают быть актуальными.

В случае «Русского Стандарта», как было показано выше, решающую роль сыграло внедрение методики «скоринга», позволившей заменить мучительный сбор документов заполнением простой анкеты. Одновременно с помощью размещения пунктов кредитования в магазинах, торгующих той техникой, на покупку которой выдавался кредит, была решена проблема нехватки отделений банка. Как выяснилось в дальнейшем, при решении этих двух проблем третья трудность – более высокие ставки в сравнении со Сбербанком – перестала быть существенной. Люди соглашались платить дороже, лишь бы кредит стал реально доступным.

В случае «СПСР-Экспресс» удешевленные по сравнению с западными доставщиками тарифы были достигнуты благодаря более низкому уровню внутрироссийских издержек (у «транснационалов» в тарифы закладываются расходы на административный аппарат, занятый в значительной мере трудо– и затратоемкими процедурами международной доставки). Тем самым было достигнуто ценовое преимущество над западными фирмами.

Стратегически важным было также решение осуществлять доставку даже в мелкие населенные пункты. Необходимую для этого разветвленную сеть отделений «СПСР-Экспресс» первоначально заменил контрактами с большим числом региональных и местных доставщиков. В итоге на этих направлениях была полностью устранена конкуренция с инофирмами: иностранные доставщики интересуются в основном городами-миллионниками. «СПСР-Экспресс» до сих пор подчеркивает это обстоятельство как свое конкурентное преимущество: «В то время как рыночным стандартом является доставка до областных центров, мы доставляем корреспонденцию и грузы практически в любой населенный пункт вплоть до райцентров. При этом мы обеспечиваем доставку не только в районные центры, но и в обратном направлении, а также из одного райцентра в другой»[143].

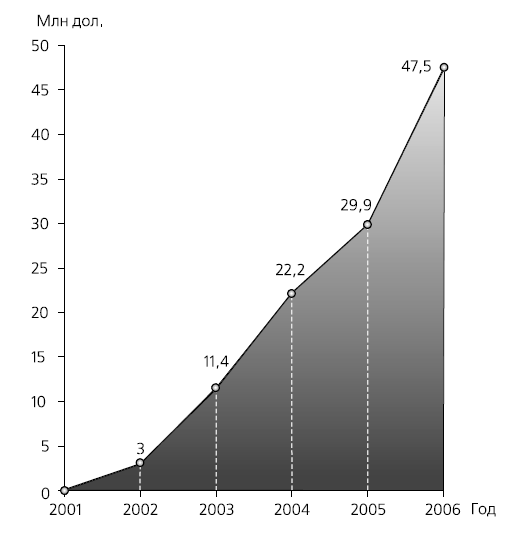

Одновременно в центр всех усилий «СПСР-Экспресс» были поставлены быстрота и качество доставки, а также индивидуальный подход к корпоративным клиентам, что сразу обеспечило конкурентное преимущество над другим важнейшим конкурентом – «ЕМС-Гарантпост», слабым местом которого был бюрократизм. Кстати, вскоре после этого рыночные позиции «ЕМС-Гарантпост» заметно ослабли, и с 2004 г. экспресс-доставкой активно начала заниматься сама Почта России. Действенность указанных решений подтверждается данными, представленными на рис. 4.2.

Рис. 4.2. Динамика оборота «СПСР-Экспресс»

В настоящее время окрепший «СПСР-Экспресс» (оборот в 2004 г. -22,2 млн дол.) перешел на собственную сеть доставки, отказавшись от услуг региональных фирм. Это позволило дополнительно повысить качество.

Вообще, ситуация коммерческого прорыва новичка, меняющего в пользу потребителя правила игры на, казалось бы, устоявшемся рынке, встречается чаще, чем принято думать. Наличие резкого расхождения параметров спроса и предложения обещает фантастические перспективы роста и стремительный вход в число лидеров фирме, которая сумеет его устранить. Старожилам рынка приходится в этих условиях только негодовать и тесниться.

В основе успеха сети салонов сотовой связи «Евросеть», например, лежит выбор формата «жесткого дискаунтера» (магазина с ограниченным ассортиментом и сильно пониженными ценами). Председатель Совета директоров и совладелец компании «Евросеть» Е. Чичваркин вспоминает: «Когда мы только начинали, торговлей мобильниками занимались хмурые „технари" в пыльных помещениях, а в немногочисленных приличных магазинах наценки были запредельными. Мне, пришедшему из Лужников (крупнейший мелко-оптовый рынок в Москве – прим. авторов), смотреть на это было смешно»[144]. Бизнес-модель «Евросети» заключалась в том, чтобы максимально снизить издержки за счет:

1) создания большой сети магазинов, расположенных в ходовых местах и в силу этого имеющих большой оборот;

2) максимального ограничения ассортимента;

3) централизованной логистики; больших объемов закупок (а значит, и больших скидок производителей);

4) минимальной торговой наценки;

5) согласно утверждениям конкурентов, активного использования „серого" импорта.

Иными словами, «Евросеть» устранила ситуацию, когда в удобных местах города весьма популярный товар – сотовые телефоны – из-за завышенных цен фактически нельзя было приобрести, а спрос выдавливался на оптовые рынки на окраинах. Итог этого прорыва вполне предсказуем: фантастический рост оборота с 1999 по 2005 г. более чем в 500 (!) раз и превращение в одно из крупнейших предприятий (оборот в 2005 г. – около 1,8 млрд дол., число занятых – 25 000 чел.). «Евросеть» стала лидером ритейла сотовых телефонов и, по оценкам, второй по величине фирмой среди розничных сетей всех отраслей.

Становление новых конкурентов

«Монополия» банка «Русский Стандарт» на рынке потребительского кредитования длилась недолго. Вскоре рынок был удостоен внимания со стороны многочисленных конкурентов. В частности, только за один 2004 г. доля кредитов физическим лицам в активах российской банковской системы возросла с 5,3 до 8,6 % – огромный сдвиг для такой в принципе консервативной структуры, как совокупные активы. За этот же год число банков, имеющих объем кредитов физическим лицам свыше 3 млрд руб., выросло с 3 до 22. О развертывании полномасштабных программ потребительского кредитования объявили многие крупные банки.

В числе ведущих конкурентов «Русского Стандарта» оказался и иностранный банк «Хоум Кредит энд Финанс» – дочерняя структура чешской группы компаний Home Credit Group, которая, в свою очередь, входит в международную группу компаний PPF – одну из крупнейших среди компаний Центральной и Восточной Европы, занимающихся страховым, инвестиционным и банковским бизнесом. За 14 лет своей работы на рынке PPF стала крупнейшим финансовым инвестором в Чехии, который управляет активами на общую сумму более 8,8 млрд дол. Чешская группа компаний не первый год занимается экспресс-кредитованием в Восточной Европе и владеет самыми современными технологиями.

По российским масштабам чешская материнская компания, которой принадлежит «Хоум Кредит энд Финанс», – бесспорный гигант. По европейским меркам, однако, это средняя компания, основные активы которой к тому же сосредоточены не в кредитном, а в страховом бизнесе. Следует также иметь в виду, что PPF действует на быстро развивающихся рынках Восточной Европы, ведение бизнеса на которых постоянно требует все новых и новых финансовых вливаний. Не вызывает сомнений поэтому, что полномасштабное вторжение на российский рынок потребовало от PPF значительного напряжения сил, возможно, даже отказа от других проектов.

Дело в том, что ресурсная база (пассивы) «Хоум Кредит энд Финанс» были на две трети обеспечены кредитами PPF, а внутрироссийские источники кредитных ресурсов почти не использовались. Фактически PPF профинансировал:

1) сам процесс создания своего дочернего общества в России («Хоум Кредит энд Финанс» был образован на базе купленного российского банка «Технополис»);

2) его бурную кредитную экспансию;

3) покрыл убытки первых лет существования (более 10 млн дол. в 2002–2003 гг.). Другими словами, развитию российского бизнеса чешская группа явно придала приоритетное значение. «На наш взгляд, предоставление столь значительной поддержки со стороны материнской организации подчеркивает стратегическую важность „Хоум Кредит энд Финанс" для группы в целом», – говорится в обозрении российских корпоративных облигаций «Райффайзенбанк», Австрия[145].

Также тщательно готовилась организационная сторона дела. На подготовку запуска проекта «Хоум Кредит энд Финанс» материнской фирмой было потрачено около двух лет. Изучались макроэкономическая ситуация, нюансы законодательства, системные риски. Были спрогнозированы среднесрочные перспективы развития рынка на пять лет вперед. Технологические наработки экспресс-кредитования, используемые в Восточной Европе, были модифицированы под российские условия.

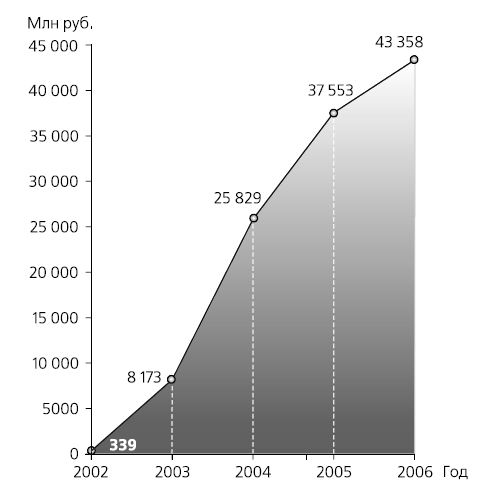

Сосредоточение ресурсов окупилось сторицей (рис. 4.3). «Хоум Кредит энд Финанс» выдвинулась на позицию второго по силе игрока российского рынка экспресс-кредитования. Причем по ряду показателей эта фирма длительное время демонстрировала большую динамику, чем даже общепризнанный лидер – банк «Русский Стандарт». Например, в 2004 г. кредитный портфель «Хоум Кредит энд Финанс» вырос на 252 %, тогда как «Русского Стандарта» – на 164 %.

Впрочем, в последнее время (2005–2006 гг.) развитие «ХКФБ» резко замедлилось. Дело в том, что, по мнению некоторых экспертов, сверхвысокие темпы роста были достигнуты ценой повышения риска. Дмитрий Лепетиков, исполнительный директор Центра развития, например, отмечал осенью 2005 г.: «Красноречивым примером является ситуация с банком „Хоум Кредит энд Финанс", который строит свою рекламу на минимизации необходимых для получения кредита документов. По итогам первого полугодия 2005 г. банк показал убытки на сумму около 600 млн руб., что заметно больше его уставного капитала, а предъявленный им уровень просрочки по кредитам физическим лицам превышает 16 %»[146].

Пришлось резко затормозить. В первом полугодии 2006 г. дело дошло даже до абсолютного сокращения размера активов «ХКФБ». Трудности и даже тактические провалы, впрочем, не умаляют общего успеха. Начав с нуля, «ХКФБ» закрепился на второй позиции среди российских банков, занятых экспресс-кредитованием.

Рис. 4.3. Динамика совокупных активов банка «Хоум Кредит энд Финанс»

РЕЦЕПТ УСПЕХА

ИНОСТРАННЫЕ КОМПАНИИ ВТОРОГО ЭШЕЛОНА СПОСОБНЫ ПРЕТЕНДОВАТЬ НА ЛИДЕРСТВО В РОССИИ, ЕСЛИ ДЕЛАЮТ НА НЕЕ СТАВКУ

Типовой мотив развития событий. Ситуация, когда второстепенный по мировым меркам игрок добивается успеха в России, отнюдь не редка. В истории «Хоум Кредит энд Финанс» присутствует несколько типовых черт:

1) сосредоточение средней по размерам иностранной фирмой непропорционально высокой доли своих ресурсов на российском рынке, выработка отношения к России как к главному стратегическому приоритету;

2) делегирование в Россию (или найм на месте) первосортных управленческих кадров, наделенных широкими полномочиями (относительная независимость российского дочернего общества от штаб-квартиры корпорации);

3) реализация агрессивной маркетинговой политики.

О первой черте уже говорилось выше. Вторая черта – достаточно высокий уровень самостоятельности «Хоум Кредит энд Финанс» явственно следует из назначения его главой А.В. Лыкова, российского банкира, до того прославившегося успешным внедрением платежной системы STB-Card – первой широко распространенной системы пластиковых карт в нашей стране. Здесь характерно и то, что руководство было поручено не экспату (например, чеху), а русскому, и то, что выбор пал на «звездного менеджера». Ясно, что чешская штаб-квартира хотела видеть во главе своего российского дочернего общества не послушного исполнителя принятых в Европе бизнес-процедур, а руководителя, творчески развивающего дело применительно к отечественным условиям.

Что касается агрессивности маркетинга (третья черта), то представление о ней могут дать две дорогостоящие рекламные кампании на телевидении: «Два документа» и «Любой платеж». В их рамках массовому потребителю буквально вбили в голову, что для получения кредита в «Хоум Кредит энд Финанс» ему ничего не надо, кроме предъявления любых двух документов, а посильный уровень ежемесячных выплат всегда может быть согласован с банком. Характерно, что «Русский Стандарт», имея больший объем кредитных операций, рекламу ведет куда сдержанней.

Диагностика потенциала успеха. Многие отраслевые рынки России, будучи значительными по натуральной величине (по количеству реализуемых товаров или услуг), достаточно скромны по стоимостным показателям. Это позволяет рассчитывать на успех, а в случае удачи даже на захват лидерства западным компаниям второго и третьего эшелонов.

Оборот средней по европейским меркам компании достаточен, чтобы сделать ее игроком первой величины в России. При этом ключевые затраты, необходимые для внедрения на рынок – от стоимости контрольных пакетов большинства предприятий до стоимости рекламных кампаний, – в нашей стране по-прежнему относительно низки. Между тем, риски вложения в Россию все еще рассматриваются многими крупнейшими мировыми ТНК как слишком большие, что приводит к их очень осторожному и даже пассивному поведению в нашей стране. Это создает объективную основу для своего рода инверсии: средняя фирма, сделавшая стратегическую ставку на Россию, может здесь оказаться «крупнее», чем объективно многократно превышающий ее по размерам мировой гигант, все еще выжидающий лучших времен для начала масштабных инвестиций.

Дальнейший же рост российского рынка (а тем более начало «русского экономического чуда», возможность которого не исключают даже пессимисты) способен закрепить «преимущество первого хода», которое обеспечила себе инициативная средняя западная фирма. Вот как комментировал[147] А.В. Лыков в интервью журналу «Секрет фирмы» возможные последствия входа на российский рынок мировых лидеров экспресс-кредитования, к числу которых ни «Хоум Кредит энд Финанс», ни даже его чешская материнская фирма не относятся.

«СФ: Однако эксперты полагают, что выход таких гигантских структур с мощными финансовыми ресурсами, как та же GE, приведет к глобальному переделу рынка потребкредитования. Вас такие перспективы не пугают?

АЛ: Но ведь деньги далеко не все в этой жизни. Глупо полагать, что можно просто купить какие-то технологии кредитования, пусть даже и за большие деньги, воткнуть систему в розетку и начать немедленно зарабатывать. Для этого потребуются годы. У нас же имеется определенный временной запас в два-три года перед всеми новыми игроками. Кстати, примерно такое же преимущество перед нами имеет «Русский Стандарт».

За «льготный период» в 2–3 года активы «Хоум Кредит энд Финанс» в России, если экстраполировать современные темпы роста, вполне могут достигнуть 15–25 млрд дол., т. е. достаточно высокого уровня, чтобы обеспечить «боеспособность» банка даже в соперничестве с мировыми лидерами.

Аналогии в опыте других фирм. На фармацевтическом рынке России удивительную карьеру совершила средняя по размерам и малоизвестная на родине австрийская компания «Рихард Биттнер ГмбХ». Кроме популярного бальзама Биттнера фирма продает на нашем рынке растительные и гомеопатические средства: афлубин, галстена, гентос, пумпан, ременс. Причем позиции ее в этой сфере исключительно сильны. В 2004 г., например, «Рихард Биттнер ГмБХ» занимал первое место среди иностранных производителей гомеопатических лекарств и на него приходилось 34 % всего импорта гомеопатии в Россию. Достичь чего-либо подобного в собственной стране компания не имеет ни малейших шансов.

В случае с «Рихард Биттнер ГмбХ» налицо все признаки успешного концентрированного вторжения средней по размерам инофирмы в Россию. Так, наш рынок давно стал для этой фирмы самым крупным, превосходя в том числе и «родной» австрийский. Сверхагрессивная реклама сделала бальзам Биттнера знакомым практически каждому россиянину, активно рекламируются и гомеопатические препараты. При этом российский бизнес ведется фирмой автономно, с учетом местной специфики, порой даже на грани фола. Например, продвижение бальзама Биттнера (сорокоградусной горькой спиртовой настойки) максимально использовало лакуны в отечественном законодательстве, до определенного времени не предусматривавшего обложение акцизом алкогольной продукции, реализовавшейся через аптеки.

На новом рынке становится тесно

Сейчас в Москве крупные потребительские программы ведут не менее 25 российских и иностранных банков. По-прежнему остается в числе лидеров потребительского кредитования «Русский Стандарт», но у него существуют серьезные конкуренты в лице заметно активизировавшегося «Сбербанка», уже упомянутого «Хоум Кредит энд Финанс», дочернего общества «Райффайзенбанка» (Австрия), «Уралсиба», «Банка Москвы», «Альфа-банка». К вершинам рынка также стремятся «Промстройбанк» и «Транскредитбанк».

Говоря о растущей конкуренции на розничном сегменте, отдельного упоминания следует удостоить «Внешторгбанк» («ВТБ»), который ранее специализировался исключительно на крупных корпоративных клиентах. С его размерами и агрессивной розничной стратегией, «ВТБ» становится одним из самых серьезных претендентов на лидерство. По данным интернет-сайта «ВТБ», за три последних года остатки на счетах физических лиц увеличились в девять раз, почти до 27 млрд руб. (доля рынка – с 0,9 до 1,8 %). Однако это только начало – к 2009 г. банк хочет захватить 10 % рынка. При этом региональная сеть «ВТБ» к 2008 г. будет расширена до 68 филиалов и 279 компактных офисов в 65 субъектах РФ.

Итак, в результате быстрого и агрессивного завоевания рынка потребительского кредитования отечественными и иностранными банками, старый розничный монополист «Сбербанк» был потеснен. Впрочем, серьезные позиции на рынке он сохранил. В частности, если рассматривать все кредиты физическим лицам, а не только экспресс-кредиты, то преобладание «Сбербанка» остается подавляющим. Действительно, на 1 января 2005 г. «Сбербанк» предоставил кредиты физическим лицам на 301 млрд руб., контролируя 48,4 % рынка. Для сравнения: доля «Русского Стандарта» на этом «большом» рынке потребительского кредитования не превосходила 5,7 % (35,2 млрд руб.).

При этом «Сбербанк» имеет серьезное долгосрочное преимущество – крупнейшую филиальную сеть и ресурсную базу. Они могут не определять исход конкурентной борьбы в конкретный момент времени на определенном частном сегменте рынка, что, собственно, и было использовано «Русским Стандартом». Но их значение не может недооцениваться. Не исключено, что в будущем эти факторы позволят «Сбербанку» восстановить свое положение и на тех сегментах рынка, где он сейчас ослаблен.

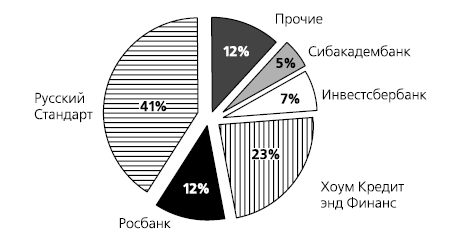

Если же рассматривать только сегмент потребительских экспресс-кредитов, то здесь, как видно на рис. 4.4, монополия нового лидера – «Русского Стандарта» – оказалась исключительно краткосрочной. Он по-прежнему лидер, но действует в окружении мощных конкурентов, два из которых весьма значительны по размерам[148].

Рис. 4.4. Доля ведущих банков в потребительском экспресс-кредитовании в 2005 г.

Призрак новой бесприбыльности

Острая конкуренция в сфере потребительского кредитования уже начала свою обычную работу по уменьшению уровня прибыльности. По самым разным направлениям идут рост издержек и уменьшение доходов. Постепенно снижаются, в частности, ставки процента. «Русский Стандарт», например, осенью 2004 г. снизил стандартную ставку потребительского кредитования с 29 до 19 %.

Другой формой снижения ставок стало предоставление кредитными институтами более достоверной информации о взимаемых процентах. Предыстория этого такова. Желая добиться повышения своей доходности, на ранних этапах развития потребительского кредитования банки вводили дополнительные комиссии (например, «за ведение ссудного счета») которые существенно увеличивали реальные расходы клиента (так называемую эффективную процентную ставку).

Самый распространенный вариант подобной уловки – занижение объявляемой ставки процента (которая фигурирует в рекламе и служит основным ориентиром для клиента). Клиент не сразу может рассчитать реальный процент, или эффективную ставку кредита, и попадается на крючок банка: после уплаты всех комиссий (в качестве еще одного распространенного побора упомянем комиссию «за оформление кредита») быстрый кредит может подорожать в 1,5–3 раза. Бизнес этот оказался поистине золотым дном, так как фактическая процентная ставка по потребительским кредитам с учетом всех неявных комиссий и сборов в первые годы составляла почти 100 % годовых[149].

Однако с течением времени описанная уловка стала общеизвестной и начала создавать проблемы самим применяющим ее банкам. Разница между декларируемой стоимостью потребительских кредитов и реальными расходами обескураживает клиентов не меньше, чем очередь или недружелюбие клерка в крупном государственном учреждении (в этом случае выигрывает «Сбербанк»). Могут предпочесть клиенты и традиционно пользующиеся большим доверием иностранные банки. Их декларируемые проценты традиционно выше, дополнительные условия (например, требования в отношении страховки) жестче. Но зато это «честные» проценты без замаскированных дополнительных выплат.

В настоящее время под двойным давлением – государственных надзорных органов в лице ФАС и собственной конкуренции – банки уже не рискуют вводить в заблуждение заемщиков столь беззастенчиво, как раньше. Появилась тенденция предоставлять информацию об основных параметрах кредита в прозрачной и единообразной форме, что позволяет сравнивать условия в разных банках. Пока данный принцип добросовестного соперничества не реализован в полной мере, но процесс явно пошел. Для банков же это означает, что одновременно с сокращением официальной процентной ставки падает и скрытая доходность потребительского кредитования.

Что касается издержек, то на них отражается жесткая борьба за право эксклюзивного сотрудничества с такими известными торговыми сетями, как «М-Видео», «Техносила», «Эльдорадо». В середине 2005 г. в интервью журналу «Компания» председатель правления «Росбанка» Александр Попов отметил: «Если полтора года назад магазины доплачивали банкам за то, что они выдают кредиты, то сейчас уже финансовые институты должны платить ритейлерам»[150]1.

К примеру, сеть «М-Видео» первой начала работать с «Русским Стандартом», но теперь сотрудничает также с «Росбанком», «Дельтабанком» и банком «Хоум Кредит энд Финанс». «Сети активно формируют конкурентную среду, они заинтересованы в том, чтобы не зависеть только от одного банка. Это приводит к тому, что ни одному из банков проводить эти операции в торговых точках становится невыгодно», – продолжает А. Попов.

К тому же сети не только выстраивают условия собственного взаимодействия с банками, но пытаются регулировать и взаимоотношения банков с заемщиками. «У них есть свои требования, им нужно обеспечить динамику роста своих продаж, и поэтому они теми или иными способами пытаются воздействовать на банк с точки зрения условий кредитования, сроков, процентных ставок» (А. Попов).

На фоне столь быстрого возрастания конкуренции на розничном рынке многие аналитики предрекали скорую победу мощных государственных банков и иностранцев и полное вытеснение средних частных игроков за счет «ценового давления». Этого не произошло. Рынок потребительского кредитования (в особенности – экспресс-кредитов) требует от банков такой гибкости и такого уровня сервиса, который по разным причинам сложно обеспечить крупным банкам. К тому же, серьезно понижать ставки не дают высокие риски, связанные с упрощенной процедурой проверки заемщика. Фактически любой обзор рынка в качестве важнейшего источника риска называет то обстоятельство, что установившаяся пока умеренная норма невозвратов кредита, может резко возрасти при ухудшении макроэкономической конъюнктуры в стране.

Таким образом, потребительское экспресс-кредитование – это сегмент рынка, на котором отечественные частные банки вполне успешно конкурируют и с государственными монополистами, и с дочерними обществами могущественных иностранных банковских учреждений (последнее, впрочем, не исключает продажи иностранцам всех или части акций, но только после достижения зримого успеха – см. ниже). Впрочем, не обходится и без потерь.

В частности, множится информация о постепенном уходе с рынка экспресс-кредитования третьего по значимости игрока – «Росбанка» («наследника» поглощенного им банка «1 О.В.К.»). Уже цитированный нами А. Попов утверждает: «Если говорить о „1 О.В.К.", то два года назад сложилась парадоксальная ситуация: наша группа обладает второй по величине филиальной сетью в стране после „Сбербанка", вместе с тем кредиты выдавались не в наших отделениях, а в торговых точках. Кроме того, целевое потребкредитование является для нас самым неудобным продуктом с точки зрения транзакционной нагрузки. Средний размер потребкредита в нашем банке составляет около 400 дол., количество заемщиков превышает 600 000 чел. Это накладывает на нас серьезные издержки администрирования портфеля. Процентные ставки снижаются с ростом конкуренции. Сейчас „Росбанк" ищет для себя альтернативные пути к организации розничного кредитования»[151].

Расширение ниши

Каким образом банки парируют угрозы, надвигающиеся на рынок экспресс-кредитования, еще недавно казавшийся райским островком на неприветливом общем ландшафте банковского бизнеса?

На опыте других рынков мы уже убедились, что наиболее простая, но и наиболее опасная реакция на усиление конкуренции – ценовая война. Как уже отмечалось, определенные понижения явной и скрытой ставок процента происходят. Однако о ценовых войнах пока говорить нельзя. «Хоум Кредит энд Финанс», например, не ответил на понижение процента «Русским Стандартом» в 2004 г., сохранив свою ставку на уровне 28,5 % против 19 % у конкурента.

Главное направление конкуренции переместилось в сферу дифференциации продукта. Банки вносят в свои кредиты многочисленные дополнительные удобства для клиентов, которые, впрочем, затем быстро копируются соперниками по кластеру. «Хоум Кредит энд Финанс», например, сразу делал ставку на широкий спектр сроков, на которые выдаются кредиты: здесь они варьируются от 4 до 24 месяцев. В полном соответствии со стандартным поведением внутри кластера изменил свою позицию в этом вопросе и «Русский Стандарт». С 2004 г. потребительские кредиты стало можно оформить на 6, 12 и 24 месяца (до этого только на 12 месяцев).

Порой даже трудно уловить, кто первым внедряет определенную дифференциацию. Так, удобство пользования кредитом определяется, помимо прочего, и возможностью без больших затрат времени осуществлять регулярные взносы по его погашению. «Русский Стандарт» наряду с собственной сетью отделений и приемных банкоматов (cash-in) в Москве и Московской области начал сотрудничество с отделениями Почты России, оборудованными системой электронных денежных переводов. Это мгновенно создало для клиентов возможность обращаться в любое из 40 000 расположенных по всей стране отделений. Можно быть уверенным: хоть одно из них удобно расположено практически для любого заемщика. Однако с теми же отделениями почты наладил отношения и «Хоум Кредит энд Финанс», так что «Внешторгбанк» в своем обзоре его деятельности даже указал альянс с Почтой России в качестве важного конкурентного преимущества «Хоум Кредит энд Финанс».

В чем-то отчетливо впереди оказывается один из конкурентов. Например, в отделениях «Русского Стандарта» в магазинах реализована возможность оформления экспресс-кредитов под диктовку «с голоса», избавляющая клиента от необходимости собственноручно заполнять анкету, путаясь в вопросах и не зная, как на них кратко ответить. Тот же банк подчеркивает, что для получения кредита клиенту достаточно предъявить всего лишь один документ – общегражданский паспорт, в то время как большинство других игроков рынка до сих пор запрашивают у потенциального заемщика как минимум два документа, удостоверяющих личность.

Крайне популярным оказался весьма специфический продукт банка – «бесплатные кредиты с нулевым первоначальном взносом», быстро скопированный не только другими банками, но и сетями магазинов. Разумеется, кредит на самом деле не является бесплатным. Процент по нему банку выплачивается торговой сетью, которая, в свою очередь, возвращает свои деньги за счет повышения цены на продаваемый в кредит товар. При этом магия «бесплатного кредита», бесспорно, заманивает доверчивых покупателей. Практика предоставления подобных кредитов была жестко оспорена ФАС, как вводящая потребителей в заблуждение, но сохраняется и поныне (конец 2005 г.)[152].

Коньком «Хоум Кредит энд Финанс» является особая гибкость условий кредитования. Как уже отмечалось, сроки кредитования плавно (с шагом в один месяц) варьируются от 4 до 24 месяцев. Кроме того, клиенту (при некоторых тарифных планах) предоставляется возможность самостоятельного установления посильного ему ежемесячного платежа. Он может выбирать платеж в широчайшем диапазоне: от 225 руб. до 57 000 руб. Имеет свою специфику и стратегия продвижения кредитов: «Хоум Кредит энд Финанс» рассматривает свои кредиты как финансовый продукт повседневного потребления (финансовый FMCG). Проще говоря, кредиты «продаются» теми же методами, что и стиральные порошки или жевательная резинка. Соответственно, исключительно большая роль отводится рекламе в СМИ, прежде всего на телевидении. «Русский Стандарт» существенно менее активен в этой сфере.

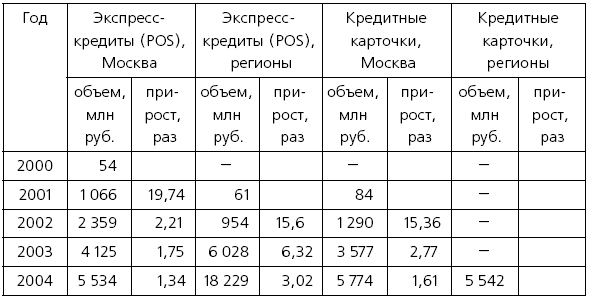

Однако, центральное значение в противоборстве обоих лидеров экспресс-кредитования в последнее время приобретают экспансия в регионы и выпуск кредитных карт. Как видно из табл. 4.2, именно последовательное освоение все новых и новых субсегментов потребительского кредитования позволяет поддерживать на протяжении ряда лет те фантастические темпы роста, которые наблюдаются у ведущих игроков рынка экспресс-кредитования.

Действительно, многократное расширение экспресс-кредитов «Русского Стандарта» на московском рынке в 2000–2001 гг. в дальнейшем сменилось умеренными темпами роста. Однако ему на смену в качестве мотора расширения бизнеса немедленно пришли экспресс-кредиты в провинции и карточный проект в Москве. Программа регионального развития банка «Русский Стандарт» реализуется с 2001 г., причем с величайшей интенсивностью. За один только 2004 г., например, число торговых точек, сотрудничающих с банком, выросло с 4,5 до 12 тыс. (в 2,5 раза).

Позже рост начал замедляться и на этих субсегментах (впрочем, динамика экспресс-кредитов в регионах все еще велика, хотя и несопоставима с первым рывком). Тогда (с 2004 г.) кредитные карточки стали распространятся банком в регионах, что снова ускорило динамику развития. За первый же год размещения карточек в провинции удалось увеличить кредитный портфель на сумму, эквивалентную той, которую экспресс-кредитование в Москве достигло лишь к пятому году роста.

Таблица 4.2

Динамика разных сегментов потребительского кредитования в портфеле банка «Русский Стандарт»

Источник: Банк «Русский Стандарт».

Интересно, что освоение новых субсегментов идет в том же режиме соревнования внутри кластера, что и только что описанное повышение качества услуг. Так, в экспансии экспресс-кредитов в регионы пионером был «Хоум Кредит энд Финанс», воспользовавшийся технологией работы с отдельными магазинами и малыми торговыми сетями, разработанной еще материнской компанией для Центральной Европы (в Москве банки имеют дело только с крупными сетями). С минимальным отставанием по времени за ним последовал «Русский Стандарт».

Зато «Русский Стандарт» первым (в 2003 г.) вышел на рынок револьверных кредитных карт. И лишь через год в этот бизнес вторгся «Хоум Кредит энд Финанс». Но было уже поздно. К 2006 г. «Русский Стандарт» захватил более 70 % отечественного рынка кредитных карт. Доля ближайшего преследователя – «Росбанка» – не превышает 6 %. Для самого же «Русского Стандарта» кредитные карты стали источником «новой молодости». В 2006 г. выданные по ним кредиты составили половину всего кредитного портфеля банка.

РЕЦЕПТ УСПЕХА

«ТИРАЖИРОВАНИЕ» И «ГРАНУЛИРОВАНИЕ» КАК СПОСОБЫ ОБЕСПЕЧЕНИЯ ДИНАМИЧНОГО РОСТА

Типовой мотив развития событий. Расширение базы роста за счет освоения смежных рынков – широко распространенная бизнес-практика. При этом чаще всего, как и в случае с «Русским Стандартом», наблюдаются так называемое тиражирование, т. е. реализация прежнего товара новым целевым группам клиентов, или гранулирование – предложение знакомой клиентской аудитории нового товара. Благодаря этому часто удается значительно удлинить цикл жизни старого товара и облегчить внедрение на рынок нового.

Особенно же важно в нашем контексте то, что эти два приема помогают продлить период сверхбыстрого роста фирмы. Бизнес-практика говорит о том, что внезапное резкое снижение темпов роста успешной компании не просто мелкая неприятность, а тяжелейшая встряска, способная в дальнейшем привести к затяжному кризису или даже к гибели фирмы.

Дело в том, что при сверхбыстром расширении бизнеса у фирмы складывается особая экономика: сегодняшние щедрые инвестиции окупаются будущим ростом продаж; высокие издержки не имеют решающего значения, если они опять-таки приводят к стремительному росту и т. д. В этих условиях замедление развития равносильно шоку. Проблемы, имевшие ограниченное значение, пока фирма росла, грозят буквально раздавить ее при прекращении роста. Тиражирование и гранулирование помогают отодвинуть этот момент в будущее, когда компания, усилившаяся благодаря многолетнему процветанию, становится способной легче перенести его.

Диагностика потенциала успеха. Использование бизнес-моделей «тиражирования» и «гранулирования» обычно оправдывает себя тогда, когда опыт работы на старом рынке (прежний товар, прежние клиенты) создает конкурентное преимущество на новых.

Так, внедрение на рынок кредитных карточек существенно облегчено для тех банков, которые имеют опыт работы с экспресс-кредитованием. Дело в том, что при многих тарифных планах кредитные карточки фактически представляют собой револьверные (возобновляемые по мере погашения) экспресс-кредиты. Для клиента по сравнению с обычными экспресс-кредитами они имеют то преимущество, что всегда готовы к использованию (если неожиданно возникло желание приобрести мебель, никаких специальных договоров заключать не надо, можно просто снять деньги с карточки). Другое достоинство состоит в универсальности карточки – целевое использование кредита ничем не ограничено (захотел – купил стиральную машину, захотел – посудомоечную).

В выигрыше оказывается и опытный в экспресс-кредитовании банк. Во-первых, он уже наладил отношения с конкретными клиентами. Поэтому вероятность использования ими нового кредитного продукта, если они были раньше довольны старым, заметно выше, чем у «людей с улицы». Во-вторых, банк резко снижает свои риски, предоставляя кредитные карты не кому попало, а только тем клиентам, которые в прошлом без задержек погашали товарные экспресс-кредиты. В России в условиях отсутствия у большинства заемщиков кредитных историй это является немаловажным преимуществом. «Мы не собираемся выдавать карты кому угодно. Этот продукт будет опять-таки предложен только тем людям, кто уже брал и успел вернуть нам кредит», – говорит А. Лыков, глава «Хоум Кредит энд Финанс»[153]. В-третьих, банк уже располагает большой базой данных (с адресами, телефонами и т. п.) упомянутых добросовестных заемщиков. Это радикальным образом снижает рекламно-маркетинговые издержки. Ведь «вербовать» клиентов становится возможно прицельным образом. Например, анализируя деятельность «Хоум Кредит энд Финанс», специалисты «Райффайзенбанк», Австрия, отмечают, что он имеет ряд преимуществ по сравнению с банками, не ведущими экспресс-кредитования. В частности, благодаря наличию баз данных при дистрибуции карт может быть использована «прямая почтовая рассылка, один из самых дешевых способов маркетинга»[154].

Аналогии в опыте других российских фирм. Полную аналогию географической экспансии «Русского Стандарта» можно видеть по подробным данным, раскрываемым одним из ведущих сотовых операторов России «Вымпелком» (торговая марка «Билайн»).

Таблица 4.3

Географическая структура оборота «Вымпелком»

* Оценка по итогам 9 мес.

** Оценка автора

Источник: официальные данные «Вымпелком».

Компании удается в течение длительного времени поддерживать стабильно высокие темпы роста (колебания приростов в коридоре 5080 % на протяжении 2001–2005 гг.), несмотря на отчетливое затухание динамики сначала в Москве, а затем и в российских регионах. Примечательно упреждающее «тиражирование» бизнес-процессов в новые географические сферы еще до того, как прежние окончательно исчерпают свой потенциал роста. Дело в том, что создание сети станций в каждом регионе требует времени и должно быть в основном завершено еще до того, как начнется массовое подключение абонентов (и следовательно, до того, как возникнет поток доходов от их обслуживания).

Если для общенациональных фирм стратегия «тиражирования» (особенно в ее простейшей, географической версии) представляется почти банальной, то региональные фирмы прибегают к ней значительно реже. Действительно, для них она:

? объективно сложнее (нет гигантских ресурсов, обычно накапливаемых «общенационалами» в Москве);

? менее очевидна по направлению (нет «классической» цепочки: Москва – Санкт-Петербург – города-миллионники – областные центры – страны СНГ).

Тем не менее и для региональных фирм данная стратегия часто сулит значительный успех. Но выбор верного направления экспансии действительно имеет решающее значение.

Примером успеха в этом деле может быть развитие «Сибирской продовольственной компании» (СПК), Новосибирск. За несколько лет это предприятие завоевало значительную часть огромного мясного рынка в Красноярске, что обеспечило ей хорошую рентабельность и высокие темпы роста[155]. Красноярск представлял собой привлекательную и легкую «добычу» для иногородних поставщиков. Местные комбинаты отчасти вообще были закрыты, отчасти работали с большой недогрузкой мощностей из-за завышенных цен, в свою очередь объяснявшихся сбытом мясных изделий через длинную цепочку посредников. В итоге привозная колбаса из Новосибирска была дешевле местной. Очевидно, что такой рынок буквально ждал вторжения.

СПК вложила около 10 млн дол. в строительство мясоперерабатывающего завода в Красноярске. Созданное на его базе дочернее общество «Красноярская продовольственная компания» стало ведущим игроком на местном рынке (мощностей завода достаточно, чтобы покрыть примерно треть потребности города). Интересно, что успех опирался не только на высокое качество продукции оснащенного новым оборудованием завода. Не менее важным фактором были создание сырьевой базы и рациональное устройство сбытовой сети. Чтобы достичь этого СПК привела в город своих новосибирских оптовиков. То есть происходило именно тиражирование бизнес-модели: в Красноярске производство и сбыт выстраивались по той же схеме, что и в Новосибирске. В итоге благодаря доброкачественности продукции и низким ценам удалось вытеснить местных производителей и потеснить компании из других городов, прежде всего, московских производителей.

В компании говорят, что СПК приходит в регионы вслед за своей продукцией. Сначала на рынок поступает новосибирская продукция, затем, если она пользуется спросом, поблизости подыскиваются производственные мощности. Сейчас, по данным компании, на родном новосибирском рынке ей принадлежит около 50 %, на рынке Красноярска – 30 % (близко к предельной загрузке завода), в Улан-Удэ, Чите, Иркутске – около 10 % (здесь долю планируется довести до 20 %)[156]. Общий рост выручки фирмы с 1999 по 2004 г. оказался 11-кратным, причем ускоряющимся: за три года в 1999–2002 гг. фирма выросла в 3,7 раза, а новый троекратный рост выручки удалось обеспечить всего за два года (2002–2004 гг.).

Примером стратегии «гранулирования», т. е. освоения смежных продуктов для сохранения темпов роста, может служить компания «Алтайвагон», Новоалтайск. Номенклатура железнодорожного подвижного состава, в принципе, довольно широка. Существуют крытые и весоповерочные вагоны, полувагоны, думпкары, цистерны, платформы, хопперы и т. д. Причем все это выпускается во множестве модификаций. Для производителей во времена полной монополии МПС на подвижной состав это обстоятельство не создавало больших трудностей. Заводы сразу получали большой заказ на определенный вид вагонов и занимались только его производством. Следующий заказ мог касаться другого вида и т. д.

Положение радикально изменилось, когда собственным вагонным парком стали обзаводиться многочисленные независимые компании. Появились и крупные независимые компании-перевозчики: «Новотранс», «Евраз», «Нур-Макс», «Топ-Трейд» и др. Заказы стали меньше по размерам, а готовность оперативно произвести для заказчика именно ту разновидность вагона, которая ему сейчас нужна, стала важнейшим условием получения заказа.

Сначала компания «Алтайвагон» выпускала только крытые вагоны. В 2002 году было принято стратегическое решение о разработке нового для предприятия вида продукции – вагона-цистерны. И вовремя. Спрос на них в стране резко возрос. В итоге выпуск вагонов-цистерн составил более 75 % всей товарной продукции ОАО «Алтайвагон» за 2003 год. К 2005 г. ситуация вновь радикально изменилась: основную долю (80,5 %) в товарной продукции стали занимать полувагоны, которые активно закупают угольные компании. Есть у компании и заделы на будущее: начался выпуск новых крупногабаритных платформ для контейнеров, востребованных на рынке трансконтинентальных перевозок. Использование такой платформы в процессе грузоперевозок позволяет в два раза снизить издержки в расчете на один вагон. Увеличение поставок российской нефти в Китай, т. е. по направлению, на котором отсутствует трубопровод, позволяет ожидать повышения спроса на вагоны-цистерны с паровой рубашкой, также выпускаемые заводом.

В целом, с точки зрения широты и гибкости ассортимента, «Алтайвагон» отлично приспособился к требованиям рынка. Основные производственные цехи «Алтайвагона» способны обеспечить в режиме вагоностроения изготовление трех моделей грузовых вагонов одновременно, а в режиме ремонта – проведение ремонтов различной сложности (деповской, капитальный, капитально-восстановительный, капитальный с усилением базовых узлов и т. д.) шести видов грузовых вагонов одновременно. Кроме того, кемеровский филиал фирмы специализирован на производстве платформ. Всего же предприятие может изготавливать более 20 моделей грузовых вагонов во множестве модификаций. В последнее время «Алтайвагон» все чаще рассматривается руководством РЖД в качестве экспериментальной площадки для создания подвижного состава.

Рис. 4.5. Динамика продаж «Алтайвагон»

В итоге постоянная смена выпускаемых видов вагонов позволила

«Алтайвагону» уже длительное время поддерживать темпы роста (рис. 4.5), практически беспрецедентные для российского машиностроения.

Типовое решение проблемы. Наиболее важными моментами с точки зрения успешного применения стратегий тиражирования и гранулирования являются систематичность и быстрота. Первая необходима при поиске возможных сфер использования этих стратегий.

При всей очевидности названного момента, он часто упускается из виду на практике, особенно при успешности исходного (старого) товара.

Принцип: от добра добра не ищут оказывает в данном случае дурную услугу. В этом смысле «Русский Стандарт» дает образцовый пример правильного поведения. Подготовка выхода с экспресс-кредитами на региональный рынок велась тогда, когда московский рынок развивался еще динамично; вывод в провинцию карточек начался тогда, когда их размещение в Москве еще давало почти трехкратные темпы роста и т. д.

Что касается быстроты, то она важна потому, что конкурентные преимущества имеют преходящую природу. Скажем, преимущества «Русского Стандарта» или «Хоум Кредит энд Финанс «в наличии баз данных надежных заемщиков неизбежно сократятся, как только в стране начнут реально работать бюро кредитных историй.

В целом стратегия распространения экспансии на смежные субрынки оказалась весьма успешной. Мало того, что она обеспечила продолжение уже описанного стремительного роста активов, но позволила систематически «снимать сливки» за счет обслуживания неудовлетворенного спроса. Например, эффективная процентная ставка «Русского Стандарта» в 2004 г. по остаткам на счете для рублевых кредитных карт (ненасыщенный рынок!) достигала 91,6 % годовых. Это много даже в сравнении с 66,1 %, выплачивавшимися банку по экспресс-кредитам[157]. Неудивительно, что прибыль до налогообложения у банка «Русский Стандарт» растет заметно быстрее активов. В 2004 г. она увеличивались по сравнению с 2002 г. в 11 с лишним раз, тогда как активы за названный период выросли лишь в 7,4 раза.

Итак, для отдельных игроков розничное кредитование открыло широкие перспективы. Невозможно не видеть, что банковская розница в России переживает период бурного развития. В частности, темпы, которыми растет потребительское кредитование, позволяют говорить о настоящем буме на данном сегменте рынка, о становлении на нем первых национальных банков, по-настоящему конкурентоспособных в международном сравнении. Перспектива того, что к 2010 г., скажем, банк «Русский Стандарт» доведет свои активы до 30–40 млрд дол. и станет полноправным игроком среди лидеров мирового рынка, безусловно, является фантазией. Но фантазией не вовсе беспочвенной: такое развитие означало бы 7—10-кратный рост за пять лет, начиная с 2005 г., что не кажется безумием в сравнении с уже реализованным 50-кратным увеличением за предшествующую пятилетку.

Проблемы растущего сегмента

Значит ли это, что данный субрынок полностью освободился от тех проблем изнурительной конкуренции, о которых говорилось вначале? Ответ на этот вопрос однозначно отрицателен. Конкурентные проблемы всплывают в новом обличии и опять приобретают угрожающие размеры… хотя и не для всех игроков.

Так, дальнейший рост продаж в рознице неизбежно требует серьезных вложений инфраструктурного характера. Возможности существующей филиальной сети при таких показателях роста уже близки к исчерпанию. Для большинства отечественных банков это может стать настоящим испытанием, поскольку они до сих пор недостаточно капитализированы и испытывают нехватку собственных средств.

Данная проблема уже сегодня дает о себе знать. Многие розничные банки не имеют возможностей для «упреждающего» развития филиальной сети. За этим неминуемо следуют очереди и снижение уровня сервиса. В эту «ловушку» попал даже один из крупных российских банков – «Альфа-банк». Недовольство частных клиентов сложностями перевода своих счетов на обслуживание в «Альфа-банк экспресс» и некоторыми шероховатостями в работе новых подразделений стоило «Альфа-банку» места в рейтинге лидеров розницы (в начале 2004 г. он сместился со второй на третью позицию).

Решение проблемы сами банкиры, в основном, видят в привлечении инвестиций и физическом росте – открытии дополнительных офисов. В целом, магистральная линия развития банковской розницы – создание сетей небольших отделений с персоналом в три-пять человек, которые предлагают клиентам наибольший спектр услуг. Помимо собственно банковских операций (приема вкладов, размещения средств на фондовом рынке, обмена валют, обслуживания и выпуска пластиковых карт, кредитования, перевода денежных средств, платежей в пользу третьих фирм), они также смогут предложить «сопутствующие» финансовые услуги: паи инвестиционных фондов, различные виды страхования. Фактически речь идет о концепции «финансового супермаркета», которая потенциально способна революционизировать рынок не в меньшей степени, чем это уже сделало экспресс-кредитование.

Что касается лидеров роста («Русского Стандарта» и «Хоум Кредит энд Финанс»), то они с задачей развития филиальной сети справляются. Например, к 2005 г. «Русский Стандарт» уже имел 21 филиал в Москве, 13 региональных центров и 17,7 тыс. точек кредитования в 117 городах по всей России. На сопоставимую дату «Хоум Кредит энд Финанс» располагал 9,5 тыс. точек. Другим же банкам повторить их опыт будет непросто. Ведь привлекать инвестиции банкам, не входящими в «звездную группу», достаточно тяжело.

Другая серьезная проблема – слишком высокие риски кредитования, связанные со спецификой российского рынка и эффектом «неблагоприятного отбора». В частности, взрывоопасная «специфика» российского рынка состоит в его высокой криминализации[158]и вытекающей из нее высокой доли невозвращенных ссуд. Особенно высок риск для экспресс-кредитов: известны случаи, когда их умудрялись получить люди, не имеющие даже жилья. В итоге, с выходом на российский рынок даже опытные и консервативные иностранцы – «Райффайзенбанк» (Австрия) и «Ситибанк» (США) не миновали убытков и роста просроченной задолженности клиентов [159].

Ситуацию может изменить создание в России бюро кредитных историй. Юридически соответствующий закон уже вступил в силу[160]. Он предусматривает, что с 1 сентября 2005 г. каждый банк обязан передавать информацию о кредитах тех лиц, которые выразили на это согласие, в одно из бюро кредитных историй. Начались и практические сдвиги. В Россию уже пришел один из мировых лидеров «индустрии» кредитных бюро – «Experian», создавший компанию Experian-Interfax (совместное предприятие с известной российской группой «Интерфакс»). Одновременно партнером «Национального Бюро кредитных историй (НБКИ)», созданного при Ассоциации российских банков, стал главный международный конкурент Experian – компания TransUnion.

Две названные фирмы – Experian-Interfax и НБКИ – претендуют на роль главных российских хранителей информации о добросовестности заемщиков. Характерно, однако, что лидеры потребительского кредитования – «Сбербанк», «Русский Стандарт» и «Хоум Кредит энд Финанс» – дружно отказались от сотрудничества с ними, запустив собственные проекты кредитных бюро. Позиция эта вполне понятна: реально крупными базами данных о степени исполнительности заемщиков обладают только три названные банка. Передать их в «общие» кредитные бюро значило бы поделиться информацией с конкурентами. Другими словами, реальный процесс создания кредитных бюро (по крайней мере, на начальном этапе) опять расщепляет участников рынка. Те фирмы, которые открыли новую для нашего банковского сообщества сферу потребительского кредитования, отчетливо получают «преимущество первого хода», остальные испытывают значительные сложности.

Следующая проблема – сбои в банковской технологии. Она связана, прежде всего, с тем, что российский рынок еще слишком молод, чтобы «обкатать» свои собственные процедуры и программные продукты, и слишком специфичен, чтобы спокойно перенять зарубежные. Все специалисты в один голос утверждают, что наладить автоматизированную систему управления розничным бизнесом очень сложно. Дело в том, что сегодня не существует ни одного программного продукта, просто купив который, банк мог бы «закрыть» свои технологические проблемы. К тому же качественные банковские технологии стоят недешево, и не всем банкам они по карману.

Поэтому чаще всего получается так, что все технологические «шероховатости» и недочеты банки отрабатывают непосредственно на своих клиентах. Особенно остро данная проблема встает в моменты «перевооружений» или серьезной экспансии банка на розничном сегменте рынка: рост клиентской базы чаще всего опережает технологическое развитие. Все это приводит к серьезной клиентской «текучке»: разочаровавшись в уровне сервиса, клиенты не хотят ждать его улучшения и переходят из банка в банк. Иностранные конкуренты на этом фоне, безусловно, выглядят более выигрышно, поскольку уже имеют передовые технологии и серьезный опыт по их адаптации на развивающихся рынках.

Чтобы не допустить повторения своих ошибок, банки усиленно совершенствуют системы скоринга. Лидеры заметно опережают другие банки и в этом отношении. Согласно отчету за 2004 г., в «Русском Стандарте»: «Высокий уровень технологичности Банка позволяет к настоящему времени свыше 90 % кредитных решений принимать в автоматическом режиме»[161]. Конкретнее, решение о кредитном лимите до 30 000 руб. принимается полностью автоматически, от 30 000 до 50 000 тыс. руб. кредитный лимит рассчитывается скоринговой системой и рассматривается кредитным офицером, свыше 50 000 руб. – решение принимается кредитным офицером. Если запрашиваемый кредит имеет срок свыше года, решение принимается кредитным офицером.

Еще одна жгучая проблема – устойчивость банка в моменты потрясений. Российская банковская система, с ее низким уровнем капитализации, некачественными активами и непрозрачной отчетностью, крайне уязвима для внешних воздействий и колебаний экономической конъюнктуры. Для того чтобы вызвать нервозность на данном рынке, зачастую достаточно негативных слухов или неосторожных заявлений, подрывающих доверие. Данные импульсы приводят к падению объемов межбанковского кредитования и периодическим кризисам ликвидности[162]. Иногда такие кризисы вызывают «эффект домино»: «тонущие» банки в буквальном смысле «тянут за собой» других.

Говоря об этой проблеме, нельзя не упомянуть банковский кризис, разгоревшийся летом 2004 г. Представляется, что этот пример вполне типичен для российской экономики. Мы остановимся на нем более подробно, поскольку данный материал служит неплохой иллюстрацией всему, о чем мы говорили выше.

Первый негативный импульс, как ни парадоксально, был вызван созданием системы страхования вкладов, т. е. нововведением, по своему замыслу призванным повысить доверие вкладчиков к банкам и, следовательно, повысить устойчивость последних. Подвох крылся в том, что первым этапом реформы должна была стать повальная проверка банков со стороны ЦБ РФ. И здесь опять вступил в силу эффект информационной асимметрии: заранее невозможно было узнать, пройдут ли достаточно серьезную проверку банки-партнеры. Неизвестно было и то, какие возможны дополнительные санкции к тем, кому в членстве в данной системе будет отказано. Соответственно, осторожные банкиры еще до появления негативных слухов предпочли на какое-то время снизить свою активность на межбанковском рынке.