Книга: Опыт конкуренции в России: причины успехов и неудач

4.1. Диспозиция: участники конкурентной борьбы и ее предыстория

4.1. Диспозиция: участники конкурентной борьбы и ее предыстория

Банковский сектор, традиционно относящийся к сфере обслуживания, в качестве «мотора» российской экономики никогда не рассматривался, однако за ним признается роль своеобразного «зеркала», отражающего ее развитие. Соответственно, и банковская конкуренция весьма показательна в плане анализа конкурентных процессов во всей экономике России. В частности, именно на примере банковского сектора особенно наглядно видно, как общий поток рыночного соперничества формируется на основе:

? классической конкуренции фирм;

? преуспевания за счет использования возможностей теневого сектора;

? использования политических и олигархических ресурсов.

Банки и российское государство

Российская банковская система как совокупность рыночно ориентированных коммерческих банков начала формироваться в конце 80-х гг., обогнав в этом плане большинство прочих отраслей. Отправной точкой ее развития служила государственная банковская монополия, основу которой составлял Госбанк СССР. За прошедшие годы банковская система пережила бурное развитие. Число коммерческих банков на сегодня немного не дотягивает до 1300. Однако, отдав рынок банковских услуг в распоряжение частным коммерческим банкам, государство и сегодня де-факто контролирует немалую его часть.

Ряд крупнейших «игроков»: «Внешторгбанк», «Внешэкономбанк», «Россельхозбанк» и «Сбербанк России» по-прежнему принадлежат государству:

1) «Внешэкономбанк» является на 100 % государственной собственностью, крупнейшим банком России по размеру своих активов и при этом не является… банком. Центральный Банк России (ЦБ РФ) до сих пор не выдал этому «специализированному государственному финансовому институту» банковскую лицензию[99];

2) «Сбербанк» – второй по размеру активов банк России и фактический монополист на рынке розничных услуг, принадлежит Банку России на 60 %;

3) «Внешторгбанк» – третий по размеру активов и первый в стране по размеру уставного капитала банк был создан в 1990 г. «с целью обеспечения эффективного банковского обслуживания внешнеэкономических связей предприятий и организаций России». Банк принадлежит Правительству РФ на 99 %;

4) «Россельхозбанк» (самый мелкий из упомянутых – 50-е место в России по размеру активов) на 100 % принадлежит Российскому фонду федерального имущества.

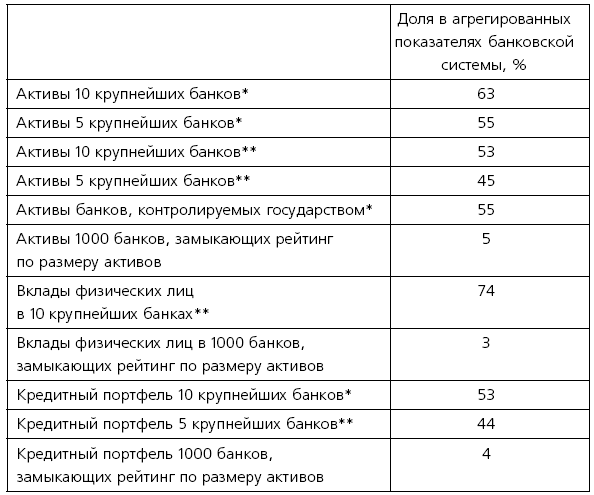

Особняком в рамках банковской системы страны стоят также «Газпромбанк» (четвертый по размеру активов банк России) и «Банк Москвы». «Газпромбанк» более чем на 50 % принадлежит РАО «Газпром». Эта крупнейшая российская монополия также фактически контролируется государством. «Банк Москвы» на 62,7 % принадлежит городским властям. Всего шесть контролируемых государством банков (включая «Газпромбанк» и «Банк Москвы») занимают весьма значительную долю рынка – 55 % (табл. 4.1).

Таблица 4.1

Распределение долей рынка между крупнейшими и малыми банками России (по размеру активов)

* С учетом Внешэкономбанка

** Без учета Внешэкономбанка

Источник: составлено автором на основе данных официальной отчетности российских банков за 2003 год (см. www.banks-rate.ru, www.cbr.ru,www.kommersant.ru/ratings.html, а также «Все банки России на 01.01.2004 года»/ Коммерсантъ – Банк. 2004. 22 апреля).

С одной стороны, это несколько амортизирует последствия кризисных ситуаций, которые на российском финансовом рынке пока не редкость. В частности, кризис 1998 г. вполне мог стать роковым для крупнейшего держателя ГКО – «Сбербанка России», если бы не поддержка со стороны главного акционера (государства). Нетрудно себе представить, чем могло бы обернуться такое потрясение для рынка банковских услуг России: банкам надолго пришлось бы забыть о вкладах населения. С другой стороны, явно затягивается переходный период: уйдя от государственной монополии, Россия пока так и не пришла к классической двухуровневой системе, в которой обслуживанием субъектов экономики занимаются независимые коммерческие банки.

Гиганты и карлики

Насколько концентрирован банковский рынок? Пересчитав рейтинг «Коммерсанта»[100], основанный на данных официальной отчетности, мы составили свою таблицу (см. табл. 4.1). Из рейтинга следует, что 10 крупнейших банков занимают около 63 % рынка, а первые пять – 55 %[101]. Таким образом, несмотря на большое число участников рынка (1274 с учетом «Внешэкономбанка РФ») и незначительные «барьеры на вход»[102], российская банковская система, скорее всего, представляет олигополию, причем олигополию с высокой долей государственного участия.

Крупные российские банки играют в отечественной экономике очень важную роль. На них возлагается миссия по обслуживанию и кредитованию крупнейших сырьевых, энергетических и оборонных компаний, составляющих основу экономической мощи России. Проекты по развитию данных отраслей настолько капиталоемки, что требуют обслуживания банками мирового масштаба. С известными оговорками можно сказать, что в принципе таковые в России есть. В соответствии с ежегодным рейтингом «1000 крупнейших банков мира по капиталу», публикуемом журналом «Бэнкер», в 2005 г. их насчитывалось 22[103]. Самыми крупными являются «Сбербанк России» (138 место из 1000), «Внешторгбанк РФ» (185 место). Показательно и резкое усиление позиций отечественных банков в самое последнее время: в аналогичном списке за 2003 г. было лишь 14, а в списке 2000 г. и вовсе только пять российских банков.

Однако мощь отечественных «акул банковского бизнеса» не может заставить нас забыть о том, что в целом данную отрасль отличает катастрофически высокая дифференциация. Если обратиться к цифрам, то в этом несложно убедиться: 1000 банков (т. е. примерно три четверти от общего числа банков России), отсчитанных не с начала, а с конца национального рейтинга, в совокупности располагают всего лишь 5 % активов, 4 % кредитного портфеля и 3 % вкладов населения!

Другими словами, подавляющее большинство российских банков – это настоящие «карлики» без капитала и почти без кредитного портфеля. В частности, совокупные активы 10 замыкающих российские рейтинги банков составляют всего 1 млн дол., а капиталы не дотягивают и до этой цифры[104].

Безусловно, такое положение дел не позволяет рассматривать банковскую систему России как единое целое. Очевидно, что здесь наблюдается ряд изолированных сегментов, которые в разной степени наполнены конкурентами (в особенности выделяется группа крупнейших субъектов, где сферы влияния практически полностью распределены). Существование этих сегментов и явное расслоение участников банковского рынка, в целом, закономерно: они вытекают из сложившейся структуры российской экономики, в которой крупный и мелкий бизнес существуют буквально в разных плоскостях.

Вносит свою лепту и государство. Банки, в которых в качестве акционеров присутствуют государственные органы, автоматически получают особый статус. Это и гарантированная доля рынка, и благосклонное отношение регулирующих инстанций, и столь редкий на российском рынке имидж «надежной» организации с прозрачной структурой собственников[105].

Столь существенные преимущества проводят «водораздел» между банками. И если доступ в элиту банковского бизнеса России серьезно ограничен (это и масштаб, и доступные далеко не всем административные ресурсы), то заметных барьеров на вход во «вторую и третью лигу» не существует. В России долгое время не было вообще и до сих пор нет эффективной системы ограничения числа банков. Дело в том, что «суровые» требования Банка России к размеру собственного капитала создаваемого банка[106] легко обходятся, а бюрократическая волокита при регистрации успешно преодолевается с помощью многочисленных посредников.

Конкуренция на измор

В то же время в силу ряда исторических и макроэкономических причин, рассматривать которые в настоящей работе неуместно, объем рынка банковских услуг в нашей стране весьма ограничен. Ряд операций, которые в развитых странах «дают хлеб» множеству банков, в нашей стране либо неразвиты, либо вообще невозможны, либо кажутся таковыми (в важности последней возможности у нас будет случай убедиться). Результат – слишком большое, не обоснованное с экономической точки зрения количество «игроков» на маленьком «островке» рынка стандартных банковских услуг и, как следствие, деградация прибыльности для большинства участников.

Описанная «теснота» на рынке неизбежно приводит к жесточайшему соперничеству. В российской банковской системе она вызвала «ползучую» ценовую войну, которая с особой силой разгорелась после кризиса 1998 г.[107] Данный процесс проходил по двум направлениям. В рамках первого шло снижение тарифов на расчетно-кассовое обслуживание. Необходимо сказать, что этот метод конкуренции изжил себя довольно быстро: взимаемые комиссии стали почти символическими и сегодня зачастую перестают покрывать расходы по оказанию соответствующих услуг.

Второй метод борьбы – привлечение клиента за счет низких кредитных процентов. Это, возможно, самый опасный из вариантов банковской конкуренции. Во-первых, он заставляет банкиров неоправданно рисковать: клиент рассматривается не как заемщик, а как «покупатель банковских услуг». А ведь между обычным покупателем и заемщиком есть принципиальная разница: на момент совершения сделки первый уже заплатил за услугу, тогда как второй лишь впоследствии должен вернуть долг. Игнорирующего это обстоятельство банкира (как верящего в свою удачу азартного игрока) в большей степени привлекает шанс увеличить объем продаж, чем сдерживает кредитный риск.

Во-вторых, в результате демпинга в банковской марже исчезает «страховая» составляющая. Действительно, этот элемент банковских издержек имеет коварную природу. Можно сравнительно долго (якобы) прибыльно вести кредитование «не закладываясь» на невозврат кредитов. И до тех пор, пока в экономике страны в целом и в той конкретной отрасли, которая кредитуется данным банком, все обстоит благополучно, никаких проблем у банка не будет. Однако в случае повышения процента невозвращенных и просроченных кредитов, банк незамедлительно становится убыточным и начинает «проедать» свой капитал. Это особенно опасно для упомянутой выше, отнюдь не малочисленной группы российских банков, которые реального капитала не имеют. Для них каждая крупная невозвращенная ссуда – опасность оказаться банкротом.

ТОЧКА ПРИНЯТИЯ РЕШЕНИЯ

БЕСПРИБЫЛЬНОСТЬ КАК ДОМИНИРУЮЩАЯ РЫНОЧНАЯ СИТУАЦИЯ

Последствия разрушительной ценовой конкуренции на российском рынке банковских услуг можно обнаружить, рассматривая условия специальных кредитных программ и официальные тарифы (Приложение 4.1). Не погружаясь глубоко в изучение различных видов комиссий, обратим внимание на традиционно важные для банков параметры. Первым из них является комиссия за обработку и исполнение платежного поручения. В иностранных банках комиссия за такую операцию может составлять 2030 дол. (или евро). На отечественном рынке средний тариф не превышает 10–15 руб. Причем, практикам известно, что для «интересного клиента» банк может свести к нулю практически любую цифру в своем официальном тарифном плане. Фактически банковская комиссия для самого банка становится бесприбыльной.

Что касается процентов по кредитам, то здесь аналогичное сравнение провести существенно трудней. Данный продукт слишком дифференцирован. Не все кредиты можно привести к стандарту – часто услуга выстраивается специально под конкретного клиента. Тем не менее стандартные кредитные продукты тоже существуют и банками активно предлагаются. Таковыми, в частности, являются «автокредитование», «ипотека», «овердрафты под оборот» для крупных компаний и т. д.

Именно эти стандартные продукты можно использовать в качестве индикатора уровня прибыльности в сфере кредитования. Для этого достаточно сравнить проценты по активным и пассивным операциям. Примечательно, что по многим из таких продуктов ссудный процент приближается к рыночным ставкам привлечения депозитов! То есть банк сам платит за кредитные ресурсы столько же или даже больше, чем получает от заемщика. Например, согласно официальным данным, для ОАО «Российские железные дороги» «российскими банками „открыта общая кредитная линия в размере 23 млрд 278 млн руб. „по ставке ниже 10 % годовых»[108]. В то же самое время достаточно крупные российские банки предлагают размещение депозитов на аналогичный срок (свыше одного года) по ставкам, достигающим 9,75 % годовых. Мы опять сталкиваемся с феноменом бесприбыльности.

Таким образом, ситуация на рынке банковских услуг может быть оценена двояко. С одной стороны, существует группа «олигополистов» (самые крупные кредитные учреждения, которые занимают свыше 60 % рынка и обслуживают государственный бизнес и российские сырьевые отрасли). Здесь жесткой (на грани выживания) конкуренции не наблюдается: банки действуют в своих «исторических» нишах (по принципу: «Газпром» обслуживается в «Газпромбанке») и дефицита в клиентах не испытывают. Имеющийся у крупных банков доступ к дешевым ресурсам (вклады населения[109], «нефтедоллары», открытые «линии» со стороны западных кредиторов) позволяет им кредитовать своих заемщиков по низким ставкам и зарабатывать не на высокой марже, а на объемах.

Одновременно, сосредоточив в своих руках большую часть рынка, данные субъекты задают всем остальным неприемлемо низкий для тех (близкий к ставкам привлечения) уровень ссудного процента. В силу этого остальные «игроки» поставлены в жесткие условия. К тому же малые и средние банки вынуждены оперировать на узком сегменте рынка, прибегая ко всем возможным способам привлечения клиента. Для многих участников рынка единственным методом конкуренции становятся «нулевые», т. е. бесприбыльные для банка тарифы, или готовность очень быстро выдавать «бланковые» кредиты (иначе невозможно обосновать высокий процент).

Последний момент заслуживает пояснения. Бланковые (ничем не обеспеченные) кредиты в мировой практике выдаются только абсолютно надежным заемщикам и, в силу этого, не порождают больших рисков. Проблемы, с которыми при этом варианте кредитования сталкиваются российские банки, носят иной характер. Анализируя официальные данные, предоставляемые клиентами, они обнаруживают:

1) за пределами банковского сектора балансы заемщиков еще менее прозрачны, чем в его рамках;

2) структура собственности еще более запутанна;

3) бизнес, само собой разумеется, не капитализирован;

4) собственность на основные активы зачастую не оформлена, либо может быть оспорена.

Но отступать некуда, и кредитовать такие фирмы приходится все равно[110].

Даже «сомнительных» клиентов на все существующие в России банки не хватает. Значительная часть кредитных организаций работает практически без приносящего доход портфеля активов. С точки зрения непосвященных в тайны российского рынка, это неразрешимый парадокс. Непонятно, как, например, выживают упомянутые выше 10 российских банков, совокупные активы которых не превышают одного миллиона долларов. Если обратиться к данным официальной отчетности, то ответить на этот вопрос будет сложно: ведь, скажем, за три последних месяца 2003 г. им на всех десятерых удалось заработать менее 20 тыс. дол.[111] Однако какие-то невидимые глазу силы из года в год поддерживают жизнь даже в самых мелких кредитных учреждениях, и совершенно очевидно, что официальная отчетность этот процесс никак не отражает.

На чем зарабатывают российские банки? Этот вопрос будет нами немедленно рассмотрен. Но до того, как перейти к нему, подчеркнем, что описанная ситуация не редкость для российского рынка. То производство традиционных медикаментов, то туристический бизнес на стандартных направлениях, то книжная торговля надолго впадают в ситуацию тотальной бесприбыльности. Целая отрасль стонет от удручающей конъюнктуры, но почему-то продолжает заниматься невыгодным бизнесом. На самом деле скрытые ресурсы выживания в описанной ситуации обычно есть. Назовем только несколько типичных:

? неполный учет издержек вроде упомянутого неучета рисков (авось, пронесет) или не менее распространенного нецелевого использования амортизационного фонда (как-нибудь дотянем до хороших времен и на изношенном оборудовании);

? получение дополнительной прибыли от теневых, невидимых «снаружи» элементов сделок;

? использование ресурсов вертикальной интеграции (то, что недобрали на опте, доберем в рознице) или перекрестного субсидирования продукции (убытки в стандартном бизнесе покроем за счет бестселлера);

? проедание собственного капитала (мы все возместим, когда кризис добьет «хромых уток»).

На самом деле такая стратегия нередко оправдывает себя. До улучшения конъюнктуры действительно удается дотянуть, хотя и не всем.

Важно, однако, учитывать, что бесприбыльность редко возникает на пустом месте. Часто она служит индикатором фундаментальной слабости конкурентной позиции: слишком много конкурентов, слишком легок доступ в отрасль, слишком силен нажим поставщиков, покупатели диктуют цены и т. п.[112] И после окончания острой фазы кризиса ситуация может улучшиться неполноценно: вроде и работать стало можно, но ни настоящих прибылей, ни настоящего роста что-то не видно.

Поэтому-то затяжную бесприбыльность важно рассматривать не просто как полосу неудач, которую надо с достоинством перетерпеть, а как стратегическую точку принятия решений. Может быть, нужно действительно сцепить зубы и бороться за выживание своего предприятия, может быть, надо искать новый, более привлекательный сегмент, а может быть, надо совсем прекратить бизнес. Банковский сектор, как будет показано, пошел по всем трем направлениям.

Совсем новую версию проблема бесприбыльности в банковском секторе приобрела в 2005–2006 гг. после введения системы страхования банковских вкладов. Целый ряд малых и средних банков стал привлекать клиентов повышенным уровнем процентов (12–14 % годовых). Поскольку опасность потери денег более не грозит мелким вкладчикам, они стали спокойнее относиться к рискам и понесли свои деньги в соответствующие банки. В итоге кредитные институты, проводившие политику высоких ставок («Глобэкс», «Юниаструм», «Авангард» и др.), смогли нарастить за год объем вкладов частных лиц на 60–90 %.

Однако, как отмечает журнал «Эксперт», доходы, которые получит сам банк от вложения привлеченных денег, недостаточны, чтобы оправдать столь дорогие кредитные ресурсы: «очевидно, что даже 12 %-ную рублевую депозитную ставку отбить посредством достаточно надежных кредитных операций нереально»[113]. Вот и вернулась проблема бесприбыльности на круги своя: либо мириться с нулевой прибылью, либо идти на «недостаточно надежные операции» (биржевая игра, спекуляции с недвижимостью и пр.).

- 4.1. Диспозиция: участники конкурентной борьбы и ее предыстория

- 4.2. «Рыночные» и «нерыночные» ниши в банковском секторе россии

- 4.3. Особенности конкуренции в розничном сегменте рынка

- 4.4. Особенности конкуренции на рынке факторинга

- 4.5. Некоторые итоги

- Приложение 4.1 Тарифы российских банков на расчетно-кассовое обслуживание (на примере КБ «Европейский расчетный банк», КБ «Городской клиентский банк» и КБ «МДМ»)

- Приложение 4.2 Лидеры российских банков по размеру филиальной сети

- Приложение 4.3 Система «кредит-скоринг»