Книга: Опыт конкуренции в России: причины успехов и неудач

4.4. Особенности конкуренции на рынке факторинга

4.4. Особенности конкуренции на рынке факторинга

– Стулья против денег.

– Это можно, – сказал Остап, не думая.

– Деньги вперед, – заявил монтер, – утром деньги, вечером стулья или вечером деньги, а на другой день утром – стулья.

– А может быть, сегодня стулья, а завтра деньги? – пытал Остап.

– Я же, Дуся, человек измученный. Такие условия душа не принимает.

МОРАЛЬ: Требуя предоплату, монтер Мечников не знал о возможностях факторинга…

Пример с парадоксальным развитием сектора потребительского кредитования, в рамках которого сравнительно слабый банк смог добиться лучших результатов, чем объективно более сильные банковские корпорации, не является единственным. Другой субрынок, на котором развиваются сходные процессы, охватывает операцию, еще недавно считавшуюся в нашей стране экзотикой.

Зачем нужен факторинг?

Выше отмечалось, что банковский сектор – зеркало национальной экономики. Пример с факторингом (который мы рассматриваем как перспективное «орудие» конкурентной борьбы на банковском рынке) лишний раз это подтверждает. Дело в том, что в России факторинг как услуга банка фирмам – поставщикам разнообразной продукции начал развиваться не сразу. На первых порах для успеха в бизнесе банкам не требовались сложные инструменты размещения активов и высокое качество услуг. Достаточно было овладеть базовыми операциями (вести расчетно-кассовое обслуживание), не бояться кредитовать своих клиентов и использовать многочисленные возможности легального и не вполне легального обогащения, которые создавал неустоявшийся российский рынок.

Однако со временем ситуация в экономике менялась. Как мы уже обсуждали, падала доходность ранее преобладавших банковских операций. Зато одновременно нарастал спрос на еще не освоенные российскими банками услуги. Тому были причины. В частности, по мере роста покупательной способности населения, предпринимательской активности и накопления капитала постепенно ожесточалась конкуренция на рынках потребительских товаров. Являясь наиболее открытыми и динамичными, данные сегменты экономики наиболее явно подчиняются «классическим» экономическим законам. Соответственно, появление все новых и новых участников привело к серьезной ценовой конкуренции, которая довольно быстро себя исчерпала, уступив место другим, более сложным методам борьбы за покупателя: решающую роль стали играть качество продукции и индивидуальный подход к клиенту.

Проблема качества останется в этой главе за пределами нашего внимания, что же касается «индивидуального подхода», то важнейшей его составляющей на рынках потребительских товаров является отсрочка платежа. Продавец (скажем, производитель или оптовик) должен уметь подстроиться под своего покупателя (например, под запросы могущественной сети розничных магазинов) не только по объемам и срокам поставок, но и по срокам оплаты товара, предоставляя отсрочку на необходимое время, на достаточную сумму и без лишней бюрократической «волокиты» с документами.

Возникающий таким образом «товарный кредит» может служить сильным преимуществом в конкурентной борьбе за потребителя. В большинстве случаев на полки супермаркетов лягут товары того производителя, который пошел на предоставление отсрочки платежа. И скорее всего, туда не попадут даже более привлекательные продукты конкурентов, если те отсрочек не предоставят.

Для самого поставщика отсрочка платежа по сравнению с немедленной оплатой, однако, связана с серьезными трудностями: во-первых, возникает нехватка оборотных средств; во-вторых, необходимо управлять возникшей дебиторской задолженностью (отслеживать поступление платежей, принимать меры по их ускорению и т. п.); и, в-третьих, приходится нести риск неплатежа. Как справиться со всеми этими проблемами и при этом не потерять клиента? Вопрос достаточно серьезный, чтобы обратиться к профессиональным участникам финансового рынка. Так, конкуренция среди поставщиков товаров «транслируется» в банковский сектор и дает толчок развитию нового инструмента размещения свободных банковских ресурсов – факторинга.

Кратко напомним механизм факторинга. Как уже сказано, данная услуга требуется в том случае, когда у фирмы-поставщика возникает промежуток времени между моментом поставки товара и его оплатой. Конкретнее, основная проблема связана с так называемым кассовым разрывом. Средства от покупателя еще не получены, но уже надо делать новые закупки, чтобы возобновить запасы сырья (или пополнить складские запасы, если речь идет о торговой фирме). Решений проблемы здесь может быть несколько: от полного отказа от практики предоставления отсрочек до получения классического кредита на пополнение оборотных средств. Увы, как будет показано, решения эти не идеальны, а часто и неосуществимы.

Альтернативу названным подходам и составляет факторинг. Суть операции заключается в финансировании банком (либо факторинговой компанией) поставщика товара, который взамен переуступает банку свои права требований к покупателям. Как только совершается отгрузка товара, банк полностью или частично оплачивает поставщику те счета, по которым его покупатели не рассчитываются немедленно, и затем дожидается прихода платежа, чтобы вернуть свои деньги.

Очень часто факторинг сравнивают с банковским кредитом, и для фирмы-поставщика товара эти две операции функционально действительно весьма схожи. Полученные от факторинговой фирмы средства очень похожи на кредит, а выплаченная ей комиссия – на проценты по займу. Вместе с тем у факторинга есть и явная специфика. В отличие от большинства форм кредитного финансирования он представляет собой беззалоговую форму платежа. Это делает факторинг привлекательным не только для крупных компаний, но и для широкого круга мелких и средних фирм, зачастую не располагающих залогами, которые готовы принять банки. Важно и то, что получение средств от фирмы-фактора тесно связано с поставками товара (осуществляется только по реальному факту поставки и следует за ней почти мгновенно – день в день или на следующий день после передачи фактору документов). Клиент увеличивает объем своих оборотных средств (фактически превращает дебиторскую задолженность в «живые» деньги) и сразу может использовать их на расширение производства, либо увеличение продаж.

Кроме того, банк берет на себя все заботы по обслуживанию так называемой дебиторской задолженности (счетов к получению). Эта услуга охватывает не только простой «учет и контроль», но и управление риском (установление лимита задолженности по каждому из дебиторов), а также консалтинг, информационно-аналитическое обслуживание и многое другое. Таким образом, факторинг включает в себя целый комплекс услуг, предоставляемых клиенту взамен уступки прав по договорам поставки.

Взимаемая с клиента комиссия, следовательно, имеет не только кредитную составляющую, но включает и плату за все эти услуги. В свою очередь для факторингового подразделения банка комиссия представляет собой источник дохода, позволяющий возместить издержки (в том числе стоимость отвлеченных денег) и получить прибыль.

Какие предприятия чаще всего прибегают к услугам факторинговых подразделений банков или специализированных факторинговых фирм? Считается, что целесообразно использовать факторинг, если фирмы соответствуют нескольким критериям. Во-первых, это фирмы, действующие в условиях острой конкуренции; на монополизированных рынках нет смысла предоставлять товарный кредит, да и вообще бороться за покупателя. Во-вторых, это фирмы, осуществляющие регулярные поставки сразу нескольким покупателям с отсрочкой платежа. Оба обстоятельства снижают риск факторинговых компаний: регулярность отношений в известной степени гарантирует от нелояльного поведения (повторяющиеся сделки в большей степени дисциплинируют покупателя, чем разовые), а множественность покупателей позволяет распределить оставшийся риск (неплатеж со стороны группы независимых фирм менее вероятен, чем такое же поведение единственного покупателя). В-третьих, длительность отсрочки платежа не должна быть слишком большой (как правило, срок составляет от 30 до 90 дней).

Современное состояние рынка

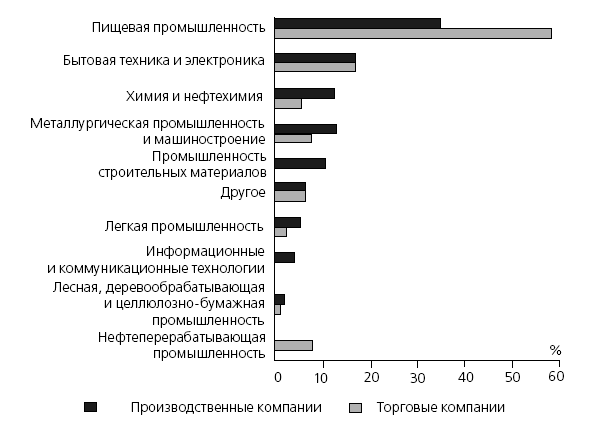

Кратко опишем российский рынок факторинга. Анализируя его в отраслевом разрезе, можно отметить, что наибольшее распространение факторинг получил на рынке пищевой промышленности (33 %) и потребительских товаров (особенно на рынке алкогольной продукции), причем оперируют тут как прямые производители, так и ритейлеры или оптовые фирмы. Существенную долю рынка занимают также бытовая электроника, бытовая химия и легкая промышленность.

По данным рейтингового агентства «Эксперт РА», на долю производственных компаний приходится около 81 % дебиторской задолженности и, соответственно, 19 % – на долю торговых. Впрочем, доля торговых фирм в этой статистике явно занижена. Такое положение, по мнению специалистов, обусловлено тем, что в состав крупных холдингов зачастую входят собственные торговые компании[171].

Рис. 4.6. Отраслевое распределение клиентов факторинговых компаний в 2004 г. по данным «Эксперт РА»

Что касается предложения на рынке факторинга, то оно, в основном, представлено банками, наряду с которыми могут действовать и специализированные компании, не имеющие банковской лицензии[172]. При этом количество реальных участников рынка в России не превышает 30, хотя очень многие банки номинально включают эту услугу в свою продуктовую линейку. По европейским меркам это вполне внушительная цифра, если учитывать, что в среднем в государствах ЕС в каждой стране действует примерно 10 факторов. Лишь в шести странах мира (из 60) число факторинговых компаний превышает 30, к их числу относятся США– 210, Великобритания – 110, Турция – 100 компаний.

Факторинговый рынок в России высококонцентрирован. На долю 20 крупнейших факторов страны приходится примерно 72 % уступленных денежных требований, что составляет порядка 2,3 млн дол. Пятерка же самых крупных игроков контролирует около 62 % рынка, клиентская база этих компаний насчитывает чуть больше 700 фирм при том, что число клиентов «двадцатки» крупнейших не дотягивает до 1000.

Создается впечатление, что рынок факторинга повторяет ситуацию во всем российском банковском секторе, где 14 «гигантов» сосредоточили в своих руках 65 % активов российской банковской системы. Но конкретный состав лидеров на данном сегменте совершенно иной, чем на рынке в целом, что лишний раз подтверждает тот факт, что более успешно факторингом занимаются кредитные учреждения, «не растрачивающие свои силы ни на что другое».

Наиболее же важная черта современного российского рынка факторинга связана с его удивительной динамикой: в последнее время объем этого бизнеса в нашей стране ежегодно утраивается. В 2004 г. сумма предоставленных в рамках факторинговых операций средств оценивалась в 3 млрд дол., что сопоставимо с рынком лизинга (5 млрд дол.) и первичных размещений корпоративных облигаций[173].

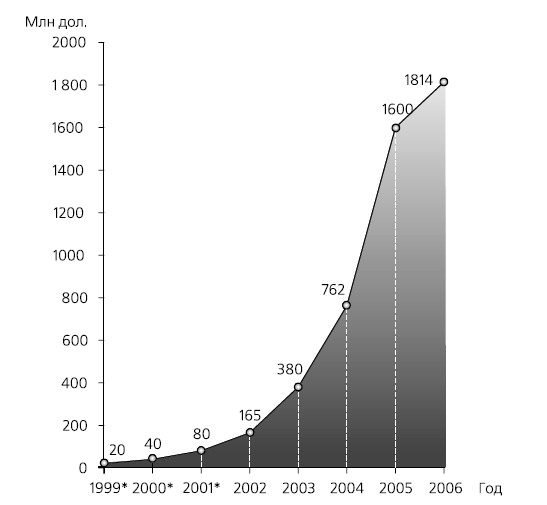

«Национальная факторинговая компания»: творец сегмента

Примечательно, что вплоть до самого последнего времени носителем этого стремительного развития была фактически одна-единственная фирма – бесспорный лидер российского факторинга «Национальная факторинговая компания» («Уралсиб-НИКойл»), сокращенно именуемая НФК. Фирма была реорганизована в самостоятельное юридическое лицо только в 2003 г., что отразило повышение статуса факторингового бизнеса в рамках универсальной банковской группы «Уралсиб-НИКойл». Но факторинговое управление акционерного банка «НИКойл», на основе которого она была сформирована, входило в число пионеров этого рода бизнеса в России (начало операций– январь 1999 г.). И в отдельные годы его доля на российском рынке доходила до 80 %[174]. Как видно на рис. 4.7, для НФК характерен уже знакомый нам по другим российским первооткрывателям рыночных ниш взрывной (экспоненциальный) темп роста.

Рис. 4.7. Динамика роста оборота «Национальной факторинговой компании» («Уралсиб-НИКойл»)

* Оценка

Знакомый внешний вид графика, однако, ни в коем случае не должен заслонять фантастичность описываемого им корпоративного взлета. За семь лет существования оборот фирмы вырос с 20 млн дол. до 1,6 млрд, т. е. в 80 раз! О стремительном превращении небольшого бизнеса в ведущего национального и даже мирового игрока свидетельствует и неприкрытая амбициозность стратегических целей, провозглашенных компанией на ближайшие пять лет:

? выйти на первое место по объемам продаж среди факторинговых компаний Восточной Европы (4,5–5 млрд дол. в год) и тем самым войти в число тридцати крупнейших факторинговых компаний мира;

? завоевать репутацию самой инновационной и технологически передовой факторинговой компании мира (в том числе за счет расширения продуктового ряда);

? построить эффективную сеть факторинговых компаний в СНГ и Восточной Европе»[175].

Причем, по некоторым оценкам, самым большим среди факторинговых компаний Восточной Европы оборот НФК стал уже в 2005 г.

В чем же состоят истоки успеха фирмы? Первое, что надо отметить, – это раннее распознавание потенциала факторингового бизнеса в России. Подчеркнем, что разглядеть его было нелегко. Дело в том, что первоначально в России под названием «факторинг» продвигались операции, зачастую носившие сомнительный характер. Финансовый директор НФК Покаместов И. однажды броско назвал подобный «не-факторинг» покупкой с дисконтом (со скидкой) дурных долгов. Данная операция играла большую роль в мошенническом перераспределении собственности в первой половине 90-х гг. Попытки же внедрения подлинного факторинга (например, предпринятая в 1991 г. «Токобанком») успеха не имели.

Кроме плохой репутации факторинга, важным моментом, сдерживавшим его распространение в нашей стране, была цена. Если сравнить величину факторинговой комиссии и стандартных ставок по краткосрочным кредитам, то выясняется, что факторинг – дорогое удовольствие. Например, в 2003 г., по словам А. Кондрашина, партнера компании «Комплексные бизнес-решения», специализирующейся на инвестиционном консалтинге, пропорции были следующими: «Если краткосрочный кредит сейчас можно взять под 13–18 % годовых, то факторинг в пересчете на год обойдется в 24–36 %»[176].

С другой точки зрения, дороговизна факторинга не выглядит столь отпугивающе. Ведь факторинг – не просто кредитная сделка, а целый комплекс услуг. «Платить сразу за все [услуги] получается дешевле, чем за каждую в отдельности. К примеру, страховые компании только за страхование кредитных рисков берут не менее 4 % от суммы сделки, а это больше, чем средняя комиссия при факторинге», – говорил С. Васильев, управляющий филиалом «Северо-Западный» компании «ОФК Уралсиб-НИКойл» (ныне НФК). Весь вопрос, следовательно, сводится не к цене как таковой, а к тому, оправдана ли она в конкретном случае, нужен ли комплекс факторинговых услуг клиентам.

И как доказал опыт НФК, потребность в факторинге, причем потребность весьма значительная и никем не удовлетворенная, к началу нового века в России уже сложилась[177]. Начать стоит с упоминания об общем кредитном голоде, который испытывают большинство производственных предприятий нашей страны. В условиях больших кредитных рисков, о существовании которых в России подробно говорилось выше, банки навязывают заемщику выполнение крайне неудобных для него условий. Важнейшее из них – необходимость предоставления залога, что помимо чисто финансового отягощения требует от фирмы еще и весьма хлопотного юридического оформления.

В силу сказанного возможность кредитования без залога являлась сильным аргументом в пользу факторинга. Этот аргумент значим для любой компании, но больше всего его ценят фирмы небольших размеров. В большинстве случаев они просто не располагают имуществом такого рода, которое банк может принять в залог, и в силу этого вообще отсекаются от кредитов.

Ограничивается банками и размер кредитования. Овердрафт, например, редко может превышать 20–30 % оборота, тогда как фирма-фактор сразу выплачивает клиенту 90 % суммы сделки, а еще 10 % (за вычетом комиссии) передает ему после поступления платежа от покупателя.

Особенно привлекательной является возможность синхронного расширения размеров факторинговых операций при быстром росте бизнеса. В.Ю. Рылеев, генеральный директор компании «Лоцман», занимающейся продажей продуктов питания, например, объясняет это следующим образом: «Сети, с которыми мы сотрудничали („Перекресток", „Седьмой Континент", „Рамстор", „БИН", „Столица" идр.), в 2001–2002 гг. росли буквально революционными темпами, как по числу магазинов, так и по объемам закупок. Потребность в оборотных средствах росла соответствующим образом. Факторинг давал средства в необходимом объеме, как только в них появлялась необходимость. В этом и заключается для нас главная прелесть факторинга – чем больше заказов мы получаем, тем больше и моментальный возврат средств. При этом я убежден, что любая торговая организация, стоящая перед проблемой расширения объемов, может лучшим образом ее решить, лишь используя факторинг»[178].

Причина подобного «либерализма» факторинговых компаний в сравнении с банками, предоставляющими классические кредиты, понятна. Банк имеет в качестве должника мало кому известное ООО «Лоцман» и, соответственно, остерегается рисковать крупными суммами. Компанию-фактор же интересует не финансовое положение этой небольшой фирмы, а то, способны ли выполнять свои обязательства компании, получающие от нее отсрочку платежа. То есть анализируется платежеспособность упомянутых выше сетей «Перекресток», «Седьмой Континент», «Рамстор» и т. п. Естественно, что надежность целого букета известных торговых сетей, под «дебиторку» которых фактором выдаются деньги, несравненно выше, чем собственная надежность «Лоцмана».

Целый ряд компаний заинтересован услугами, которые фирмы-факторы предоставляют вместе с выдаваемыми суммами: страхованием рисков и оказанием помощи в управлении дебиторской задолженностью. У клиентов факторинговых фирм отпадает необходимость содержать штат сотрудников по управлению дебиторской задолженностью и по работе с кредитами, так как банк или факторинговая компания устанавливают у клиента специально разработанное программное обеспечение. Фактически, служба кредитного и дебиторского контроля, следящая за соблюдением лимитов, платежной дисциплины покупателей и проверяющая их надежность и добропорядочность, перемещается от фирм-клиентов в факторинговое подразделение банка. Там же создается система контактов и напоминаний покупателям о своевременности оплаты поставок.

Следует также иметь в виду, что компания-фактор накапливает сведения о добросовестности покупателей по всем обслуживаемым компаниям. Скажем, если какая-то розничная сеть не вполне аккуратно расплачивается с поставщиками, первым почувствует это именно фактор, отслеживающий ее платежи разным своим клиентам, тогда как отдельный поставщик может еще долго оставаться в неведении о назревании проблемы. Ему будет казаться, что сеть – надежный плательщик, тогда как на самом деле неплатежи просто пока не коснулись лично его. «Это дает компании-заемщику больше уверенности в том, что контроль за состоянием дебиторской задолженности, переуступленной банку-фактору, осуществляется постоянно, должным образом и на профессиональном уровне», – говорит А. Немцев из «НОМОС-банка»[179].

Экспериментально-консервный завод «Лебедянский» (один из крупнейших производителей соков) главным плюсом сотрудничества с факторинговой фирмой считает именно информационную составляющую. Мониторинг дебиторской задолженности позволяет изучать статистику и динамику оборотов, анализируя работу своих покупателей и планируя дальнейшую деятельность[180]. Еще важнее такие услуги для средних по размерам фирм, которые в отличие от крупных корпораций не имеют собственных эффективных технологий работы с дебиторской задолженностью.

Для крупных же российских компаний с годами наиболее актуальным становится вопрос избавления от долгов, качество которых трудно оценить потенциальному инвестору. Дело в том, что гиганты все чаще выходят на биржу со своими акциями или облигациями, а «продажа долгов» фактору заметно улучшает финансовые показатели и, следовательно, способствует удачному размещению ценных бумаг.

Другой интересной предпосылкой развития факторинга является нежелание иностранных компаний брать на себя риски непрозрачных российских контрагентов и плохой работы арбитражной системы. «Иностранцы» охотно переуступают свои требования к покупателям факторинговым компаниям, которые готовы профессионально оценить риски и строят свой бизнес на хорошем знании российского рынка и особенностей законодательства.

Все перечисленные интересы и были учтены НФК. Как суммировал в интервью журналу «Секрет фирмы» финансовый директор компании И. Покаместов: «Некоторые наши клиенты прибегают к нему [имеется в виду факторинг], потому что им нравится пользоваться услугами финансового „хайтека“. Другой серьезный слой – это клиенты, для которых ограничен доступ к другим источникам финансирования. Для третьей категории факторинг – способ аутсорсинга работы с дебиторской задолженностью. Вообще, если компания лояльно относится к аутсорсингу как идее, нам гораздо легче работать. Четвертый тип – искатели альтернативного финасирования: „Не хочу надеяться на свой банк на 100 %. Хочу иметь диверсификацию источников финансирования“. И пятый тип клиентов – это те, кто пользуются этой услугой от случая к случаю в зависимости от текущей финансовой ситуации в компании. Вот основные типажи»[181].

Приняв решение заняться факторингом, «Уралсиб-НИКойл» (материнская группа НФК) в отличие от большинства других банков сочла его одним из своих ключевых продуктов[182]. Были выделены значительные средства и превосходный менеджерский состав. Компания определила приоритетные целевые группы клиентов, в которые вошли поставщики розничных сетей, иностранные поставщики, средние (а позже и мелкие) фирмы, страдающие от отсутствия первоклассных залогов.

Очень важно, что НФК стала лидером и в технологическом отношении (что, разумеется, далось не без солидных затрат). Так, уже в 2001 г. фирмой была введена в промышленную эксплуатацию первая в России on-line система факторингового обслуживания клиентов «е-Факторинг». Уже тогда она обеспечила клиентам возможность работы с системой с любого компьютера, имеющего выход в Интернет. Защищенная связь с базами данных позволила в режиме реального времени контролировать состояние дебиторской задолженности, движение денежных средств, получать статистику работы дебиторов и размеры лимитов финансирования.

Развитием этого направления стала введенная НФК в 2005 г. система «Электронный факторинг» (ЭФ), позволяющая перевести документооборот между клиентом и факторинговой компанией в электронный вид. Использование в данной системе электронно-цифровой подписи (ЭЦП), имеющей ту же юридическую силу, что и собственноручная подпись, создало возможность заключать сделки без личного контакта или отсылки бумаг. При этом значительная часть документооборота в НФК проводится автоматически, без участия человека.

Именно на такую солидную базу опирается взрывной рост бизнеса и бесспорное лидерство НФК на российском рынке факторинга. Количество клиентов у одной только этой компании в десятки раз превышает аналогичные показатели у пяти основных ее конкурентов, а уж об остальных участниках рынка и говорить не приходится. Услугами этой фирмы пользуются такие компании, как «Диксис», «Диамант Алко», «Хохланд», «Балтимор»[183] и др.

Конкуренты-последователи

НФК стала своеобразным «локомотивом» роста рынка факторинга, своим успешным примером воодушевив других участников бизнеса к его развитию. Как и в случае с экспресс-кредитованием, за лидером последовал целый ряд других банков. Некоторым из них удалось добиться значительных успехов (условно назовем их «ранними последователями»). Банком «Петрокоммерц», например, в 2004 г. было произведено финансирование под уступку денежных требований на сумму 9,89 млрд руб. Помимо значительности этой суммы по абсолютной величине (около 350 млн дол.), подчеркнем взрывное расширение факторинговых операций данного банка – рост в 5,5 раз по сравнению с 2003 г. (1,77 млрд руб.)[184].

Как правило, для данной, важнейшей группы банков-последователей факторинг является основным или, по меньшей мере, весьма значимым бизнесом. В настоящее время в их число входят уже сложившиеся, устоявшиеся игроки, такие, как «Петрокоммерц», «Промсвязьбанк», «ЦентроКредит», «НОМОС» или «Еврокоммерц». Они имеют свой круг клиентов, хорошо знают специфику рынка, прочно закрепились на нем. Обычно крупные факторы стараются диверсифицировать свою клиентскую базу (универсальный факторинг) и не ограничиваются каким-то одним рынком. В сущности, отраслевая принадлежность компании вообще не оказывает сильного влияния на готовность факторов предоставить им свои услуги.

Достаточно велики и рыночные доли «ранних последователей». Так, в 2004 г. «Петрокоммерц» по объему уступленных факторам денежных требований контролировал 31 % рынка, «Промсвязьбанк» – 9 %, «ЦентроКредит» – 8 %, «НОМОС» – 4 % (доля «Еврокоммерц» по причинам статистического характера не может быть рассчитана, однако, это, бесспорно, один из наиболее значимых факторов России).

Вторая группа последователей – это средние банки, сравнительно недавно начавшие пытки прорваться на рынок факторов. Основным их конкурентным преимуществом пока могут служить гибкие тарифы и готовность брать на себя повышенные риски. Такая стратегия может позволить им закрепиться в своей нише: работа с малыми и средними клиентами, которые остаются за пределами внимания крупных «игроков». В настоящее время на общую рыночную ситуацию данная группа банков заметного влияния не оказывает, однако в обстановке взрывного роста рынка некоторые игроки «второй волны», видимо, тоже вырастут в крупных факторов.

И, наконец, третью группу последователей составляют банки, для которых факторинг не является значимым источником доходов и используется в качестве дополнения к классической линейке банковских продуктов в рамках концепции «финансового супермаркета». Большинство из них готово предоставить подобную услугу, если того захочет клиент, но, надо думать, мало кто этим пользуется (целевая клиентура банка подобрана не по принципу заинтересованности в факторинговых услугах). И опять-таки нельзя исключить, что бурно растущий рынок заставит некоторые из этих банков пересмотреть свое отношение к факторингу. По размерам имеющихся ресурсов они могут включиться в общую гонку.

Итак, отныне лидер находится в плотном конкурентном окружении. В итоге доля НФК по объему уступленных факторам денежных требований упала за 2003–2004 гг. примерно на 40 % (!) и составляет 36 %[185].

Если вспомнить, что темп роста НФК иначе как головокружительный и обозначить-то нельзя (мы вновь отсылаем читателя к рис. 4.7), то обвальное падение доли столь быстро расширяющейся фирмы допускает лишь одну интерпретацию: на рынке в целом произошел прорыв в новые измерения. Рынок переживает стадию столь масштабного и повсеместного роста, массового появления новых игроков и быстрого расширения их деятельности, что у одной фирмы просто не хватает сил использовать все открывающиеся возможности.

Появились и признаки обычной «подрывной работы» конкуренции. По мнению генерального директора компании «Еврокоммерц» Л. Нестеровой, сейчас рынок факторинга является одним из самых высокодоходных. Однако эксперты предрекают усиление конкуренции на данном рынке за счет снижения цен[186]. Началась и неценовая конкуренция. Так, в 2004 г. так называемое факторинговое финансирование без права регресса на поставщика – принципиально новый продукт, радикально снижающий риски клиента, – практически одновременно ввели НФК и «Петрокоммерц».

Перспективы факторинговых фирм

Перспективы развития рынка факторинга в России выглядят довольно оптимистично. Рост доходов и платежеспособности населения неизбежно повлечет увеличение объемов потребления, реализации товаров и, соответственно, рост рынка факторинга, который необходимо поддержать и обеспечить грамотной нормативно-правовой базой. Также вполне вероятно проникновение на российский рынок факторинга иностранных конкурентов, на стороне которых такие конкурентные преимущества, как отлаженные технологии и внушительный капитал.

Отечественные фирмы вполне в состоянии отстоять свои позиции, так как лучше знают специфику рынка и хранят в себе большой потенциал для развития. В связи с этим необходимо развивать как внутренний, так и внешний факторинг. Большую помощь в этом могут оказать создающиеся «Бюро кредитных историй», где можно будет проверить информацию о платежеспособности дебиторов.

Однако на рынке факторинга существуют и свои трудности, в частности, юридические. Основная проблема, во многом сдерживающая его развитие, заключается в отсутствии четкого законодательства относительно субъекта факторинга. ГК РФ устанавливает, что финансирование под уступку денежного требования могут осуществлять не только банки, но и другие коммерческие организации, имеющие соответствующую лицензию. Однако порядок получения этой лицензии для небанковских факторинговых организаций пока не определен. Среди участников рынка однозначная позиция относительно юридической формы факторингового бизнеса также пока отсутствует.

Данные проблемы можно охарактеризовать как «болезни роста». Их появление неизбежно на этапе становления рыночной экономики, и, как представляется, общей картины развития здоровой конкуренции и появления разнообразных форм бизнеса они не портят. Факторинг уже занял свое место в продуктовой линейке российских банков, и он может стать козырем в их борьбе с иностранными конкурентами.

- 4.1. Диспозиция: участники конкурентной борьбы и ее предыстория

- 4.2. «Рыночные» и «нерыночные» ниши в банковском секторе россии

- 4.3. Особенности конкуренции в розничном сегменте рынка

- 4.4. Особенности конкуренции на рынке факторинга

- 4.5. Некоторые итоги

- Приложение 4.1 Тарифы российских банков на расчетно-кассовое обслуживание (на примере КБ «Европейский расчетный банк», КБ «Городской клиентский банк» и КБ «МДМ»)

- Приложение 4.2 Лидеры российских банков по размеру филиальной сети

- Приложение 4.3 Система «кредит-скоринг»

- Особенности системы защиты данных в InterBase

- Особенности InterBase 6.5

- Отличительные особенности сервера Yaffil

- Отличительные особенности новой версии

- Особенности оформления текста книги

- 3.3. Дом на ветру, или Особенности коммуникации треугольника

- 1.5. ОСОБЕННОСТИ ПРОГРАММНЫХ РАЗРАБОТОК

- 1.1.5. Свойства и особенности туруслуг и турпродуктов

- Особенности B2B-сервиса

- 4.3. Особенности перевода меню ресторанов, кафе, баров

- Особенности обучения взрослых

- Опыт конкуренции в России: причины успехов и неудач