Книга: Опыт конкуренции в России: причины успехов и неудач

3.1. Диспозиция: участники конкурентной борьбы и ее предыстория

3.1. Диспозиция: участники конкурентной борьбы и ее предыстория

Советские ошибки

Фармацевтический рынок представляет собой значительную и активно развивающуюся часть экономики России. Вместе с тем советская, а в дальнейшем российская фармацевтическая промышленность никогда не была приоритетной отраслью народного хозяйства. В свое время советское руководство опрометчиво согласилось с тем, что изготовление большинства современных высокотехнологичных препаратов было признано сферой специализации европейских стран социалистического лагеря, а потребности СССР удовлетворялись за счет импорта лекарств, производимых в ГДР, Венгрии, Польше и других странах. В самом СССР фармацевтика страдала от недостатка финансирования, что приводило к снижению качества выпускаемых лекарств, медленному обновлению их ассортимента и постоянному дефициту наиболее популярных препаратов. Объем фарма-рынка России в позднесоветский период по оценкам составлял около 2,5 млрд дол.[49]

Удары кризиса

После распада СССР на территории России осталось около 85 % фармацевтической промышленности бывшего Союза, представлявшей собой вертикально интегрированный комплекс: от первых стадий химического синтеза до выпуска готовых лекарств. В ходе кризиса первых лет радикальных реформ упал выпуск как субстанций (т. е. действующих веществ, составляющих основу лекарственных препаратов), так и готовых лекарств. Однако наиболее пострадавшим сектором оказался выпуск субстанций. Производство же готовых лекарств сильно уменьшалось только в 1992–1993 гг., сократившись на 35 %. В последующие годы оно стабилизировалось, а начиная с 1996 г. стало расти.

Сходный перелом тенденций произошел и в номенклатуре выпускаемых препаратов. Первоначально наблюдавшееся сужение ассортимента сменилось его расширением. Так, в 1994 г. было остановлено производство 156 видов готовых форм, в том числе ряда онкологических, сердечно-сосудистых, психотропных, гормональных и других жизненно важных препаратов. В дальнейшем тенденция сменилась на противоположную: большинство производителей перешло к резкому расширению ассортимента выпуска готовых лекарственных средств.

Напротив, свертывание производства субстанций оказалось необратимым процессом. Уже к 1996 г. объем выпуска субстанций по сравнению с 1992 г. уменьшился в три раза, причем из 272 основных субстанций, ранее выпускавшихся отраслью, к этому времени был сохранен выпуск лишь около ста субстанций. Удельный вес производства субстанций в общем объеме выпуска лекарственных средств снизился с 1991 по 1996 г. примерно в семь раз (с 35 % до 5 %). Примечательна и другая цифра: в 1996 г. выпуск субстанций всеми производителями России не превышал 4,9 тыс. т, тогда как в 1985 г. только один завод «Акрихин» выпускал 7,5 тыс. т субстанций.

Некоторое время из соображений национальной безопасности делались государственные попытки сохранения подотрасли производства субстанций, впрочем, попытки достаточно вялые. Однако в условиях открытой экономики это оказалось невозможным: хотя российские субстанции по качеству превосходили китайские или индийские аналоги, по цене последние были в 2–3 раза дешевле.

В итоге выживали лишь фармацевтические предприятия, которые отказались от синтеза собственных субстанций и перешли на импорт[50]. Ко второй половине 90-х гг., даже по признанию официальных лиц Минздрава, «с экономической точки зрения производство субстанций перестало играть существенную роль в общем объеме производства лекарственных средств»[51].

ТОЧКА ПРИНЯТИЯ РЕШЕНИЯ

ОТКАЗ ОТ СОБСТВЕННОГО ПРОИЗВОДСТВА КОМПЛЕКТУЮЩИХ КАК ПЕРЕОСМЫСЛЕНИЕ СУТИ БИЗНЕСА

Ситуация, когда неэффективное (или просто не соответствующее изменившимся рыночным условиям) собственное производство полуфабрикатов становится главным источником проблем для основного бизнеса, встречается не так уж редко. Когда речь идет о второстепенных компонентах, решение данной проблемы представляет собой нечто вроде поддержания повседневной бизнес-гигиены на фирме. «Производить или закупать?» – стандартный вопрос, который постоянно приходится решать руководству. Более того, на хорошо управляемых фирмах служебные инструкции предусматривают определенную периодичность, с которой этот вопрос должен подниматься применительно ко всем второстепенным компонентам, входящим в готовое изделие.

И ответ на него столь же стандартен и хорошо описан в литературе. Он сводится к обсчету всего комплекса прямых и косвенных издержек, связанных с каждым из обоих вариантов (так называемый инкрементальный анализ). И если собственное производство обходится дороже, следует перейти к закупкам на стороне (к аутсорсингу). Тонкость этого выбора, собственно, и требующая прибегнуть к инкрементальному анализу, состоит во множестве косвенных последствий, которые следует учесть.

Например, необходимо выяснить, не приведет ли прекращение собственного производства к ухудшению загрузки мощностей. Возникают и другие проблемы: сравнительного качества собственной и покупной детали или надежности поставок деталей на сборочный конвейер в обоих случаях. Тем не менее выбор верного решения – при всех конкретных трудностях подсчета – в этом случае представляет собой чисто техническую задачу.

Куда сложнее обстоит дело, если (как в случае с российской фармацевтикой) речь идет о важнейших компонентах, выпуск которых традиционно входит в ядро компетенции фирмы. Прекращение их выпуска – нелегкое стратегическое решение, которое, однако, иногда следует принимать. Как можно, казалось бы, фармацевтической фирме отказаться от выпуска субстанций, если именно они определяют воздействие лекарства на организм больного?

Подмосковный фармацевтический завод «Акрихин» столкнулся с этой проблемой в самой острой форме, которую только можно вообразить. В советское время он выполнял функции крупнейшего в СССР производителя субстанций, поставлявшего их во все союзные республики. Катастрофическое падение спроса привело к снижению выпуска этой продукции до того уровня, когда оно становилось даже не экономически невыгодным, а просто технологически невозможным. Как бесхитростно говорили на комбинате, при такой недогрузке установок «мешалка не мешает» (лопатки машины не могут захватить смесь).

При этом на комбинате имелся цех по выпуску готовых препаратов, который, однако, даже в советское время почти простаивал. Падение рыночного интереса к субстанциям заставило реанимировать это производство. «Мы удваивали производство готовых форм чуть ли не каждый месяц. Напомню, наши мощности использовались только на десять процентов, т. е. мы вдесятеро нарастили выпуск, почти ничего не вкладывая», – отмечал тогдашний генеральный директор «Акрихина» И.И. Тюляев.

Очень соблазнительно было обеспечить этот лавинообразный рост выпуска готовых лекарств за счет загрузки собственных мощностей по производству субстанций. Не забудем, что миссия «Акрихина», вся его репутация была связана именно с ними. Даже годы спустя на комбинате жаловались, что их марку знает и уважает любой производитель лекарств в России (все заводы в большей или меньшей степени пользовались акрихиновскими субстанциями), но в аптеках марка такого производителя готовых препаратов неизвестна совершенно.

И все же на «Акрихине» было принято иное решение: оборудование по выпуску субстанций сначала остановили, а к 1997 г. и окончательно демонтировали. Выбор оказался верным. Привязка к дорогим и устаревшим субстанциям заведомо погубила бы завод. Легко представить себе тот дьявольский круг проблем, в который попала бы в этом случае фирма. Для выпуска современных лекарств понадобились бы новые субстанции. Их освоение обошлось бы недешево. Но после того как новая субстанция встала бы на поток, неизбежно обнаружилось бы, что она неконкурентоспособна по ценам. То есть инвестиции в ее производство приводили бы не к решению проблем, а к их углублению.

Напротив, возможность закупать именно те действующие вещества, которые нужны для производства пользующихся спросом готовых препаратов, причем делать закупки там, где предлагаются наилучшие условия по цене и качеству, буквально развязала руки производителю в деле обновления ассортимента. К настоящему времени «Акрихин», вне всякого сомнения, обладает самой современной производственной программой среди российских фирм. По ассортименту и качеству его продукция вполне сопоставима с солидными европейскими производителями.

Начатый «Ферейном» и «Акрихином», отказ от производства собственных субстанций в полном соответствии с кластерной теорией ураганом пронесся по отрасли. До тех пор, пока все российские компании использовали дорогие субстанции собственного изготовления, можно было еще думать, замещать их импортными или нет. В конце концов, конкурентные слабости российских производителей по сравнению с иностранными компенсировались иными преимуществами (например, некоторые популярные в России препараты вроде валидола за границей не производятся). Но потом на полки аптек легли почти одинаковые лекарства, выпущенные разными российскими фирмами из субстанций разного происхождения. При этом выяснилось, что себестоимость препаратов отличается не на проценты, а в разы. В этой ситуации отказ от собственных субстанций, резко удорожавших готовый продукт, стал неизбежен. В наше время почти все российские фармацевтические фирмы – это предприятия, производящие готовые лекарственные средства из покупных субстанций.

Проблема, успешно решенная «Акрихином», являлась по существу проблемой самоидентификации бизнеса. Фирма, осознанно относящаяся к своей стратегии, должна твердо знать, что, собственно, она производит. И если конкурентоспособность по производству конечной продукции только снижается из-за трудностей с собственными полуфабрикатами, очень часто выигрывает та фирма, которая прекращает их выпуск. Например, успех Одинцовской кондитерской фабрики (торговая марка «А. Коркунов») в технологическом отношении (о других его слагаемых см. выше) базировался на переходе к импорту шоколадной массы особо тонкого помола.

Неординарность принятия решения здесь, как и в случае с «Акрихином», была связана с переосмыслением сути своего бизнеса. Казалось бы, что это за кондитерская фабрика, которая сама не выпускает шоколадную массу? Но на фирме решили, что на самом деле миссия «А. Коркунова» состоит в выпуске конфет по оригинальным рецептам. И для улучшения их вкуса надо использовать шоколадную массу с оптимальными для данного рецепта параметрами, а вовсе не приспосабливаться к тому уровню качества, который может обеспечить собственное производство.

В более общем плане можно сказать, что выявление крупного отставания полуфабрикатов собственного производства от конкурирующих продуктов (по качеству или по себестоимости) указывает на достижение фирмой важной точки принятия решений. Обнаружив это, она должна определить для себя, какая степень вертикальной интеграции и самообеспечения оптимальны с точки зрения реализации конкурентной стратегии. Ясно, например, что без высококачественной покупной шоколадной массы «А. Коркунов» не смог бы реализовать свою стратегию специализации (патиентную стратегию), поскольку не добился бы нужного вкуса конфет. А без дешевых импортных субстанций провалилась бы ставка «Акрихина» на массовое производство (виолентная стратегия), поскольку готовые препараты были бы слишком дороги для рядовых потребителей.

Рынок раскрывает свой потенциал

Общая дезорганизация хозяйства в начальный период его перестройки привела к свертыванию размеров фарма-рынка до 0,6 млрд дол. в 1993 г. Однако затем наступила быстрая нормализация ситуации. Уже к концу 1996 г. отдельные месячные показатели превосходили советский уровень. Таким образом, фармацевтический рынок громко заявил о себе как об одном из наиболее успешно приспособившихся к новым условиям секторов экономики. Напомним, что большинство других макроэкономических показателей современной России до сих пор (2005 г.) уступает советскому уровню. Повышательная тенденция сохранилась и в дальнейшем. В 2004 г. объем фармацевтического рынка превзошел 4 млрд дол., а в 2005 г. составил более 5 млрд дол., т. е. почти вчетверо превысил кризисный минимум 1999 г. и даже вдвое превзошел уровень советских времен. Процветание в отрасли, однако, наступило не для всех.

Импорт в наступлении

Еще в советские времена фармацевтический рынок отличался от других секторов экономики более высокой долей импортных товаров (по разным оценкам она достигала от 40 % до 50 %). Тем не менее конкуренции отечественных и импортных лекарств на нем (за исключением немногих препаратов) не наблюдалось. Дело в том, что в рамках СЭВ существовало разделение труда между фарма-производителями социалистических стран. Фармацевтические заводы в разных странах были специализированы на выпуске разных медикаментов и, следовательно, не вступали в конкуренцию друг с другом.

Открытие в ходе реформ свободного доступа на рынок для иностранных медикаментов немедленно создало ситуацию острой конкуренции. Отечественные предприятия столкнулись:

1) с интенсивной ценовой конкуренцией со стороны развивающихся стран, от чего (как уже отмечено) особенно пострадали производители субстанций;

2) конкуренцией более высокого качества препаратов со стороны фирм развитых стран, что сильно затронуло позиции производителей готовых лекарств;

3) конкуренцией более новых препаратов со стороны фирм как развитых, так и развивающихся стран (также отразилось особенно сильно на позициях изготовителей готовых препаратов).

Если описать исход этого конкурентного противостояния в самых общих чертах, так сказать, с птичьего полета, то не вызывает сомнений, что битва за отечественный рынок была проиграна российскими фармацевтическими фирмами (важные исключения из этой нерадостной картины рассмотрены ниже). Действительно, соотношение между российскими и импортными препаратами на рынке в советское время тяготело к пропорции 55 %: 45 % в пользу отечественных. В первые годы реформ в связи с либерализацией импорта и одновременным нарастанием хозяйственных трудностей у российских производителей доля иностранных лекарственных средств заметно увеличилась. А к 1997 г. доля иностранной продукции на российском рынке вплотную подошла к 60 %.

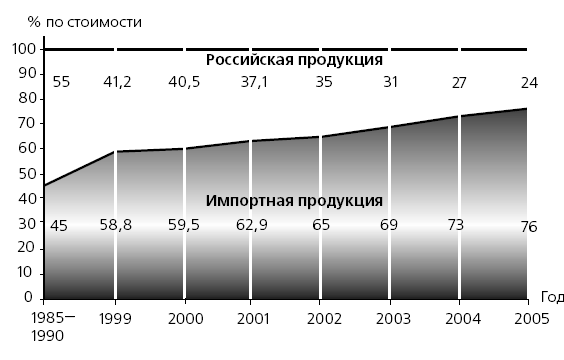

Дальнейшее развитие событий, как можно проследить по рис. 3.1, характеризовалось нарастанием значения импорта, граничащим с полной его победой.

Рис. 3.1. Доля импортной и российской продукции на отечественном фармацевтическом рынке

Источник: Данные консалтинговых агентств Фармэксперт, RMBC.

В 1998 г., как известно, произошла более чем троекратная девальвация рубля, во многих отраслях резко улучшившая положение отечественных производителей и положившая начало импортозамещению. В фармацевтике, однако, она не вызвала перераспределения доли рынка в пользу отечественных фирм. В 1999–2000 гг. доля импорта «топталась» на уровне 60 %. Оговоримся, мы вовсе не утверждаем, что девальвация не облегчила положения отечественного производителя. В натуральном выражении, по числу упаковок, флаконов и т. п. доля российских лекарств, несомненно, выросла. Но не забудем, что в результате девальвации импортные препараты вздорожали особенно сильно. В итоге в стоимостных показателях доля импорта продолжала расти. А ведь в условиях рыночной экономики именно стоимостные, а не натуральные показатели имеют решающее значение. Иначе говоря, какие бы лекарства не использовал российский потребитель, платит он преимущественно иностранным производителям.

Ну, а затем триумфальное наступление импорта продолжилось. К 2002 г. его доля выросла до 65 %, а затем резко пошла вверх, отыграв всего за три года 11 процентных пунктов и поставив в 2005 г. абсолютный рекорд – 76 % от общего объема рынка.

Российские производители

Что же представляют собой отечественные производители фармацевтической продукции, на долю которых выпали столь тяжелые испытания? В 2001 г. в России в фармацевтическом производстве работало примерно 800 компаний. Большинство из них занималось выпуском лекарств лишь эпизодически или в крайне малых объемах. Неслучайно с небольшими колебаниями по годам около 90 % всего объема производства приходилось на 50 ведущих компаний.

Вместе с тем не вызывает сомнений, что степень концентрации производства в российской фарма-индустрии по международным меркам мала. Причем ситуация дополнительно осложняется тем, что вплоть до последних лет процесс концентрации в производственном секторе фактически не шел. С 1996 по 2001 г. доля первой «десятки» крупнейших российских фарма-производителей оставалась стабильной, составляя около 50 % отраслевого производства, или примерно 15–20 % от общей емкости рынка[52].

Другими словами, в фармацевтике очень долго не было заметно той бескомпромиссной нацеленности на захват максимально возможной доли рынка, какую демонстрировали (причем не словами, а делом: введением новых высокопроизводительных и экономичных линий, агрессивной ценовой политикой, мощными рекламно-маркетинговыми кампаниями, поглощением региональных производителей и т. п.) ведущие фирмы, скажем, кондитерской, молочной, пивоваренной промышленности.

Положение стало меняться лишь в 2000-е гг., когда в отрасли стали активно возникать холдинги.

Отсутствие иностранных инвестиций

Значение производства лекарств внутри страны подрывалось и с другой стороны. Освоение российского фарма-рынка зарубежными производителями велось почти исключительно внешнеторговыми методами. До самого последнего времени ни один из грандов мировой фармацевтики не делал крупных капиталовложений в России. В лучшем случае речь шла о небольших проектах лицензионного производства (как правило, этикетирование, упаковка и лишь иногда таблетирование препаратов) на российских заводах.

Важным исключением на фоне господствовавшего среди западных фирм «инвестиционного скептицизма» по отношению к проектам в России мог стать выход на отечественный рынок югославо-американской компании ICN. Эта средняя по западным меркам, но гигантская по российским масштабам фирма приобрела в 1995–1997 гг. сразу пять крупных фармацевтических заводов: «Октябрь» (Санкт-Петербург), «Лексредства» (Курск), «Полифарм» (Челябинск), «Марбиофарм» (Йошкар-Ола) и Томский химфармзавод.

Чуть позже ICN была создана собственная сеть дистрибуции в регионах, а также приобретена, а потом и дополнительно расширена крупнейшая на тот момент аптечная сеть страны. В момент наибольшего подъема в аптечную сеть ICN входило более 110 аптек, а планы предусматривали удвоение этого немалого числа. Складывалось впечатление, что в раздробленной российской фармацевтической промышленности появилось мощное ядро консолидации и что скоро все прочие игроки рынка почувствуют тяжелую руку гиганта (скажем, по сценарию, описанному выше применительно к вторжению «Нестле» на российский кондитерский рынок).

Однако после первоначальных расходов на приобретение российских фирм иностранный инвестор не проводил крупных вложений капитала в этот бизнес, предпочитая использовать ресурсы самофинансирования (т. е. те средства, которые зарабатывали сами заводы в России). А потому продукция и рыночное поведение группы компаний, вошедших в сформированный ICN российский холдинг, остались почти такими же, какими они были до поглощения иностранным инвестором.

В итоге вторжение ICN в Россию оказалось не слишком успешным. Купленные заводы, правда, объединились в единую фирму, ставшую на некоторое время лидером российской фармацевтики. Но фактически они были предоставлены сами себе, сколько-нибудь масштабного импорта технологий не наблюдалось. Генеральный директор крупной российской фармацевтической компании «Фармсинтез» М.А. Гетьман однажды, не стесняясь в выражениях, подытожил развитие российских предприятий ICN: «Компания за всю историю работы так и не решилась ни разу показать в годовом отчете свои операции в России и учитывала их лишь через итоговую амортизацию активов. Еще бы! Безумная себестоимость… Балансовые убытки каждый год… Представьте себе, как выглядел бы счет прибылей и убытков, если бы российские операции отражались в нем в полной мере! Лидеры продаж – пенталгин-ICN, нитроглицерин, аскорбиновая кислота и прочая некапитализируемая белиберда. У компании НЕТ хороших продуктов»[53]. В итоге в 2003 г. российские предприятия ICN были проданы за весьма скромную сумму[54].

ПРИЧИНЫ КОНКУРЕНТНЫХ НЕУДАЧ

ВТОРЖЕНИЕ ВПОЛСИЛЫ

Типовой мотив развития событий. Провал иностранного производственного проекта на российской территории достаточно распространенное явление. С нашего рынка бесславно уходили даже такие гиганты, как «ИБМ» и «Филипс». Причем, бывало, их бегство принимало столь панический характер, что имущество распродавалось за символическую цену в 1 руб. Как и причины любых других коммерческих неудач, предпосылки неуспеха иностранцев в России очень индивидуальны. Тем не менее, вариант рыночного поведения, опробованный ICN, в некотором смысле может рассматриваться как гарантировано неудачный.

Дело в том, что выход на такой сложный рынок, как российский, осуществляемый вполсилы, без намерений расходовать значительные средства в расчете на стратегический, долгосрочный успех, обычно ведет к тому, что российское дочернее общество ТНК суммирует недостатки отечественных и иностранных фирм, не приобретая достоинств ни тех, ни других.

В самом деле, без интенсивной подпитки извне, дочернее общество не в состоянии быстро модернизировать производство, радикально обновить ассортимент, развернуть масштабную рекламу. Словом, его терзают стандартные проблемы отечественного производителя. Одновременно, включение в единый организм ТНК сокращает способность дочернего общества приспосабливаться к особенностям деятельности в России. В каких-то случаях последнее похвально с моральной точки зрения. Например, «дочки» ТНК редко практикуют уклонение от налогов. В других случаях проявляется элементарное непонимание иностранной штаб-квартирой российского рынка. Но при всех условиях такое «зарегулированное» поведение в коммерческом отношении становится конкурентной слабостью в сравнении с чисто российскими фирмами.

Диагностика опасности провала. «Малобюджетный» выход на российский рынок легко отличим по отсутствию зримых перемен. Именно их ожидают и боятся отечественные производители всегда, когда ТНК поглощает российскую фирму или начинает на нашей территории строительство нового предприятия. Опасливо приглядываться к «чужаку» продолжают и тогда, когда ничего заметного не происходит.

На самом же деле иностранное дочернее общество из охотника постепенно превращается в жертву: чем длительнее период прозябания на российском рынке, тем меньше шансов на то, что в центральном офисе сочтут «русский проект» перспективным и выделят на него ресурсы. Гораздо чаще случается обратное: не проявивший себя русский бизнес считается второстепенным, руководить им направляют второсортных менеджеров, финансирование осуществляют по остаточному принципу. А исправить неизбежно неудачное ведение дел стараются с помощью прямого вмешательства из штаб-квартиры, что только нервирует руководство российского дочернего общества, лишает его самостоятельности и порождает массу некомпетентных решений, связанных с незнанием России.

Аналогии в опыте других фирм. В 2000 г. знаменитая финская кондитерская фирма Fazer попыталась делать свой шоколад в России. Компания разместила заказ на Фабрике им. Крупской в Санкт-Петербурге, было выражено и стремление финнов в дальнейшем полностью или частично приобрести это предприятие. Но эксперимент оказался неудачным. У российской компании не хватило технологических возможностей, чтобы производить всю гамму продукции Fazer. А серьезной поддержки со стороны финского производителя не оказывалось. К тому же россияне спохватились, что взялись производить продукцию своих прямых конкурентов. Дело в том, что и Fazer, и Фабрика им. Крупской выпускают шоколадные плитки. Через год контракт был по обоюдному согласию расторгнут.

Несмотря на очень сильные исходные позиции (финский шоколад и конфеты известны в России с советских времен), Fazer до сих пор играет на российском рынке второстепенную роль. Он сильно уступает своим западным конкурентам («Нестле» «Марс» и др.), организовавшим производство в нашей стране. Половинчатость в выходе на рынок обернулась если не полной его потерей, то заведомой растратой шансов.

Распыленный рынок

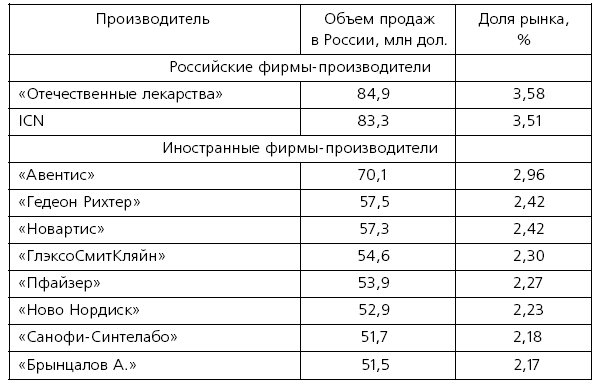

Общим итогом развития отрасли в первое десятилетие реформ стало формирование крайне распыленного рынка, без явных лидеров и доминирующих фирм (табл. 3.1).

Таблица 3.1

Ведущие фирмы-производители на российском фармацевтическом рынке, 2002 г.

Источник: Бюллетень AIPM-RMBC. 2004. № 2.

Суммарная доля «сборной команды» из десяти крупнейших российских и иностранных производителей в 2002 г. не превысила 26 % общего объема рынка страны. Причем объемы продаж ведущих российских и иностранных производителей сопоставимы по величине. В отрасли сложилась классическая высоко конкурентная ситуация со множеством игроков, ни один из которых не имеет решающего воздействия на рынок[55].