Книга: Опыт конкуренции в России: причины успехов и неудач

3.5. Роль брендов

3.5. Роль брендов

Как близнецов делают непохожими

Попытаемся теперь более точно выделить в рамках маркетингового пути обеспечения конкурентоспособности такую важную и широко обсуждаемую составляющую, как роль брендов. Фармацевтический рынок удобен в этом смысле тем, что, как уже говорилось, многие препараты являются химическими копиями друг друга (фармацевты называют их синонимами). Конечно, «одинаковость» синонимов не абсолютна. Знаменитый рассказ М. Жванецкого об отечественном лекарстве, которое «болезнь не берет, а с ней сотрудничает», тогда как швейцарский препарат того же состава «как раз берет», является хотя и злой, но не лишенной оснований карикатурой на действительность.

И все же лекарства-синонимы более схожи друг с другом, чем, вероятно, любые взаимозаменяющие товары (товары-субституты) других отраслей. Ведь их даже специально испытывают на идентичность влияния в сравнении с первым (оригинальным) лекарством соответствующего типа. Чтобы быть допущенным на рынок, лекарство-близнец (дженерик) кроме подтверждения химического соответствия используемого действующего вещества должно выдержать проверку на биоэквивалентность с оригиналом. Другими словами, отраслевая специфика подарила исследователям конкуренции «равенство прочих условий», знаменитое ceteris paribus теоретической науки, которое почти никогда не наблюдается в реальной экономике.

Битвы брендов и нон-нейм препаратов

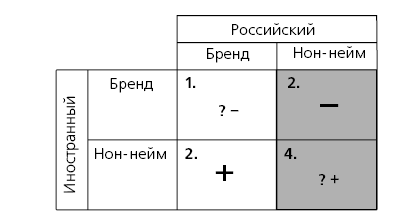

Тождественность или почти-тождественность лекарств с особой остротой подчеркивает ту огромную роль в успехе или неуспехе препарата на современном российском рынке, которую играет его позиционирование. То есть не физико-химические отличия от других препаратов, а иное восприятие лекарства потребителем. На рисунке 3.12 схематически показаны типичные исходы конкурентных «дуэлей» препаратов в зависимости от их позиционирования в качестве брендов или препаратов нон-нейм[88].

Рис. 3.12. Роль бренда в рыночном успехе препаратов Источник: обобщено автором по данным собственных наблюдений и сведений В.Я. Мунблита, СЕТ.

Сразу оговоримся: приведенная матрица не претендует на строгую научную доказанность, а просто обобщает субъективные наблюдения за развитием конкуренции наиболее заметных импортных и отечественных препаратов в последние годы. Четыре клетки изображенной матрицы дают два определенных и два трудно прогнозируемых исхода. Если российский бренд сталкивается с иностранными нон-нейм препаратами или с лекарствами с «нераскрученной» в России маркой, то рыночный успех в большинстве случаев ему обеспечен (квадрант 3). Несколько позже мы подробно рассмотрим драматичную историю первоначально выдвигавшегося именно на такую позицию антидепрессанта профлузак («Акрихин»)

В обратной ситуации (противоборство иностранного бренда и российского нон-нейм препарата – квадрант 2) с большой вероятностью предопределен провал или, по крайней мере, слабая рыночная позиция последнего[89]. Классическим примером этого рода может служить знакомая миллионам россиян но-шпа (Sanofi-Synthelabo). Этот снимающий спазмы препарат давно рассматривается на нашем рынке как «дойная корова»: при минимальной поддерживающей рекламе он – благодаря своей коренящейся еще в советской эпохе популярности – приносит огромную прибыль. Неудивительно, что постоянно делаются попытки вывести на рынок синонимы. Чаще всего они продвигаются под МНН дротаверин, но встречаются и псевдомарки, скажем, брынцаловская нош-бра, несколько лет выпускавшаяся не только с названием, созвучным но-шпа, но и в упаковке, копировавшей полюбившийся народу иностранный бренд. Так вот, по данным В.Я. Мунблита (СЕТ), в самый разгар (1999–2000 гг.) атак со стороны существенно более дешевых синонимов но-шпа не только не сдавала своих позиций на российском рынке, но и увеличивала и без того огромную долю (с 77 до 84 %).

Рыночное столкновение двух нон-нейм лекарств разного происхождения дает неопределенный исход (квадрант 4). Однако, при общей неопределенности ситуации обычно чуть выше шансы отечественного лекарства. Такова, например, ситуация с нон-нейм препаратами галоперидола, фамотидина, лоперамида и др. Русские и дешевые иностранные дженерики попеременно теснят друг друга, но в долгосрочной тенденции доля отечественных препаратов все же слегка растет (репутация у отечественных лекарств чуть выше, чем у откровенно дешевых препаратов из развивающихся стран).

Обратная ситуация противоборства российского и иностранного брендов (квадрант 1) также неопределенна, но с заметным перевесом на стороне иностранного лекарства. В этом отношении показательна история уже упомянутого антидепрессанта профлузак («Акрихин») на более поздних этапах его противостояния с прозаком (Eli Lilly). Особенно же усложняется задача отечественных производителей, когда они пытаются создать бренд в сегменте рынка, где уже господствует бренд иностранный. Именно так обстоит дело в большинстве случаев импортозамещения, когда создаваемые российскими фирмами новые бренды попадают отнюдь не на свободную территорию.

В настоящее время среди российских лекарств, конкурирующих с иностранными, преобладают нон-нейм препараты. Следовательно, реально наполненными являются обычно две правые клетки нашей матрицы (на рис. 3.12 выделены заливкой). Поэтому чаще всего отечественные дженерики обречены либо на проигрыш иностранному бренду, либо на неуверенную победу над иностранными нон-нейм лекарствами. Очевидно, что один из важнейших путей к конкурентному преимуществу – это занятие особой ниши на рынке путем формирования бренда. Это позволит переместить препарат в самую благоприятную клетку матрицы (квадрант 3, помеченный большим знаком «+»).

В общей форме такой рецепт успеха давно известен. Но как осуществить его в условиях нехватки финансовых ресурсов у российских предприятий? По оценке генерального директора «Верофарм» А. Парканского[90], затраты на введение фармацевтического бренда в России составляют 1,2–1,6 млн дол., если результат нужен быстро (на 3—4-й год), или 450 тыс. дол. при более медленном достижении результата (на 5—6-й год). Очевидно, что и то, и другое слишком дорого. Напомним, что речь идет об издержках на «раскрутку» одного препарата из 100–150, обычно входящих в производственную программу фармацевтической фирмы. При любом из вариантов финансовые ресурсы российских заводов позволят осуществить «брендизацию» ассортимента лишь через десятилетия.

Блеск и нищета зонтичных брендов

Наиболее популярным способом обойти эту трудность в России долгое время считалось создание корпоративных или зонтичных брендов. Приставки «акри», «веро», реже ICN и «нижфарм» добавлялись к химическим (МНН) названиям препаратов. «Акрихин», например, регистрировал свои лекарства под названиями: ацикловир-акри, диклофенак-акри и т. д. Такая практика существует у фармацевтических фирм всего мира. Германский Ratiopharm не без ее помощи стал одним из ведущих дженериковых производителей в мире. Да и российский рынок хорошо знаком с иностранными брендами такого типа (приставки «риво», «тева», «гексал» и др.).

Как известно, зонтичные бренды популярны и в других отраслях российской промышленности, в особенности там, где важнейшую информацию для потребителя несут названия любимых и давно популярных сортов продуктов. Покупатель ищет на рынке колбасу, соответствующую его вкусам и бюджету. А производитель стремится приучить его выбирать докторскую, любительскую, краковскую или иную колбасу, но обязательно «от Микояна» (рекламный слоган «вкусные овальчики» не случайно акцентирует внимание на логотипе фирмы, одинаковом на разных сортах колбасы). Другая колбасная фирма продвигает свои сосиски разных сортов под слоганом: «Имен у сосисок много, а фамилия одна» (имеется в виду название фирмы). При этом маркетинговые усилия периодически сосредотачиваются то на одном, то на другом продукте из всего ассортимента.

Зонтичные названия – это наиболее экономичный путь создания брендов. Ведь «раскрутка» любого из лекарств зонтичной серии увеличивает и популярность остальных препаратов той же фирмы. По принципу: раз ацикловир-акри хорош, то и диклофенак-акри должен быть не хуже. При этом зонтичные бренды дают возможность выводить на рынок значительно большее число марочных препаратов, чем то, которое фирма способна одновременно активно продвигать. Ведь включение МНН в название позволяет врачам и аптечным работникам даже без «раскрутки» узнать под фирменным названием синоним известного препарата.

Точно так же примерный вкус «докторской», изготовленной фирмой «Софринские колбасы», покупатель представляет, даже если впервые слышит название этой компании. Стоило назвать ту же колбасу фантазийным словом Деликатная (пример условный), как покупатель, пришедший в магазин за докторской, скорее всего, усомнился бы в том, что незнакомое название скрывает нужный ему продукт.

В последние 3–4 года, однако, на фармацевтическом рынке все чаще выражается разочарование в зонтичных брендах. Первые негативные высказывания прозвучали из уст руководителей «Акрихина», фирмы, бесспорно, имеющей самый обширный опыт применения корпоративных приставок к названиям лекарств. Называвшаяся причина неудовольствия состояла в неспособности зонтичной приставки защитить популярность бренда при вторжении на рынок более дешевых немарочных синонимов, продаваемых просто под МНН.

Попросту говоря, пациент спрашивает в аптеке диклофенак и весьма заинтересован в покупке именно этого типа болеутоляющих средств, но весьма озабочен ценой, которую за него запросят. И до тех пор, пока там наряду с дорогим оригинальным препаратом этого типа (вольтарен) был единственный российский синоним – диклофенак-акри – он действительно брал акрихиновский препарат. Но как только в продаже появляются другие российские или индийские диклофенаки, потребитель выбирает из них более дешевый, не слишком обращая внимание на то, есть ли в названии приставка «акри». Поскольку «Акрихин» был пионером освоения большинства популярных новых дженериков, а другие российские производители выводили свои лекарства, когда его препараты уже были на рынке, можно не сомневаться, что с этой проблемой он знаком не понаслышке.

Категорично и мнение А. Парканского («Верофарм») по этому поводу: «Зонтичный бренд „веро-лекарства" не символизирует реальные выгоды для целевой аудитории»[91]. Мотивировка этого негативного вывода, однако, несколько отличается от акрихиновской. Согласно опыту «Верофарма», все дело во врачах, которые в российских условиях не ценят комплексность предлагаемого портфеля «веро-лекарств». Другими словами, то обстоятельство, что ассортимент «веро-препаратов» полностью покрывает весь спектр потребностей, скажем, врача-кардиолога, не рассматривается как существенный плюс. Однажды выбрав именно «веро-лекарство» из длинного ряда синонимов, российский врач не становится адептом «Верофарма» на все случаи жизни. Например, при выписке тому же пациенту других кардиологических препаратов он может остановить свой выбор на продукции конкурирующей фирмы, хотя «веро-синонимы» есть у всех необходимых ему лекарств.

ПРИЧИНЫ КОНКУРЕНТНЫХ НЕУДАЧ

ЗОНТИЧНОГО БРЕНДА В РОССИИ НЕ ВСЕГДА ДОСТАТОЧНО ДЛЯ УСПЕХА

Типовой мотив развития событий. В только что описанной ситуации явственно проглядывают несколько стандартных для многих отраслей моментов:

1) зонтичный бренд часто является единственным финансово доступным видом бренда;

2) зарубежная практика и некоторые (не частые) российские примеры свидетельствуют о возможности его эффективного применения;

3) действительная картина применения зонтичных брендов нередко оказывается существенно менее оптимистичной из-за слабого влияния «зонтичной приставки» к названию товара на потребителя и отказа потребителя воспринимать как достоинство наличие полной ассортиментной линейки «зонтичных товаров».

Диагностика опасности провала. Зонтичный бренд не оказывает на потребителя столь сильного воздействия, как бренд индивидуальный. Поэтому чем больше «нагрузка» на него, тем больше вероятность неудачи. Так, «зонтик» малоизвестного производителя практически не дает никаких преимуществ. Особые проблемы возникают на субрынках, где российские товары заведомо отстают по качеству от западных. В этом случае для потребителя значима страна происхождения, а не конкретный бренд. Точно так же «растягивание» бренда на разные товары вызывает тем больше проблем, чем меньше они похожи друг на друга. Еще одна типовая ошибка при использовании зонтичных брендов – «мельтешение» разных товаров при их рекламном продвижении: каждому из товаров, входящих в «зонтик», уделяется слишком мало внимания. В итоге потребитель просто не запоминает, какие именно товары рекламируются.

Аналогии в опыте других российских фирм. Две главные проблемы зонтичных брендов в фармацевтике типичны и для других отраслей. Покупателя, конечно, можно приучить к тому, что зефир в шоколаде от «Ударницы», как и другие сорта зефира и мармелада этой фабрики, является высококачественным продуктом. Но быть уверенным, что покупатель не прельстится дешевизной продукции конкурента, трудно: приоритеты его выбора неизбежно распыляются между сортом товара (зефир в шоколаде) и именем производителя. Кто-то будет настойчиво искать продукцию «Ударницы», но многие купят первый попавший в поле зрения (или самый дешевый) зефир в шоколаде.

То есть налицо та же трудность, которую подчеркивал «Акрихин». Неслучайно, как мы уже говорили в обзоре конкурентных процессов в кондитерской промышленности, понадобился индивидуальный бренд «Шармэль», чтобы реклама зефира в шоколаде от «Ударницы» приобрела смысл.

Аналоги проблеме «Верофарма» встречаются еще чаще. Так, российский покупатель ценит знаменитые «сталинские» шоколадные наборы «Красного Октября», но вовсе не склонен доверять всей продукции этой фабрики и особенно ее региональных заводов. Наиболее же разительным подтверждением этой закономерности можно считать провал пива Балтика в самые последние годы завершившегося и первые годы нового столетия. Бесспорный лидер рынка утратил значительную часть своей аудитории в немалой степени потому, что продвигал лишь общий зонтичный бренд «Балтика», тогда как достоинства основных, кстати, достаточно не похожих друг на друга сортов – № 3, 7, 9 и т. д., оставались в тени.

Конкуренты расписывали неповторимый вкус своего темного, светлого или «ледяного» пива, отмечали благородную горчинку или ее отсутствие, а «Балтика», скованная необходимостью продвигать все семейство сортов сразу, не могла сказать ничего конкретного ни об одном из них. По мнению известного маркетолога М. Дымшица, двукратное падение потребления Балтики на родном питерском рынке в 1998–2000 гг. было связано именно с акцентом на зонтичный бренд при продвижении этой марки пива. М. Дымшиц даже называет зонтичный бренд «самой распространенной и самой дорогой ошибочной идеей брендинга»[92].

Характерна и перемена курса компании в 2003–2004 гг. Не желая утратить накопленную репутацию зонтичного бренда и вместе с тем стремясь усилить продвижение конкретных марок, «Балтика» взвалила на себя труднейшую задачу – «раскрутить» марки, называемые только по номерам. С тех пор в рекламе наряду с рамочным слоганом: «Балтика: там, где Россия» непрерывно обыгрываются цифры, указующие на конкретные сорта.

Типовое устранение недостатков. Прекрасно отдавая себе отчет в том, насколько весомо звучит критика зонтичных брендов, когда она исходит от бывших главных пропагандистов их использования в российской фармацевтике и других отраслях, рискнем все же предположить, что сам по себе этот тип брендов ничем не «провинился». Какую-никакую, но гарантию качества имя солидной отечественной фирмы, присоединенное к названию препарата, все же дает.

Другой вопрос, что репутация даже лучших российских производителей не доросла еще до того уровня, чтобы оказывать на потребителя решающее воздействие. Именно потому зонтичный бренд слабо защищает от вторжения на рынок более дешевых конкурирующих продуктов. Грубо говоря, несмотря на фонетическое сходство имен, «Верофарм» звучит пока в России не столь же солидно, как «Рациофарм» в Германии. Представляется, что в большом проценте случаев недовольство зонтичными брендами – это результат провала неоправданно завышенных ожиданий.

Шансы на успех велики лишь тогда, когда производитель широко известен, и (или) объединяемые общим «зонтиком» продукты по отдельности имеют хорошую репутацию. При этом зонтичные бренды, пусть и не мгновенно, но помогают решить проблемы даже менее известных фирм. Они повышают не только престиж конкретного товара, но и репутацию производителя. И «Акрихин», и «Верофарм» не имели бы сегодняшнего хорошего имиджа, не получи распространения зонтичные бренды этих компаний. Надо лишь сознавать, что, встав на путь создания зонтичного бренда, «нераскрученная» фирма должна быть готова к тому, что потребуется много времени и денежных вложений, прежде чем он начнет действовать. Другими словами, дешевизна зонтичного бренда по сравнению с индивидуальным не так велика, как часто считают.

Особенно эффективны зонтичные бренды, когда разные товары воспринимаются как составные части единого комплекса (классический пример – серии косметических кремов для ухода за кожей: дневной и ночной кремы, косметическое молочко, тоник и т. п.), здесь зонтичный бренд практически не уступает по эффективности индивидуальному. Вообще, на тех рынках, где устоялись стандартные ассортиментные линейки (по принципу: все производители растительного масла выпускают подсолнечное, рапсовое и соевое масло), зонтичный бренд является нормой, а индивидуальный – исключением, призванным, скажем, подчеркнуть исключительное качество некого товара.

Кларотадин. история дорогого бренда

Перейдем теперь к индивидуальным брендам и рассмотрим, какую конкурентную среду они создают, если на их развитие все же найдены средства. Прежде всего, подчеркнем, что прибыльными индивидуальные бренды становятся не скоро даже при благоприятном развитии событий.

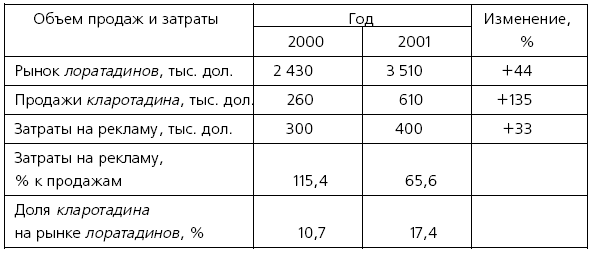

В таблице 3.6. приведены данные об одном из главных проектов «Акрихина» – о создании бренда кларотадин. Без всяких преувеличений можно сказать, что этот проект стал этапным не только для данной фирмы, но и превратился в заметную веху в развитии конкурентных процессов во всей отрасли. Впервые производитель российского препарата решился на действительно масштабную «раскрутку» бренда и выделил на эти цели бюджет, сопоставимый со средствами, обычно затрачиваемыми на аналогичные цели западными фирмами.

Таблица 3.6

Динамика продаж и затраты на рекламу в начальный период продвижения препарата кларотадин

Источник: рассчитано по данным «Верофарм», представленным А.А. Парканским на Восьмой фармацевтической конференции Института Адама Смита (Санкт-Петербург, 22–23 мая 2002 г.).

Прежде всего, понятны мотивы, по которым «Акрихин» сделал ставку на один из препаратов лоратадина. Продажи лоратадинов – современного класса противоаллергических средств – в России превышают 3,5 млн дол. и растут сорокапроцентными темпами в год! После выбора цели действия российской фирмы были энергичными и успешными. Всего за один год продажи кларотадина выросли в 2,35 раза, а доля рынка достигла 17,4 %. При этом «Акрихин» далеко не демпинговал. Цена кларотадина, по данным прайс-листа «Протека», в 2000–2001 гг. колебалась на уровне 60–70 % цены лидера рынка, оригинального препарата кларитин (Schering-Plough).

Но какие усилия пришлось для этого приложить! В 2000 г. на каждый рубль, вырученный от продаж кларотадина, российский производитель тратил 1 руб. 15 коп. только на одну рекламу. А ведь были и другие издержки – себестоимость лоратадина отнюдь не низка. В 2001 г. соотношение улучшилось до 66 коп. рекламных издержек на рубль продаж. Но, во-первых, эта цифра далека от нормальных 10–15 % от суммы продаж, обычно расходуемых на рекламу интенсивно продвигаемых препаратов. А во-вторых, по абсолютной величине затраты на рекламу в 2001 г. пришлось увеличить на 33 % и довести до весьма обременительной для российского производителя суммы в 400 тыс. дол.

Совершенно очевидно, что кларотадин в текущем плане являлся не прибыльным препаратом, а генератором убытков. И это при том, что его рекламный бюджет далеко не был чрезмерен. Для сравнения: в том же 2001 г., по данным «RPRG», на рекламу конкурирующего препарата кларитин было израсходовано 872 тыс. дол.

Другими словами, индивидуальные бренды – это инвестиции в будущее, порой разорительные в настоящем. На реализацию этих проектов тратят деньги, добытые за счет сильного положения фирмы, а не зарабатывают с их помощью средства, чтобы улучшить теперешнюю ситуацию.

Есть у этой истории и еще одна важная сторона: «Акрихин» выбрал для атаки сегмент рынка, где уже имелся сильный иностранный бренд – кларитин (Schering-Plough). В терминах рис. 3.12 это квадрант 1, в котором позиции отечественных производителей более уязвимы, чем иностранных. Другими словами, создание нового бренда затруднялось и удорожалось в результате контрмер владельцев господствовавшей на рынке марки.

Известно, в частности, что Schering-Plough после начала продвижения кларотадина:

1) резко увеличил свой рекламный бюджет;

2) выпустил более маленькую, чем стандартная 10-таблеточная, а потому и более дешевую 7-таблеточную упаковку;

3) начал PR-кампанию, подчеркивающую проверенную на практике безопасность своего препарата в отличие от конкурирующих.

Ключевые слова в данном случае именно «проверенная на практике» безопасность. Кларитин уже выпущен неизмеримо большей серией, чем кларотадин, и следовательно, проверен куда лучше. Можно сказать, что Schering-Plough ответил на удар «Акрихина» со всей силой, доступной гигантской ТНК.

Отсюда, впрочем, не следует, что индивидуальные бренды не нужны. Определенный успех «Акрихином», бесспорно, достигнут. На пике рекламного воздействия (начало 2003 г.) он контролировал около четверти рынка лоратадинов. После окончания интенсивной рекламы доля упала до 15–20 %, но и это немало. Для сравнения: по данным аптечного аудита RMBC, веролоратадин, еще один отечественный препарат лоратадина, явно не претендующий пока на роль бренда, в 2001 г. имел объем продаж в 40 (!) с лишним раз меньший, чем у акрихиновского препарата. И это при более низкой цене в сравнении с кларотадином, хорошей репутации производителя («Верофарм») и активнейшем продвижении через крупнейшую в стране сеть аптек «36,6°», принадлежащую тому же «Верофарму».

Профлузак: бренд без поддержки – не бренд

Более полно возможности и риски, открываемые индивидуальными брендами, позволяет изучить еще один акрихиновский препарат – профлузак (международное непатентованное название – флуоксетин). Он является синонимом знаменитого бестселлера, антидепрессанта прозак, не раз занимавшего самую первую строку в мировых рейтингах продаж. Не знакомому со спецификой фармацевтики человеку трудно уловить следующую из этого факта «суперзвездность» препарата: упомянутое первое место было завоевано прозаком в конкуренции с сотнями тысяч обращающихся на мировом рынке лекарств.

Профлузак продвигался «Акрихином» с минимальной публичностью (усилия сосредоточивались на профессиональной аудитории – невропатологах и психиатрах). Причем в отличие от случая с кларотадином кампания была относительно малозатратной. Дело в том, что знаменитый оригинальный препарат – прозак – оказался в России совершенно «нераскручен» (квадрант 3 на рис. 3.12). А оперативность действий «Акрихина» была выше всяких похвал – это был первый случай, когда отечественная фирма вывела на рынок дженерик в течение первого же года после истечения срока патентной защиты оригинального препарата. То есть профлузак внедрялся на свободный от других дженериков рынок!

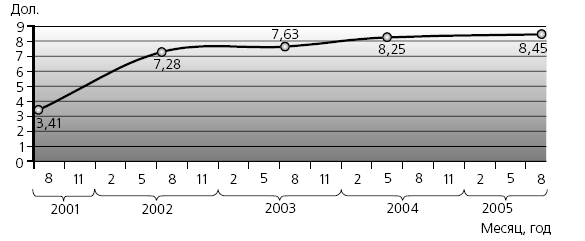

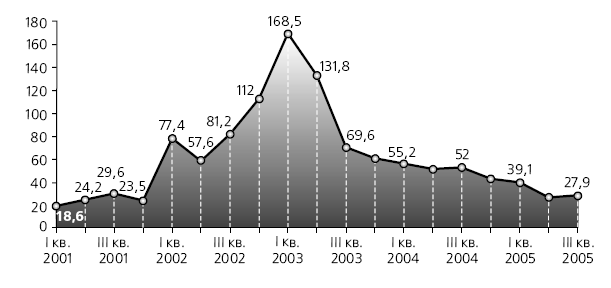

На рисунке 3.13 представлено развитие цен препарата профлузак в 2001–2005 гг. Начальные этапы внедрения препарата на рынок рисуют динамику цен и продаж, типичную для в высшей степени успешного товара. За первый год пребывания на рынке (с августа 2001 г. по август 2002 г.) стоимость упаковки профлузака выросла более чем в два раза. При этом рост цен не мешал увеличению стоимости продаж. В первом квартале 2001 г. продажи профлузака в оптовых ценах составили 14,1 тыс. дол., во втором квартале 2002 г. – уже 38,2 тыс. дол. Но еще важнее, пожалуй, что профлузак отвоевывал рынок у своего именитого конкурента – оригинального препарата прозак. Если в начале 2001 г. продажи профлузака по стоимости составляли около */5 от продаж прозака, то в конце 2002 г. – начале 2003 г. они значительно превышали показатели американского препарата (рис. 3.14).

Рис. 3.13. Динамика оптовых цен препарата профлузак по данным прайс-листа «Протека»

Рис. 3.14. Стоимость оптовых продаж профлузака в % к стоимости продаж прозака по данным аптечного аудита «RMBC»

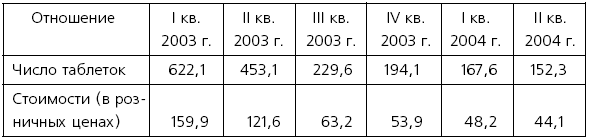

Если же обратиться к натуральным показателям, то на пике популярности (I кв. 2003 г.) превосходство профлузака над прозаком по числу реализуемых таблеток и вовсе было шестикратным!

В этой ситуации у профлузака был шанс закрепиться в сознании потребителей как «флуоксетин № 1» в России. То есть занять выгодную позицию стандартного продукта или первого адреса при наличии потребности в определенном типе антидепрессантов.

Ситуация такого рода встречается на рынках многих товаров и имеет стандартные черты. В таких случаях знатоки, снобы, потребители с повышенными требованиями к качеству, конечно, сохраняют верность оригинальному препарату (или, скажем, наиболее знаменитой марке продукта). Но основная масса потребителей отдает предпочтение стандартному, безусловно доброкачественному, имеющему «честную» (без завышения и занижения) цену продукту. И ценит его гораздо выше, чем прочие разновидности товаров той же категории, не имеющие сопоставимо высокой репутации.

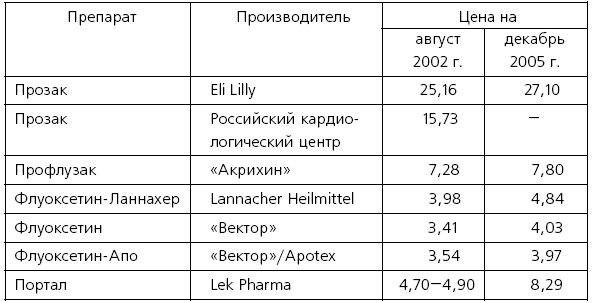

О том, что профлузак впервые в истории отечественных препаратов смог приблизиться к статусу подобного бренда, свидетельствуют данные табл. 3.7. За исключением прозака (оригинального производства или лицензионного) профлузак имел в 2002 г. самую высокую цену среди синонимов флуоксетина. Причем отрыв в ценах порой достигал двукратной величины. Это новое и притом очень показательное явление на рынке: российский бренд, оказывается, может быть вдвое дороже австрийского препарата (флуоксетин-ланнахер) или в полтора раза дороже препарата восточноевропейской фирмы с отличной репутацией в России (портал, являющийся препаратом Lek Pharma) и несмотря на это наращивать свою долю на рынке. Еще несколько лет назад такая ситуация была просто немыслимой.

Счастье, однако, не было вечным (рис. 3.14, табл. 3.8). Начиная с VI кв. 2003 г. началось стремительное падение доли профлузака на рынке. Его продажи в натуральных показателях снизились примерно на четверть, в то время как у прозака почти утроились. В итоге и по стоимостным показателям произошел резкий откат. Если на пике стоимость продаж профлузака была на 60 % выше, чем у его именитого конкурента, то затем она упала ниже, чем до одной трети (28 %) от последней.

Таблица 3.7

Оптовые цены важнейших препаратов флуоксетина на российском рынке, дол. за упак. 20 мг, № 20

Источник: прайс-лист «Протека».

Таблица 3.8

Динамика продаж препарата профлузак («Акрихин») относительно продаж препарата прозак (Eli Lilly), %

Источник: данные «RMBC».

Произошедшее легко объяснимо. Пока общий объем рынка флуоксетина в России был незначителен и, главное, не демонстрировал роста, интерес к нему со стороны владельцев мирового бренда прозак был минимален, что и позволило вырваться профлузаку. Но, скорее всего, именно успех последнего выявил скрытый потенциал спроса. И транснациональный гигант взялся за дело всерьез. Тут же проявились его весомые конкурентные преимущества. В частности, среди профильных врачей почти не могло быть таких, которые бы совсем не знали о сверхпопулярности прозака в других странах. Представителям Eli Lilly стоило чуть-чуть поддержать эту позицию, скажем, разъяснив, на чем основана популярность, и спрос начал смещаться в их пользу. В терминах матрицы 3.12 это равнозначно смещению из выгодного для российского производителя квадранта 3 в сомнительный квадрант 1.

Неудачей выход «Акрихина» на рынок флуоксетинов, конечно, не назовешь: даже после контратаки ТНК его позиции вполне достойны. Если вспомнить, что благодаря оперативности выхода на рынок затраты удалось удержать в узких пределах, то операция и вовсе может быть признана успешной. Однако и смазанное завершение наметившейся было «истории успеха» отрицать невозможно. Если взглянуть под единым углом зрения на рассказанные нами истории профлузака и кларотадина, становится ясно, что брендинг сам по себе вовсе не является панацеей. Попытки пробиться туда, где уже действует сильный бренд (пример кларотадина), или туда, куда таковой может вторгнуться (пример профлузака), чреваты существенными трудностями.

Нужда в умном брендинге

Брендинг – сильное оружие в руках отечественных фирм. Всеобщий интерес к нему отражает появившееся в российских бизнес-кругах понимание важности создания марочного товара и его последующей «раскрутки» до уровня бренда. На современном российском рынке бренд способен усилить конкурентные позиции товара куда сильнее, чем низкие цены или даже высокое качество. Но думать, что бренд можно создать на любом сегменте рынка (были бы деньги на рекламу!), тоже грубая ошибка. Если ожидается мощное сопротивление со стороны другого бренда (квадрант 1 на рис. 3.12), то операция может оказаться высокозатратной и малоэффективной. Верный выбор сегмента (верное позиционирование) предшествует брендингу и во многом предопределяет его исход.

Когда же это условие соблюдено, брендинг творит чудеса. Здесь важно иметь в виду, что фармацевтика относится к так называемому блокбастерному типу отраслей (другой наиболее известный пример – кинематография, откуда, собственно, и пошел сам термин).

В подобных отраслях фирмы зарабатывают основные прибыли не равномерно на всех выпускаемых продуктах, а в основном лишь на особо удачных товарах – «блокбастерах». Имея в своем ассортименте несколько «просто хороших» препаратов, можно почти не получать прибыли. В то же время даже один препарат-звезда часто обеспечивает бурный рост продаж и «вытягивает» прибыльность всей фирмы. Концентрация усилий на формировании в своем ассортименте подобных «звезд» составляет центральную маркетинговую задачу ряда лучших отечественных компаний.

«Нижфарм»: о пользе блокбастеров

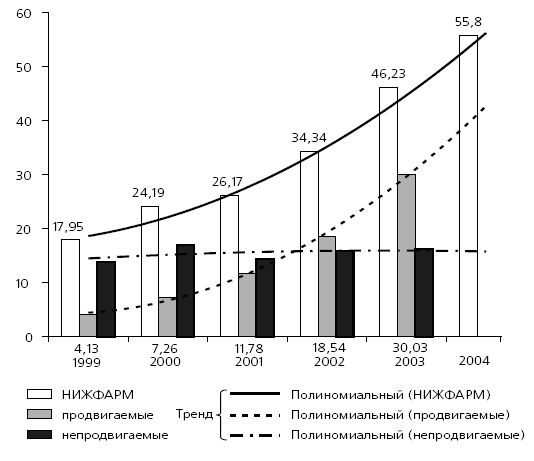

Очевидно, что блокбастерами бывают только бренды, причем почти всегда бренды индивидуальные. В частности, в первые годы нового века «Нижфарм» разделил все выпускаемые им препараты на «продвигаемые» и «непродвигаемые». В первую группу вошли марочные продукты, во вторую – лекарства, продаваемые под международными непатентованными названиями. Из всей производственной программы, включавшей более 100 препаратов, основные усилия были сосредоточены всего лишь на трех индивидуальных брендах: хондроксид (мазь от боли в суставах), уже знакомый нам витапрост и эссливер (средство, улучшающее работу печени). В 1999 г. доля этой «тройки» в совокупных продажах фирмы не превышала 0,7 %. Но именно они были тщательно отобраны среди всего ассортимента и на их продвижение «Нижфарм», не скупясь, расходовал свои средства.

Результаты оказались просто феноменальными (рис. 3.15). Очень хороший по меркам отрасли, двукратный за шесть лет рост оборота «Нижфарм»[93] был на 52 % обеспечен за счет расширения продаж именно этих трех препаратов. Их реализация выросла в 128 (!) раз, и уже в 2003 г. на них приходилось 32 % оборота «Нижфарм». В целом же, все продвигаемые препараты обеспечили 92 % роста «Нижфарм». Напротив, объем продаж непродвигаемых препаратов за весь период практически не изменился. А ведь в начале пути на них приходилось 77 % оборота компании.

Рис. 3.15. Динамика роста оборота «Нижфарм»

Этот пример представляется нам весьма показательным: даже для крупного предприятия, выпускающего широкий ассортимент, успех считанного числа верно выбранных брендов может быть достаточен, чтобы обеспечить процветание всей корпорации.

- Роль рекламы

- 9 Разрабатываем брендовое обещание

- Аудит портфеля брендов

- 5.1. Понятие выставочного бренда. Роль брендинга в добавлении стоимости выставочного продукта

- Контрольная точка 17: Как вы защищаете свой портфель?

- Роль брендов и отдельных лиц, которые выступают от лица брендов

- Контрольные вопросы по усовершенствованию брендов

- Роль товарной категории и установление цены

- Роль папки Bin

- Контрольные вопросы

- Глава 14. Почему потребительский опыт играет важную роль в выстраивании клиентских взаимоотношений

- Запуск сценариев на удаленных машинах. Контроль за ходом выполнения таких сценариев