Книга: Опыт конкуренции в России: причины успехов и неудач

3.3. Трудности «лобовой» стратегии модернизации

3.3. Трудности «лобовой» стратегии модернизации

Необходимость обновления ассортимента

По большому счету, исключительно болезненное преодоление российскими производителями традиционных лекарств «кризиса НДС» не должно удивлять. Их конкурентные позиции слабы по целому спектру показателей. Начнем с самого очевидного. Цитрамон, анальгин, ацетилсалициловая кислота, аскорбинка и т. п. – это препараты возраста 70—100 лет. Анальгин к тому же серьезно ухудшает состав крови и просто запрещен в большинстве развитых стран. Есть у современных медиков претензии и к некоторым другим любимым в России лекарствам отечественного производства.

Ясно, что никакие ухищрения не спасут компанию, центр производственной активности которой остается в сфере выпуска подобных препаратов. Остро необходима модернизация. Поэтому фактически весь период реформ главным направлением повышения конкурентоспособности лучших российских производителей было и остается освоение выпуска современных лекарств.

На первый взгляд на этом пути не должно было встретиться заметных трудностей. По сути применяемых в отрасли технологий фармацевтика представляет собой малое, высокочистое химическое производство. Годовую потребность в препарате не только какой-либо одной страны, но и Земли в целом часто покрывают всего несколько тонн действующего вещества. Аналогичная потребность, скажем, в минеральных удобрениях измеряется миллионами тон. Построить оснащенное по последнему слову техники фармацевтическое производство можно сравнительно дешево (примерно за 20–30 млн дол.). Стоимость же заводов во многих других отраслях исчисляется миллиардами. Наконец, персонал даже крупных фармацевтических заводов обычно ограничивается несколькими сотнями рабочих (для сравнения: на машиностроительных заводах порой работают десятки тысяч людей).

Отрасли, подобные фармацевтике, принято называть «отраслями с малым минимальным эффективным (или малым оптимальным) размером предприятия». Это означает, что с производственной точки зрения в них вполне эффективными являются не только фирмы-гиганты, но и предприятия сравнительно небольших размеров. Например, в германской компании STADA, в 2004 г. поглотившей одного из ведущих российских производителей – фирму «Нижфарм» и являющейся заметным игроком на фарма-рынке ФРГ, во всем мире работает не более 3800 сотрудников, включая 1200 сотрудников «Нижфарм». При этом на производстве занято менее половины персонала STADA (крупнейшая категория занятых – медпредставители, т. е. сбытовой персонал), а распределены эти люди между пятью заводами, действующими в разных странах. Нетрудно подсчитать, что в среднем на один завод фирмы приходится менее 200 человек производственного персонала.

То есть может показаться, что проблема модернизации в фармацевтике легко решалась вложением сравнительно скромных сумм в создание новых мощностей и освоение новых препаратов примерно тем же способом, как было модернизировано производство соков или колбас. Это действительно возможно, если рассматривать только производственный процесс как таковой. Как показывает международная практика, фармацевтическая фирма, владеющая единственным заводом со 100–200 рабочими, способна использовать не менее совершенное оборудование, чем какая-нибудь знаменитая транснациональная корпорация, и производить продукцию с издержками, не превышающими издержки этой ТНК.

Плотно закрытый вход в высшую лигу

Вместе с тем «погоду» на фармацевтическом рынке определяют гиганты с оборотами по 40–50 и более миллиардов долларов. И это также не случайность и не курьез. Гигантизм ведущих фарма-фирм становится понятным, если проанализировать характер издержек, которые им приходится нести. Наиболее важным с этой точки зрения обстоятельством является то, что фармацевтика представляет собой наукоемкую отрасль.

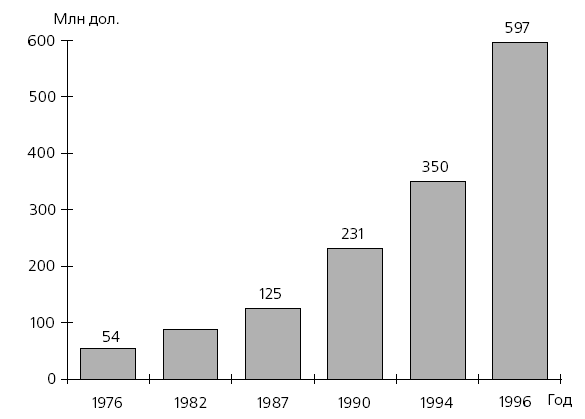

На рисунке 3.4 представлены фактические данные о динамике издержек на разработку одного принципиально нового лекарства. Сразу уточним: речь идет не о любой новинке, а именно о принципиально новых препаратах, использующих новое действующее вещество, эффективность которого подтверждена международными испытаниями. Таких этапных препаратов во всем мире обычно появляется не более 5—10 в год.

Рис. 3.4. Стоимость разработки нового* лекарственного препарата

* Препараты, использующие новую субстанцию.

Источник: Фармацевтический вестник. 2000. 19 сентября. С. 6.

Приведенный на графике уровень затрат поражает своими размерами. Расходы на подготовку к выпуску всего одной новинки мирового класса, например, вполне сопоставимы с годовой суммой реализации продукции десятью крупнейшими российскими фармацевтическими производителями. Какие последствия порождает эта особенность фармацевтики? Чтобы ответить на этот вопрос, задумаемся над тем, какой объем производства должна иметь фирма, если издержки только на НИОКР и только по одному препарату в среднем составляют 600 млн дол.?

Если, скажем, за разумный срок в 3–5 лет планируется выпустить новое лекарство вроде бы не маленькой серией в 600 тыс. упаковок, то с каждой проданной пачки пришлось бы отчислять на их компенсацию по 1000 дол. (600 млн: 600 тыс. = 1 тыс.). Какова же должна быть продажная цена такого препарата в рознице? Вряд ли будет преувеличением оценить ее в 4000–5000 дол. Ведь цена должна покрыть не только расходы на НИОКР, но и все прочие издержки производителя (включая производственные затраты и огромные расходы на популяризацию препарата), обеспечить ему нормальную прибыль, покрыть наценку оптового звена, наценку аптеки и налоги.

Понятно, что такие цены для ходового лекарства запредельно велики… Или, что фактически означает то же самое, ясно, что серия в 600 тыс. упаковок слишком мала[66], чтобы ради такой ограниченной потребности связываться с дорогостоящими исследовательскими работами. Гигантские затраты на НИОКР могут оправдать лишь столь же гигантские серии в миллионы и десятки миллионов упаковок. Следовательно, при разработке новых лекарств крупная фирма в фармацевтике имеет преимущество над малой[67] в силу того элементарного факта, что производит большее число упаковок препарата.

И конкретные технологии, используемые малым и крупным бизнесом, тут ни причем. Сами по себе технологические установки у малой фирмы могут быть не менее экономичными и эффективными, чем у большой (в современной фармацевтике это так и есть). Но коль скоро для успешного ведения дел необходимы крупные издержки вроде уже описанных расходов на НИОКР, на первый план выступает не технология, а экономика.

Барьер безусловно-постоянных издержек

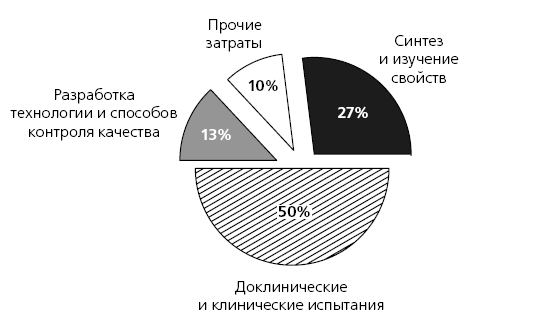

Подчеркнем, что сократить этот тип затрат практически невозможно (экономисты неслучайно относят их к категории так называемых безусловно-постоянных издержек). Чтобы убедиться в их «несокращаемости», достаточно взглянуть на структуру соответствующих затрат (рис. 3.5).

Рис. 3.5. Примерная структура затрат на разработку и развитие нового препарата

Источник: Мировой опыт фармацевтики. Вестник AIPM. 2000. Сентябрь. С. 2.

Так, синтез и первичное исследование свойств субстанций нельзя провести «подешевле». Ведь по статистике в среднем приходится создать и испытать 10 000 исходных субстанций, пока не найдется субстанция-бестселлер. Ясно, что шансы достичь той же цели, синтезировав всего, скажем, 200 субстанций, практически равны нулю. Сразу «в яблочко» просто так не попадешь. Большая ли, малая ли фирма будет заниматься этим, обеим придется перепробовать множество неудачных вариантов, а потому создание перспективной субстанции обойдется примерно в одинаковую сумму. А это целых 27 % издержек на НИОКР.

Нельзя «сэкономить», проводя доклинические и клинические испытания препаратов по упрощенной программе. Их порядок регламентирован как международными правилами, так и национальным законодательством. То есть еще 50 % издержек являются гигантской «несокращаемой» статьей. Чтобы осознать все значение (а порой и трагизм) этой цифры, представим себе положение малой фирмы, имеющей на руках практически готовый препарат с прорывным потенциалом мирового класса, но неспособной вывести его на рынок из-за отсутствия колоссальных денег, потребных на полноценные испытания. Обойтись меньшей суммой никак не удастся – не испытанный с точным соблюдением всех правил препарат просто не получит допуска в продажу.

Суммируем: в фармацевтике в силу больших размеров безусловно-постоянных издержек себестоимость каждой упаковки принципиально нового препарата, а значит, и его цена, и конкурентоспособность на рынке в значительной мере зависят от простой арифметики – фиксированную сумму издержек этого типа надо разделить на число выпущенных (точнее, планируемых к выпуску) упаковок. Очевидно, что работает такая арифметика в пользу крупных фирм, в пользу процессов концентрации: чем больше размеры компании, тем больше выпуск продукции и тем больше делитель, пропорционально росту которого сокращается себестоимость единицы продукции.

Этот вывод при анализе конкуренции на фармацевтическом рынке носит принципиальный характер. Все фармацевтические фирмы за исключением супер-гигантов фактически лишены возможности создания оригинальных препаратов – новинок мирового уровня. Во-первых, гигантская сумма, необходимая на проведение НИОКР, обычно не может быть собрана малой фирмой. Во-вторых, даже если бы она у нее каким-то образом появилась, вернуть соответствующие затраты (окупить безусловно-постоянные издержки) без неприемлемого для рынка завышения цен небольшой фирме невозможно в силу низкого объема производства.

ТОЧКА ПРИНЯТИЯ РЕШЕНИЯ

ДОСТАТОЧНО ЛИ КРУПНА ФИРМА С ТОЧКИ ЗРЕНИЯ НЕСЕНИЯ БЕЗУСЛОВНО-ПОСТОЯННЫХ ИЗДЕРЖЕК

В любой отрасли, где для успешного ведения дел необходимы крупные безусловно-постоянные издержки (гигантские расходы на НИОКР, на поддержание национальной или всемирной сбытовой сети, на массовую рекламу и т. п.), на первый план выступает не технология, а экономика: издержки надо распределять на огромную массу продукции, и это получается тем лучше, чем больше размеры компаний.

В предельных случаях огромный размер безусловно-постоянных издержек буквально определяет судьбу отрасли. А именно выталкивает из нее все фирмы кроме одной-двух крупнейших. Неслучайно почти все массовые процессоры в мире производит «Интел», а магистральные пассажирские самолеты – «Боинг» и «Аэробус». Да и можно ли ожидать иного? Затратить миллиарды долларов на разработку какого-нибудь очередного суперлайнера В 7ХХ или А 3ХХ и потом производить его малой серией, можно только специально поставив перед собой цель разориться.

Но и в отраслях, где роль безусловно-постоянных издержек хоть и не столь велика, но все же значительна, они явно индуцируют процессы концентрации. Напомним, для примера, постоянное сокращение числа независимых производителей автомобилей. Как известно, в качестве мотивов слияния чаще всего указываются стремление получить доступ к сбытовой сети крупного партнера и финансирование разработок новых модельных рядов. Легко видеть, что в обоих случаях речь фактически идет о стремлении распределить на больший объем производства объединенной корпорации груз безусловно-постоянных издержек, ставший непомерным для более слабого партнера или даже для обоих участников слияния по отдельности.

Эти общие соображения имеют самое прямое отношение к выбору конкурентных стратегий крупными российскими фирмами. Ведущие российские фирмы производят продукцию, аналогичную массовым изделиям западных корпораций, и в силу этого вынуждены нести сопоставимые безусловно-постоянные издержки. Разработка, доводка и постановка на производство нового автомобиля, трактора, самолета (если предъявлять одинаковые требования к их качеству) требуют примерно равных затрат, что на Западе, что в России. Но российские фирмы малы по сравнению с иностранными ТНК (достаточно крупными по меркам своих отраслей в международном сопоставлении являются лишь считанные отечественные предприятия вроде «Газпрома» или «Норильского никеля»). По нашим подсчетам, лидеры основных отраслей российской промышленности (не считая естественных монополий) в среднем имеют оборот, не превышающий 3 % величины оборота мировых лидеров соответствующих отраслей. В силу этого они буквально обречены постоянно проигрывать последним по конкурентоспособности.

Когда, к примеру, комментаторы ругают российский автопром за массовый выпуск «жестянок на колесах» и удивляются тому, что «ФИАТ», «Рено» или «Дэу» могут производить приличные недорогие машины, а «АвтоВАЗ» – нет, то из виду упускается важнейшее обстоятельство. А именно те гигантские средства, которые международные концерны способны затратить на постоянное совершенствование своих изделий. И не только затратить, но и – что важнее – окупить, поскольку, распределяясь на миллионы выпускаемых автомобилей, эти гигантские расходы на НИОКР превращаются в копеечные суммы в расчете на одну машину. Напротив, издержки «АвтоВАЗа» немедленно побили бы все мыслимые границы, попробуй он при своем скромном годовом обороте скопировать эту стратегию.

Это, кстати, уже почти произошло с вазовской «десяткой», первоначальная цена которой была (несмотря на ввозные пошлины) выше цены многих более качественных иномарок. Ситуацию когда-то спасла девальвация 1998 г., приведшая к удорожанию импортных машин. Но к 20042005 гг. проблема несоответствия цены и качества вновь привела к сокращению выпуска отечественных автомобилей. Вот и выбирают отечественные автостроители между отказом от масштабных НИОКР (а следовательно, отсталостью продукции) и их проведением с неизбежным «довеском» в виде головоломной проблемы покрытия издержек.

Не менее характерно в рассматриваемом отношении обстоит дело и с многими рекламными издержками. Психологи давно установили: существует определенный минимум повторений рекламы, необходимый для того, чтобы телевизионный рекламный ролик оказал воздействие на потенциального потребителя. То есть если компания производит 1 млн изделий, то это не значит, что она может помещать свою рекламу в 10 раз реже, чем фирма, выпускающая 10 млн изделий. При такой рекламной «стратегии» товар просто не заметят. Это же можно сказать и о плотности сбытовой сети. Массовый повседневный продукт, например, чтобы претендовать на рыночный успех, должен лежать на прилавке чуть ли ни каждого магазина. Иными словами, безусловно-постоянный характер носят многие издержки в маркетинговой сфере. Чтобы быть действенными, они должны быть произведены в размере, не меньшем некоторого критического уровня.

Рассматривая конкурентные процессы в кондитерской промышленности, мы видели, каким мощным тараном в руках «Нестле» оказался огромный рекламный бюджет, использованный при проникновении на российский рынок. Сейчас уместно подчеркнуть другую сторону этого успешного вторжения: благодаря огромному обороту ТНК он был коммерчески выгоден. Распределяясь на огромное число продаваемых шоколадных изделий, рекламные расходы вовсе не были велики в расчете на рубль продаж.

Отечественные фирмы, неспособные похвастаться большим объемом выпуска, напротив, стоят перед выбором даже не из двух, а из трех зол:

? либо рекламировать свой продукт от случаю к случаю и фактически мириться с тем, что такая недостаточная реклама неэффективна, а рекламный бюджет по большей части уходит на ветер;

? либо начать полнозатратную рекламную кампанию, вложив в нее непропорционально большие по сравнению с текущим объемом продаж деньги… и потом, непонятно за счет каких источников, покрывать рекламные расходы. Ведь если просто отнести их на-издержки, то при малом объеме выпуска себестоимость единицы продукции (и значит, ее цена) окажется слишком большой;

? либо вообще отказаться от массовой рекламы, а следовательно, и от надежд заметно расширить продажи в будущем.

Начиная с какого-то момента, противоборство с гигантами в таких условиях превращается в игру в одни ворота. Выдержать лобовое столкновение с ведущими иностранными производителями (кстати, в качестве «тарана» может выступать не только массированная реклама, но и другие компоненты безусловно-постоянных издержек) шансы у большинства российских фирм невелики.

Есть ли выход из кратко обрисованной тупиковой ситуации с безусловно-постоянными издержками? Способны ли их нести сравнительно небольшие по международным меркам российские фирмы? Наиболее очевидным решением проблемы могло бы стать значительное (в разы, если не в десятки раз) укрупнение отечественных фирм. Реалистична ли, однако, перспектива столь масштабной концентрации?

Безоговорочно[68] утвердительно ответить на этот вопрос можно лишь для некоторых отраслей: цветной и черной металлургии, жизнеспособной части авиапрома, ракетно-космической промышленности и некоторых других. Здесь можно найти несколько потенциально сильных и одновременно сравнительно больших предприятий. При условии объединения они могли бы создать «критическую массу» для образования действительно крупной российской фирмы, сравнимой с сильнейшими мировыми игроками.

Несколько проблематичней в долгосрочной перспективе, но все же вполне перспективной выглядит ситуация, описанная нами применительно к холдингу «Объединенные кондитеры». Возникающая в результате слияния крупная отечественная фирма остается карликом по сравнению с «большими ТНК», т. е. с ведущими инофирмами, если рассматривать их консолидированный размер с учетом операций во всем мире. Но она вполне способна встать вровень с российскими подразделениями тех же ТНК, т. е. претендовать в мировых масштабах на роль крепкого регионального игрока.

Помимо кондитерской промышленности по этому пути развивается розничная торговля. Все последние годы эта весьма прибыльная отрасль жила под страхом неизбежного нашествия транснациональных гигантов. К 2005 г. на рынок действительно вышли крупнейшие иностранные фирмы и начали теснить… игроков второго эшелона. Дело в том, что отечественные фирмы первого эшелона полностью слились или объединились в более мягкие союзы, по своим размерам равные, а то и превосходящие российских «дочек» иностранцев.

Для целого ряда же других отраслей сценарий объединения вообще невозможен. Работающие в них фирмы даже после самых головокружительных слияний неспособны стать сильными игроками по мировым меркам. А это, в свою очередь, означает, что перед очень многими успешно действующими российскими предприятиями уже сейчас со всей остротой стоит задача смены конкурентной стратегии. Обстановка экономического подъема, длящегося в стране уже семь лет, дала им своего рода отсрочку: при благоприятной конъюнктуре и высоко конкурентоспособная, и не слишком конкурентоспособная продукция находят своего потребителя. Первое же потрясение, однако, жестоко расправится с теми, кто «сел не в свои сани» – ввязался в бизнес, требующий несения высоких безусловно-постоянных издержек, не имея для этого ресурсов.

По нашим наблюдениям, к настоящему времени российская практика выявила два асимметричных ответа, способных нейтрализовать слабости, связанные с малыми по международным масштабам размерами отечественных фирм.

Первая стратегия состоит в занятии специализированных рыночных ниш. Мы уже много говорили об этом пути и его разновидностях. И еще не раз вернемся к нему, поскольку, по-видимому, это – магистральная линия приспособления к условиям противоборства с неизмеримо более крупными иностранными конкурентами. Главная выгода этого пути – как бы парадоксально это ни звучало – состоит в узости специализированного рынка. Каким бы супер-гигантом ни была ТНК, она неизбежно будет вынуждена производить для него продукцию малыми сериями. А значит, преимущество в распределении безусловно-постоянных издержек на большой объем выпуска исчезнет. Соответственно, небольшие российские предприятия уравняются по этому параметру по конкурентоспособности с инофирмами. А дальше все будет зависеть только от их желания и способности учесть особые запросы своего специализированного клиента. У лучших российских фирм это уже получается великолепно.

Вторая стратегия, примененная в последние годы некоторыми российскими компаниями, состоит в легальном копировании или создании клонов продукции более мощных соперников. Дело в том, что копирование уже известной формулы, технического решения и т. п. обходится подражателю существенно дешевле, чем первопроходцу. Ведь когда «правильный ответ» уже известен, повторить (буквально или с вариациями) способ его получения существенно проще. Таким образом, безусловнопостоянные издержки подражателя оказываются существенно ниже, и ему уже не нужен столь большой объем продаж для их распределения, как первопроходцу. Малые размеры опять перестают быть минусом.

Образцовый пример сознательного проведения подобной стратегии дает химико-фармацевтический комбинат «Акрихин». Еще в 1994 г. (!) на заводе была принята долгосрочная программа импортозамещения, в ходе которой один за другим стали осваиваться точные химические копии самых ходовых иностранных препаратов. Как нам предстоит убедиться, эта стратегия при лобовом использовании не гарантирует безусловного успеха. Но при дополнении хорошим маркетингом вполне перспективна.

Почему не бывает российских суперлекарств

Выпуск оригинальных препаратов, таким образом, фактически сосредотачивается в узком кругу компаний, принадлежащих к числу ведущих ТНК[69]. А поскольку в течение времени действия патента право на производство соответствующего лекарства имеет только фирма-разработчик[70], она становится монополистом на данном сегменте рынка. Это позволяет получать высокие прибыли и делает выпуск оригинальных препаратов одной из наиболее привлекательных сфер фармацевтического бизнеса.

Как выглядит в свете сказанного возможность организации на российских предприятиях производства новинок мирового уровня? Ответ на этот вопрос, к сожалению, неутешителен. Как бы талантливы ни были отечественные разработчики лекарств, они лишь в порядке счастливой случайности (и только в единичных случаях) могут что-либо противопоставить своим западным коллегам: финансировать затраты на создание принципиально нового препарата можно, только опираясь на значительные по международным меркам размеры оборота фирмы.

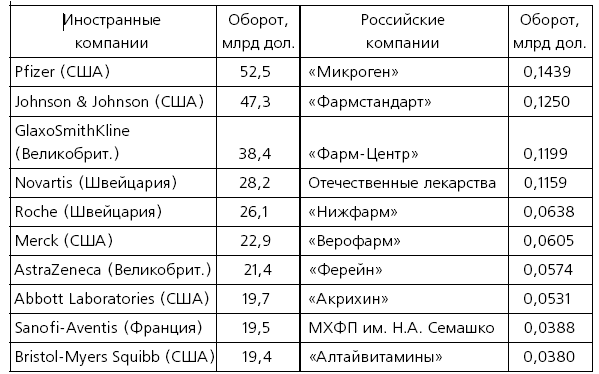

Действительно, как следует из табл. 3.3, в 2004 г. крупнейшее российское предприятие «Микроген» имело оборот, равный 140 млн дол. Можно ли, опираясь на такую базу, участвовать в мировой гонке по разработке новых препаратов? Напомним, средние затраты на НИОКР по выведению на рынок одного нового препарата равны 600 млн дол. На цели НИОКР даже исключительно инновативные фирмы не расходуют более 10 % оборота. То есть фирма, равная по размерам российскому лидеру, не может позволить себе тратить на НИОКР более 14 млн дол. в год. Кстати, и эта цифра совершенно недостижима: из-за сложности экономической обстановки ни одна из российских фирм никогда не тратила на эти цели и в 10 раз меньших денег. То есть ожидать закономерного успеха в разработке и выводе на рынок нового препарата при столь тонком ручейке финансирования российская фирма могла бы не ранее, чем лет через 50. Ясно, что за это время его не раз успеют открыть фирмы, не ограниченные в средствах.

Таблица 3.3

Оборот крупнейших иностранных и российских фармацевтических фирм (2004 г.)

Источник: Financial Times, Фармацевтический вестник.

Очевидно, что малые размеры российских предприятий фактически лишили их возможности конкурировать с западными гигантами в наиболее прибыльной сфере фармацевтического производства– разработке и выпуске новых оригинальных препаратов.

И это не теория, а суровая практика. Фактически все наши лучшие предприятия сознательно отказались от амбициозных планов выпуска собственных оригинальных препаратов1. Периодически же раздающиеся на различных форумах призывы к этим компаниям «наконец потрясти рынок оригинальными отечественными разработками» у их руководства, по нашим наблюдениям, ничего, кроме раздражения, не вызывают. И раздражения вполне обоснованного: владелец «запорожца» точно так же, наверняка, обидится на доброхота, призывающего его поменять свою машину на «мерседес»[71] и расписывающего достоинства этого автомобиля.

По пути копирования

Обновление ассортимента российских фирм поэтому почти неизбежно сводится к освоению выпуска так называемых новых дженериков. Дженериками принято называть химические копии оригинальных препаратов, выпуск которых разрешен после окончания срока патентной защиты последних. При этом на отраслевом жаргоне «старыми дженериками» называют препараты, освоенные еще в советскую эпоху, а «новыми» – в годы реформ.

Сама по себе специализация на производстве дженериков ничуть не позорна и не свидетельствует об отсталости фирмы: львиная доля потребляемых в любой стране мира лекарств относится к этой категории. Более того, по-настоящему массовым становится использование нового лекарства именно тогда, когда истекает срок патентной защиты оригинального препарата и на рынок выходят более демократичные по уровню цен дженерики. Путь освоения новых дженериков обязательно должна пройти любая фирма, стремящаяся стать конкурентоспособным фармацевтическим предприятием.

Пример подмосковного завода «Акрихин» свидетельствует о том, что радикальная модернизация ассортимента возможна даже в условиях трудного перехода нашей страны к рынку. Сейчас в отрасли мало кто помнит, что это предприятие вошло в бурные воды реформ с гигантскими простаивающими мощностями по синтезу субстанций (как уже говорилось, их изготовление абсолютно неконкурентоспособно в новой России – действующие вещества лекарств мы теперь закупаем в Китае и Индии) и практически без опыта выпуска готовых препаратов. Несмотря на столь невыгодные стартовые условия, «Акрихин», опережая время, еще в первой половине 90-х гг. разработал внутрифирменную программу импортозамещения (в общенациональных масштабах о нем заговорили лишь после кризиса 1998 г.). Фирма целенаправленно, одно за другим осваивала производство наиболее популярных в мире препаратов, до того не выпускавшихся в России.

В итоге комбинат сумел превратиться в лидера перемен, без всякого сомнения, имеющего сегодня наиболее современный ассортимент лекарств среди всех российских фирм. По новизне и актуальности своей производственной программы он не уступает сильным западноевропейским дженериковым компаниям. Как и на этих фирмах, на «Акрихине» многие препараты идут в серию в течение первого же года после истечения срока патентной защиты оригинального лекарства. К настоящему времени заметных успехов в модернизации ассортимента добились также «Верофарм», «Нижфарм», «Фармстандарт», «Ферейн» и несколько более мелких фирм.

Старые проблемы новых препаратов

Постепенно, однако, стало понятно, что сами по себе новые дженерики, производством которых занялись сильнейшие из российских фарма-производителей, не являются панацеей в решении конкурентных проблем. Конечно, фирма, первой выпустившая российскую версию мирового бестселлера, приобретает некоторые временные преимущества. Но сохраняются эти преимущества недолго. Причем срок благоденствия тем короче, чем крупнее успех. Ведь производство препаратов, срок патентной защиты которых истек, не заказано ни для кого. А высокий спрос на препарат привлекает многочисленных последователей, как из России, так и из-за рубежа.

К тому же имитаторам легче, чем первопроходцам. Это только идущему первым приходится:

? рисковать, не зная, примет ли отечественный рынок данное лекарство (приведем поразительный факт: ни один из 10

самых продаваемых в мире препаратов в российском рейтинге не входит даже в число 50 бестселлеров[72]);

? ломать недоверие к дженерику отечественного производства (врачей порой не убеждают в доброкачественности препарата даже собственноручно проведенные испытания);

? искать наиболее подходящие в терапевтическом и экономическом смыслах целевые группы потребителей и т. д.

Последователи же приходят на все готовенькое и, следовательно, несут меньшие издержки.

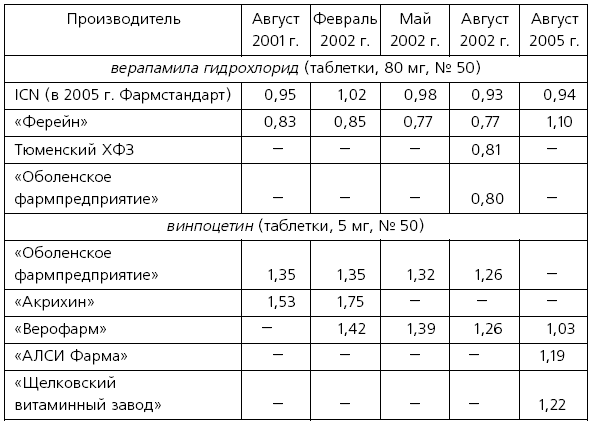

Присмотримся еще раз к прайс-листу «Протека» и проследим динамику цен двух популярных дженериков: верапамила (сердечный препарат) и винпоцетина (церебральный препарат) (табл. 3.4).

Таблица 3.4

Динамика оптовых цен на верапамил гидрохлорида и винпоцетин, дол.

Источник: прайс-лист «Протека».

В течение периода, примыкавшего к введению в отрасли НДС и, как уже отмечалось, особо показательного с точки зрения выявления сути конкурентных процессов в отрасли, характер изменения цен новых дженериков удивительно напоминал уже рассмотренную нами динамику цен традиционных российских препаратов. На начальную дату предложение верапамила было представлено более дорогими таблетками ICN и более дешевыми «Ферейна». После введения НДС ICN попробовал поднять цену, но «Ферейн» его не поддержал, сначала фактически не изменив свои расценки, а затем (к маю 2002 г.) и заметно понизив их. В итоге снизил цену и ICN. К концу периода общий уровень цен был заметно ниже, чем до введения НДС. К тому же в прайс-листе появились два новых дешевых производителя, что осложнило стабилизацию цен и в дальнейшем.

Винпоцетин изначально предлагался в двух российских вариантах: «Акрихина» (дороже) и Оболенского фармпредприятия (дешевле). «Акрихин» отреагировал на ввод НДС повышением цены, но Оболенское фармпредприятие на это не пошло. В результате препарат «Акрихина» из прайс-листа «Протека» исчезает, зато появляется тяготеющий к более низким ценам препарат «Верофарма». К концу рассматриваемого периода Оболенское фармпредприятие и «Верофарм» поддерживают одинаковую цену, причем заметно более низкую, чем год назад.

Налицо тот же малоприятный набор последствий ценовой конкуренции, который наблюдается на рынке традиционных препаратов: изматывающее снижение цен в условиях, когда объективно оправдан был бы их рост; уход с рынка «дорогих» (и, заметим, более качественных) производителей. И это после всех понесенных затрат на освоение нового дженерика!

Неутешителен и «эпилог»: к 2005 г., т. е. целых три с половиной года спустя после потрясения, цены на препараты в лучшем случае (верапамил) вернулись к уровню, предшествовавшему ценовой войне, а в худшем (винпоцетин) так и остались ниже его.

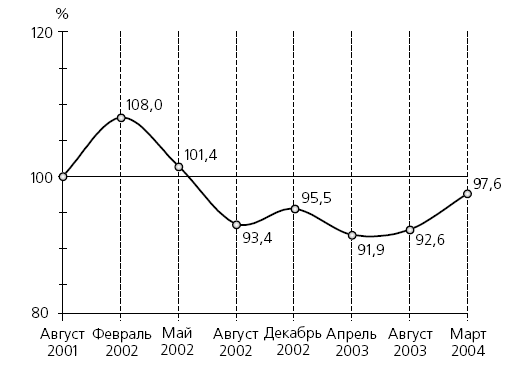

На широкое распространение подобных процессов указывает динамика цен не только двух описанных нами препаратов, но и ряда других «ходовых» новых дженериков, выпуск которых уже ведется рядом российских предприятий. На рисунке 3.6 показана обобщенная динамика цен семи наиболее популярных среди российских предприятий новых дженериков. Заметна попытка их производителей переложить введенный НДС на потребителя (рост долларовых цен на 8 % к февралю 2002 г.), впрочем, быстро размытая последующей ценовой конкуренцией. Общим неутешительным для производителей итогом стало 7 %-ное падение цен за год (плюс, как мы помним, необходимость платить НДС из своего кармана)[73]. Положение, конечно, не столь трагично, как с традиционными препаратами (7 % падения – это все-таки не 18 %), но тоже далеко не блестяще.

Рис. 3.6. Изменение цен на некоторые популярные новые дженерики* (август 2001 г. = 100 %) по данным прайс-листа «Протека»

* Невзвешенная средняя долларовых цен следующих лекарственных средств российского производства: пирацетам, пентоксифиллин, винпоцетин, галоперидол, эналоприл, бромгексин, верапамил.

Обидные провалы новаторов

Стоит ли осваивать в таких условиях новые дженерики? «Акрихину», например, 2002 г. дался очень трудно: производство на комбинате упало почти на 40 %[74]. Характерно, что и годы спустя (точнее, в 2004 г.) уровень цен, предшествовавший ценовой войне, не восстановился. В этом смысле положение производителей новых дженериков оказалось даже хуже, чем положение производителей традиционных препаратов: те хотя бы сумели договориться о координации цен.

ПРИЧИНЫ КОНКУРЕНТНЫХ НЕУДАЧ

ОСВОИТЬ ПРОГРЕССИВНУЮ ТЕХНОЛОГИЮ И… УМЕРЕТЬ?

Типовой мотив развития событий. В только что описанной драме производителей новых дженериков отчетливо проявилась давно обнаруженная М. Портером закономерность: конкурентные преимущества фирмы и, соответственно, прибыльность ее бизнеса отнюдь не прямо связаны со степенью технологической прогрессивности производства. Можно работать в «отсталой» отрасли (вроде металлургии или текстильной промышленности) и получать крупные прибыли, а можно вести бизнес в сфере самого передового «хай-тека»… с нулевыми прибылями. «Я постоянно подчеркивал, что важны оба фактора – отрасль и позиция [имеется в виду сила индивидуальной конкурентной позиции фирмы – авт.], и что игнорирование любого из них подвергает фирму опасности», – писал именитый автор на рубеже тысячелетия, ревизуя и готовя к переизданию одну из своих самых знаменитых работ[75].

Именно второй фактор – слабость индивидуальной конкурентной позиции – становится проклятьем многих фирм, идущих по пути модернизации производства. Из-за этого изъяна огромные силы и средства, затраченные на создание и выпуск по-настоящему востребованных, современных продуктов, не приносят ожидавшихся прибылей. Действительно, в отраслевом разрезе перспективы новых дженериков неоспоримо блестящи. Они представляют собой высокоэффективные препараты, которые должны вытеснить устаревшие средства, все еще широко распространенные в отечественной медицинской практике. В то же время по сравнению с оригинальными препаратами плюсом новых дженериков является то, что они доступны по ценам и в силу этого могут иметь массовое применение на российском рынке.

Но индивидуальная конкурентная позиция фирмы, просто освоившей выпуск нового дженерика, незавидна (наша оговорка: «просто» сделана неслучайно, конкурентную позицию можно укрепить особыми действиями – см. ниже). Ей предстоят бесконечные бои с российскими и иностранными производителями того же самого дженерика в незавидной роли производителя «me too»-продукта. Если добавить к этому, что какой-нибудь малоизвестный российский или дешевый индийский производитель может выбросить свой товар по сверхнизким ценам, то положение и вовсе становится безнадежным.

Диагностика опасности провала. Ключевым моментом, приводящим к перерождению современного, быстрорастущего и выгодного бизнеса в низкорентабельную деятельность, является возможность легкого копирования продукта. Привлекательный и одновременно легкодоступный сегмент рынка быстро переполняется производителями. Предложение превышает спрос. Цены катятся вниз, а наиболее агрессивные игроки еще и подстегивают их падение откровенным демпингом.

Аналогии в опыте других российских фирм. Примерно тот же сценарий, что и с производством новых дженериков в фармацевтике, реализовался в таком популярном виде нового бизнеса, как изготовление шкафов-купе и (в ряде городов) с выпуском оконных стеклопакетов.

Соответствующие технологии индустриального оснащения и ремонта квартир в Советском Союзе полностью отсутствовали. Встроенная мебель делалась из самых разнообразных материалов ремесленным образом, практики замены старых окон стеклопакетами и вовсе не было. Освоение технологии сборки шкафов и окон сначала из импортных комплектующих, а затем из комплектующих, полностью или отчасти выпущенных в России, знаменовало собой огромный рывок вперед. На какое-то время он создал фирмам-первопроходцам колоссальные конкурентные преимущества. Превосходство по качеству по сравнению с встроенной мебелью ручного изготовления было настолько существенно, что позволяло одновременно:

1) поддерживать высокие цены;

2) быстро расширять объем рынка ставшего популярным товара;

3) вытеснять традиционных производителей.

Беда была лишь в том, что эти преимущества оказались достижимыми для всех игроков, фактически выведших на рынок целый набор «me ^»-продуктов (стеклопакеты разных производителей часто похожи как близнецы). И после первоначального насыщения рынка между производителями начались ожесточенные ценовые войны, быстро сведшие прибыль к минимуму.

Типовое устранение недостатков. Стандартным рецептом защиты от агрессивного копирования является создание так называемых издержек переключения. Этим термином объединяется целый ряд весьма разнородных приемов, делающих для потребителя неприемлемо высокой цену отказа от исходного продукта и переключения на более дешевый конкурирующий.

Классический вариант издержек переключения – несовместимость стандартов или технологий. Так, фирме, накопившей огромные объемы информации в формате определенной компьютерной программы, очень сложно менять программное обеспечение, даже если на рынке появились более дешевые и удобные версии последнего. Ведь конвертация данных из одного формата в другой часто является проблемой, требующей существенных затрат времени и денег.

Другой тип издержек переключения носит имиджевый характер. Отказ от известного бренда и переход на его дешевый аналог порождает у потребителя проблемы как минимум двух видов. Во-первых, возрастает риск получения некачественного продукта (пластиковые окна пожелтеют через три года, когда изготовившая их мелкая фирма, вероятно, просто не будет существовать). Во-вторых, снижается престижность потребления (я никогда не пользуюсь косметикой малоизвестных фирм).

Третий тип издержек переключения связан с разнообразными системами накопительных скидок. С каждой повторной покупкой товара или услуги потребитель получает все более выгодные предложения. Постепенно он начинает воспринимать их производителя как своего «личного поставщика» и бояться утратить свои привилегии. Этот тип издержек переключения заметно усиливается при установлении личных контактов производителя с потребителем (CRM-технологии).

Четвертый (и, может быть, самый важный) тип создания издержек переключения состоит в дифференциации продукта. Как только продукт начинает решать какие-то особые проблемы известного слоя потребителей, возврат от него к стандартным продуктам того же типа становится для соответствующей целевой группы синонимом значительных неудобств.

Разумеется, можно использовать разные типы издержек переключения и комплексно. Например, в описанной ситуации на рынке встроенной мебели известный производитель шкафов-купе Mr. Doors добился своего рода иммунитета к ценовым войнам с помощью следующего комплекса мер:

1) фирма ввела пожизненную гарантию на мебель своего производства. Этот шаг представлял собой дифференциацию продукта, резко увеличившую притягательность продукции фирмы в глазах людей, придающих повышенное значение ее долговечности. Одновременно улучшился и имидж фирмы (рассуждение по принципу: только действительно хороший производитель может позволить себе вечную гарантию);

2) были внедрены элементы CRM-технологий. В частности, каждый, кто хоть раз пользовался услугами фирмы, попадает в ее базу данных и регулярно получает поздравления с праздниками. Тем самым создается психологическая зависимость клиента;

3) разработана система скидок для дорогих заказов.

Главная трудность, связанная с издержками переключения, состоит в том, что в большом числе случаев они в готовом виде отсутствуют и неясно, как они могут быть искусственно сформированы. В ситуации с новыми дженериками эта трудность проявилась в полную меру: сам статус дженерика предполагает, что он является точной[76] копией оригинального препарата. Суть государственных испытаний, которым подвергаются дженерики для допуска на рынок, состоит именно в установлении их идентичности (био-эквивалентности) по отношению к эталону (препарату сравнения). Представить себе издержки переключения, которые мешали бы заменить один синоним другим, в таких условиях весьма непросто.

Тем не менее попытки формирования издержек переключения следует предпринимать. Изобретательность вознаградится сторицей. Ведь если создать их не удается, первоначально новаторский товар быстро скатится на положение «me ^»-продукта со всеми уже описанными проблемами этого класса товаров. Данная опасность особенно велика потому, что своим успехом первопроходец указывает путь фирмам, обычно располагающим несравненно большими финансовыми ресурсами.

Бренд спасает от безликости

Чтобы не сложилось впечатление, что введение НДС выявило конкурентные слабости только российских производителей, подчеркнем, что от него пострадали и многие иностранные производители популярных дженериков (диклофенака, эналаприла, ципрофлоксацина и т. п.). Совершенно независимо от страны происхождения производителя просматривается закономерность: вероятность падения цен после введения НДС тем больше, чем менее известен соответствующий препарат и (или) фирма-производитель. Напротив, для известных марок типичной была устойчивость цен[77].

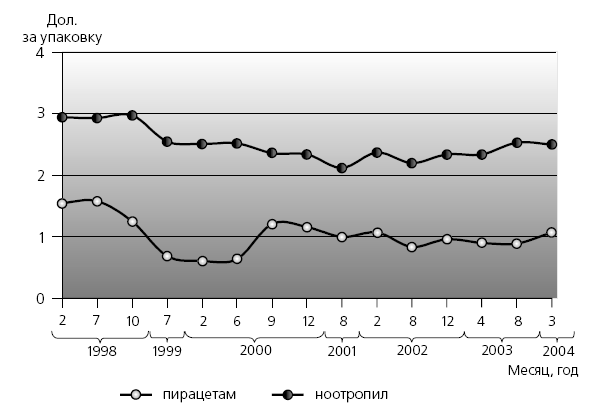

Убедимся в этом на примере долгосрочной (1998–2004 гг.) динамики цен польского ноотропила (первоначально продавался государственным объединением Polfa, в настоящий момент – заводом Pliva Cracow), широко распространенного препарата, чьи рыночные позиции особенно долго и интенсивно атакуются российскими производителями (см. рис. 3.7). Пример интересен тем, что, по крайней мере с 1998 г. на рынке постоянно присутствует несколько российских синонимов этого препарата – продающихся под международным непатентованным наименованием (МНН) пирацетам. Причем ценовая политика российских фирм часто бывала весьма агрессивной. После кризиса 1998 г. они, например, понизили долларовые цены пирацетама примерно в 2,5 раза.

Рис. 3.7. Сравнительная динамика цен на ноотропил и пирацетам* по данным прайс-листа «Протека

* Средние невзвешенные цены на пирацетам российского производства.

На рисунке хорошо видно, что цена на ноотропил постоянно оставалась выше средней цены пирацетама. Причем по абсолютной величине этот разрыв за рассматриваемый период практически не изменился. В феврале 1998 г. ноотропил был на 1,39 дол. дороже среднего пирацетама, а в марте 2004 г. этот разрыв составлял 1,43 дол. В процентном же отношении из-за падения средней стоимости пирацетама разрыв в ценах препаратов даже вырос (в начале периода ноотропил был в 1,9 раз дороже российских препаратов, а в конце – в 2,3 раза).

Одновременно даже чисто визуально заметно, что цены ноотропила были существенно более устойчивыми по сравнению с ценами его российских аналогов. В частности, у польского препарата не было того резкого провала цен между июлем 1999 г. и июнем 2000 г., который испытали препараты пирацетама. Да и вообще, начиная с 1999 г. (целая эпоха по российским меркам!) цены ноотропила находились приблизительно на одном уровне лишь с легкой тенденцией к понижению (июль 1999 г. – 2,55 дол.; апрель 2004 г. – 2,50 дол.)[78]. Такова зримая ценность статуса бренда: все атаки «me too»-препаратов оказались не в силах подорвать его позицию.

- Выбор стратегии ценообразования

- Глава 3 Центральные и периферийные когнитивные стратегии

- 3.1. Стратегии интернет-продвижения вашего проекта

- Глава 2 Выбор стратегии интернет-маркетинга

- Часть четвертая Стратегии защиты от Главной Ошибки

- Стратегии

- 5. Стратегия без игры (выигрывающие стратегии)

- Вводящие в заблуждение заявления и прочие стратегии использования посланий

- Уроки из опыта реализации двойственной стратегии

- Лекция 3. Стратегии работы с каждым типом клиентов

- Первый шаг: определение стратегии маркетинга, основанного на данных

- 10.8.3. Родительский надзор: три различные стратегии