Книга: Основы технического анализа финансовых активов

Критерий № 1: Опционы должны быть дешевы

Критерий № 1: Опционы должны быть дешевы

Оглядываясь назад, на предыдущие 600 дней торговли для NOK, обнаруживаем, что ее совокупная подразумеваемая волатильность располагалась в диапазоне от 34 до 82 процентов. Фактически, текущее значение 36 процентов находится в 3-ем процентиле подразумеваемой волатильности. Следовательно, первый критерий для закупки стрэддла – опционы дешевы (то есть, находятся в 10ом процентиле или ниже прошлых значений подразумеваемой волатильности) – удовлетворен.

Вообще говоря, стратегия покупки волатильности должна использовать опционы, по крайней мере, с тремя месяцами, или предпочтительнее, пятью или шестью месяцами, до экспирации. Если вы твердо придерживаетесь этого периода, опционы могут быть удержаны в течение некоторого времени без опасности разориться по истечении срока жизни опциона. И наоборот, если стрэддл первоначально имеет слишком мало времени до экспирации, это может оказаться слишком трудным препятствием для покупателя.

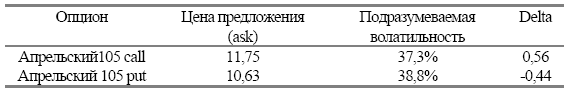

Следующие цены в примере существовали фактически. Во-первых, заметим, что два опциона имеют слегка различные подразумеваемые волатильности. В теории, они должны быть одинаковыми, но цена предложения (asked price) put-опциона установлена для немного более высокой подразумеваемой волатильности, чем таковая у call-опциона. Также, заметьте, что обе эти отдельные подразумеваемые волатильности слегка выше, чем совокупное значение, но около него.

- Установление Delta-нейтральной позиции

- Определение относительной стоимости волатильности

- Идентификация ранга текущего процентиля

- Использование двух мер волатильности

- Покупка волатильности

- Критерий № 1: Опционы должны быть дешевы

- Критерий № 2: Вероятность успеха должна быть высока

- Критерий № 3: Фактические прошлые движения цены должны подтвердить способность акции делать такие движения

- Критерий № 4: Нет никакой фундаментальной причины, чтобы волатильность была низкой

- Слежение за покупкой стрэддла

- При копировании с жесткого диска на «флэшку» иногда появляется сообщение о дополнительной присоединенной информации, кот...

- В дисках используется не NTFS, а я хочу защитить свои данные. Как быть?

- Вот уже в который раз при работе в сети появляется сообщение от других пользователей. Что это может быть?

- При запуске программы появляется сообщение Инструкция по адресу 0х77ddb1d1 обратилась к памяти по адресу 0x0080002c. Пам...

- При попытке установить принтер появляется сообщение Невозможно завершение операции. Подсистема печати недоступна. В чем ...

- Глава 4 Скрытое рекламное послание: как успешно продавать и не быть навязчивым

- Зачем вашей компании может быть нужен корпоративный блог?

- Насколько важно быть крутым?

- Производители традиционных брендов должны пересмотреть свою стратегию

- Учет и контроль в маркетинге: как определить критерий успеха, установить KPI, измерить и оценить эффективность промоакци...

- Почему должно быть несколько способов для связи

- Быть или не быть прибыли?