Книга: Как думают великие компании: три правила

Приложение A. Расчет составляющих элементов преимущества

Разделы на этой странице:

Приложение A. Расчет составляющих элементов преимущества

Марго Беллами, Джефф Шульц и Бен Беркли

Главный аналитический метод, используемый в нашей работе, – это декомпозиция – разбиение различий в фондорентабельности (ФР) между двумя компаниями на различия в отдельных составляющих ФР. Это обеспечило нам своего рода компас, показывающий, в каких направлениях надо вести поиск, чтобы выявить формы поведения, которые в наибольшей степени способствовали образованию наблюдаемых различий в ФР. Кроме того, после выявления этих форм поведения, такой декомпозиционный анализ обеспечивает количественные данные, подтверждающие наличие причинно-следственных связей между особенностями поведения управленцев и результативностью работы компании.

Арифметика рентабельности

Начнем наши объяснения того, как мы разбивали ФР на составляющие, с рассмотрения фундаментальной экономической арифметики.

Фондорентабельность – это отношение прибыли к активам. Так как нас интересуют данные за отдельные годы, мы будем рассматривать период, равный финансовому году каждой компании, то есть единый непрерывный отрезок времени в 12 месяцев.

На самом примитивном уровне основной формулой финансовой экономики, пожалуй, является формула прибыли:

Прибыль = Доход – Затраты.

Главная польза этой формулы заключается в точном разделении дохода и затрат за нужный период времени. Принципы определения дохода позволяют узнать, какой доход можно ассоциировать с данным годом, в то время как принципы определения затрат позволяют узнать, какие затраты пришлось понести для создания этого дохода{184}.

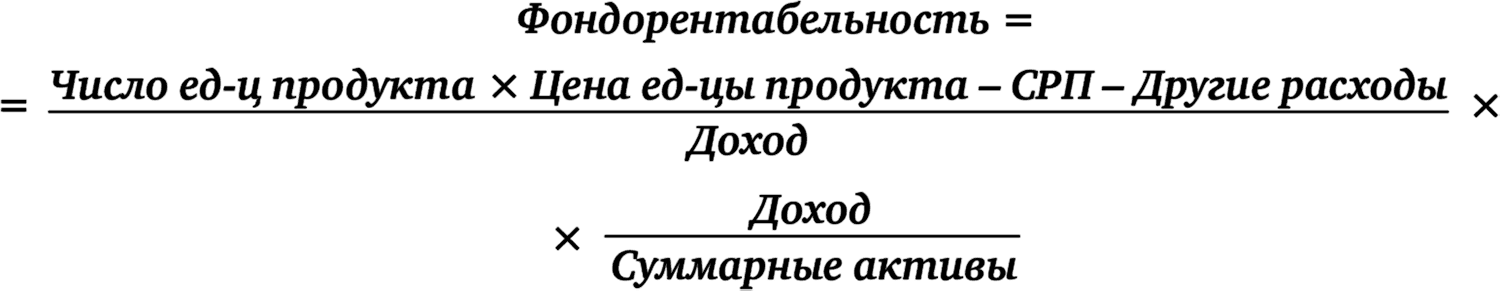

На самом общем уровне доход определяется через произведение числа единиц продукта и цены единицы продукта. Поэтому существуют два способа увеличения дохода за некоторый период: увеличение числа проданных за этот период единиц продукта и увеличение цены каждой единицы продукта.

Доход = Число единиц продукта ? Цена единицы продукта

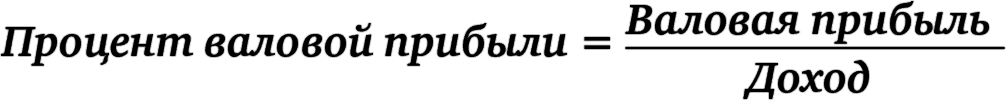

Получение прибыли целесообразно разбить на два этапа. Сначала из доходов за данный период нужно вычесть себестоимость проданных товаров, или себестоимость реализованной продукции (СРП), то есть прямые затраты, понесенные в течение этого периода, к которым относятся, как правило, затраты на рабочую силу и материалы, а также относимые накладные расходы (например, затраты на отопление и освещение). Например, если вы руководите фабрикой, которая производит пластиковые пакеты, то себестоимость проданной продукции должна включать в себя как минимум заработную плату операторов, управляющих машинами, и стоимость пластиковых гранул, из которых путем экструзии получаются пакеты. Затем, вычитая из дохода СРП, мы получаем валовую прибыль, которая поэтому измеряется в долларах, а разделив валовую прибыль на доход, мы получим процент валовой прибыли за этот период.

Доход – СРП = Валовая прибыль

«Другие расходы» можно рассматривать как единую категорию, но некоторые компоненты высокого уровня имеет смысл рассмотреть отдельно. Административно-хозяйственные расходы (АХР), а также расходы на исследования и разработки (НИОКР) не требуют особых пояснений, хотя это понятия весьма широкие. Амортизационные отчисления, или просто амортизация, – это безналичные расходы, отражающие уровень реинвестирования, необходимый для восстановления основных фондов компании до состояния, который они имели в начале этого периода. К внеоперационной прибыли очень часто относят проценты по финансовым активам (например, кассовым остаткам), а к непредвиденным или чрезвычайным статьям относятся, например, прибыли или убытки от выбытия активов.

Все понятия, которые мы рассматривали до сих пор, включаются в отчеты о прибылях, и мы используем эти статьи, чтобы определить рентабельность продаж (РП) компании, которая отражает эффективность, с которой компания превращает доход в прибыль.

Бухгалтерский баланс отражает стоимость активов компании, и для нашего анализа представляют интерес два типа активов: оборотные активы и основные (внеоборотные) активы. Оборотные активы – это, как правило, финансовые активы или реальные активы, такие как товарно-материальные ценности, которые легко конвертируются в наличность менее чем за один год. Запасы часто выделяются в отдельную категорию оборотных активов. Основные активы – это материальные активы, например здания и сооружения, конвертация которых в денежные средства не ожидается как минимум в течение года. Суммарные активы – это сумма оборотных и основных (внеоборотных) активов. Оборачиваемость суммарных активов (ОСА) выражает эффективность генерации компанией доходов с использованием своих активов:

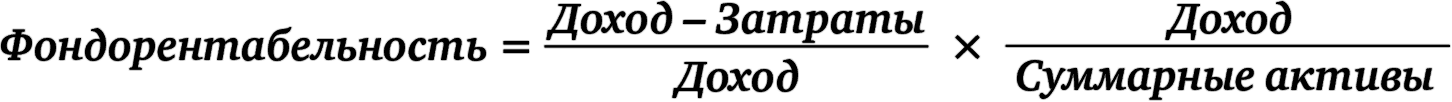

Фондорентабельность связывает отчет о прибылях и убытках с балансом компании:

Фондорентабельность = Рентабельность продаж ? Оборачиваемость суммарных активов

или:

или:

или:

Разложение на составляющие (декомпозиция)

Начнем с декомпозиции годовой ФР за каждый год, а затем объединим эти годовые значения за некоторый промежуток времени (период, или эру). Анализ составляющих рентабельности за определенный период сужает диапазон возможных объяснений различий в рентабельности и обеспечивает систему координат для оценки соответствия между формами поведения и финансовыми показателями. Таким образом, декомпозиционный анализ побуждает нас идентифицировать формы поведения, которые способствуют возникновению различий в структуре рентабельности.

Мы делим декомпозицию на два этапа. На первом этапе (мы называем это «уровень I») мы разбиваем общее преимущество по ФР на его составляющие РП и ОСА. На втором этапе (уровень декомпозиции II) мы определяем составляющие элементы преимущества в пределах РП (валовая прибыль, АХР и др.) и ОСА (текущий оборот активов и оборот основных активов).

Декомпозиция – уровень I

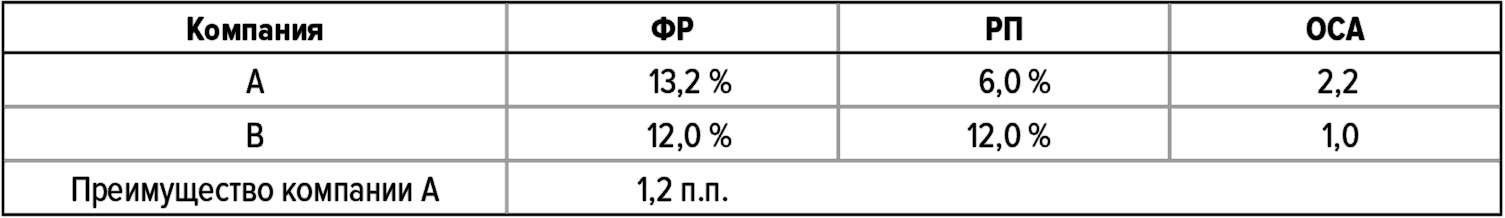

Механика уровня I декомпозиции меняется в зависимости от знака РП для двух компаний и знака различия в РП и ОСА между двумя компаниями. Начнем с относительно простого случая: РП и ОСА у обеих компаний положительные, причем у более эффективной компании РП ниже, но ОСА выше.

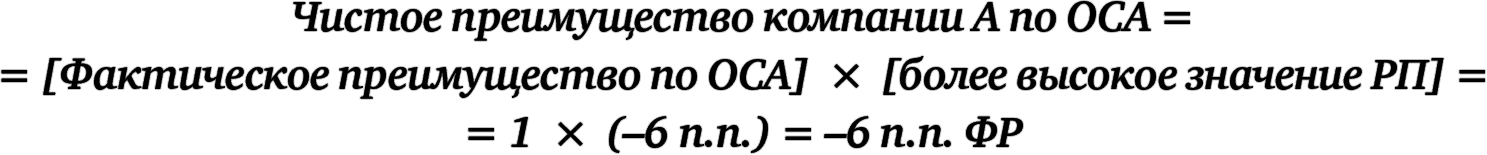

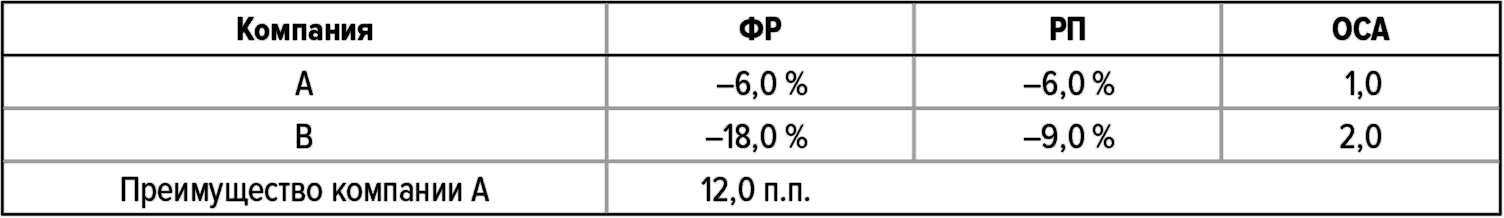

Таблица 38. Случай 1

Процент общего преимущества по ФР, зависящий от различий в РП и ОСА, определяется по формуле:

Общее преимущество компании А по РП = –6 п.п.

Общее преимущество компании А по ОСА = 7,2 п.п.

Суммарное преимущество компании А по ФР = –6,0 + 7,2 = 1,2 п.п.

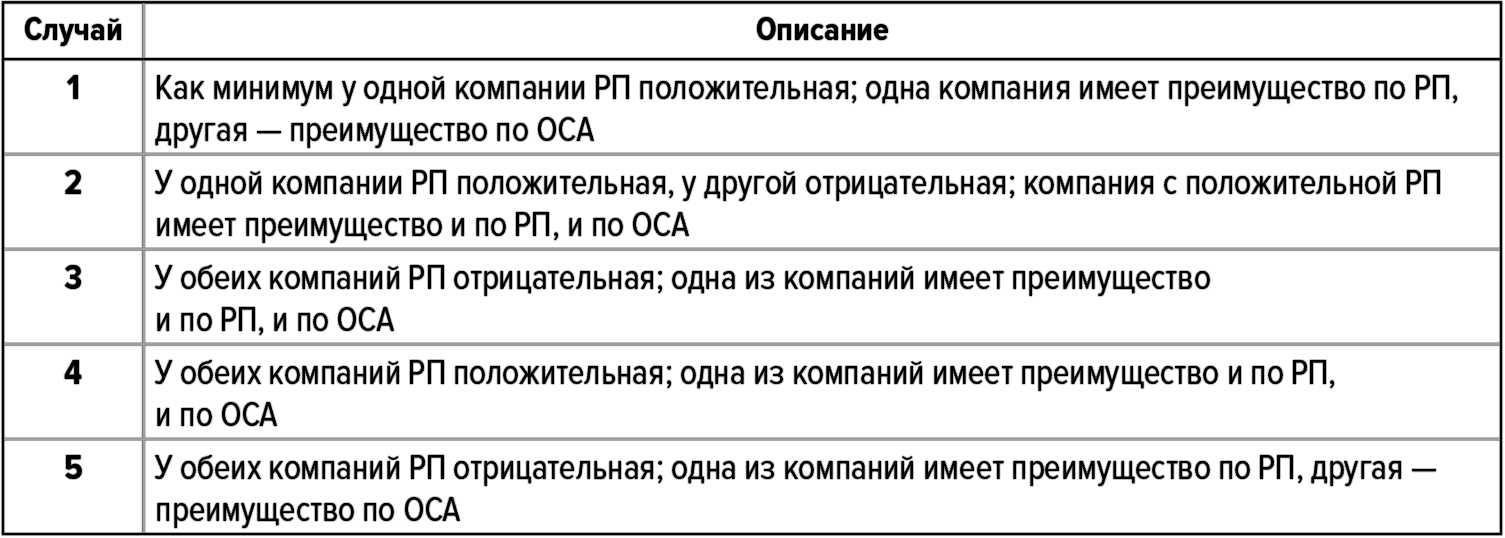

Этот пример – один из пяти случаев, к которым сводятся все наши попарные сравнения.

Случаи 2 и 3 очень похожи на случай 1.

Таблица 39. Пять возможных типов декомпозиции ФР

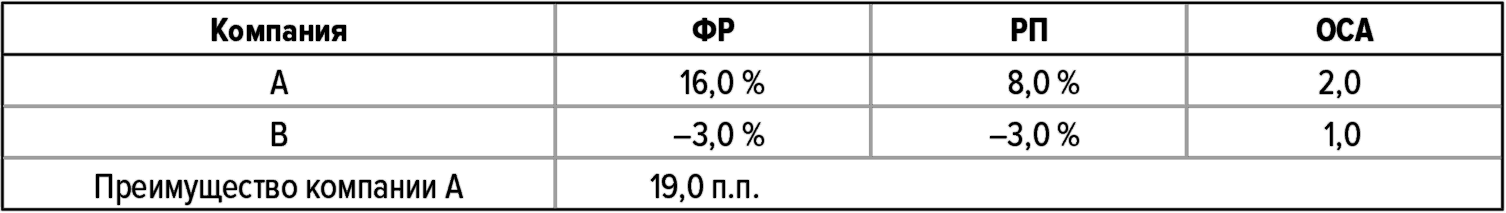

Таблица 40. Случай 2

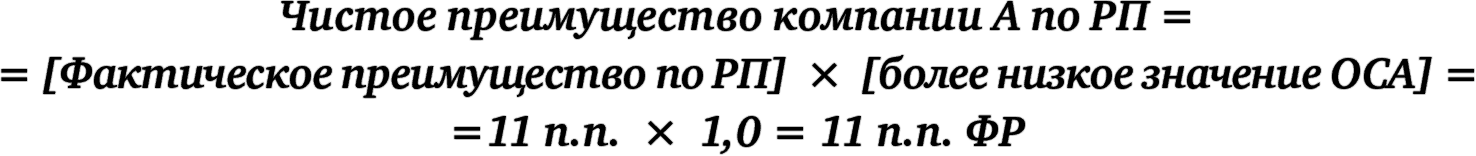

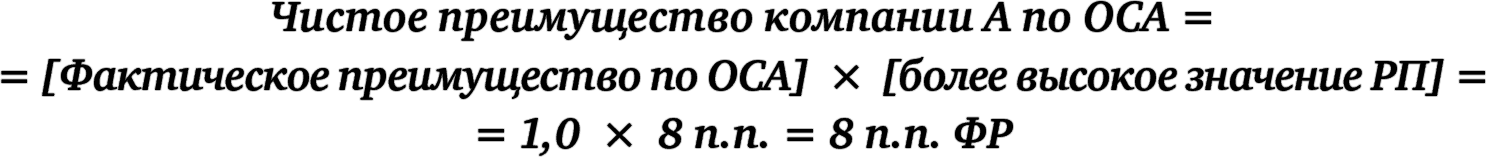

Общее преимущество компании А по РП = 11 п.п.

Общее преимущество компании А по ОСА = 8 п.п.

Суммарное преимущество компании А по ФР = 11 + 8 = 19 п.п.

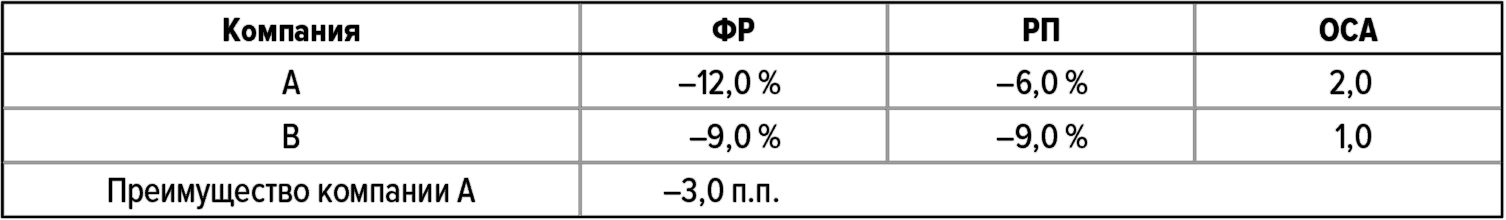

Таблица 41. Случай 3

Примечание. Компания A имеет преимущество по ОСА, если рассматривать ОСА изолированно. Однако, поскольку она более эффективно использовала свои активы, чтобы продавать товары при отрицательных значениях РП, даже при преимуществе по ОСА она отставала по ФР.

Общее преимущество компании А по РП = 3 п.п.

Общее преимущество компании А по ОСА = –6 п.п.

Суммарное преимущество компании А по ФР = 3 п.п. + (–6,0 п.п.) = –3 п.п.

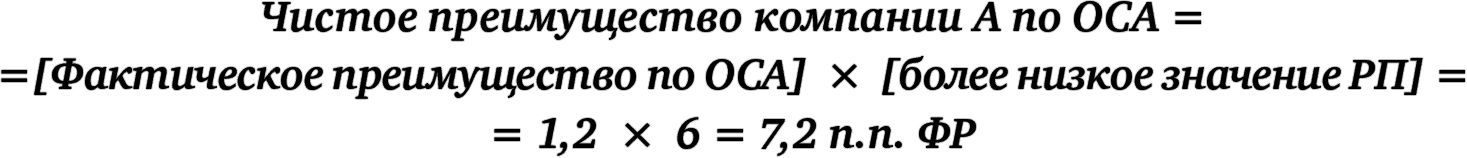

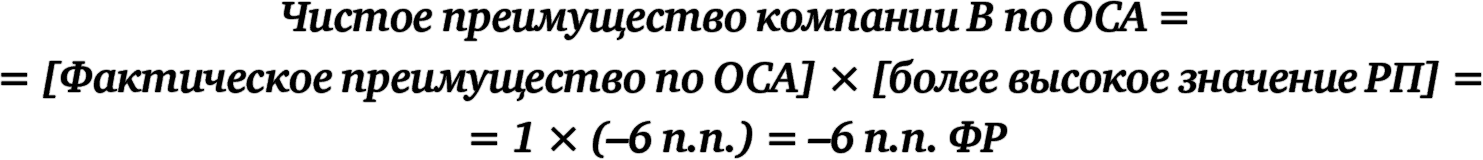

Случаи 4 и 5 более сложные, поскольку в них приходится рассчитывать и распределять «объединенный» показатель. Это разделение объединенного компонента необходимо, когда одна компания имеет преимущество и по РП, и по ОСА, и при этом значения РП у обеих компаний положительные, а также когда одна компания имеет преимущество или по РП, или по ОСА, и при этом значения РП у обеих компаний отрицательные. В приведенной ниже таблице показано суммарное преимущество для компании, которая имеет преимущество и по РП, и по ОСА. Когда такое суммарное преимущество существует, оно разделяется на доли, соответствующие «чистым» преимуществам по составляющим показателям.

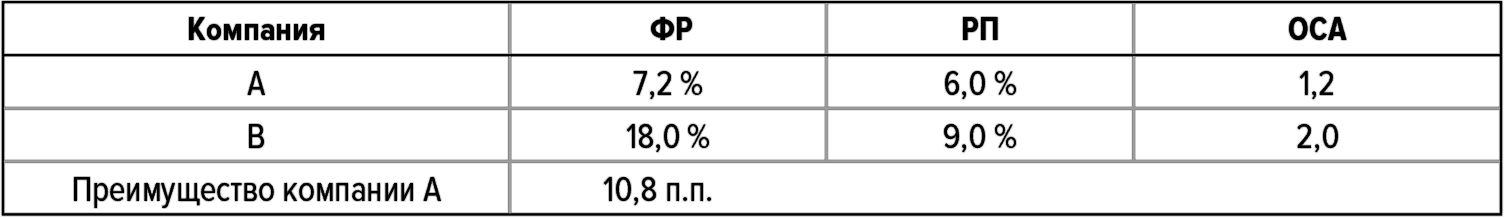

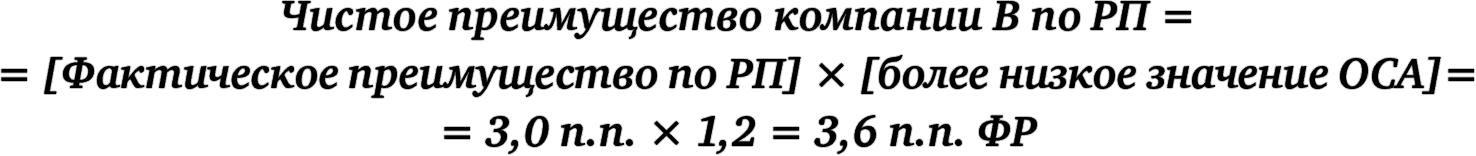

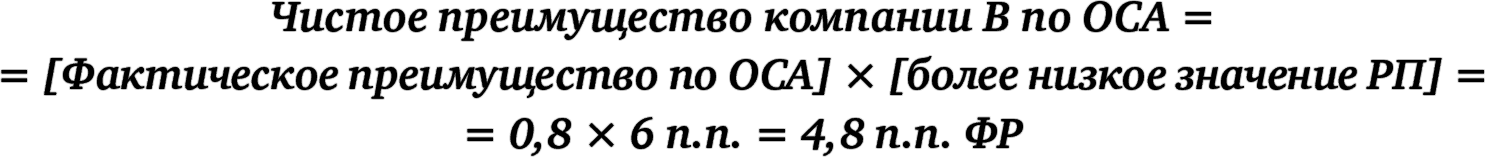

Таблица 42. Случай 4

Чистое преимущество = 3,6 + 4,8 = 8,4 п.п. из общего преимущества по ФР 10,8 п.п.

Объединенное преимущество = 10,8 – 8,4 = 2,4 п.п.

Объединенное преимущество с разбиением на доли, соответствующие соотношению «чистых» преимуществ:

Доля РП = (3,6: 8,4) ? 2,4 п.п. = 1,0 п.п.

Общее преимущество по РП: 3,6 + 1,0 = 4,6 п.п.

Доля ОСА = (4,8: 8,4) ? 2,4 п.п. = 1,4 п.п.

Общее преимущество по ОСА = 4,8 + 1,4 = 6,2 п.п.

Общее преимущество компании B по РП = 4,6 п.п.

Общее преимущество компании B по ОСА = 6,2 п.п.

Суммарное преимущество компании B по ФР = 4,6 + 6,2 = 10,8 п.п.

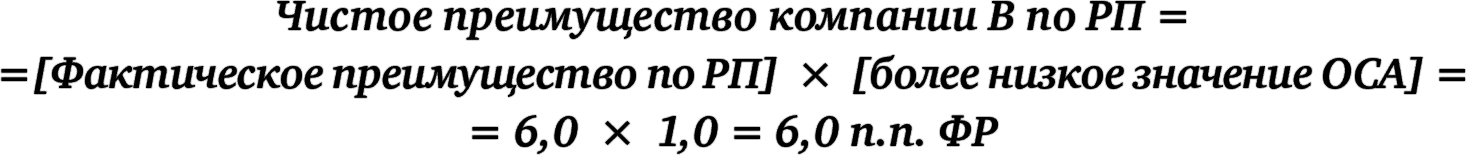

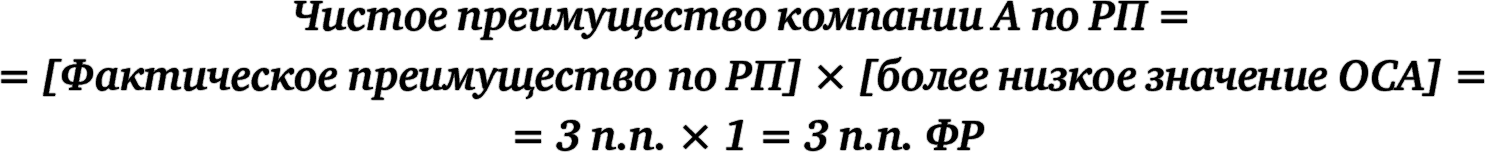

Таблица 43. Случай 5

(Компания В имеет преимущество по ОСА, если рассматривать ОСА изолированно. Однако, поскольку она более эффективно использовала свои активы, чтобы продавать товары при отрицательных значениях РП, даже при преимуществе по ОСА она отставала по ФР.)

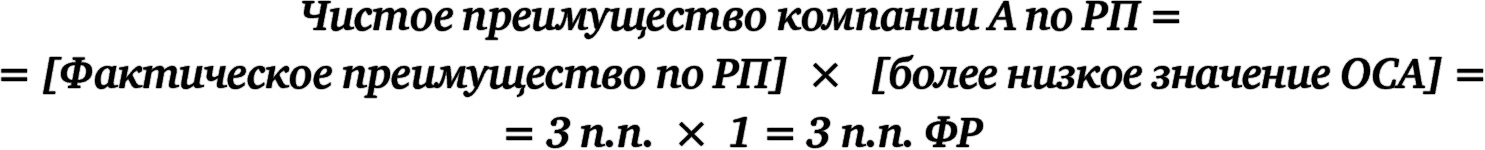

Чистое преимущество по РП + ОСА = 3 + 6 = 9 п.п. из суммарного преимущества по ФР 12 п.п.

Объединенное преимущество = 12 – 9 = 3 п.п.

Доля РП = (3,0: 9,0) ? 3,0 п.п. = 1,0 п.п.

Общее преимущество по РП = 3,0 + 1,0 = 4 п.п.

Доля ОСА = (6,0: 9,0) ? 3,0 п.п. = 2,0 п.п.

Общее преимущество по ОСА = 6,0 + 2,0 = 8 п.п.

Общее преимущество компании А по РП = 4 п.п.

Общее преимущество компании А по ОСА = 8 п.п.

Суммарное преимущество компании А по ФР = 4 + 8 = 12 п.п.

Декомпозиция – уровень II

Рентабельность продаж

Показатель РП можно далее разбить на валовую прибыль (ВП) и некоторые виды расходов: продажи, общие и административные расходы (АХР), научные исследования и разработки (НИОКР), амортизационные расходы, прекращаемые операции, чрезвычайные/непредвиденные расходы, доли миноритариев и налоги на прибыль (все в процентах от продаж). ОСА можно разделить на текущий оборот активов за вычетом товарно-материальных запасов (ТОА – ТМЗ), оборот ТМЗ (ТМЗ – ОА), оборачиваемость основных средств (ООС) и оборот прочих активов (прочие активы ПА – ОА). На уровне декомпозиции II мы привязываем различия в показателях РП и ОСА к различиям в их составляющих на уровне декомпозиции I.

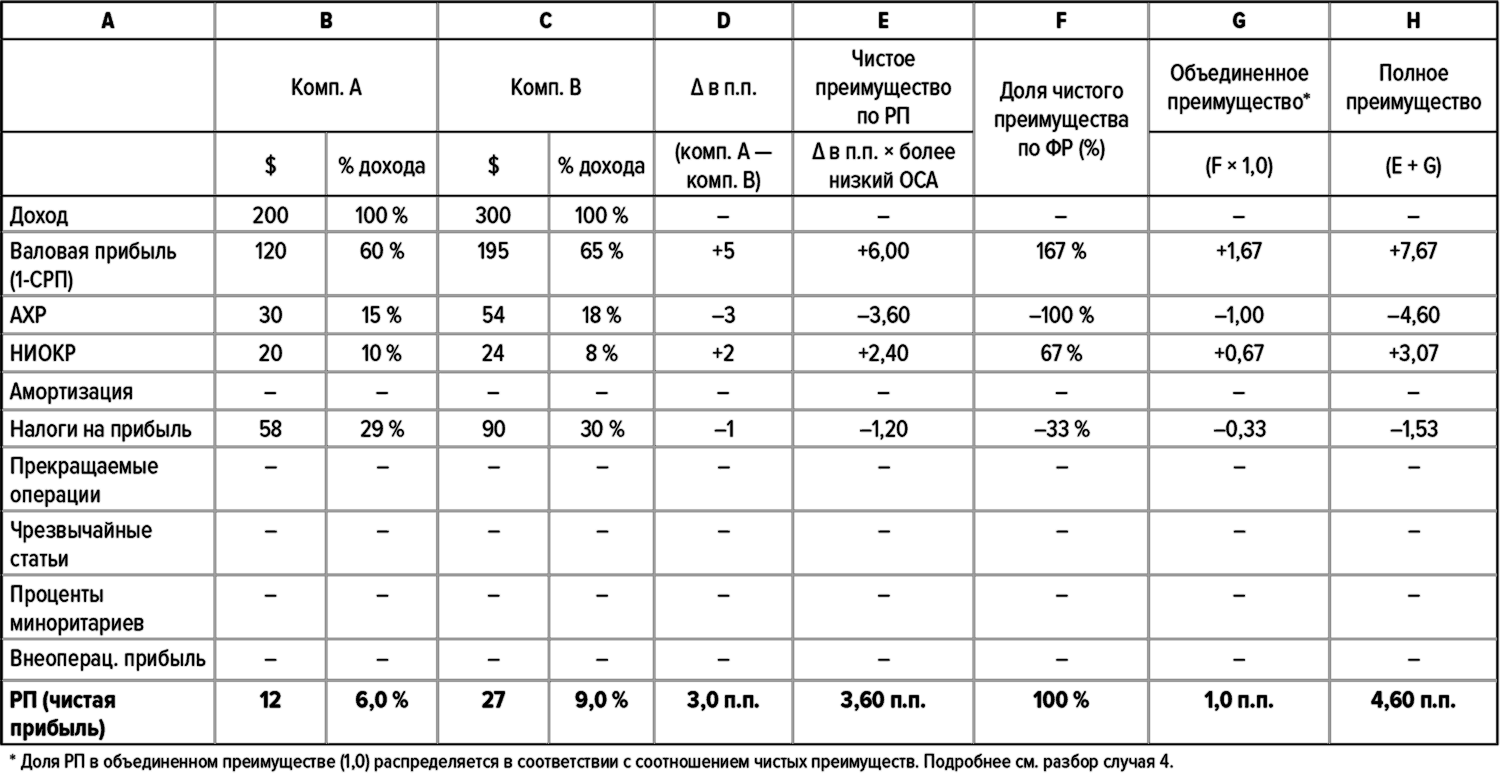

Ниже перечислены этапы соотнесения различий в РП с ее составляющими из отчетов о прибылях и убытках:

1. Рассчитываем каждую категорию расходов в виде процента от продаж (колонки А, B и С в приведенной ниже таблице).

2. Для каждой категории расходов рассчитываем преимущество в процентных пунктах (колонка D) для компании с более высокой ФР.

3. Рассчитываем чистое преимущество по РП, умножая разность процентных значений для каждого составляющего элемента на нижнее значение ОСА.

4. Если нужно разделить на составляющие суммарное преимущество, рассчитываем относительную долю общего чистого преимущества по РП, которую обеспечивает каждая составляющая. Берем чистое преимущество для каждого составляющего элемента РП из колонки Е и делим на общее чистое преимущество по РП (также в колонке Е).

5. Рассчитываем долю каждого элемента в объединенном преимуществе путем умножения процента чистого преимущества по РП на общее объединенное преимущество по РП (колонка G).

6. Для определения полного вклада каждого элемента нужно сложить «сырое» преимущество и объединенное преимущество.

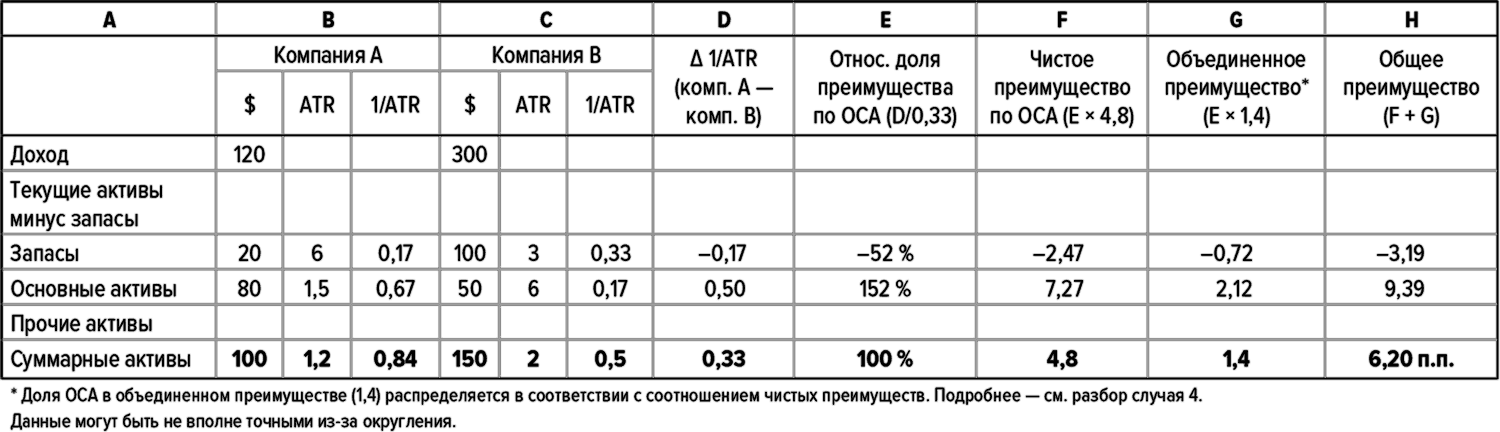

Оборачиваемость суммарных активов

Разбиение ОСА на составляющие элементы – процесс более сложный. Оборачиваемость активов представляет собой отношение, и для того, чтобы разбить этот показатель на аддитивные составляющие элементы, нужно оперировать обратными величинами. То есть, хотя ТОА + ООС ? ОСА, 1/ТОА + 1/ООС = 1/ОСА.

1. Рассчитываем обратное значение для каждого элемента ОСА (колонки B и C).

2. Для каждого компонента определяем различие в процентных пунктах (колонка D).

3. Рассчитываем относительную долю общего преимущества по ОСА, приходящуюся на каждый элемент (колонка E).

4. Рассчитываем чистое преимущество по ОСА (в %), умножая относительную долю каждого составляющего элемента на общее чистое преимущество по ОСА (колонка F).

5. Если нужно разделить на составляющие объединенное преимущество, умножаем относительную долю общего преимущества по ОСА для каждого элемента на общее объединенное преимущество по ОСА (колонка G).

6. Для определения полного вклада каждого элемента нужно сложить «сырое» преимущество и объединенное преимущество.

Декомпозицию на уровне II мы проиллюстрируем примером для случая 4, который достаточно сложен, чтобы можно было показать всю мощь нашего метода.

Таблица 44. Декомпозиция – уровень II

- Приложение A. Расчет составляющих элементов преимущества

- Приложение B. Библиография исследований успеха

- Приложение С. Идентификация выдающихся показателей

- Приложение D. Анализ категорий, траекторий и эр

- Приложение Е. Диаграммы изменений рентабельности

- Приложение F. Анализ согласованности

- Приложение G. Статистический анализ малых выборок

- Приложение Н. Изменения конкурентной позиции и изменения рентабельности

- Приложение I. Структура преимущества по рентабельности

- Приложение J. Различия в поведении при попарном сравнении

- Создание свободно позиционируемых элементов

- 6.9. Подготовка данных для расчета прибыльности

- Приложение 9 Акт выполненных работ (к Договору на оказание информационных услуг)

- Приложение 21 Образец должностной инструкции начальника отдела по работе с сетевыми клиентами

- Рост и преимущества прямого маркетинга

- Приложение 19 Образец должностной инструкции мерчендайзера

- 4.3 Преимущества Fibre Channel

- Добавление, изменение и удаление элементов списка

- Восстановление элементов списка из Корзины

- Приложение I Диаграммы взаимовлияния

- Приложение 10. Коды ошибок

- Приложение 1 Оптические процессоры