Книга: Розничные торговые сети: стратегии, экономика, управление

9.6. Пример составления ассортиментной матрицы

9.6. Пример составления ассортиментной матрицы

На примере работы одного из категорийный менеджеров, отвечающих в ТК «Уютный дом» за категорию товара «керамическая плитка», рассмотрим процесс созданию товарной матрицы на планируемый год.

ТК «Уютный дом» работает на рынке в розничном сегменте Москвы с 2000 г. На текущий момент имеет в Москве восемь специализированных магазинов товаров для ванных комнат, включающих в себя группу «керамическая плитка», средней площадью до 1 тыс. кв. м и 16 павильонов на строительных рынках «Синдика», специализирующихся на продаже керамической плитки и сопутствующих товаров средней площадью до 100 кв. м.

Посмотрим, как происходила подготовка к формированию товарного портфеля на 2007 г. (направление «керамическая плитка»).

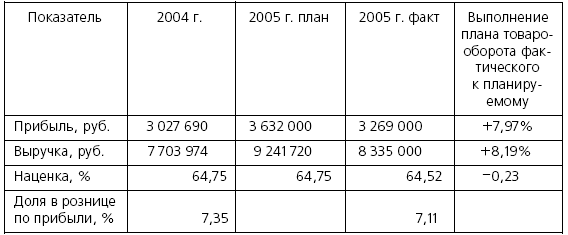

1. Анализ текущей ситуации по основным экономическим показателям (табл. 9.8).

Таблица 9.8

Экономические показатели по категории «керамическая плитка»

Наблюдается рост прибыли и выручки по категории по сравнению с 2004 г., но в целом рост по направлению отстает от среднего роста по компании – доля направления в выручке и прибыли падает (табл. 9.9).

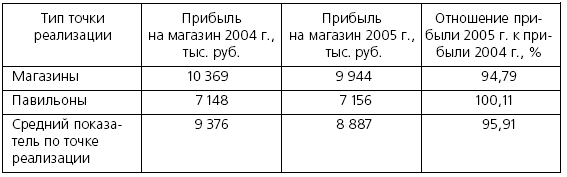

Таблица 9.9

Изменение прибыли на одну торговую точку по категории «керамическая плитка»

Данные таблицы показывают, что незначительный рост валовой прибыли происходит за счет увеличения количества торговых точек. В магазинах наблюдается падение среднемесячной прибыли по направлению. Рост оборота происходит целиком за счет рыночных павильонов.

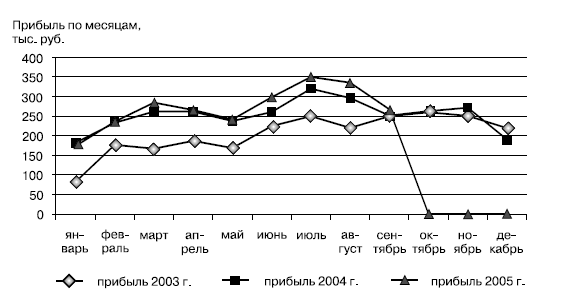

На рисунке 9.2 показана динамика прибыли при продаже керамической плитки.

Рис. 9.2. Динамика прибыли при продаже керамической плитки

График показывает наличие ярко выраженной сезонности при продаже керамической плитке – большая часть продаж и прибыли приходится на вторую половину года и пик – на июль и август. Вызывает интерес падение прибыли в ноябре – декабре 2005 г., т. к. обычно показатели в эти месяцы по плитке лишь ненамного меньше чем летом.

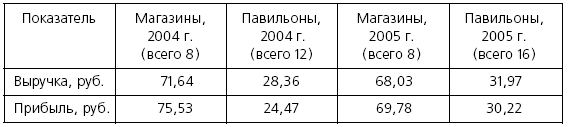

В таблице 9.10 показано изменение пропорций в выручке и прибыли в магазинах и павильонах.

Таблица 9.10

Изменение пропорций в выручке и прибыли в магазинах и павильонах, %

Данные таблицы показывают, что в 2005 г. продажи в рыночных павильонах осуществляются с большей наценкой, чем в магазинах. Этот феномен можно объяснить большей долей продаж по производителям с более высокой наценкой.

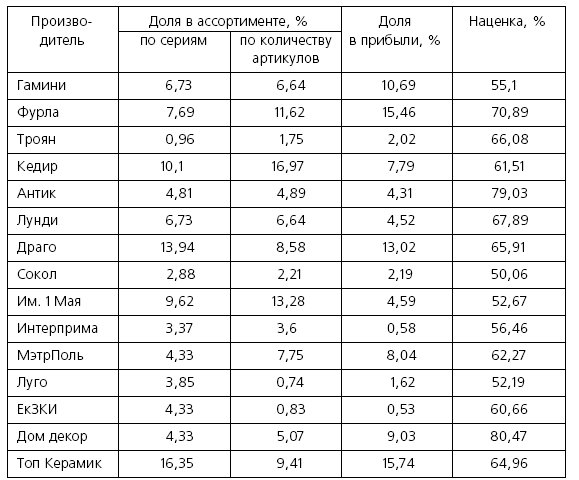

В таблице 9.11 дан анализ данных по производителям.

Таблица 9.11

Анализ данных по производителям[177]

На основании таблицы 9.11 можно выявить фабрики, по которым необходимо пересмотреть ассортимент. Большое количество декоративных элементов на коллекцию или большая доля слабо продающихся коллекций приводит к непропорциональной прибыли долей фабрики в ассортименте. Из анализа необходимо исключить фабрику «Луго», «Екатеринбургский завод керамических изделий» и завод «Сокол», ассортимент которых – в основном напольные коллекции без декоративных элементов. Среди явных лидеров выделяются фабрики «Фурла», «МэтрПоль», «Гамини» и «Дом декор». Эти доли фабрик в прибыли значительно больше их доли в ассортименте. Среди явных аутсайдеров – фабрики «Им. 1 Мая» и «Интерприма».

Для того чтобы составить полное представление о фабриках, присутствующих в ассортименте, необходимо также сравнить их долю в прибыли и в складских запасах. Поставщики, доля которых в прибыли выше их доли в складском запасе, являются донорами оборачиваемости.

Доноры оборачиваемости – это товары или поставщики, которые инвестируют в оборот заказчика более 10 % от своего месячного объема продаж, т. е. предоставляют кредит в большем объеме, нежели это необходимо для наполнения товаром логистической системы организации, покупающей его. Поставщики данной группы предоставляют такую отсрочку на погашение кредита, что за это время заказчик успевает продать товар, получить за него деньги и еще какое-то время использовать их для финансирования закупок других товаров. Получается, что чем больше товаров данной группы реализуется, тем больше привлекается средств от поставщика. Обычно такие кредиты предоставляют либо давние партнеры компании, либо новые поставщики никому не известного товара, которые согласны на любые условия дистрибуции своего товара.

Для увеличения оборачиваемости по направлению необходимо сокращать долю поставщиков – акцепторов оборачиваемости.

Акцепторы оборачиваемости – это товары или поставщики, в содержание которых заказчику самому приходится инвестировать средства в размере более 10 % от месячного объема продаж. Как правило, товар поставщиков этой группы пользуются повышенным спросом, что вынуждает закупать его на предлагаемых условиях: отгрузка по предоплате или предоставление малого кредита, недостаточного для полного содержания груза. Здесь главное – не перевыполнять план продаж, т. к. любое увеличение продаж приводит к дополнительному оттягиванию инвестиционного ресурса[178].

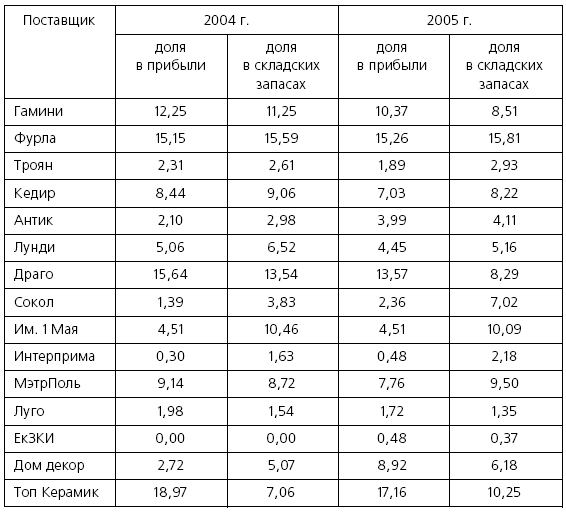

В 2003 г. донорами оборачиваемости являлись фабрики «Гамини», «Драго», «Луго», «ЕкЗКИ», «Дом декор», «Топ Керамик». Все остальные фабрики являлись акцепторами оборачиваемости. Высокая оборачиваемость «Топ Керамик» связана с коротким функциональным циклом логистики, является эксклюзивным производителем ТК «Уютный дом» и свой ассортимент продает только через сеть магазинов ТК «Уютный дом». Сокращение в ассортименте доли поставщиков с низкой оборачиваемостью в следующем году позволит увеличить оборачиваемость по направлению до уровня 2,5–3,5 с учетом товара в пути. В таблице 9.12 показана структура прибыли и товарных запасов по поставщикам по категории «керамическая плитка».

Таблица 9.12

Структура прибыли и товарных запасов по поставщикам по категории керамическая плитка, %

2. Анализ имеющейся ассортиментной матрицы. Товарный портфель в направлении «керамическая плитка» был сформирован в апреле 2005 г. и полностью внедрен только в розничных магазинах ТК «Уютный дом», однако анализ по сегментам прибыли, дизайну и цвету из-за недостатка данных не проводился.

Для лучшего понимания дальнейшего анализа необходимо ввести понятие «серия». Серией будет называться цвет цоколя в коллекции с декорацией к нему. Например, если в коллекции присутствует только один цвет, то серией будет коллекция, если в коллекции три цвета, то каждый цвет с пропорциональной долей общей фоновой плитки и спецэлементов будет серией.

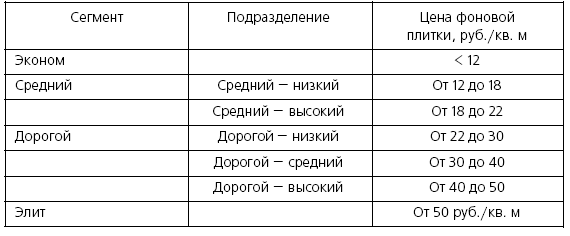

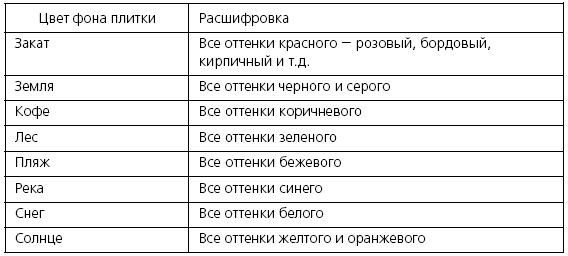

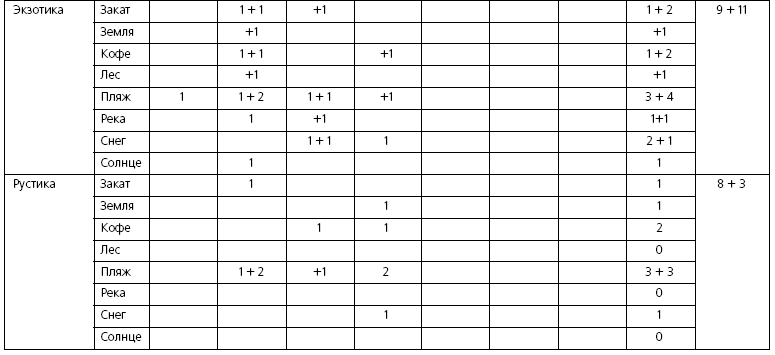

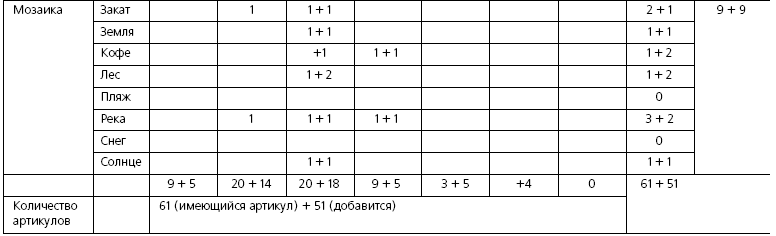

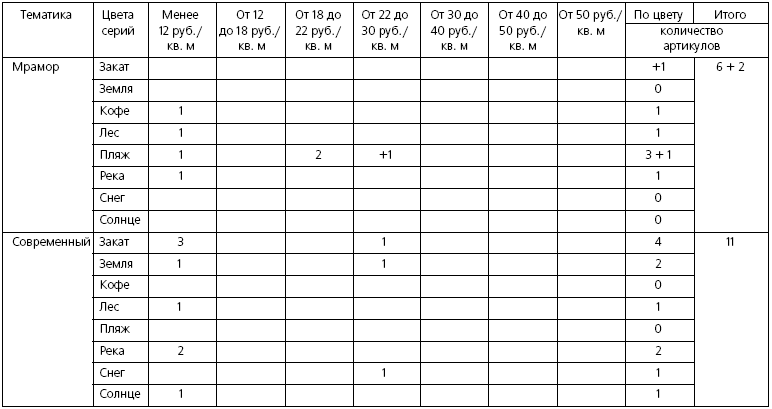

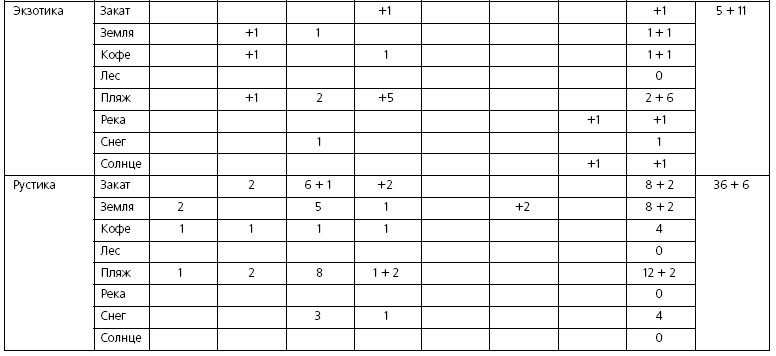

Для корректного анализа было проведено более детальное сегментирование по цене, изменены названия цветов и типов дизайна. Это связано с тем, что показатели в подразделениях сильно отличаются, а когда сегмент рассматривается целиком – различия нивелируются, это мешает анализу. Результаты сегментирования приведены в таблицах 9.13, 9.14, 9.15.

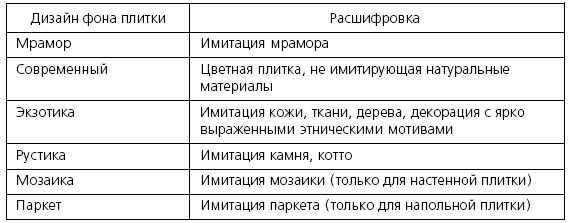

Таблица 9.13

Выделение ценовых сегментов

Таблица 9.14

Выделение цветовых сегментов

Таблица 9.15

Выделение стилей дизайна

3. Анализ по цене и прибыли. Для оценки прибыльности тех или иных сегментов применяется следующая методика. Весь базовый товар распределяется по сериям, для каждой из которых рассчитывается показатель «прибыль на серию», в который входит среднемесячная прибыль за период апрель – сентябрь по всем артикулам, входящим в данную серию по московским магазинам. Каждой серии присваивается классификатор: «вид плитки», «цена», «цвет», «дизайн», а для настенной плитки еще указывается ее место на экспозиции. Ассортимент фильтруется по данным показателям, и высчитывается сумма прибыли на сегмент.

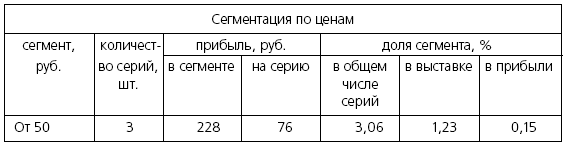

Наиболее значимый показатель – «цена», причем значимость его растет по мере удешевления плитки и сильно сокращается при росте цены свыше 30 руб./кв. м. Значимость показателей «дизайн» и «цвет» примерно одинаковые, но менее значимые, чем «цена». Анализ по ценовым сегментам показан в таблице 9.16.

Таблица 9.16

Анализ по ценовым сегментам товара «настенная плитка» (пример 1)

Анализ имеющейся ассортиментной матрицы показал избыток коллекций в сегменте от 18 до 22 руб./кв. м и высокую прибыльность сегмента от 12 до 18 руб./кв. м. Кроме того, перспективным следует признать сегмент свыше 30 руб./кв. м. При розничной цене от 30 руб./кв. м покупателю можно предлагать красивую плитку, которая будет выглядеть дорого. Сегмент от 22 до 30 руб./кв. м неперспективен из-за того, что за такую цену технологически невозможно сделать действительно интересный дизайн, а похожую плитку можно купить дешевле. После более детального анализа можно говорить о том, что сегмент от 18 до 22 руб./кв. м также является перспективным, существуют высокоприбыльные коллекции, но их выбор должен быть более тщательным. (Принципы построения базовой матрицы были изложены в начале этой главы.)

В таблице 9.17 показано, какой вид будет иметь новая ассортиментная матрица 2007 г.

Таблица 9.17

Новая ассортиментная матрица 2007 г. (пример 1)

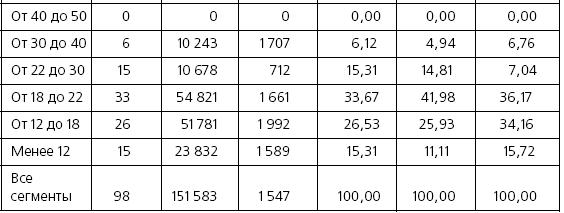

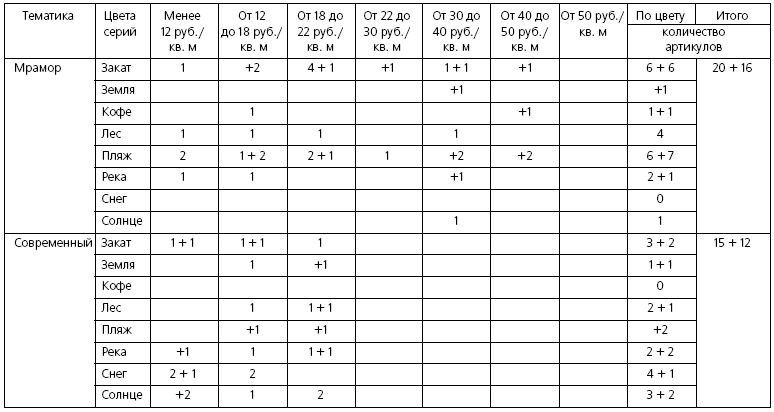

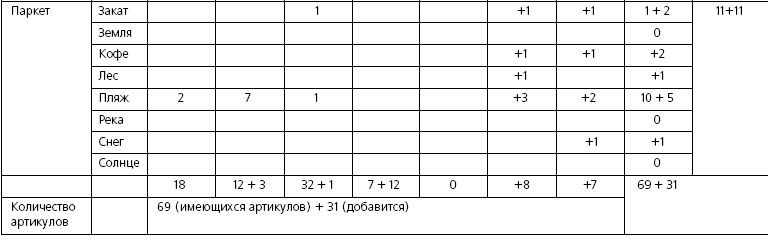

Анализ напольной плитки по цветам представлен в табл. 9.18.

Таблица 9.18

Анализ по цветам товара «напольная плитка» (пример 2)

Анализ имеющейся цветовой палитры ассортиментной матрицы показывает, что наиболее перспективными цветами для напольной плитки являются цвета пляж, закат, кофе.

В таблице 9.19 показан еще один вариант ассортиментной матрицы.

Какие выводы можно сделать, анализируя работу, проведенную категорийным менеджером?

Общие задачи для направления на 2007 г. состоят в создании узнаваемого покупателем ассортимента и приучения его к мысли, что ТК «Уютный дом» – это сеть магазинов и павильонов, в которые надо идти за плиткой.

На основании перечисленных данных можно предложить ряд шагов в развитии категории.

1. Увеличение ассортимента плитки в ценовом сегменте «средний» при привлечении одного-двух новых производителей предположительно даст рост прибыли в данном сегменте. Как следствие доля ценового сегмента «эконом» сократится.

Таблица 9.19

Ассортиментная матрица, построенная на принципах категорийного менеджмента (вариант 2)

2. Увеличение ассортимента в ценовом сегменте «дорогой» за счет интересных по дизайну, необычных и модных, трендовых коллекций.

3. Замена ассортимента в ценовом сегменте «средний – высокий» на более продаваемые дизайны и, как следствие, – рост товарооборота серии.

4. Дальнейшее увеличение доходности планируется за счет увеличения оборачиваемости. Увеличение оборачиваемости произойдет за счет сокращения артикулов на коллекцию, закрытия фабрик – акцепторов оборачиваемости («Сокол», «Им. 1 Мая», возможно – «Интерприма») и увеличения частоты закупок. Предполагается, что с учетом закупки новинок и расширения ассортимента по напольным коллекциям удастся сохранить тот же показатель складских запасов.

5. Внедрение новой схемы закупки новинок:

? сокращение суммы первой закупки, в течение трех-четырех месяцев после выклейки новинки на экспозиции магазина допускается дефицит по коллекции; только через четыре месяца, когда будет определен потенциал новинки, уровень складских остатков увеличивается до трех месяцев оборачиваемости;

? ускорение обновления ассортимента (предполагается 20– 30-процентное изменение ассортимента в год).

6. За счет увеличения скорости обновления ассортимента будет получено временное конкурентное преимущество, поэтому предполагается небольшое увеличение наценки.

7. За счет предложенных шагов будет достигнут 10—12-процентный рост прибыли на магазин по направлению без увеличения вложений в товарный запас.

- 9.1. Понятие категорийного менеджмента

- 9.2. Организация коммерческой службы торговой сети

- 9.3. Формирование ассортиментной матрицы

- 9.4. Организация работы с товарной матрицей

- 9.5. Организация работы с поставщиками

- 9.6. Пример составления ассортиментной матрицы

- 9.7. Алгоритм формирования ассортиментной политики торговых компаний

- Литература

- 9.4.1. Реализация графа в виде матрицы смежности

- Пример установочного скрипта

- Пример из практики

- ПРИМЕР ПРОСТОЙ ПРОГРАММЫ НА ЯЗЫКЕ СИ

- Примеры получения статистики

- Пример применения метода «пять почему»

- Пример 12-8. Частота встречаемости отдельных слов

- 1.2.5. Пример программы

- Пример 17-10. Блочный комментарий

- Примеры

- 2. Пример создания базового отношения в записи на псевдокоде

- Физический размер матрицы