Книга: Управляй будущим. Как принимать решения в условиях неопределенности

2.6. «Купите лотерейный билетик!», или Ошибки памяти

2.6. «Купите лотерейный билетик!», или Ошибки памяти

«Какова самая распространенная причина смерти рок-звезд?» – спрашиваю я студентов. «Передозировка наркотиков», – дружно отвечают они.

Да с чего наркотики-то? Почему не сердечный приступ или диабет? Почему не астма? Ответ прост. Потому, что, если рок-звезда вдруг умрет в своей постели, как миллионы простых людей, об этом не напишут на первой странице таблоидов, не снимут сюжет, не устроят радиопосиделки. Это событие пройдет мимо нас и не останется в нашей памяти. И при ответе на вопрос, от чего чаще всего умирают рок-звезды, память совершит очередную ошибку.

Ошибки памяти – еще один эффект, искажающий нашу оценку вероятности событий в неопределенном мире. Данный эффект связан с тем, что память человека ленива и изобретательна. При усложнении процессов воспоминаний память пытается нас обмануть: сложные вопросы она заменяет на более простые (происходит это быстро и незаметно). В результате мы получаем ответ на вопрос, которого не задавали, зато достаточно правдоподобный. Например, кого чаще выгуливают на поводке – собак или свиней? Ваш ответ очевиден. Почему? Потому, что вместо ответа на этот сложный вопрос вы невольно начали вспоминать, сколько раз вы видели свиней, которых выгуливали на улице, а сколько раз – собак. Так как память не смогла выудить ни одного случая, когда бы вы встретили прохожего, выгуливающего свинью, то ответ на этот вопрос вы выдали вместо первоначального. И оказались правы, даже несмотря на то, что не провели статистическое исследование и не собрали факты.

Чаще всего данный эффект позволяет сэкономить время и дает правильные интуитивные ответы, что сыграло ключевую роль в процессе эволюции. Безопасно ли есть эти красные ягоды? Нет, небезопасно, как-то давно один из членов нашего племени отравился, съев красные (но не эти!) ягоды.

Однако последние 300 лет мы живем в условиях, когда нашей жизни угрожает немногое, если не совершать откровенных глупостей наподобие перехода дороги на красный свет. А с точки зрения физиологии человек поменялся несильно, поэтому механизмы, позволяющие нам выжить в ходе эволюции, работают в прежнем режиме. Вот почему сегодня эффект ошибок памяти нередко вводит в заблуждение. Так, например, вопрос, каких слов в английском языке больше – где буква r стоит на первом месте или тех, где она на третьем, память трансформирует в более простое задание – не посчитать, а вспомнить слова из первой и из второй группы. Очевидно, что намного проще вспомнить слова, начинающиеся на r, чем те, где эта буква стоит на третьем месте. В результате на поставленный вопрос дается быстрый, но… неверный ответ.

Самый яркий пример влияния ошибок памяти, искажающих наше восприятие вероятности, – увлечение азартными играми. Принимая решение о приобретении лотерейного билета, покупатели вспоминают редкие упоминания в прессе о случаях, когда сорвали джекпот, при этом игнорируют десятки миллионов неудачных попыток менее счастливых покупателей билетов. А ведь статистика свидетельствует, что шансы выиграть в лотерею ничтожно малы. Так, если бы нам была предоставлена возможность посмотреть коротенькие интервью (по 30 секунд каждое) со всеми, кто купил лотерейный билет, но не выиграл, то мы бы провели у экрана целых девять (!) лет, прежде чем дойдет очередь до того счастливчика, который сорвал джекпот. Очевидно, что в этом случае у нас бы сложилось объективное представление о наших шансах выиграть в лотерею – и мы бы в жизни рубля не потратили на покупку лотерейного билета.

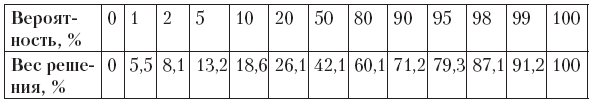

На финансовых рынках, так же как и в обычной жизни, ошибки памяти влияют на искажение объективной вероятности. Результаты экспериментов Канемана и Тверски дают нам бесценный материал о том, как мы приписываем субъективный ошибочный вес объективным вероятностным значениям (табл. 2.1).

Таблица 2.1. Расхождения между субъективной и объективной вероятностью

Из табл. 2.1 видно, что люди склонны значительно преувеличивать ничтожно малую вероятность (вероятность 1 % субъективно оценивается как 5,5 %) и недооценивать высокую (вероятность 95 % оценивается как 79,3 %).

Таким образом, в процессе принятия решений на финансовых рынках участники торгов делают неоправданно высокие ставки на крайне маловероятные события и игнорируют высокую вероятность ординарных событий. Например, покупая ценные бумаги, инвестор недооценивает вероятность снижения их рыночного курса (и, следовательно, убытков по своему портфелю) и не страхует финансовые риски, в то время как вероятность отрицательного результата весьма высока. Вместо того чтобы принимать меры по снижению риска своего инвестиционного портфеля, инвестор занят подсчетом барыша, который он получит в результате бешеного роста курса купленных им ценных бумаг. Стоит ли говорить, что вероятность этого события немного переоценена инвестором?

- 2.1. История одного бизнес-проекта

- 2.2. Что еще за неизвестные неизвестные?

- 2.3. Почему мы путаем вероятность и правдоподобность

- 2.4. Наши решения вовсе не наши

- 2.5. «Доллар к концу года вырастет до ста рублей». Эффект привязки

- 2.6. «Купите лотерейный билетик!», или Ошибки памяти

- 2.7. Все идет хорошо, поэтому самое время насторожиться. Эффект хорошего настроения

- 2.8. Продам «Газпром» – куплю «Мерседес». Яркое видение итога

- 2.9. «Такого не может быть, потому что этого не может быть». Недооценка силы обратной связи

- Выводы

- Рекомендации

- Интересные задачи

- 3.2.4. Ошибки при задавании вопросов

- Ошибки проектирования базы данных

- 6.2. Типичные ошибки при проведении программ продвижения и варианты их устранения

- 3.2.1.2. Начальное выделение памяти: malloc()

- Часть четвертая Стратегии защиты от Главной Ошибки

- Неисправности оперативной памяти

- Как работает модуль оперативной памяти

- Описание типов модулей оперативной памяти

- Извлечение и установка модулей памяти

- Характеристики модулей памяти

- ПО для диагностики оперативной памяти

- Поиск и устранение неисправностей модулей памяти