Книга: Бизнес-планирование и анализ инвестиционных проектов на компьютере

5.4.4. Настройка расчета бизнес-плана

5.4.4. Настройка расчета бизнес-плана

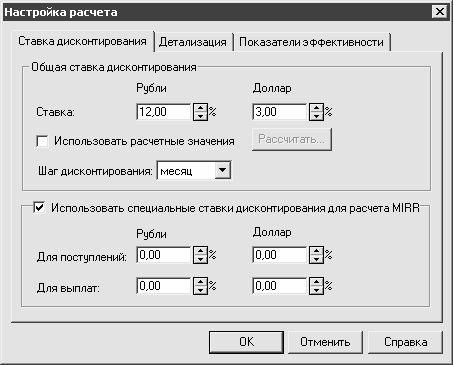

Далее следует определить параметры, в соответствии с которыми программа будет рассчитывать показатели финансово-экономической эффективности проекта, а также детализировать эти результаты. Чтобы перейти в режим просмотра и редактирования этих параметров, нажмите в разделе Проект кнопку Настройка расчета – в результате на экране откроется окно, которое показано на рис. 4.11.

Рис. 4.11. Настройка расчета бизнес-плана

Данное окно состоит из трех вкладок: Ставка дисконтирования, Детализация и Показатели эффективности, на которых сгруппированы параметры настройки расчета в зависимости от их функционального назначения.

Ставка дисконтирования – это параметр бизнес-плана, который позволяет изменять денежные суммы с учетом разной стоимости денег в разные моменты времени; ее настройка выполняется на одноименной вкладке (см. рис. 4.11).

Примечание. В программе Project Expert ставка дисконтирования используется только в разделе Анализ проекта (подраздел Эффективность инвестиций) для расчета показателей эффективности проекта. В отчете о движении денежных средств, а также в других финансовых отчетах суммы отображаются без учета ставки дисконтирования.

Зачем нужно применение ставки дисконтирования?

В первую очередь ее важность обусловлена тем, что показатели эффективности, которые были рассчитаны с учетом ставки дисконтирования, позволяют сравнить эффективность инвестиций в данный проект с другими направлениями вложения денежных средств, которые доступны инвестору (кредитору). Как же правильно определить оптимальную величину ставки дисконтирования для данного проекта?

При определении ставки дисконтирования обычно руководствуются действующими в настоящее время процентными ставками по банковским вкладам, государственным ценным бумагам, акциям, облигациям, иным финансовым инструментам, а также другим возможным направлениям вложений денежных средств.

Указать ставку дисконтирования можно как вручную, так и расчетным путем. В первом случае нужно в области настроек Общая ставка дисконтирования ввести процент ставки отдельно для рублей и для долларов США. Затем в поле Шаг дисконтирования из раскрывающегося списка следует выбрать одно из следующих значений: месяц, квартал, 6 месяцев, год.

Указанная величина ставки дисконтирования (как для первой, так и для второй валюты) используется при расчете следующих показателей:

? дисконтированный период окупаемости (DPB);

? индекс прибыльности (PI);

? чистый приведенный доход (NPV).

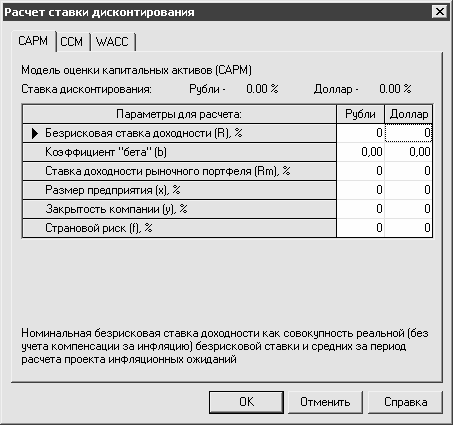

Чтобы ввести расчетные значения ставки дисконтирования, нужно установить флажок Использовать расчетные значения – в результате справа станет доступной кнопка Рассчитать, которую следует нажать. В результате на экране откроется окно, изображенное на рис. 4.12.

Рис. 4.12. Расчет ставки дисконтирования

Как видно на рисунке, данное окно состоит из трех вкладок, каждая из которых предназначена для настройки соответствующего метода расчета ставки дисконтирования: САРМ – модель оценки капитальных активов, ССМ – модель кумулятивного построения и WACC – модель средневзвешенной стоимости капитала. Порядок работы на этих вкладках полностью идентичен, отличаются только параметры методов расчета.

Чтобы войти в режим редактирования любого параметра, нужно дважды щелкнуть мышью на соответствующей ячейке.

При использовании метода САРМ (модель оценки капитальных активов) ставка дисконтирования рассчитывается по следующей формуле (все составляющие присутствуют на вкладке САРМ, см. рис. 4.12):

i = R + b * (Rm – R) + x + y + f, где

? i – ставка дисконтирования;

? R – номинальная безрисковая ставка доходности как совокупность реальной (без учета компенсации за инфляцию) безрисковой ставки и средних за период расчета проекта инфляционных ожиданий;

? b – коэффициент, измеряющий относительный уровень дохода проекта по сравнению со средним доходом проектов того же типа (коэффициент «бета»);

? Rm – средняя доходность нессудных инвестиций в экономике, которая оценивается по средней доходности акций на фондовом рынке (доходности фондовых индексов);

? y – премия, учитывающая риски, связанные с частичной или полной недоступностью информации о финансовом положении предприятия, текущих и перспективных управленческих решениях руководства (закрытость компании);

? f – премия, учитывающая риски утери прав собственности, непредвиденного изменения законодательства, уменьшения национального дохода, смены персонала в органах управления, внешнеполитические риски и пр. (страховой риск).

При использовании метода ССМ (модель кумулятивного построения) для расчета ставки дисконтирования суммируются перечисленные ниже параметры.

? Безрисковая ставка доходности – номинальная безрисковая ставка доходности как совокупность реальной (без учета компенсации за инфляцию) безрисковой ставки и средних за период расчета проекта инфляционных ожиданий.

? Руководящий состав предприятия – премия, учитывающая эффективность управления и личные качества ключевых фигур предприятия: предсказуемость, подконтрольность, добросовестность, компетентность, и т.п.

? Диверсифицированность рынков сбыта – премия, учитывающая недостаточную диверсифицированность рынков сбыта предприятия в разрезе групп потребителей, географических регионов, и т.п.

? Диверсифицированность источников ресурсов – премия, учитывающая недостаточную диверсифицированность источников приобретения покупных ресурсов, необходимых для работы предприятия (включая трудовые ресурсы).

? Диверсифицированность продукции – премия, учитывающая недостаточную диверсифицированность номенклатуры продукции предприятия и наличие преобладающей доли небольшого количества продуктов в общем объеме реализации.

? Структура и источники капитала – премия, учитывающая узость набора источников финансирования (отсутствие надлежащего амортизационного фонда, недооценка важности привлеченных средств, игнорирование прогрессивных форм финансирования).

? Размер предприятия, – премия, учитывающая риски вложения в малое предприятие, связанные с недостаточной кредитоспособностью и финансовой неустойчивостью предприятия с небольшим размером уставного капитала.

? Страховой риск – премия, учитывающая риски утери прав собственности, непредвиденного изменения законодательства, уменьшения национального дохода, смены персонала в органах управления, внешнеполитические риски и т.п.

? Прочие риски – премия, учитывающая другие специфические для данного предприятия (инвестиционного проекта) риски.

Все перечисленные параметры присутствуют на вкладке ССМ.

При использовании метода WACC (метод средневзвешенной стоимости капитала) ставка дисконтирования рассчитывается по следующей формуле:

i = k1 * (1 – h) * w1 + k2 * w2 + k3 * w3, где

? i – ставка дисконтирования;

? k1 – ставка, характеризующая стоимость привлечения заемных средств (процентная ставка банка по кредитам, процентная ставка по облигациям), иначе говоря – стоимость заемного капитала;

? h – ставка, по которой предприятия исчисляет налог на прибыль;

? k2 – cтавка, характеризующая стоимость привлечения капитала в виде привилегированных акций (частное от деления установленной суммы годовых дивидендов на поступления от продажи акций);

? k3 – ставка, характеризующая стоимость привлечения капитала в виде обыкновенных акций (требуемая собственником ставка отдачи на вложенный капитал);

? w1 – доля заемных средств в структуре капитала предприятия, оцененная по рыночной стоимости;

? w2 – доля привилегированных акций в структуре капитала предприятия, оцененная по рыночной стоимости;

? w3 – доля обыкновенных акций (с учетом нераспределенной прибыли) в структуре капитала предприятия, оцененная по рыночной стоимости.

Все перечисленные параметры присутствуют на вкладке WACC.

Чтобы настройки расчета ставки дисконтирования вступили в силу, нажмите кнопку ОК.

В нижней части вкладки Ставка дисконтирования (см. рис. 4.11) вы можете указать отдельную ставку дисконтирования для расчета модифицированной внутренней нормы рентабельности (MIRR). Для этого установите флажок Использовать специальные ставки дисконтирования для расчета MIRR и введите значения ставки в обеих валютах (или – в какой-то одной валюте, в зависимости от проекта) отдельно для поступлений денежных средств и для выплат. Необходимость отдельных ставок дисконтирования для поступлений и выплат обусловлена тем, что методика расчета показателя MIRR предусматривает приведение всех выплат к началу, а всех поступлений к концу проекта.

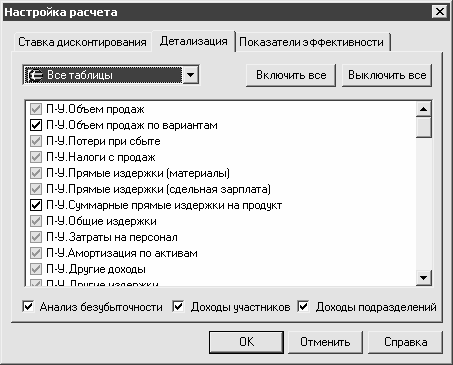

На вкладке Детализация определяется перечень таблиц, которые программа должна сформировать на основании результатов расчета проекта. Содержимое данной вкладки показано на рис. 4.13.

Рис. 4.13. Вкладка Детализация

На данной вкладке вы определяете состав таблиц, которые программа должна автоматически формировать по результатам расчета. Чтобы выбрать таблицу для формирования, необходимо пометить ее соответствующим флажком.

С помощью кнопок Включить все или Выключить все вы можете соответственно либо быстро установить все флажки, выбрав при этом для формирования все заложенные в программе таблицы, либо снять все имеющиеся флажки. Последний вариант удобно использовать в случаях, когда, например, нужно сформировать небольшое количество таблиц: в такой ситуации с помощью кнопки Выключить все снимаются все флажки, после чего помечаются таблицы, которые нужно сформировать.

Для удобства работы все таблицы сгруппированы в тематические группы. Вы можете выбирать для формирования таблицы как из общего списка, так и из списка соответствующей группы. В первом случае выберите в раскрывающемся списке значение Все таблицы (см. рис. 4.13), во втором случае – выберите название требуемой группы, после чего входящие в состав этой группы таблицы отобразятся ниже.

В нижней части вкладки Детализация расположены три флажка: Анализ безубыточности, Доходы участников и Доходы подразделений.

Если установлен флажок Анализ безубыточности, то при расчете показателей проекта программа определит те значения ключевых показателей, при которых проект будет являться безубыточным. Настройка параметров безубыточности, а также просмотр результатов расчета осуществляется в разделе «Анализ проекта», подраздел «Анализ безубыточности». Если флажок Анализ безубыточности снят, то соответствующий подраздел раздела «Анализ проекта» будет недоступен.

Если установлен флажок Доходы участников, то при расчете показателей проекта программа определит показатели эффективности для участников финансирования проекта (инвесторов, деловых партнеров, банков, и т.д.). Настройка параметров расчета, а также просмотр его результатов осуществляется в разделе «Анализ проекта», подраздел «Доходы участников». Если флажок Доходы участников снят, то соответствующий подраздел раздела «Анализ проекта» будет недоступен.

Если установлен флажок Доходы подразделений, то при расчете показателей проекта программа определит показатели эффективности для подразделений, участвующих в проекте. Настройка параметров расчета, а также просмотр его результатов осуществляется в разделе «Анализ проекта», подраздел «Доходы подразделений». Если флажок Доходы подразделений снят, то соответствующий подраздел раздела «Анализ проекта» будет недоступен.

По окончании расчета выбранные таблицы можно просмотреть в разделе «Результаты», подраздел «Детализация результатов» (описание раздела «Результаты» приведено ниже). Если на вкладке Детализация не установлен ни один флажок, то подраздел «Детализация результатов» в разделе «Результаты» будет недоступен.

По умолчанию на вкладке Детализация выбраны для формирования все заложенные в программе таблицы, и установлены все флажки.

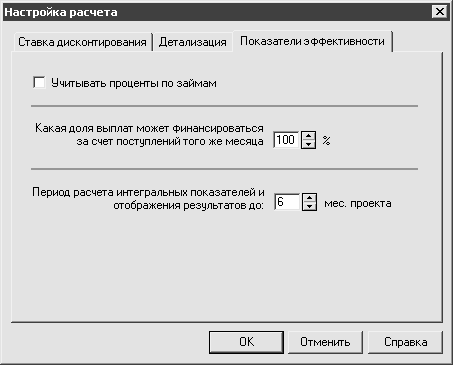

Чтобы получить корректную оценку проекта, учитывающую его характерные особенности и специфику, нужно выполнить настройку параметров расчета показателей на вкладке Показатели эффективности. Содержимое данной вкладки показано на рис. 4.14.

Рис. 4.14. Вкладка Показатели эффективности

Если установлен флажок Учитывать проценты по займам, то показатели эффективности проекта будут рассчитываться с учетом выплат, связанных с кредиторской задолженностью (проценты по кредитам, и т.п.). При снятом данном флажке показатели эффективности будут рассчитаны без учета стоимости денежных средств, привлекаемых извне для финансирования данного проекта.

Полезный параметр можно определить в поле Какая доля выплат может финансироваться за с чет поступление того же месяца. Здесь с клавиатуры либо с помощью кнопок счетчика указывается, какой процент выплат финансируется за счет поступлений этого же месяца. Если в данном поле установить значение 100% (это значение используется в программе по умолчанию), то расчет показателей эффективности проекта будет осуществляться с учетом того, что поступления денежных средств в каждом месяце могут в полном объеме использоваться на покрытие затрат, которые предприятие понесло в этом же месяце.

Однако очевидно, что подобное предположение некорректно и на практике не может быть реализовано. Например, очень часто расходы предприятие несет в одном месяце, а поступление денежных средств происходит лишь в следующем месяце, и т.п.

Поэтому для поучения более-менее реальной картины нужно указать в данном поле приемлемое в контексте рассматриваемого проекта значение из диапазона от 0 до 100. При установленном значении 0 программа будет осуществлять расчет показателей эффективности исходя из того, что все текущие поступления денежных средств будут идти на покрытие затрат следующего месяца.

В нижней части вкладки находится поле Период расчета интегральных показателей и отображения результатов до. Этот параметр позволяет определить эффективность проекта не только на момент его завершения, но и на некоторых промежуточных стадиях его реализации. Для этого в данном поле с клавиатуры либо с помощью кнопок счетчика нужно интервал времени, через который будет осуществляться расчет промежуточных показателей эффективности.

Все изменения, выполненные в окне Настройка расчета, вступают в силу после нажатия кнопки ОК. С помощью кнопки Отмена осуществляется выход из данного режима без сохранения выполненных изменений (обе кнопки доступны на всех вкладках окна).

- 5.10. Просмотр результатов расчета показателей бизнес-плана

- 5.12.4. Настройка ставки дисконтирования

- Глава 4. Программа «Альт-Инвест Сумм»: комплексный подход к бизнес-планированию

- Глава 5. Разработка и анализ бизнес-планов в системе Project Expert

- Когда нужен постскриптум в бизнес-тексте?

- Глава 4 Методы и техники бизнес-тренинга

- Глава 7 Чего нужно опасаться при моделировании бизнес-процессов. Проектные риски моделирования бизнеспроцессов

- 6.9. Подготовка данных для расчета прибыльности

- Настройка учетных записей пользователей

- 6.3. Содержание оценки бизнес-тренинга

- Глава 10 Информационная безопасность бизнеса

- 4. Стадии бизнес-процесса взаимодействия с клиентами