Книга: Биткоин, блокчейн и как заработать на криптовалютах

5. Криптофонды (доверительное управление)

Разделы на этой странице:

- Как и почему появились криптофонды?

- Виды криптофондов

- Криптофонды, инвестирующие в реальные активы

- Инвестиционная стратегия криптофонда и ее типы

- Взаимоотношения инвесторов и криптофонда

- Как криптофонд получает прибыль?

- Механизмы взаимодействия инвесторов с криптофондом

- Преимущества работы с криптофондами

- Недостатки при работе с криптофондами

- Как инвестор выбирает криптофонд?

- Криптофонды в контексте инвестирования

- Резюмируем

5. Криптофонды (доверительное управление)

Инвестирование — достаточно сложное дело, к которому необходим тщательный и комплексный подход. Поэтому для помощи неопытным или просто слишком занятым инвесторам были созданы инвестиционные фонды — организации, профессионально занимающиеся управлением инвестициями.

Инвестиционный фонд — учреждение, осуществляющее управление коллективными инвестициями. Суть его деятельности состоит в накоплении сбережений инвесторов для портфельного инвестирования в активы с целью приумножения капитала.

Инвестиционные фонды, которые работают именно с криптоактивами (т. е. криптофонды), — явление вполне закономерное: ведь крипторынок растет. Сейчас таких фондов открывается все больше, и вопрос, стоит ли вкладывать туда активы, волнует все большее количество потенциальных инвесторов. А часть из них уже вовсю сотрудничает с криптофондами.

Криптофонды — это инвестиционные фонды, активом которых являются криптовалюты. По своей сути криптофонд представляет собой «сейф» с криптоактивами, имеющими определенную стоимость, которая называется индикативной.

Фактически криптофонд предполагает инвестиционное партнерство между главой фонда и инвестором, который поручает фонду управление криптовалютой. Целью партнерства является получение прибыли за счет успешного распоряжения активами инвесторов (доверительное управление).

Криптофонд подразумевает управляемый капитал, который состоит из цифровых денег. Преимущество для инвесторов — в том, что им не нужно самостоятельно торговать криптовалютами, просчитывать рыночные тенденции и мониторить финансовые новости. Таким образом, криптофонд представляет собой своего рода симбиоз интересов инвесторов и трейдеров. В результате такого взаимодействия обе стороны получают прибыль. Инвесторы минимально участвуют в управлении средствами, экономя собственное время и усилия. Трейдеры, в свою очередь, получают активы для совершения сделок. В данном случае при условии сотрудничества с профессиональным криптофондом управление капиталом обходится для инвесторов фонда дешевле и проще, чем для частных инвесторов.

Как правило, криптофонд возглавляет финансист, имеющий опыт управления активами, либо группа таких людей. Это могут быть трейдеры, консультанты, аналитики, понимающие, как управлять криптоактивами, но не имеющие такого их количества, которое необходимо для успешного размещения. Для получения этих активов привлекаются инвесторы.

Чтобы получить прибыль и правильно разместить активы, фонд разрабатывает различные портфельные стратегии управления. У активов инвестиционного криптофонда много собственников, каждый из которых имеет в нем свою долю.

Как и почему появились криптофонды?

Многие держатели криптовалюты не являются профессиональными инвесторами и плохо знакомы с инструментами управления финансами, равно как и с управлением рисками.

Большинство из них — не в полной мере профессиональные майнеры, трейдеры или просто покупатели криптовалюты, которые хотят распорядиться ей максимально выгодно. Некоторые предпочитают решать задачу самостоятельно и вкладываются в ICO или в новые криптовалюты, которые, на их взгляд, имеют хорошие перспективы. Однако они часто проигрывают из-за отсутствия большого опыта инвестирования и рыночной экспертизы.

Аналогичная проблема существовала в области традиционной экономики, и ее решением стало появление инвестиционных фондов. Криптосфера во многом развивается так же, как и традиционная экономика. Именно поэтому появление криптофондов было ожидаемым.

С другой стороны, на появление криптофондов повлиял возникший у профессиональных инвесторов интерес к биткоину. Традиционные биржи, паевые и хедж-фонды (подробнее см. ниже) регулируются государственным аппаратом. Но большинство государств пока не признало криптовалюты, поэтому их появление в активах традиционных фондов и на биржах не всегда возможно. Криптофонды оказались едва ли не единственной альтернативой, позволявшей финансистам полноценно работать с биткоином и другими валютами.

С развитием криптофондов стали возникать новые формы в зависимости от политики фондов, их стратегий инвестирования и некоторых других факторов.

Виды криптофондов

Хедж-фонды

Первыми в данном сегменте криптоэкономики появились криптовалютные хедж-фонды.

Хеджирование (англ. hedge — «ограждение») — это открытие сделок на одном рынке для компенсации воздействия ценовых рисков, равных противоположной позиции на другом рынке. При хеджировании инвестор назначает цену и срок, в соответствии с которыми он готов приобрести активы. Тем самым он как бы «ограждается» от возможных рыночных рисков в будущем, откуда и название этой процедуры и фондов.

Хедж-фонды очень удобны для инвесторов: достаточно внести небольшую плату за вступление и управление активами.

Паевые фонды

Паевые криптовалютные фонды включают в себя активы нескольких инвесторов. Их общий капитал образует фонд. Каждый участник получает долю в фонде соразмерно количеству его активов. Доля выражается в токенах. Затем токены могут вырасти в цене, и у инвесторов появляется возможность продать их.

Данный вариант подходит начинающим инвесторам, а также тем, кто не готов рисковать крупной суммой. Паевые фонды могут брать в управление 5000–10 000 долларов, но, объединяя активы инвесторов, они создают крупные пулы, что формирует диверсифицированные портфели и минимизирует риски.

Открытые фонды — это фонды, которые в любой момент позволяют войти новым инвесторам. Закрытые фонды работают только с тем капиталом, который есть и уже был распределен. Кроме того, есть фонды, которые назначают срок деятельности фонда и определяют дату его закрытия (например 5 лет).

Криптофонды, инвестирующие в реальные активы

Стоит добавить, что постепенно на рынке появляются криптофонды, инвестирующие в реальные активы: коммерческую недвижимость, искусство или некоторые другие классические активы. Они принимают криптовалютные активы, но инвестируют их в классические активы: бонды, акции, облигации, недвижимость и т. д.

Данные фонды определяют стратегию инвестирования, которая может отличаться по ряду признаков. Стратегия инвестирования — это своего рода вектор деятельности фонда.

Инвестиционная стратегия криптофонда и ее типы

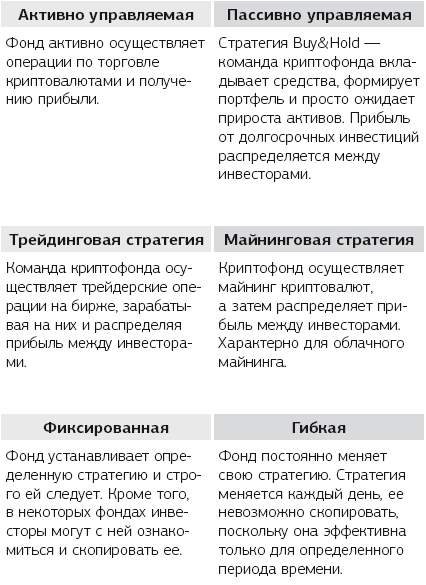

Инвестиционная стратегия криптофонда представляет собой комплекс мер по управлению доступными активами и умножению капитала. Стратегии криптофондов отличаются в зависимости от типа фондов, инвестиционной политики, технологии блокчейн и т. д. Рассмотрим некоторые из них.

Типы стратегий криптофонда

Следует отметить, что собственники паев — участники фонда — не могут влиять на его инвестиционную политику и стратегию. Чтобы избежать конфликтов пользователей и команды криптофонда, заранее указываются правила управления активами. Фонд грамотно вкладывает активы инвесторов, осуществляет операции, куплю-продажу, обмен или просто ожидает роста.

Способы распределения прибыли и взаимоотношения с инвесторами также определяются исходя из инвестиционной стратегии.

Взаимоотношения инвесторов и криптофонда

В большинстве криптофондов инвестором может стать любой человек, а минимальный порог инвестиций зачастую составляет всего несколько сотен долларов.

Как уже было отмечено, существуют криптофонды, работающие по принципу паевых фондов.

«Паем» являются их собственные токены. Инвестор покупает их и получает по ним прибыль от деятельности фонда. Фонд может выплатить ему эту прибыль, либо инвестор может реинвестировать ее, увеличивая тем самым свой «пай». В таких фондах предполагается рост курса токенов фонда, и инвестор имеет возможность вернуть пай по текущей цене, которая при успешной деятельности фонда будет выше цены, существовавшей на момент инвестирования.

Как правило, между фондом и инвестором заключается соглашение. Оно определяет процент от прибыли, которую получает фонд, а также тот процент, который получает инвестор.

Как криптофонд получает прибыль?

Криптофонд получает прибыль в виде комиссии. Обычно она составляет около 5 % от дохода, но эта цифра у разных фондов колеблется. Процент ежемесячных выплат инвесторам также может быть разным (иногда он составляет 5 %, в некоторых фондах доходит до 20 %).

Криптофонды могут распорядиться капиталом инвесторов следующим образом:

— вклад в перспективные ICO;

— покупка перспективных криптомонет и токенов;

— запуск собственных проектов и инвестирование в них.

Фонды, во главе которых стоят опытные трейдеры, часто используют стратегии традиционного рынка. Например, играют на криптобиржах, покупая непопулярные валюты и продавая их спустя короткое время после роста курса. Они также могут купить криптовалюты, курс которых в краткосрочной перспективе имеет тенденцию к существенному росту (независимо от реальной перспективности этих валют), а потом продают их, когда ценность валюты начинает превышать ее реальную стоимость.

Как могут получать прибыль инвесторы?

Плановые выплаты. Инвестор получает прибыль через выплаты, осуществляемые криптофондами. Периодичность, порядок и размер выплат устанавливаются непосредственно фондом.

Рост стоимости токена или рост стоимости пая. Инвестор может получить прибыль в связи с ростом токена или пая как актива. Они могут быть проданы, и инвестор может заработать на разнице.

Для начала инвестиционной деятельности фонда инвестор должен передать ему свои средства. При этом здесь очень важно учитывать аспект безопасности и сохранности средств. Не существует на 100 % эффективного механизма контроля доступа к средствам инвестора и его взаимодействию с криптофондом, однако данный механизм сейчас на стадии разработки у множества компаний. В ситуации с криптофондом пользователь передает деньги в управление третьим лицам, и здесь существует высокий риск того, что данные лица могут просто исчезнуть вместе с его активами.

Механизмы взаимодействия инвесторов с криптофондом

Первый механизм — передача с кошелька на кошелек. То есть инвестор отправляет активы фонду, фонд их принимает, и дальше активы подконтрольны только фонду. В этом механизме нет технической защиты от мошенничества. Данная сделка полностью основана на доверии.

Второй механизм — смарт-контракты, в которых прописана часть условий. Например, пользователь передает эфириум на специальный смарт-контракт. Активы распределяются смарт-контрактом и выплачиваются тем же смарт-контрактом инвестору. Управляющий фондом, в свою очередь, вносит свои решения тоже с помощью смарт-контракта.

Третье решение — пользователь не передает активы фонду. Он вкладывает их по рекомендации фонда. На сегодняшний день это решение выглядит наиболее безопасным, но его используют очень небольшое количество фондов или доверительных управляющих, потому что оно намного сложнее в управлении.

Иногда прозрачность транзакций фонда и способы взаимодействия фонда с инвесторами зависят и от технологии блокчейн, которая может быть использована по-разному.

Блокчейн и криптофонды

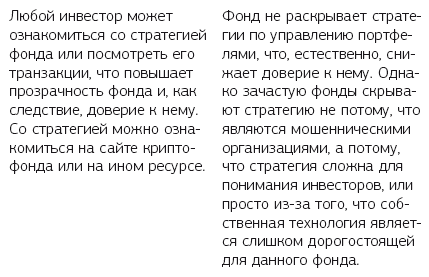

Некоторые фонды публикуют все свои сделки в блокчейн, чтобы все было честно, прозрачно и пользователи могли осуществлять мониторинг транзакций. Другие фонды не работают с технологией блокчейн в связи с тем, что она пока достаточно затратна или в других отношениях нецелесообразна для них.

Стоит отметить, что для некоторых криптофондов блокчейн не может дать «излишнюю прозрачность», поскольку не все фонды хотят сиюминутно публиковать свои сделки, придерживаясь своей инвестиционной стратегии. Решение может быть такое: создать свою собственную систему блокчейн. Но опять же это предполагает большие расходы. Таким образом, зачастую фонды не демонстрируют операции, потому что не могут создать свой блокчейн, а не потому, что хотят скрыть некоторые операции с целью мошенничества. Однако, безусловно, на рынке существуют и такие фонды, которым есть что скрывать, и в этой сфере мошенников также хватает.

Как и любая стратегия инвестирования, работа с криптофондами таит в себе определенные преимущества и риски.

Преимущества работы с криптофондами

Основным преимуществом сотрудничества с криптофондами является профессиональное управление криптовалютными активами. При наличии хорошей инвестиционной стратегии и профессиональной команды выгода для инвестора будет значительной.

Также преимуществом является концентрация значительных объемов криптоактивов в руках профессионального управляющего. Например, если на рынке появляется явно перспективная валюта, криптофонд может выкупить большую часть монет на ранних этапах, тем самым обеспечивая большую доходность.

Недостатки при работе с криптофондами

К сожалению, имеется и оборотная сторона медали — существенные риски для инвесторов.

Часто инвестор не знает, кому передает активы, а большинство недавно основанных криптофондов нигде не зарегистрированы. По сути, все базируется на доверии инвестора к главе фонда и другим его представителям.

В таких условиях естественно, что многие криптофонды оказываются мошенническими.

Иногда аферисты действуют напрямую: собирают деньги инвесторов, а потом исчезают. Найти их обычно невозможно, поскольку они в полной мере используют такое преимущество криптовалют, как анонимность. Бывает и так, что они предоставляют инвестору данные о себе, но после исчезновения выясняется, что эта информация не соответствует действительности. Но даже при обнаружении мошенников повлиять на них затруднительно.

Иногда осуществляются более сложные махинации. Например, одно лицо основывает фонд и организовывает ICO, но для потенциальных инвесторов создается видимость того, что фонд и ICO не связаны. Фонд привлекает инвесторов, после чего вкладывает деньги в ICO под видом того, что проект выгоден. В итоге ICO оказывается «невыгодным», глава фонда сообщает инвесторам, что те якобы «знали о рисках», закрывает фонд — и остается с капиталом инвесторов. Кстати, фонд после этого даже может продолжать действовать.

Часто инвесторы сталкиваются не с мошенниками, а просто с некомпетентными лицами, которые обещают приумножить капитал, а на деле терпят убытки. В криптосфере сейчас мало профессиональных финансистов, многие неопытны, а заработок здесь представляется легким. Фонды основывают все желающие и привлекают вкладчиков, поскольку среди инвесторов в криптосфере тоже немного профессионалов. При оценке криптоактивов, в которые можно инвестировать, они совершают ошибки, и фонд прогорает.

Некоторые фонды подробно раскрывают каждую транзакцию. Есть фонды, вносящие в блокчейн каждую сделку, которую можно проследить. Они предоставляют информацию о времени, курсе и бирже, на которой она была осуществлена. Однако существуют и фонды, которые не дают никакой информации. Таким образом, невозможно осуществить независимый аудит криптофондов, которые к тому же не подвержены никакому правовому регулированию. Однако этот пробел может быть устранен в перспективе. Кроме того, некоторые криптофонды имеют определенные форматы отчетности. Данный аспект индивидуален для каждого криптофонда, но пока он не настолько проработан, как у классических лицензированных фондов.

Наконец, не все фонды имеют хорошую защиту привлеченных средств. Их могут взломать хакеры и перевести активы на свои счета. В связи с этим возникает вопрос правильного выбора криптофонда[10].

Как инвестор выбирает криптофонд?

Несмотря на сказанное выше, если ориентироваться на ряд показателей, можно минимизировать риск и не заключать партнерство с фондом-мошенником или с фондом, во главе которого стоят некомпетентные лица. Впрочем, стопроцентно надежных фондов не существует нигде: ни в традиционной экономике, ни тем более в криптосфере.

Ниже представлен перечень ключевых критериев, по которому инвестор должен пройтись, перед тем как сделать выбор в пользу криптофонда.

Информация о команде. Об основателях фонда должна быть информация, причем не только на сайте фонда, но и в поисковых системах. Хорошо, если эти люди ранее участвовали в других финансовых проектах, занимались трейдингом; если их имена упоминаются в положительном контексте в связи с деятельностью паевых или хедж-фондов.

Информация о вкладчиках и вкладах. Инвестору желательно узнать о других вкладчиках. Если это опытные инвесторы, которые вложили существенные средства, — доверие к фонду растет. Если инвестируют только неопытные новички и не могут обосновать причины партнерства именно с этим фондом — доверие падает. Если о вкладчиках узнать невозможно, необходимо выяснить, какой объем средств находится в управлении фонда. Если он мал, а фонд работает давно, это может означать, что потенциальные инвесторы не доверяют этому фонду. И, по-видимому, небезосновательно.

Время деятельности фонда. Старые фонды с хорошими показателями доходности более надежны, чем недавно возникшие.

Доходность. В условиях стремительного развития и роста курса многих криптовалют низкий доход фондов необычен и свидетельствует либо о некомпетентности, либо о сокрытии части прибыли владельцами.

Прозрачность. Хорошо, если инвестор имеет возможность наблюдать за транзакциями, которые совершает фонд. Непрозрачность, впрочем, не является показателем ненадежности фонда, но чрезмерное стремление к анонимности настораживает инвестора.

Прогноз капитализации. Многие фонды, имеющие собственные токены, прогнозируют капитализацию, но некоторые обосновывают свой прогноз, а некоторые — нет. Первые вызывают больше доверия у инвесторов.

Прогноз доходности. Ни один из профессиональных трейдеров и аналитиков не будет гарантировать увеличение капитала инвестора со стопроцентной вероятностью. Чрезмерная уверенность в своих возможностях и в существенном приумножении активов инвесторов свидетельствует о том, что основатели фонда либо работают на рынке недавно и не вполне точно его оценивают, либо умышленно пытаются привлечь инвестора обещанием золотых гор, которых, как во всех подобных случаях, не будет. Но точно так же должна насторожить инвестора чрезмерная неуверенность главы фонда в своих силах. Если он часто подчеркивает, что не может предоставить никаких гарантий и инвестиции всегда сопряжены с риском, есть вероятность, что он подстраховывает себя и по той или иной причине рассчитывает на неудачу.

Аргументы. В области финансов аргументы должны быть исключительно рациональными. Эмоциональное воздействие призвано, как правило, замылить инвестору глаз, ослабить его бдительность, что не говорит в пользу надежности фонда.

Ресурсы в интернете. Уважающий себя фонд, как правило, имеет качественный, грамотный сайт с подробной информацией о своей деятельности, с контактами основателей и т. д. Также хорошо, если фонд представлен в социальных сетях, если его представители есть на основных форумах, посвященных криптовалютам, причем не только рекламируют там свой фонд, но и высказывают компетентное мнение по разным вопросам и взаимодействуют с участниками форума.

Публичность. Наличие персоналий и контактов. Здесь инвестору важно ответить на три вопроса:

— Кто несет личную репутационную ответственность?

— Насколько серьезно компания взаимодействует с реальным миром?

— Насколько она рискует своей деловой репутацией?

Стратегия. Когда понятны персоналии, когда понятны контакты, когда понятна репутация людей, очень важно, чтобы раскрывалась стратегия. Если у фонда есть четкая стратегия — это его преимущество. Если у фонда нет четкой и понятной стратегии — это, безусловно, недостаток.

История успехов команды либо фонда, историческая доходность и отчетность. Наличие отчетности снимает многие вопросы инвестора. Отчетность должна быть аудируемая, то есть существуют лица, проверяющие, контролирующие и подтверждающие эту отчетность, либо сделки четко записываются в блокчейне. Тогда пользователи знают, когда была осуществлена та или иная сделка, и могут это отследить.

«Money management». Условно говоря, как управляются деньги внутри фонда. Проходит ли много маленьких сделок? Или мало больших? Насколько велик риск внутри сделки? Какая доля портфеля может быть вложена в отдельно взятое предложение? Если фонд готов дать ответы на эти вопросы, то это повышает доверие инвестора.

Криптофонды в контексте инвестирования

Фактически криптофонд является копией инвестиционного фонда в криптоэкономике. С ростом и развитием криптовалютного рынка появляется большое количество криптофондов, имеющих различные стратегии и работающих с разными криптоактивами. Успешные криптофонды стараются следовать своим стратегиям и эффективно распоряжаться активами инвесторов.

Многим инвесторам непонятно, зачем нужны криптофонды. Однако новички часто совершают большое количество ошибок и легко могут потерять все активы при первом опыте инвестирования на крипторынке. Ажиотаж и манящая легкость заработка в этой сфере часто играют злую шутку с неопытными инвесторами. И здесь как раз на помощь приходят криптофонды.

Кроме того, криптофонд содействует распространению определенной криптовалюты и ее технологий. Криптофонд занимается поддержкой исследований разработчиков, внедрением новых технологий и функциональных возможностей. Он помогает продвигать криптовалюты на биржевых рынках, поддерживает деятельность майнеров, реализует долгосрочную маркетинговую стратегию, взаимодействует с партнерами и инвесторами для создания новых продуктов, а также сотрудничает с государственными структурами.

Безусловно, криптофонды будут играть важную роль в криптоэкономике. Стоит ли отдать капитал в управление профессионалам или попробовать торговать и инвестировать самому — каждый инвестор решает самостоятельно.

Резюмируем

Криптофонды — это инвестиционные фонды, активом которых являются криптовалюты.

Фактически криптофонд предполагает инвестиционное партнерство между главой фонда и инвестором, который поручает фонду управление криптовалютой.

Как правило, во главе криптофонда стоит финансист, имеющий опыт управления активами, либо группа таких людей. Это могут быть трейдеры, консультанты, аналитики и т. д.

На появление криптофондов повлиял возникший у профессиональных инвесторов интерес к биткоину.

Виды криптофондов:

— хедж-фонды;

— паевые фонды;

— индексные фонды;

— открытые и закрытые фонды.

Следует отметить, что собственники паев не могут влиять на инвестиционную политику и стратегию фонда.

Прежде чем выбрать подходящий криптофонд, инвестору следует пройтись по перечню ключевых критериев, чтобы учесть ряд признаков криптофонда, говорящих о его надежности.

- УПРАВЛЕНИЕ РЕПУТАЦИЕЙ В ИНТЕРНЕТЕ

- Глава 7 Управление хранилищем данных

- Глава 11 Корпоративное управление и стратегия

- 5.7 Устройства NAS под управлением Windows и моментальные снимки

- 7.8 Управление иерархическим хранилищем

- Управление файлами занятий

- Управление пользователями и разрешениями узла

- Управление функциями узла

- Управление объединением содержимого узлов

- Использование панели задач Управление документами в приложениях Office 2007

- Управление rpm-пакетами: нынче не то, что давеча

- 2.4. Система постановки задач и управление проектами