Книга: Маркетинг, основанный на данных. 15 показателей, которые должен знать каждый

Возврат на инвестиции в маркетинг – методика принятия управленческих решений

Возврат на инвестиции в маркетинг – методика принятия управленческих решений

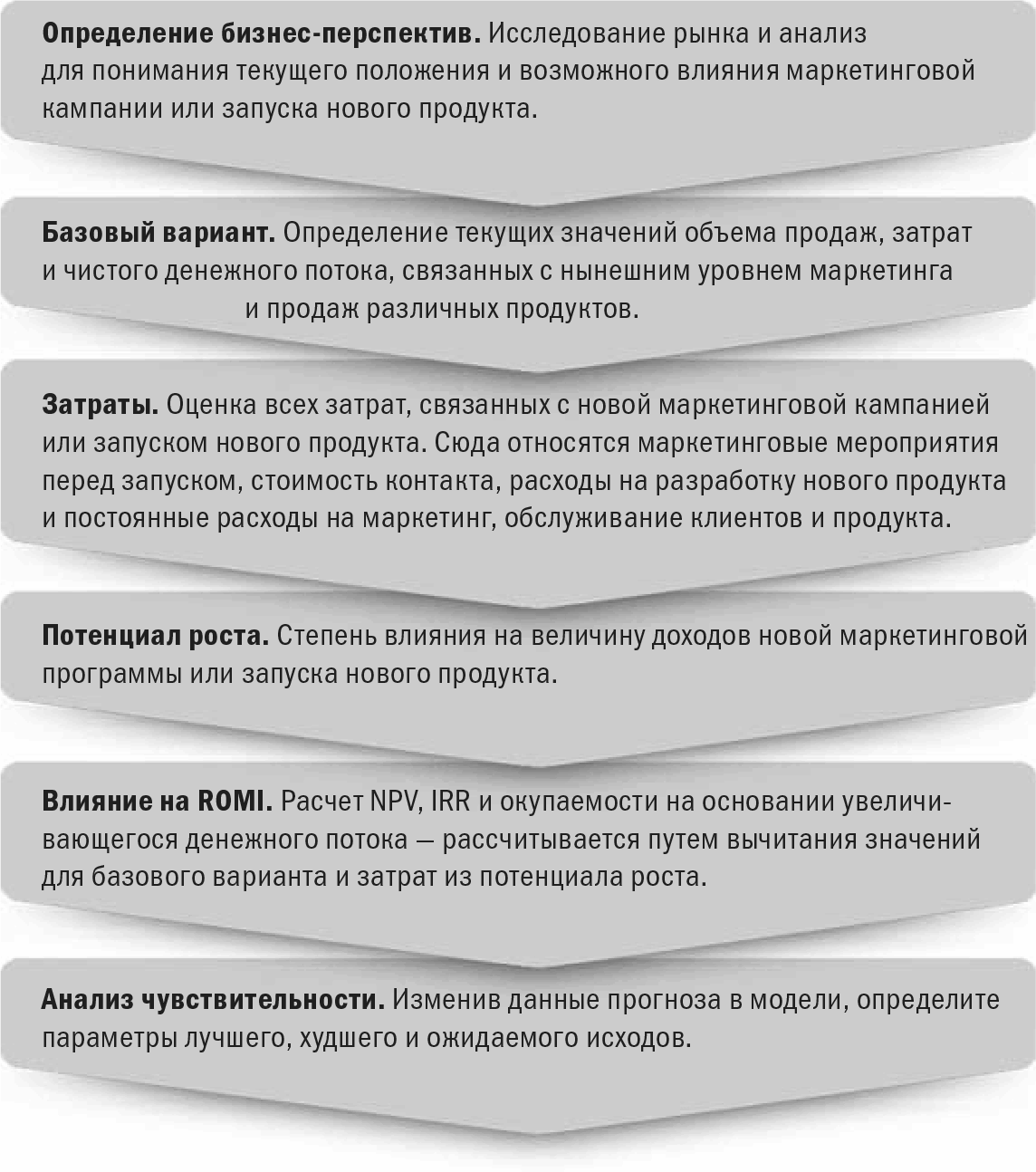

Как вычислять ROMI для кампании и/или запуска новых продуктов? Последовательная методика расчета показана на рис. 5.3. Подход к анализу ROMI достаточно прост и одинаков для запуска нового продукта, расширения линейки или мероприятий по стимулированию продаж. Сначала нужно понять, какое влияние на бизнес оказывают уже имеющиеся продукты и проводимые маркетинговые мероприятия, а затем исследовать степень возможного влияния новой маркетинговой программы или запуска нового продукта.

Рис. 5.3. Методика определения ROMI для маркетинга, формирующего спрос или связанного с запуском нового продукта

Далее нужно рассчитать доходы и расходы для базового варианта, то есть условий, в которых тактика ведения не изменится. Это просто, если организация ранее уже «вела учет». В противном случае может потребоваться некоторый объем дополнительной работы.

Третий этап на рис. 5.3 – определение расходов, связанных с новой инициативой. Если речь идет о новом проекте, связанном с уже имеющимися продуктами или услугами, то сюда относятся расходы на обеспечение дальнейшего развития, на контакты с клиентами, оплату труда сотрудников и агентскую комиссию. В случае запуска нового продукта также должны учитываться расходы на разработку продукта, маркетинговые мероприятия до запуска и все постоянные расходы, в том числе на маркетинг и организацию сервисной службы (помимо расходов, включенных в базовый сценарий).

Затем мы рассчитываем влияние маркетинговых программ и/или запуска нового продукта на обороты компании. «Потенциал роста» в данном случае – ваши прогнозы о степени влияния маркетинга или запуска нового продукта. И наконец, рассчитывается ROMI: денежный поток для базового сценария (чистая прибыль) вычитается из планируемого денежного потока, возникающего при реализации нового проекта.

Результат вычислений носит название «приростного потока денежных средств» для нового продукта или кампании: по сути, это дополнительная прибыль, полученная в результате маркетинговых мероприятий. Затем на основании этого показателя рассчитываются IRR, NPV и окупаемость. Последний этап – анализ чувствительности, позволяющий определить лучший, худший и ожидаемый исходы.

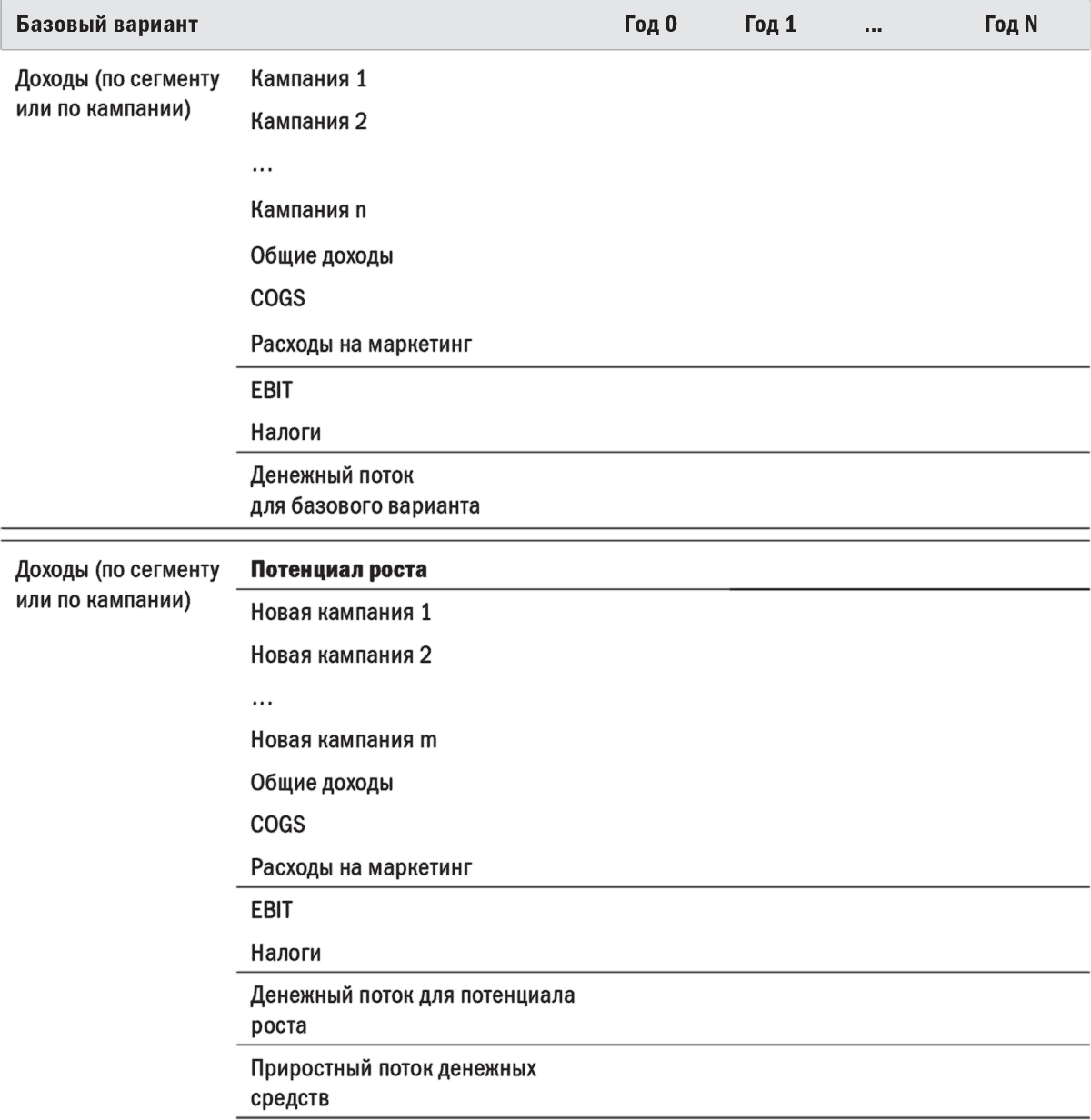

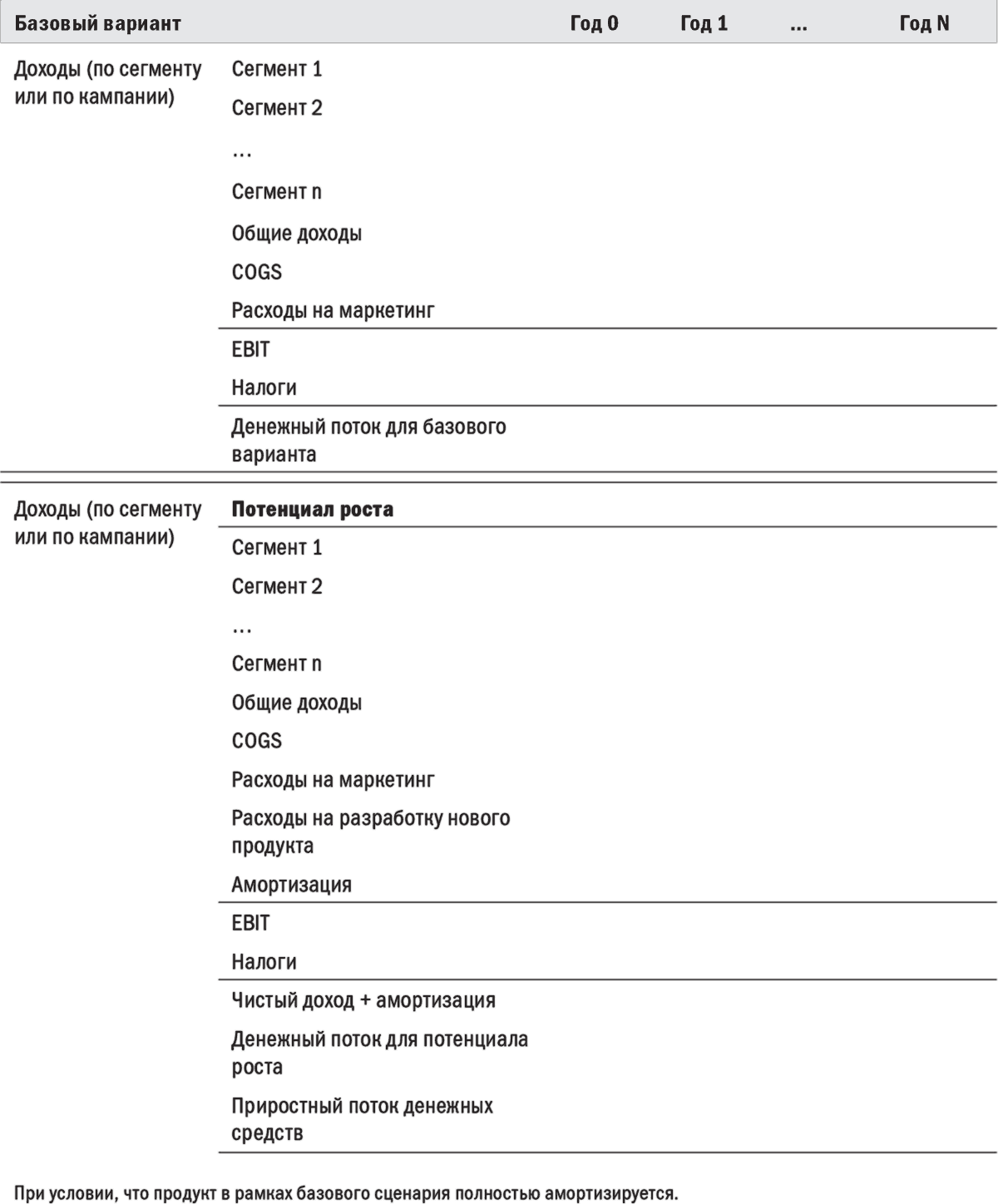

В табл. 5.2 приведен общий шаблон, который можно использовать для расчетов ROMI, а в табл. 5.3 – расчет ROMI при запуске нового продукта. Базовый сценарий рассчитывается в верхней части, а потенциал роста, связанный с новой маркетинговой кампанией, – в нижней. В данном примере аббревиатура COGS (Cost of Goods Sold) обозначает себестоимость реализованной продукции (товаров и услуг), а EBIT (Earnings Before Interests and Taxes) – операционную прибыль, то есть прибыль до уплаты налогов и процентов. Приростный поток денежных средств рассчитывается путем вычитания денежного потока, соответствующего базовому сценарию, из суммы, возникающей при реализации новой маркетинговой программы. Это своего рода баланс доходов и расходов, показывающий разницу с точки зрения прибыли при наличии или отсутствии маркетинговых действий. Затем с помощью стандартных функций Excel можно получить данные по NPV и IRR – для этого достаточно подставить нужные формулы в ячейки, соответствующие приростному потоку денежных средств.

Шаблон, приведенный в табл. 5.2, используется для маркетинговой программы продолжительностью несколько лет, однако его можно применять и для программы длительностью несколько месяцев – для этого достаточно разделить значение r на 12. Обратите внимание, что IRR теперь тоже будет рассчитываться на месяц. Чтобы ответить на вопрос{30} «Будет ли годовой IRR выше r и следует ли нам инвестировать?», нужно умножить величину ежемесячного IRR на 12 (см. табл. 5.1Б).

Этот же подход можно использовать и в отношении методики, представленной на рис. 5.3: рассчитать дополнительную прибыль от маркетинговой кампании, чтобы получить приростный поток денежных средств. Однако если аналогичные продукты или маркетинговые средства уже существуют, выделить дополнительную прибыль будет сложнее, чем оценить общий приростный поток денежных средств для нового продукта, расширения продуктовой линейки и/или усилий в области маркетинга, а затем вычесть показатели для базового варианта.

Как я уже говорил выше, если IRR, рассчитанный на основе приростного потока денежных средств, выше, чем прогнозируемая ставка дисконтирования, новый продукт и/или кампания заслуживает финансирования – по сути, это эквивалент положительного NPV. Сложнее правильно объединить все бизнес-факторы в базовом варианте со всеми расходами и потенциальной прибылью: в этом случае возникает множество допущений.

Мне доводилось работать с организациями, которые после проведения маркетинговой кампании хотели рассчитать ROMI. Чаще всего они стремились получить обоснование для своих будущих расходов и при этом чувствовали, что их маркетинговые действия небесполезны. Чем-то подобная ситуация напоминает археологические раскопки или эпизод из сериала C.S.I.[30], в котором герой должен восстановить сценарий произошедшего на основании ограниченных фактов, ставших известными после события. В результате этим компаниям пришлось потратить немалые средства и время на анализ и выяснение того, что же случилось на самом деле.

Табл. 5.2. Шаблон расчета ROMI для маркетинговой кампании

В данном случае проводится n кампаний по базовому варианту и m новых кампаний с потенциалом роста. Анализ осуществляется для N периодов (в данном случае годы, но могут быть и месяцы). Шаблон можно загрузить на странице www.agileinsights.com/ROMI

Табл. 5.3. Шаблон ROMI для запуска нового продукта

В отличие от табл. 5.1, расчет приводится для n сегментов за период N лет

Всех этих проблем можно избежать, если создать систему измерений до начала кампании. Необходимо отслеживать продажи продукта или услуги, ставшие результатом маркетинговой деятельности, а затем измерять прирост продаж в результате новой кампании. «Ведение учета» – основной элемент ROMI, естественным образом интегрированный в структуру компаний, показывающих высокие результаты благодаря маркетингу.

Вы можете заменять кампании на сегменты и месяцы на годы, даже притом что срок службы нового продукта обычно составляет несколько лет.

Есть альтернативный способ получения исходных данных: набрать контрольную группу, которая не подвергается воздействию кампании, и сравнить прирост продаж с результатами для этой группы. Например, компания Nissan в период с 14 февраля по 31 марта 2005 года проводила лотерею Drive to a Million при поддержке региональных и национальных СМИ. Чтобы создать у аудитории ощущение срочности, в интерактивных маркетинговых средствах (включая контекстную и интернет-рекламу, программы директ-маркетинга и т. д.) велся обратный отсчет до даты окончания акции – 31 марта. Затем измерялся прирост по сравнению с контрольной группой для каждого из маркетинговых каналов: у директ-мейла он составил 10 %, а у электронной рассылки в некоторых случаях достигал и 50 %. Показатели по контрольной группе представляли собой аналог базового сценария на рис. 5.3, а нижней части рисунка соответствовали результаты для группы, участвовавшей в программе Drive to a Million.

Если вы знаете сумму расходов на маркетинг, то можете использовать методику, представленную на рис. 5.3, и рассчитать величину финансового ROMI.

Поскольку программа Nissan продолжалась всего несколько месяцев, можно было бы предположить, что простой формулы ROI будет достаточно, так как стоимость денег во времени не так важна. Однако, как я уже говорил выше, формула расчета ROI неоднозначна и не позволяет проводить четкого сравнения кампаний разной продолжительности (например, 18 и 6 месяцев). Для сравнительно короткой кампании ежемесячный прирост может использоваться для расчета IRR и NPV: годовая ставка дисконтирования делится на 12 для получения месячной ставки.

- 11.2. Технология принятия решения в условиях чрезвычайной ситуации

- 500 типичных проблем и их решений при работе на ПК

- Извлечение и возврат документов

- Извлечение и возврат документов в приложениях Microsoft Office 2007

- Дерево покупательских решений

- Глава 2 Выбираем рассылочный сервис (требования, обзор существующих решений и личные рекомендации)

- Глава 7. От кликов к ценности: показатели для интернет-маркетинга № 11 – цена за клик, № 12 – конверсия по транзакциям, ...

- Переход в приостановленное состояние и возврат к выполнению

- Построение категории по принципу «дерева покупательских решений»

- Выполнение процедуры завершения и возврат из функции дежурного ожидания

- Пример: использование разрешений на доступ в стиле UNIX к файлам NTFS

- Пример: чтение разрешений на доступ к файлу