Книга: Маркетинг, основанный на данных. 15 показателей, которые должен знать каждый

Финансы для менеджеров по маркетингу. Определение показателей №№ 7, 8 и 9

Разделы на этой странице:

Финансы для менеджеров по маркетингу. Определение показателей №№ 7, 8 и 9

Спросите любого человека, у которого есть гандикап[29], ведет ли он счет, и, разумеется, он ответит утвердительно. Зачем? Самый частый ответ: «Для того, чтобы понять, улучшаются ли мои результаты или нет». Цель этой книги – показать, как можно «вести учет» в маркетинге и улучшать его результаты. Здесь можно провести параллели со спортом.

В гольфе есть понятие «гандикап», который рассчитывается на основе среднего счета за 10 последних сыгранных раундов. Гандикап – среднее количество ударов по сравнению с паром. Стандартная трасса в гольфе состоит из 18 лунок. Для некоторых лунок пар равен трем, четырем или пяти. Пар – количество ударов (длинных и коротких), которое требуется профессиональному гольфисту для прохождения трассы. Прохождение дистанции из 18 лунок обычно требует 72 ударов. Гольф – невероятно сложный вид спорта. Например, если Тайгер Вудс для выигрыша кубка Masters в 2001 году сыграл на 16 ударов ниже пара, то в среднем в каждом из четырех раундов он использовал на четыре удара меньше пара.

Для чего нужен этот экскурс в мир гольфа и связанных с ним расчетов? Я бы хотел провести параллели, чтобы объяснить основы финансов с помощью аналогий из гольфа. Если вам не нравится гольф, это не проблема: замените его своим любимым видом спорта. Альберт Эйнштейн славился своими «мысленными экспериментами», в которых использовал аналогии, чтобы объяснить те или иные физические законы. Давайте проведем такой эксперимент в отношении гольфа. Не бойтесь: финансы гораздо проще, чем теория относительности Эйнштейна.

Предположим, ваш гандикап составляет 10 (для меня это сложный мысленный эксперимент). Это означает, что вы обычно проходите трассу за 82 удара или наносите по 10 ударов на пар. Вам дали возможность поиграть на Пеббл-Бич – одной из самых знаменитых трасс для гольфа в мире (расположена в Калифорнии). Сможете ли вы пройти ее ровно за 82 удара? Маловероятно. Скорее всего, вам потребуется больше ударов, например от 82 до 100.

Что это значит? Мы уже установили, что хорошие игроки в гольф ведут счет, чтобы оценивать свои результаты и иметь возможность рассчитать гандикап. Иными словами, они отслеживают динамику показателей. Имея данные о динамике, они могут предсказывать будущее. Однако на неизвестной трассе возникает новый риск. В результате игроки не могут точно предсказать будущее: существует целый ряд возможных исходов. Эти выводы справедливы и в отношении финансового возврата на инвестиции в маркетинг.

Каждый год в феврале в Пеббл-Бич проходит профессионально-любительский турнир по гольфу. Его завсегдатаи – Майкл Джордан, Билл Мюррей, Кевин Костнер и многие другие знаменитости, а также профессионалы, например Тайгер Вудс и Фил Микельсон. Предположим, вы участвуете в этом чемпионате и проходите четыре раунда с отличными результатами – вы выигрываете чемпионат!

Вы получаете кубок и чек на 1 миллион долларов, однако тут же с разочарованием обнаруживаете, что в нижней части чека мелкими буквами напечатано условие получения приза: вы можете получать по 100 тысяч долларов в год в течение 10 лет или взять 520 тысяч долларов прямо сейчас. Вы должны принять решение. Что вы выберете?

Очевидно, что это чисто финансовое решение, и для правильного ответа на вопрос необходимо знать, сколько стоят сейчас 100 тысяч долларов, которые вы будете получать ежегодно в течение 10 лет. Интуиция подсказывает, что сегодняшняя ценность доллара (или любой другой валюты) будет отличаться от его ценности через год. Насколько? Если бы у нас был доллар сегодня и мы могли бы сразу же инвестировать его, то есть через год:

1 доллар, инвестированный сегодня на 1 год = 1 доллар ? (1 + r),

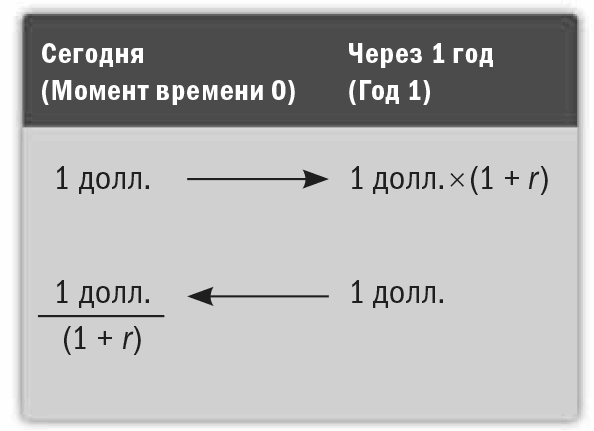

где r – ожидаемая норма доходности. Иными словами, 1 доллар сегодня должен вырасти до (1 + r) долларов и через год принести определенный доход. Мы можем разделить обе части равенства на (1 + r). Значит, полученный нами через год доллар на сегодня имеет ценность, равную 1 / (1 + r) в сегодняшних ценах (рис. 5.1a). Если r составляет 10 %, то ценность доллара, полученного нами через год, на сегодня равна 91 центу.

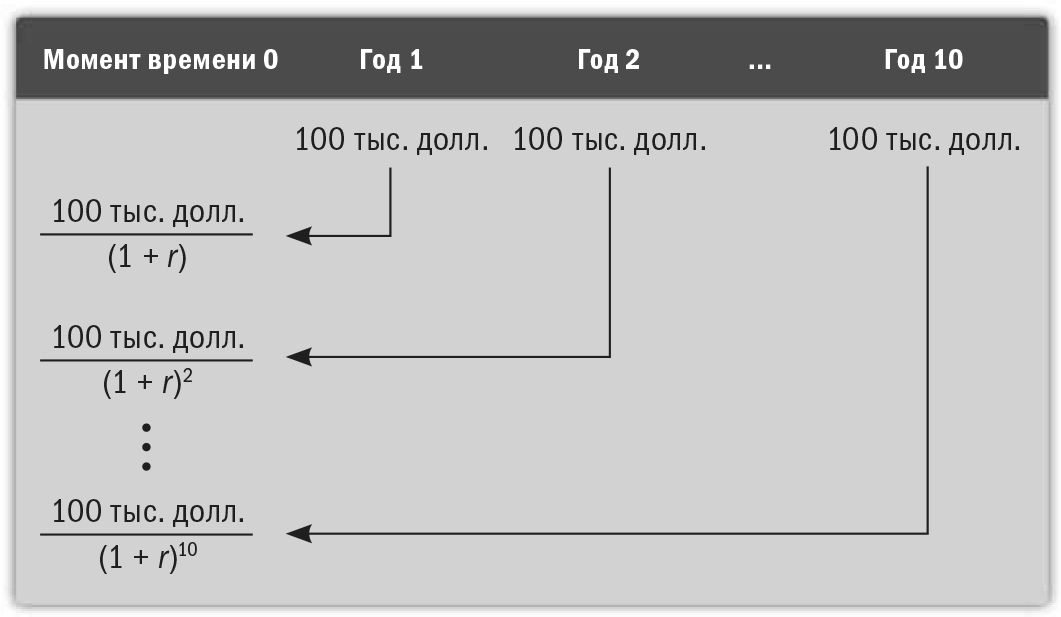

Рис. 5.1. Концептуальная диаграмма стоимости денег во времени:

a – 1 доллар сегодня может быть тут же инвестирован и принесет нам процент (1 + r), то есть ценность 1 доллара, полученного нами через год, сегодня равна всего лишь 1 / (1 + r);

б – 100 тысяч долларов, полученные в конце каждого года, дисконтируются на величины (1 + r), (1 + r)? и т. д., чтобы определить ценность в долларах в момент времени 0

а)

б)

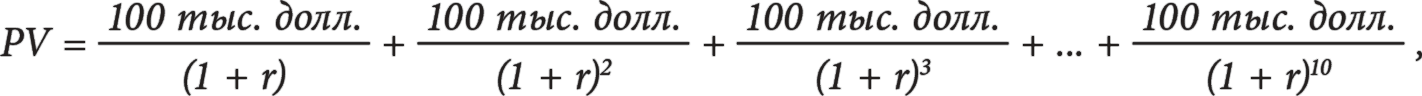

Итак, если мы получали по 100 тысяч долларов в течение 10 лет в конце каждого года, то сегодняшняя ценность суммы составила бы:

где PV – текущая стоимость, то есть ценность денег, дисконтированная с учетом стоимости денег во времени – коэффициента (1 + r). Дисконтирование необходимо: деньги в будущем стоят меньше. Насколько меньше? Для каждого периода достаточно разделить результат на (1 + r), (1 + r)? и т. д. Итак, мы берем платежи будущего, пересчитываем в сегодняшние цены, а затем суммируем. На рис. 5.1б приведена схема этого процесса.

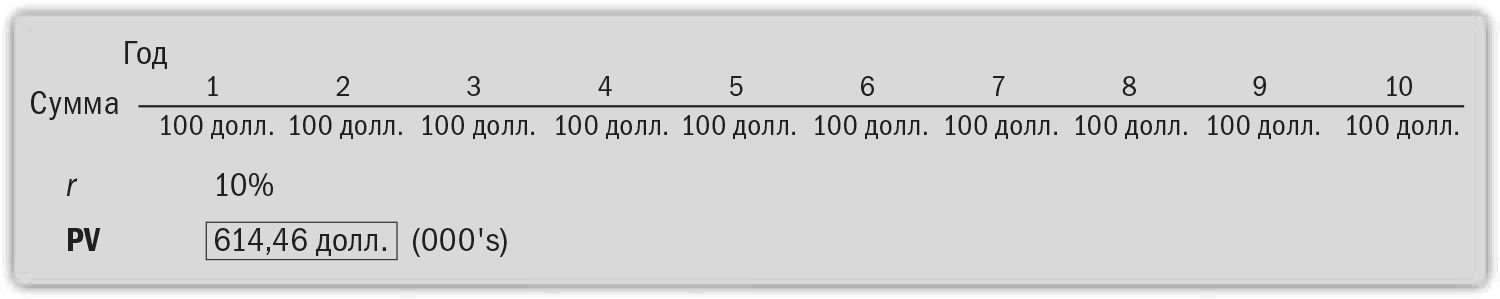

В этом расчете r – ожидаемая норма доходности инвестиций. Ее также называют ставкой дисконтирования, стоимостью капитала или минимальной ставкой доходности. До 2008 года руководители компаний в ходе неформальных обсуждений часто говорили мне, что ожидаемая величина r колеблется около 12 % или больше в год; сейчас, когда ситуация в экономике усложнилась, я чаще слышу цифру 5 % и менее. Предположим, что мы находимся в бизнес-школе (в которой для удобства величина r принята равной 10 %). Заполнив все необходимые ячейки в листе Excel, выбрав правильную функцию из списка (NPV с r, равным 10 %, и основной суммой 100 тысяч) и нажав кнопку «Ввод», мы получаем: PV = 614,457 доллара (рис. 5.2).

Рис. 5.2. Шаблон для расчета текущей стоимости с использованием функции NPV в Excel. Шаблон можно скачать на странице www.agileinsights.com/ROMI

Это и есть ценность 100 тысяч долларов в год, получаемых вами в течение 10 лет, выраженная в сегодняшних долларах при ставке дисконтирования 10 %. Какой вариант выбрать? 520 тысяч долларов прямо сейчас или постепенное получение в течение 10 лет суммы, которая по состоянию на сегодня составляет 614 тысяч долларов?{24} Очевидно, что 614 тысяч больше, чем 520 тысяч, однако решение все равно остается за вами. Возможно, вы хотите уйти на покой через 10 лет, и 100 тысяч долларов в год будут неплохой прибавкой к пенсии. В этом случае лучше будет получать по 100 тысяч долларов в год. Однако не исключено, что вы хотите купить дом и деньги нужны вам прямо сейчас. В этом случае лучшим можно считать вариант с 520 тысячами долларов.

Этот пример показывает, что расчет численных показателей – только первый шаг в процессе принятия управленческих решений. Важен контекст, и на ваше решение влияет множество факторов. В менеджменте, в отличие от физики, нет полностью неправильных ответов. Однако я уверен, что есть лучшие и худшие варианты.

Итак, процесс принятия управленческих решений зависит не только от цифр. Мы определили, что такое стоимость денег во времени, норма доходности r и текущая стоимость движения наличных денежных средств. Все это элементы второго основного финансового показателя для маркетинга.

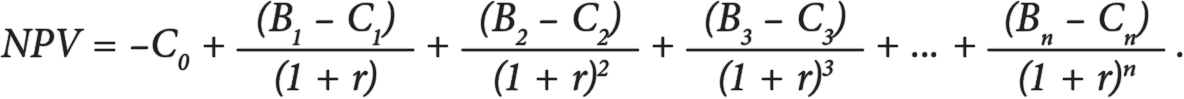

Вернемся к эксперименту с гольфом. Вступительный взнос для участия в турнире, поездка к месту его проведения и стоимость гостиничного номера с видом на лунку номер 18 на Пеббл-Бич – некомпенсируемые издержки, сумма которых не зависит от того, какой вариант приза вы выберете. NPV дает вам возможность сравнивать маркетинговые кампании с различными издержками. Иными словами, расходы, связанные с проведением кампании, вычитаются из текущей стоимости. Точнее, расходы на маркетинг распределяются во времени, то есть показатель № 7 можно записать в таком виде:

На первый взгляд, это может показаться сложным, однако идея здесь достаточно проста. В начальной точке (С0) имеются маркетинговые расходы, а в каждый следующий период Bn – финансовые поступления, или доход, от маркетинга и Cn – затраты на маркетинг. Таким образом, мы рассчитываем разницу между доходами и расходами (прибыль) в каждый период и производим дисконтирование на коэффициент (1 + r) для правильного расчета стоимости денег во времени. Прибыль в будущем также стоит меньше, чем прибыль, полученная прямо сейчас.

В чем же суть ставки дисконтирования r для компании? Это норма доходности, которую инвесторы ожидают получить от инвестиций в похожие компании.

Показатель № 7. Второй основной финансовый показатель – чистая приведенная стоимость (NPV)

Чистая приведенная стоимость = Текущая стоимость – Затраты

Например, для производственных компаний возврат составляет около 12 %, а для разработчиков ПО – около 18 %. Второй вид бизнеса более рискован и имеет больший потенциал роста. Инвесторы сами выбирают, куда вкладывать свои средства; соответственно, показатель возврата на инвестиции для вашей компании должен быть сопоставим с показателями аналогичных компаний в вашей отрасли.

Имеет смысл инвестировать в случае, если NPV выше 0, и не инвестировать, если он ниже 0{25}. Почему? Если NPV выше 0, средняя величина доходов выше, чем величина расходов, в каждый период, с учетом того, что деньги в будущем стоят меньше.

Основной маркетинговый показатель № 7, NPV, используется не только для принятия решений об инвестировании. Например, ценность компании рассчитывается путем дисконтирования сумм, которые она может заработать в будущем, к состоянию на сегодняшний день{26}. Если у компании нет долгов, то эта сумма делится на количество акций в обращении, и тем самым рассчитывается цена акции{27}. Вот почему директор по маркетингу, о которой я говорил в начале этой главы, могла сказать, что в случае проведения рекламной кампании цена акции вырастет на 40 центов.

Предположим, вы запускаете новый продукт – электронную книгу. Вам потребуется год на разработку новой технологии, и, с учетом затрат на маркетинг и расходов на создание продукта, NPV составит 50 миллионов долларов{28}. После того как компания заявит о намерении запустить новый продукт, финансовые аналитики со всего мира проведут оценку потенциальной прибыльности вашей идеи, и, если их расчеты совпадут с вашими, они начнут покупать акции. При отсутствии долгов и наличии 100 миллионов акций в обращении объявление о новой электронной книге приведет к тому, что цена каждой акции вырастет на 50 центов (50 миллионов долларов / 100 миллионов акций): после объявления о новом продукте акции торгуются с наценкой в 50 центов.

Теперь предположим, что через 6 месяцев разработки нового продукта вы значительно отстали от графика. Запуск продукта откладывается на год, и у вас появляются как дополнительные расходы на разработку, так и потери дохода (связанные с отсутствием продаж в этом году). Вы ожидаете, что NPV теперь составит не 50, а 25 миллионов долларов. Что произойдет с ценами на акции? Они снизятся. На сколько? 25 миллионов долларов / 100 миллионов акций = 25 центов.

Инвестировать в маркетинговые программы и кампании с положительным NPV имеет смысл потому, что цена акций компании будет расти; в случае же отрицательного NPV она будет снижаться. Руководители компаний хорошо представляют себе связь между NPV и ценой акций, хотя бы потому что во многих организациях к цене акции привязан размер их премии. В результате маркетеры, разбирающиеся в финансах, теперь могут говорить на одном языке с советом директоров.

Разумеется, я исхожу из того, что ситуация на финансовых рынках развивается по рациональному и прибыльному сценарию. Те, кто застал биржевой крах 2008 и 2009 годов, отнесутся к этому предположению скептически: бывают времена, когда рынок сходит с ума. Времена финансового кризиса характеризовались неуверенностью в состоянии экономики и будущей стоимости компаний, а паника привела к массированной продаже обыкновенных акций. Расчет NPV – это не точная наука: всегда есть риск неопределенности в расчетах экономического эффекта, затрат и ставки дисконтирования r. Тем не менее это не значит, что в тяжелые времена нужно отказываться от показателя NPV. Напротив, в такие периоды менеджерам нужны более качественные инструменты для приятия более информированных решений, а NPV как раз и относится к таким инструментам.

Что же такое ROI? Как подсказывает мой опыт, если вы попросите у пяти менеджеров по маркетингу дать определение ROI, то услышите семь различных определений.

Это не вина маркетеров. Проблема в том, в каком виде обычно дается определение ROI в учебниках и статьях. Чаще всего встречается такое:

ROI = (Доходы – Затраты) / Затраты ? 100 %,

где доходы – оборот, возникающий благодаря маркетингу, а затраты – затраты на маркетинг. Иными словами, ROI – это показатель № 6 (прибыль), деленный на величину маркетинговых расходов.

У этого определения есть две проблемы, и обе они связаны со временем. Прежде всего, в нем не учтена стоимость денег во времени. Я уже говорил, что деньги в будущем стоят меньше, чем сегодня; однако определение предполагает, что все временны?е периоды одинаковы.

Вторая серьезная проблема – продолжительность временно?го интервала. Например, ROI для двух ваших кампаний (продолжительностью 9 месяцев и 3 года) может быть равен 100 %. Величина показателя одинакова, однако очевидно, что кампании качественно различаются между собой. Вот почему я не включил ROI в виде, представленном выше, в число основных маркетинговых показателей. Лучше использовать следующий показатель.

Показатель № 8. Третий основной финансовый показатель для маркетинга – внутренняя норма доходности (IRR)

IRR = Ставка дисконтирования средств, вложенных в определенную кампанию или программу

Например, если в первый период кампания приносит 100 тысяч долларов прибыли (Доходы – Затраты), а IRR составляет 25 %, то во второй период 100 тысяч долларов вырастут до 125 тысяч. Если к этому прибавить величину прибыли (100 тысяч) за второй период, то в третьем периоде у нас уже будет 225 000 ? (1 + 0,25) = 281 000 долларов.

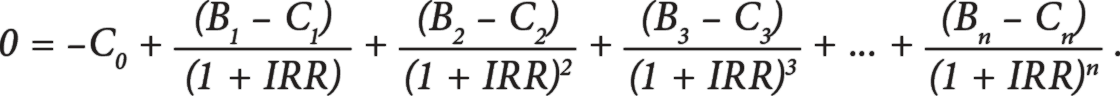

Величина IRR рассчитывается по уравнению для NPV, где NPV равен 0, а r = IRR.

Задача усложняется, однако такой расчет можно легко провести в Microsoft Excel, где IRR и NPV входят в набор стандартных финансовых формул{29}.

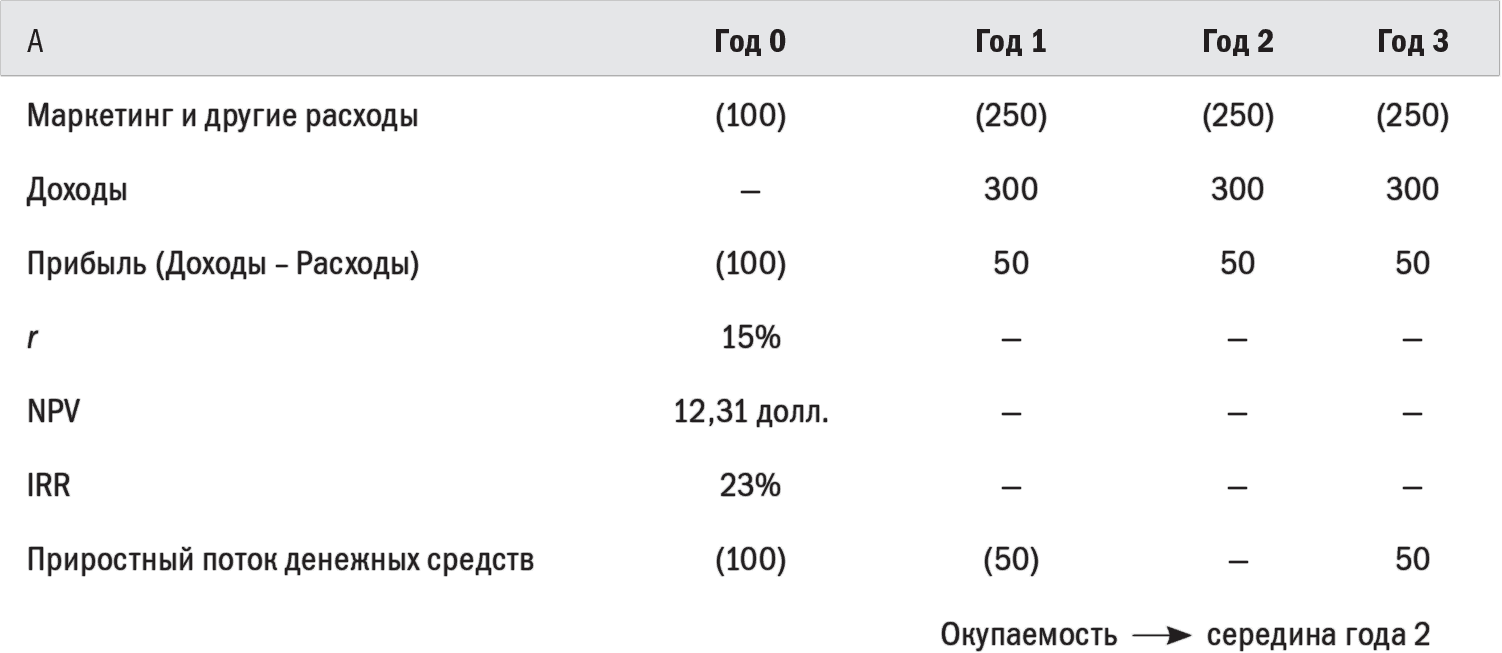

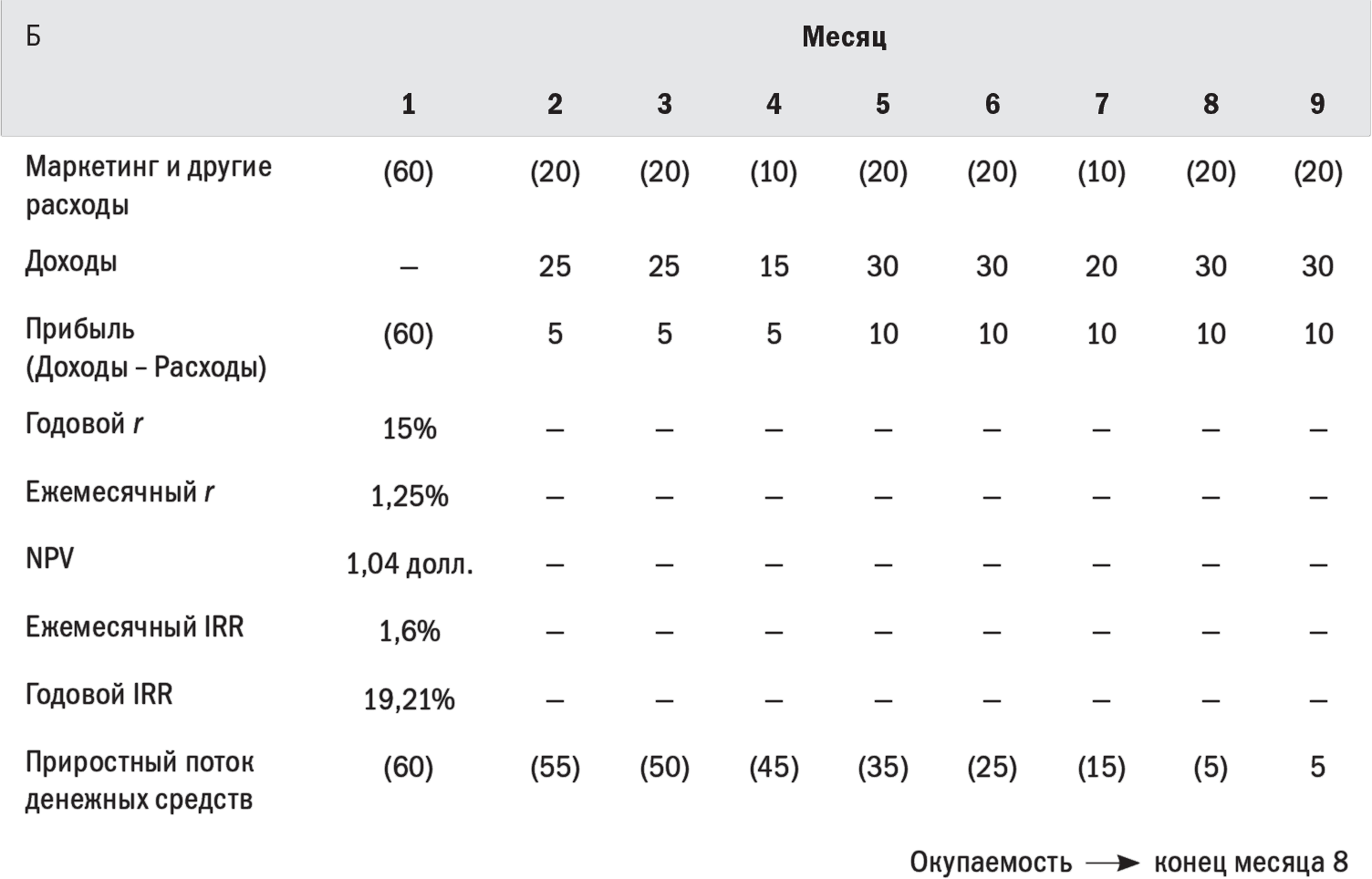

В табл. 5.1 приведен шаблон с примером расчета IRR для кампании. Чтобы принять финансовые решения с использованием IRR, нужно сравнить его величину со ставкой дисконтирования r, также называемой «минимальной ставкой доходности». Если IRR выше r, то инвестирование имеет смысл, а если ниже – лучше отказаться вкладывать средства в проект.

Табл. 5.1. Шаблоны, позволяющие рассчитать 4 основных финансовых показателя:

А – для 3-летней маркетинговой программы; Б – для 9-месячной кампании (тыс. долл.). Шаблоны можно загрузить на странице www.agileinsights.com/ROMI

Табл. 5.1 – шаблон в формате Excel для расчета основных финансовых показателей. Здесь приведены два примера: А – 3-летняя маркетинговая программа; Б – 9-месячная кампания. В обоих случаях прежде всего вводятся общие расходы и доходы для расчета показателя прибыли № 6 для каждого периода. Затем они дисконтируются по ставке r, предположительно равной 15 %. В обоих примерах NPV намного больше 0, а годовой показатель IRR значительно выше 15 %, что дает основания считать эти программы/кампании хорошими объектами для инвестиций.

Последний из основных финансовых показателей, связанных с ROMI, – окупаемость.

Показатель № 9. Четвертый основной финансовый показатель для маркетинга

Окупаемость = Время, за которое мы получим финансовые доходы, равные величине затрат

Период окупаемости обычно не связан с дисконтированием, однако именно он активно используется при принятии решений. В табл. 5.1 окупаемость рассчитывается для двух кампаний – продолжительностью 3 года и 9 месяцев. Окупаемость – общая сумма (с прибавлением предыдущей ячейки) в строке «Прибыль», а по сути – период, когда прибыль становится положительной, то есть как минимум окупает расходы. В табл. 5.1А окупаемость составляет около 18 месяцев, а в табл. 5.1Б наступает после 8 месяцев. И то и другое хорошо. Чуть ниже я приведу более подробный пример, привязывающий все эти показатели к маркетингу. Общий вывод таков: эти параметры легко рассчитать с помощью шаблонов, которые можно загрузить по указанному адресу.

Финансовый возврат на инвестиции в маркетинг – не один, а три показателя: NPV, IRR и окупаемость. В этой книге я использую понятие ROMI, а ценность маркетинга рассчитываю с помощью этих трех показателей. Интуитивно понятно, что NPV = Доходы – Расходы (прибыль) за каждый период, дисконтированный с учетом стоимости денег во времени. IRR – ставка дисконтирования, рассчитанная исходя из сроков кампании, а окупаемость – период, за который расходы сравняются с доходами. При принятии управленческих решений хорошими показателями считаются NPV > 0, IRR > r, а плохими – NPV < 0, IRR < r. Кроме того, короткий период окупаемости – хорошо, а долгий – плохо. Как я покажу ниже, эти показатели, связанные с финансовым ROMI, в совокупности позволяют принимать лучшие решения, чем традиционные показатели оценки ROI.

- 1.2. Определение количества информации. Единицы измерения количества информации

- Определение версии клиента

- Определение пользовательского формата числовых данных

- Определение целей. Построение цепочек

- Определение необходимого системного вызова

- Раздел 1 Лояльность: определение и ключевые факторы

- Определение позиционного уровня

- 3.3. Определение объектов защиты

- Определение собственной миссии

- Расчет показателей

- Определение факторов риска

- Определение контекстно-связанных объектов