Книга: Основы технического анализа финансовых активов

Использование TD REI

Использование TD REI

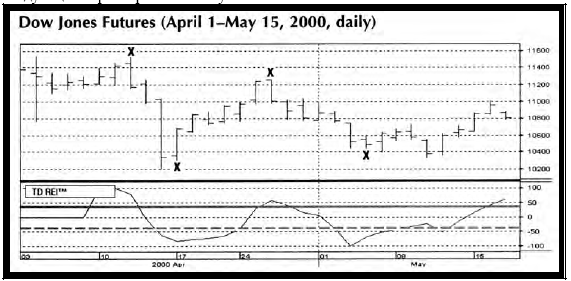

На Рис. 90 диаграмма июньских (2000) фьючерсов на Dow Jones Industrial Average иллюстрирует серию потенциально прибыльных краткосрочных сделок, основанных на индикаторе TD REI и ценовой активности контракта. Интерпретация довольно прозрачна. Подход следования за трендом предпочтительнее, чем "ценовое истощение (price exhaustion)", потому что за закрытием на минимуме немедленно следует более высокое закрытие. Более того, малорисковые точки продажи появляются после того, как закрытие на максимуме, продолжается в следующем баре закрытием внизу.

Рис. 90 Серия потенциально прибыльных краткосрочных сделок

В обоих примерах, внизу или вверху, индикатор должен быть ниже -40 и выше +40 в течение двух последовательных барных периодов (пороги могут быть слегка уменьшены, однако, для повышения торговой активности). Дополнительно, на дне рынка, открытие ценового бара после закрытия с повышением, должно быть ниже, чем вершина бара повышения, и в идеале, вершина этого бара должна быть выше вершины бара, закрывшегося с повышением. Аналогично, на вершине рынка, открытие ценового бара после закрытия с понижением, должно быть выше, чем низ бара понижения, и в идеале, низ этого бара должен быть ниже вершины этого бара, закрывшегося с понижением.

На Рис. 90, 11 и 12 апреля показывают значение осциллятора выше +40, а затем закрытие 12-го апреля ниже, чем закрытие 11-го. Открытие следующего дня выше, чем минимум 12-го апреля, но его низ ниже, чем низ 12-го. Все, что требовалось для сигнала о сделке с низким риском. Минимум дня закрытия с понижением должен быть вытянутым вниз, иначе нет ничего необычного в исполнении первых двух требований: открытие выше минимума предыдущего дня, но минимум – не ниже его минимума. Это последнее требование часто не удовлетворяется для случая индикации сделки на покупку с низким риском. В таком случае, открытие бара, следующего за баром дня повышения, должно превосходить его максимум, и вершина этого следующего бара тоже должна быть выше его максимума.

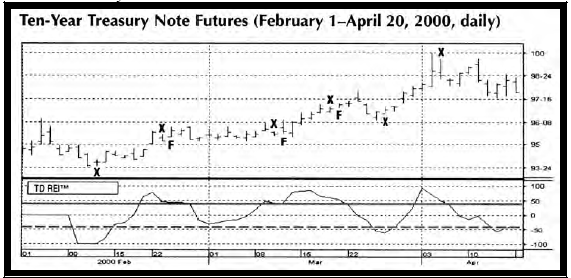

Рис. 91 Сигналы TD REI для фьючерсов на 10-ти летние казначейские обязательства

Рис. 91 показывает фьючерсы на 10-ти летние казначейские обязательства (июнь 2000). В оба дня 10-го и 11-го февраля осциллятор был ниже -40.Закрытие первого дня было ниже, чем открытие и закрытие предыдущего дня. Закрытие 11-го февраля было выше закрытия 10-го. В следующий торговый день 12-го февраля, когда открытие было ниже, чем вершина предыдущего дня, но вершина 12-го выше вершины 11-го, появился сигнал о сделке с низким риском. Если бы открытие было выше максимума предыдущего дня, то существовал бы риск появления одно- или двухдневного ценового пика, следовательно, смягченное открытие, ниже, чем вершина предшествующего дня – более предпочтительный сигнал, хотя и не основной.

С середины февраля до конца марта существовало три потенциальные точки продажи. Но в каждом случае, после двухдневной подготовки, в которой закрытие с повышением, было продолжено закрытием с понижением и сравнивался уровень открытия с уровнем закрытия предыдущего дня, последующий день был неспособен выдать сигнал (на рисунке помечено F), так как минимум не превзошел минимум предыдущего дня. Первая неделя апреля обеспечила точку продажи с низким риском, и этот сигнал не дал разворота в течение месяца. Одна попытка была сделана 13-го апреля, но закрытие было выше, а значение осциллятора предыдущего дня было выше -40.

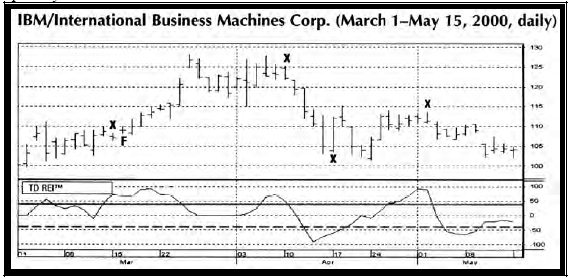

Рис. 92 Сигналы TD REI для IBM

Рис. 92 показывает, что 14 и 15 марта модель закрытия с повышением или понижением для IBM сопровождалась значением пятидневного осциллятора TD REI выше +40. Однако, следующий день не показал падения ниже минимума предыдущего дня. Это было случайностью, благодаря подъему IBM. И модель продажи на вершине, а именно, два дня выше +40, сначала закрытие с повышением, а затем с понижением, продолженные открытием выше минимума предыдущего дня, в сопровождении понижающегося минимума, наконец, исполнилась.

Сигнал на покупку 18-го апреля не был совершенен, поскольку открытие в этот день было выше максимума предыдущего дня, что предполагало закрытие коротких позиций. Такие агрессивные открытия часто сопровождаются одно- или двухдневными откатами. Такая же модель произошла 3-го мая, но в обратном порядке, и на продажу. Однако, эта сделка сработала несмотря на агрессивные продажи. Длительность больше 6 дней отмечалась в любых попытках идентифицировать другой сигнал с низким риском.

- Использование примеров кода

- Восстановление с использованием инструмента gbak

- Типы страниц и их использование

- Использование констант

- Использование переменной окружения ISC_PATH

- Использование сервера Yaffil внутри процесса

- Использование CAST() с типами дата

- Использование типов содержимого и столбцов

- Вызов хранимых процедур InterBase с использованием стандартного синтаксиса ODBC

- Использование кнопки Автосумма

- 24.7. Использование программы-твикера

- Использование отдельных процессоров XSLT