Книга: Основы технического анализа финансовых активов

Создание торговой стратегии на основе рыночного профиля

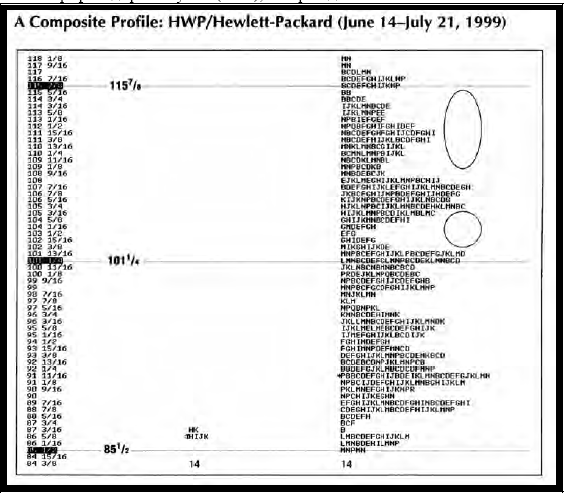

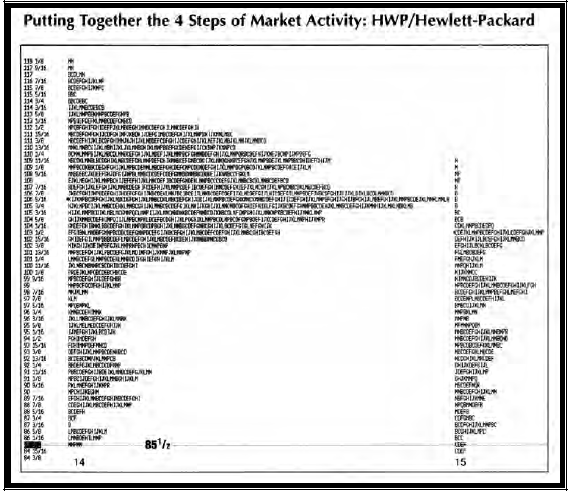

Теперь, когда вы познакомились с законченным рыночным циклом, давайте взглянем на еще один пример и применим его к стратегии покупок и продаж. Рис. 80 показывает совокупный профиль Hewlett-Packard в течение 21 июля 1999 года. Бумага закрылась в районе вершины зоны стоимости. На каком шаге находится рынок, если вспомнить ваше понимание четырех шагов рыночной активности? Что это означает в терминах стратегии покупок и продаж и где, по вашему предположению, будет развиваться рынок далее?

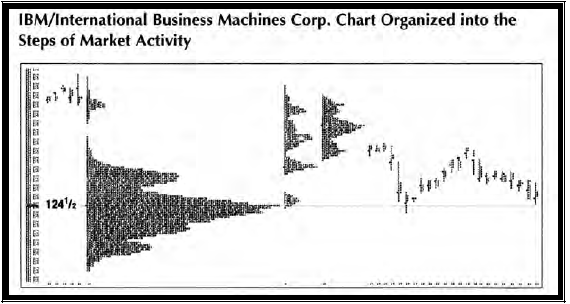

Рис. 78 Последовательность 4 шагов рыночной активности на столбцовой диаграмме

Рис. 79 Профиль четырех шагов рыночной активности IBM

Модель на Рис. 80 следует пометить, как недоразвившийся шаг 4. В этом профиле вам не стоит ожидать направленного движения до тех пор, пока не будет более тщательно сформирована колоколообразная кривая. Но, как вы можете видеть, для образования полностью созревшей D-образной модели необходимо гораздо большее развитие. Объединение профилей показывает, что аукцион на верхнем и нижнем концах диапазона не завершен. В трейдинге будет разумным поиск в профиле дыр или пустот (holes), которые должны быть заполнены.

Рис. 80 Совокупный (композитный) профиль

У вас есть возможность торговать на вершине или дне равновесия до тех пор, пока пустоты не будут заполнены. В очерченных областях на Рис. 80 необходимо дальнейшее развитие, чтобы сформировать законченную колоколообразную кривую, что и произошло в течение нескольких последующих дней. В терминах торговой стратегии, вы знаете, что рынок, обычно, развивает один край диапазона в р- или b-образную модель, перед тем как сформировать законченную колоколообразную кривую. Поскольку эта бумага закрылась в направлении верхнего конца торгового диапазона, давайте предположим, что узкие, обведенные кружками на Рис. 80 зоны, будут развиваться первыми. Это означает, что вы можете покупать и продавать низы и вершины до полного развития р-образного профиля.

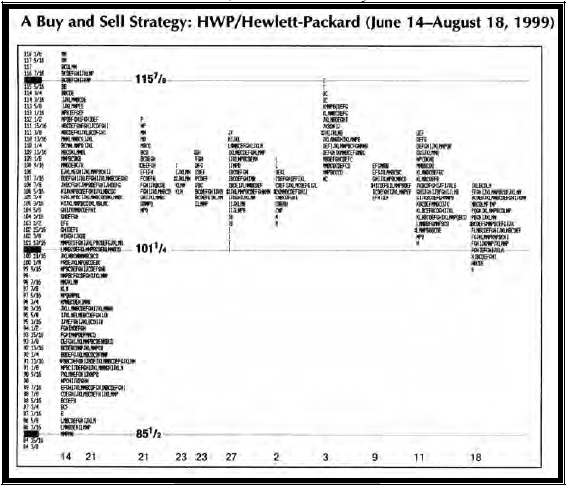

Давайте посмотрим, что произойдет далее. На Рис. 81, стратегия продажи на вершине и покупки внизу развивающейся зоны стоимости работала бы весьма неплохо в течение множества дней, пока заполнялись пустоты.

Рис. 81 Стратегия покупок и продаж

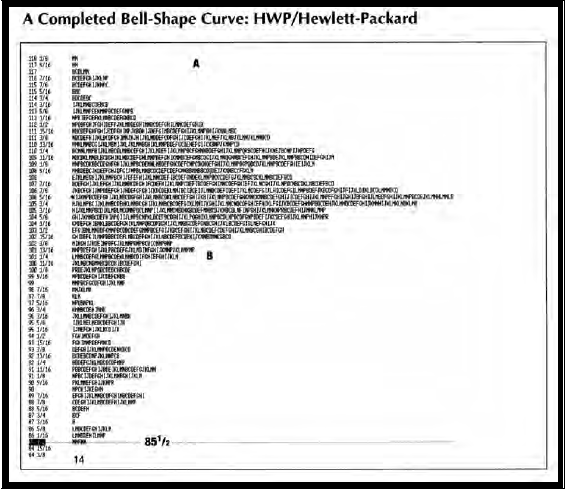

Когда вы поместите все данные вместе в один составной профиль (см. Рис. 82), вы можете ясно увидеть, как завершенная колоколообразная кривая сформировалась на верхнем краю диапазона. Наконец, чаша полна и готова пролиться. Рынок сформировал совершенную кривую в форме колокола и Шаг 4 готов перейти к новому шагу 1. Но в каком направлении?

В этой точке, по завершении колоколообразной кривой, ваша стратегия должна измениться. Шаги рыночной активности указывают когда, использовать стратегию торговли в узком диапазоне (рэндже), а когда стратегию следования за трендом. Рассмотрите более масштабное изображение с начала диаграммы. Рынок на более длинном временном интервале находится на шаге 3 или в р-модели. Что, тогда вы можете ожидать? Какой тип рыночной активности будет указывать, что вы были правы или не правы?

Торгуя шаги рыночной активности, вы не должны упускать из виду картину большего масштаба, которая начинает влиять на направление рынка сразу после завершения цикла рыночной активности на меньших интервалах времени. Большая картина является фоном или контекстом, в котором разворачивается более краткосрочный цикл.

Рис. 82 Завершенная колоколообразная кривая

С этой точки зрения, Рис. 82 показывает, что вам теперь не следует играть внутри диапазона (рэнджа), а выбрать торговлю на шаге 1 в направленном движении. Обычно, такие движения начинаются из зоны высокой плотности. Важные признаки, проявляющиеся в шагах рыночной активности и в анализе плотности профиля, могут помочь вам определить торговую стратегию и следующее направленное движение рынка. Обратите внимание на выступы плотности в точках А и В на Рис. 82. Это дно и вершина зоны стоимости. Если рынок начнет динамично двигаться через одну из этих точек, то будет достаточно вероятно и безопасно предположить его следующее направление. В свете того факта, что нижняя часть профиля нуждается в дополнительном развитии, а вы идентифицировали всю модель, как недостроенный шаг 4, то стратегией с достаточно небольшим риском было бы продать на линии моды, в предположении движения вниз, ко дну зоны стоимости, достраивающего большую D-образную кривую. Если вы правы, то рынок не пойдет выше плотного выброса на вершине зоны стоимости в точке А.

Рис. 83 Объединение 4-х шагов рыночной активности

В действительности, как показывает Рис. 83, направленное движение зародилось как раз из моды и нижней целью было дно диапазона.

- Выбор стратегии ценообразования

- Создание файлов с блокировкой

- Создание свободно позиционируемых элементов

- 12. Лекция: Создание приложений с графическим интерфейсом пользователя.

- Создание объектов Collection

- 7.4.2.4. Создание своего первого LiveCD

- 4.2. Создание трехмерной модели и построение горизонтальной проекции детали

- 7.4.2. Создание собственного LiveCD

- Создание пользователя и группы на рабочей станции

- Создание корня документа:

- Создание многофайловой базы данных

- Создание форм с несколькими вкладками