Книга: Основы технического анализа финансовых активов

Отрицательное развитие

Отрицательное развитие

К несчастью, рынок не всегда следует алгоритму четырех шагов рыночной активности. Иногда, он оказывается не в состоянии развиваться в одном из четырех шагов. Это отклонение от "нормального" рыночного поведения называется отрицательным развитием (minus development).

Это означает, что некоторые стадии развития были пропущены перед началом нового цикла неравновесия. Это происходит в разных формах и подразумевает различные причины, в зависимости от того, какой шаг пропущен и на каком временном интервале. Наиболее часто пропускаемый шаг, однако, шаг 4. В этом случае, отрицательное развитие характеризуется последовательными р- или b-моделями.

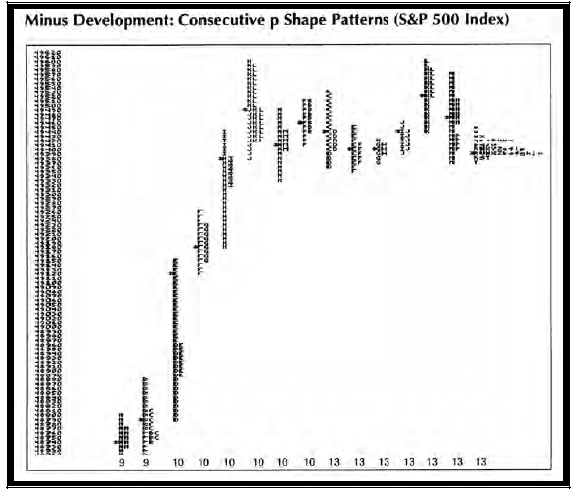

Рис. 84 Отрицательное развитие: модель последовательных р-профилей (S&P500)

То, что рынок не делает, иногда, более важно, чем то, что он предположительно будет делать – это означает, что происходит обратное. Например, неспособность р-образной кривой (или нескольких р-моделей) развиться в D-модель, является сильным бычьим признаком, и наоборот.

Рис. 84 показывает рынок на шаге 3 на большем интервале, но с законченным шагом 4, на более краткосрочном масштабе. Естественным было бы предположение, что рынок перейдет к шагу 4 и организует все данные на диаграмме в виде D-образной кривой. Если рынок прорвет вниз линию высокой плотности (линию моды) направленным образом, у вас будет уверенность, что нормальная поступь рыночной активности продолжается. На Рис. 84 колоколообразная кривая сформировалась на вершине р-модели и рынок созрел для направленного движения внутри меньшего временного интервала. Если направление движения будет вниз, то этим шагом модель начнет завершение. Если же следующее направленное движение будет идти вверх, то это случай отрицательного развития и вероятен новый шаг 1.

Район высокой плотности является ключевым – если рынок начинает двигаться ниже его, это дает сигнал к продаже, а если – выше, то сигнал к покупке. На сильном бычьем движении р-образные формации следуют одна за другой, по мере подъема рынка, при этом, возможна случайная D-модель на малом масштабе времени. Серия р-моделей – верный признак сильного тренда.

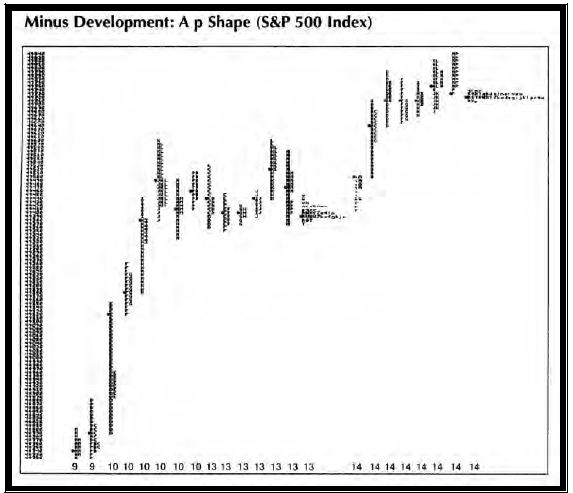

Рис. 85 Отрицательное развитие: р-профиль (S&P 500)

На Рис. 85 рынок сделал инициирующее движение вверх из линии моды в 14-й день. Рыночный фон показывает знаки отрицательного развития. Там, где мог бы сформироваться шаг 4, находятся две последовательные р-модели. Движение из первой р-модели было направлено вверх, что привело ко второй р-модели и, в конечном итоге, перешло в D-образный профиль (см. Рис. 86). Однако, в контексте первой р-модели, отрицательное развитие все еще остается превалирующей ситуацией. Если группировать все данные по отдельным профилям, то получится Рис. 87.

Рис. 86 Отрицательное развитие: р-профиль превращается в D-профиль (S&P 500)

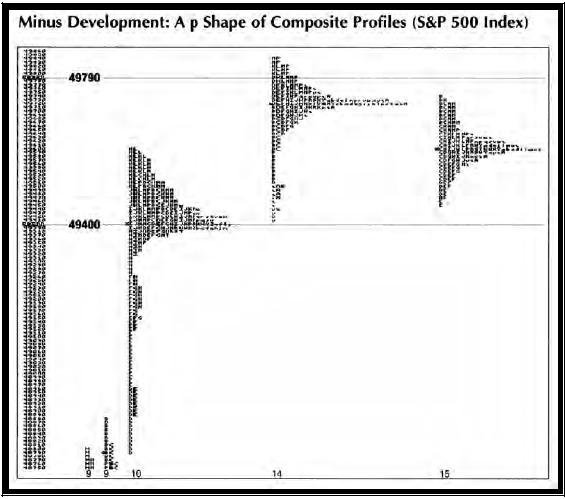

А если объединить все профили на Рис. 84, то они сформируют законченную колоколообразную кривую на верхнем крае торгового диапазона (рэнджа). Несмотря на то, что финальная стадия развития была D-моделью, она противоречила рыночному фону отрицательного развития, в котором D представляет простое завершение большей р-модели. Рис. 88 объединяет профили на Рис. 87 в единый модуль, который ясно показывает, что предшествующие события были частью подлинного шага 1.

Как бы вы описали рыночный фон на Рис. 88? Будет ли фон влиять на происходящие события? Могут ли в этой ситуации события переднего плана действительно оставить след на рыночном фоне? Как указывалось ранее, линия моды является ключевой точкой отсчета в определении следующего направленного движения рынка, как и случилось в данном примере. Из зоны управляющей цены был инициирован новый шаг 1, который опять послужил началом нового цикла рыночной активности. (Рис. 89)

Рис. 87 Отрицательное развитие: р-образный совокупный профиль (S&P 500)

- HR-брендинг: Работа с поколением Y, новые инструменты для коммуникации, развитие корпоративной культуры и еще 9 эффектив...

- Дальнейшее развитие языка SQL

- 2.4 Развитие адаптеров шин (НВА)

- Раздел I Личностное развитие

- Раздел II Организационное развитие

- 5.5. Становление и развитие собственных марок розничных сетей в России

- 14.1.9. Развитие

- Развитие эмпирического маркетинга – путь к исключительности

- Макрос - и вещь хорошая, и развитие стимулирует

- Развитие и совершенствование управленческих навыков руководителя

- Развитие социальных сетей

- 4. Развитие