Книга: Как думают великие компании: три правила

Упреждающие изменения: как задать направление изменений

Упреждающие изменения: как задать направление изменений

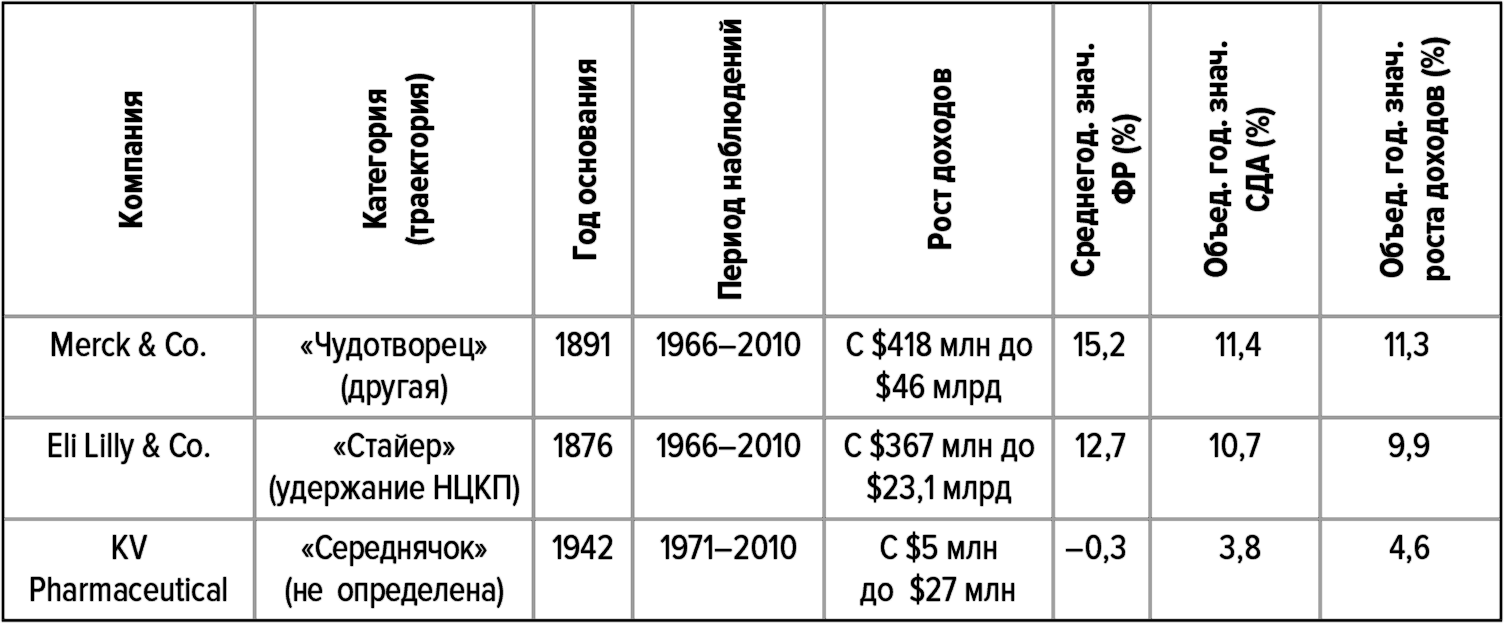

Компании Merck и Eli Lilly обе имеют длинную историю и стали публичными компаниями более чем за 10 лет до начала периода наших наблюдений (с 1966 г.). Разница в доходах в тот год у них не превышала 15 %, и в последующие 45 лет обе они зарекомендовали себя как ведущие фармацевтические компании-разработчики патентуемых рецептурных препаратов (то есть отпускаемых только по рецепту квалифицированного специалиста). Обе компании достигли успеха за счет разработки эффективных и уникальных препаратов, то есть обе они неизменно занимали неценовые конкурентные позиции.

«Середнячок» KV Pharmaceutical (KVP) числилась в нашей базе данных в основном как производитель дженериков, то есть синтезированных химических соединений, которые были открыты и первоначально запущены в коммерческое производство другими компаниями, получившими соответствующие патенты. Некоторые собственные фармацевтические технологии, например нанесение на таблетки покрытий, регулирующих высвобождение лекарственного средства в желудочно-кишечном тракте (так называемые кишечнорастворимые оболочки), обеспечили ей небольшую долю неценовой стоимости для некоторых продуктов; кроме того, она продавала лицензии на эти технологии. Однако по сравнению с Merck и Eli Lilly ее конкурентная позиция явно была ценовой{128}. В середине 1990-х KVP перенесла акцент на оригинальные исследования и разработку лекарственных препаратов, с тем чтобы разработать собственные запатентованные лекарства. При этом ее конкурентная позиция сместилась в сторону неценовой конкуренции, так что к концу нашего периода наблюдений в 2010 г. ее конкурентная позиция уже была почти промежуточной.

До 1970-х гг. фармацевтическая промышленность получала новые лекарства почти исключительно методом случайного поиска. Новые химические соединения обнаруживались или синтезировались, а затем проверялись in vitro или in vivo, чтобы определить, обладают ли они потенциально полезной химической активностью. Вещества, на которые возлагались определенные надежды, проходили длительный (и, как правило, бесплодный) процесс выделения специфических соединений с более или менее предсказуемым лечебным эффектом. Ученым недоставало понимания глубинных механизмов действия химических соединений, поэтому открытие эффективных и надежных препаратов, по сути, напоминало лотерею: кто идентифицировал и исследовал больше соединений, тот чаще всего в итоге и поставлял на рынок больше наименований лекарств.

Таблица 31. Описательная статистика тройки фармацевтических компаний

Источники: документы компаний; Compustat; анализ Deloitte.

До 1960-х гг. для многих относительно небольших и неискушенных в высокой науке компаний случайный поиск был вполне приемлемым методом поиска новых лекарств. Государственное регулирование в то время, по сравнению с сегодняшним, было мягким, стандарты доклинических и клинических испытаний на людях отсутствовали, как и требования демонстрации эффективности. Почти все, что требовалось, – это на достаточно примитивном уровне показать, что предлагаемый препарат «не причинил никакого вреда»{129}.

После трагической истории с талидомидом все изменилось, и эффективное госрегулирование предотвратило широкую продажу этого препарата в США{130}. Ее следствием стало принятие в 1962 г. поправки Кефовера – Харриса, которая значительно расширила полномочия Управления США по контролю за пищевыми продуктами и медикаментами (FDA). Наиболее существенным изменением стало введение новых стандартов подтверждения безопасности и эффективности, демонстрации надлежащей производственной практики, а также требования в отношении проведения предпродажных испытаний. Кроме того, в рамках программы оценки эффективности ранее одобренных препаратов (DES), запущенной в 1966 г., 3443 уже выпущенных на рынок препарата были проверены на соответствие новым требованиям, что привело к удалению с рынка 30 % проверенных таким образом лекарств и радикальной переработке документации на многие другие препараты{131}.

Но такие компании, как Merck и Eli Lilly, не столько реагировали на эти изменения, сколько сочли ситуацию благоприятной для себя и попытались извлечь из нее выгоду. Уже в 1930-х гг. Merck и Eli Lilly начали превращаться в крупные наукоемкие компании, какими мы видим их сегодня. Обе они очень активно разрабатывали антибиотики и вакцины и совершали серьезные прорывы.

После принятия поправки Кефовера – Харриса в период между 1960 и 1970 гг. время разработки новых соединений увеличилось на 240 %, а затраты на их разработку увеличились в 7 раз{132}. Столь резкое увеличение затрат привело к вытеснению из отрасли множества мелких предприятий и, как следствие, к радикальному перераспределению доходов в пользу намного более крупных и лучше капитализированных компаний{133}.

Пока оставшиеся на рынке субъекты могли окупать затраты на необходимые инвестиции, эти изменения в структуре рынка были безусловным благом. Однако указанная поправка предусматривала также ассигнования на изъятие фирменных препаратов и обязательное лицензирование соединений до истечения срока патента. Опасаясь, что это подорвет рентабельность их операций в области фармацевтики, многие компании стали искать менее зарегулированные отрасли, в которых они могли бы с бо?льшим успехом использовать свой научный потенциал{134}. Популярными в этом плане стали такие отрасли, как косметика, производство сельскохозяйственных химикатов, ветеринарных препаратов и медицинского оборудования{135}. Merck и Eli Lilly не стали исключением, каждая из них приобрела несколько нефармацевтических компаний. Однако Eli Lilly купила больше компаний, которые со временем сильно разрослись, и быстро стала более диверсифицированной, чем Merck: в 1966–1980 гг. доля общих доходов Merck от нефармацевтического бизнеса изменялась в пределах от 11 до 28 %, в то время как у Eli Lilly она выросла с 17 до почти 52 %{136}.

Можно указать как минимум две причины того, что «стайер» Eli Lilly диверсифицировала свой бизнес гораздо сильнее, нежели «чудотворец» Merck. Во-первых, показатели ФР у нефармацевтических предприятий Eli Lilly обычно немного превышали 10 % и неизменно были лишь на 1–2 п.п. ниже ФР в ее основном, фармацевтическом бизнесе. А у Merck показатели ФР для нефармацевтических предприятий были однозначными и обычно на 10 с лишним процентных пунктов ниже, чем у ее фармацевтических предприятий{137}. Поэтому если Eli Lilly могла обоснованно рассматривать диверсификацию с выходом за пределы фармацевтики как выгодную стратегию, то Merck, скорее всего, видела в этом в лучшем случае лишь вариант вложения денег, масштабы которого можно будет увеличить, если в результате нормативно-правовых изменений фармацевтика потеряет свою привлекательность.

Во-вторых, Merck шла в авангарде географической диверсификации и начала использовать эту выгодную стратегию развития раньше и более агрессивно, нежели Eli Lilly. В период 1966–1975 гг. доля общего объема продаж Merck на неамериканских рынках составляла почти 50 %, в то время как у Eli Lilly эта доля медленно росла от 25 %, и лишь в 1980 г. они сблизились по этому показателю, и у обеих он немного превышал 60 %{138}. Относительное отставание Eli Lilly по линии международной экспансии может показаться удивительным, поскольку у обеих компаний показатель ФР для продаж за пределами США был на 5–10 % выше, чем для продаж на местном рынке.

Кстати, Merck была единственным в нашей выборке «чудотворцем» с «другой» траекторией: у нее был период высокой относительной рентабельности с 1966 до 1977 г., хотя абсолютные значения ФР у нее неуклонно падали от чуть более 20 % примерно до 15 %. У Eli Lilly показатель ФР был очень устойчивым и колебался около 15 %, а оценки относительной рентабельности составляли 7–8 баллов. К концу 1970-х гг. рентабельность у обеих компаний была почти одинаковой.

Успехи Merck с 1966 по 1970 г. полностью соответствуют правилу «лучше» важнее, чем «дешевле», поскольку, хотя она и не имела очевидного перевеса над Eli Lilly в фармацевтическом сегменте, она имела низкий уровень диверсификации в немедикаментозном бизнесе, где ее приверженность правилу «лучше» важнее, чем «дешевле» просматривается хуже. И в то же время бизнес Eli Lilly был сильно диверсифицирован там, где ее возможности завоевания сильной неценовой конкурентной позиции были значительно меньше по сравнению с фармацевтикой: действительно, компания Elizabeth Arden в сфере косметики была явно не столь сильным неценовым конкурентом, как Eli Lilly в производстве антибиотиков.

Что касается формулы рентабельности, общая выручка у Merck в 1976 г. была примерно в 1,2 раза больше, чем у Eli Lilly ($1,66 млрд против $1,34 млрд), но в фармацевтике Merck явно демонстрировала гораздо более агрессивный рост: в целом ее фармацевтический бизнес был примерно в 1,7 раза больше, чем у Eli Lilly ($1,4 млрд против $803 млн). В целом Merck оставалась приверженной фармацевтическому сегменту, но при этом она раньше и агрессивнее вышла на более прибыльные рынки за пределами США, и ее большие значения ФР в этот период в значительной степени объясняются соблюдением ею правила «лучше» важнее, чем «дешевле».

Показатели обеих компаний сблизились к середине 1970-х после уменьшения ФР в фармацевтическом секторе США в целом и усиления активности Eli Lilly на более выгодных неамериканских фармацевтических рынках, а также вследствие грамотного управления Eli Lilly своими нефармацевтическими предприятиями. Итак, корпоративные значения ФР у Eli Lilly оставались практически стабильными, в то время как у Merck они резко снижались: 1978 г. ознаменовал для нее начало статистически значимой полосы отсутствия 9-балльных оценок.

И здесь начинается наш рассказ об обновлении этой корпорации. Период 1978–1985 гг. в отношении рентабельности стал для Merck как бы периодом междуцарствия, в ходе которого она радикально изменила у себя ключевые процессы поиска новых лекарств, и эти изменения в конечном счете распространились на всю отрасль. При общем снижении рентабельности ее фармацевтического бизнеса и дома, и за рубежом Merck инвестировала значительные средства в НИОКР, взяв на вооружение совершенно новый подход, который с 1986 г. обеспечил ей длинный и почти непрерывный (17 лет из 18) ряд 9-балльных оценок.

Восстанавливая столь давние события в такой сложной организации, как Merck, легко поддаться соблазну представить тогдашние фактические результаты Merck как неизбежные. Наиболее правдоподобным нам представляется такое объяснение: тогдашнее руководство Merck видело, что рентабельность компании снижается и что ей не удается найти выгодные направления за пределами фармацевтического сектора. Поэтому весьма вероятно, что оно ощущало острую необходимость поиска путей активизации собственных исследований и разработок.

В том, что фармацевтическая компания пригласила в качестве консультанта университетского специалиста, не было ничего необычного. В начале 1970-х гг. исследователи Merck сотрудничали с Роем Вагелосом, в то время возглавлявшим факультет биохимии и отделение биологии и биомедицинских наук в Университете Вашингтона в Сент-Луисе. Мнения Вагелоса высоко ценились, потому что он превратил свой факультет в одно из самых продуктивных и уважаемых в мире учреждений в своей области{139}. Он довольно быстро вник в методики поиска и разработки лекарств, использовавшиеся в Merck, и отметил, что более глубокое понимание основных биологических механизмов действия лекарств может ускорить процесс поиска новых медикаментов.

Найдя общий язык с тогдашним генеральным директором Merck Генри Гэдсденом, в 1974 г. Вагелос стал руководителем Merck Research Laboratories (MRL). Вагелос явно намеревался перестроить работу лабораторий НИОКР в Merck в соответствии с академической моделью и заменить случайный поиск, основанный на химических законах, направленным поиском, основанным на понимании биологических процессов. Для того времени это намерение было революционным, поскольку предполагало отказ от вековых традиций поиска и разработки лекарств. Merck стала первой крупной фармацевтической компанией, сделавшей большую ставку на этот новый подход, причем под руководством человека, который, несмотря на все свои полномочия и достижения, не открыл ни одного препарата.

И коллеги Вагелоса из научного сообщества отнюдь не считали это его перемещение повышением. Более того, даже друзья Вагелоса сочли создание им научно-исследовательской лаборатории, пользующейся уважением во всем мире, с последующей передачей ее «примитивам» из коммерческой фармацевтической компании не просто ошибкой, но почти предательством. Но Гэдсден, а затем его преемник Джон Хоран, занявший пост генерального директора в 1976 г., заверили Вагелоса, что он будет руководить исследованиями по своему разумению, и он взялся за эту работу.

Если учесть время, необходимое для серьезного преобразования любой крупной организации, а также характерные значения длительности процессов в фармацевтической промышленности (от открытия соединения до выпуска лекарственного препарата могут пройти десятилетия), легко понять, что воздействие этого изменения стратегии НИОКР на коммерческие показатели проявилось далеко не сразу. Однако другие важные показатели начали изменяться довольно быстро. В частности, если к середине 1970-х гг. Merck и Eli Lilly имели примерно одинаковое число научных публикаций и получили примерно одинаковое число патентов, то в 1980-х эти показатели у них уже существенно различались, а к 1990 г. различия стали разительными: у Merck было в четыре раза больше публикаций, в три раза больше патентов и в три раза больше выпущенных на рынок продуктов{140}{141}.

Результаты исследований Merck изменили взаимоотношения компании с Национальными институтами здравоохранения США и академическими исследователями. Разработка ингибитора холестерина под названием «мевакор» стала одним из первых примеров выгодности этих новых отношений. В 1956 г. Merck удалось выделить важное химическое звено в холестериновой цепочке – мевалоновую кислоту. В 1974 г. Майкл Браун и Джозеф Голдстейн из Университета Техаса определили ключевые этапы производства холестерина, за что в 1985 г. получили Нобелевскую премию. Этим открытием могла воспользоваться любая компания, но именно Merck в 1978 г. выделила ловастатин, который в 1987 г. было разрешено продавать под названием «мевакор».

Продолжение исследований терапевтической эффективности фактически на основе случайного поиска делало процесс разработки лекарств длительным и дорогим и часто приводило к переключению внимания на другие химические соединения. Так, например, фармацевтическим компаниям пришлось разрабатывать вакцины и антибиотики. Оказалось, однако, что, хотя патогенных организмов, представляющих угрозу для человека, существует бесчисленное количество, число используемых ими биологических механизмов воздействия, несмотря на их изменчивость, сравнительно невелико. Иными словами, разные механизмы могут вызывать сходные патологии, а одни и те же механизмы могут проявляться по-разному. Например, повышенная температура может быть симптомом и гриппа, и лимфомы. Поэтому, когда Merck ставила перед собой конкретную цель, например, определяла белок, который необходимо было ингибировать, она могла проследить влияние ингибирования этого белка в нескольких областях медицины, таким образом стимулируя дальнейшее развитие.

Хотя Eli Lilly тоже перешла на целевые исследования, опыт работы с так называемыми крупномолекулярными препаратами и биотехнологическими продуктами типа инсулина у нее был сравнительно небольшой. В отличие от мелкомолекулярных соединений, синтезом которых издавна и с успехом занималась Merck, эти продукты не поддаются слипаниям такого типа, какие удавалось использовать Merck.

Кроме того, для получения лекарств на основе крупномолекулярных протеинов требуются относительно высокие первоначальные затраты (по сравнению с малыми молекулами). Поэтому вероятность получения нужного результата при разработке таких лекарств должна быть гораздо выше. То есть Merck могла рассматривать много разных вариантов, тратя сравнительно небольшие деньги, отказываясь от того, что оказалось пустышкой, и продолжая вкладывать деньги только в то, что представляется перспективным; на самом деле Merck была настоящим лидером в отношении понимания и использования ценности различных вариантов в области разработки лекарств. А Eli Lilly была вынуждена доводить почти каждую программу исследований до результата.

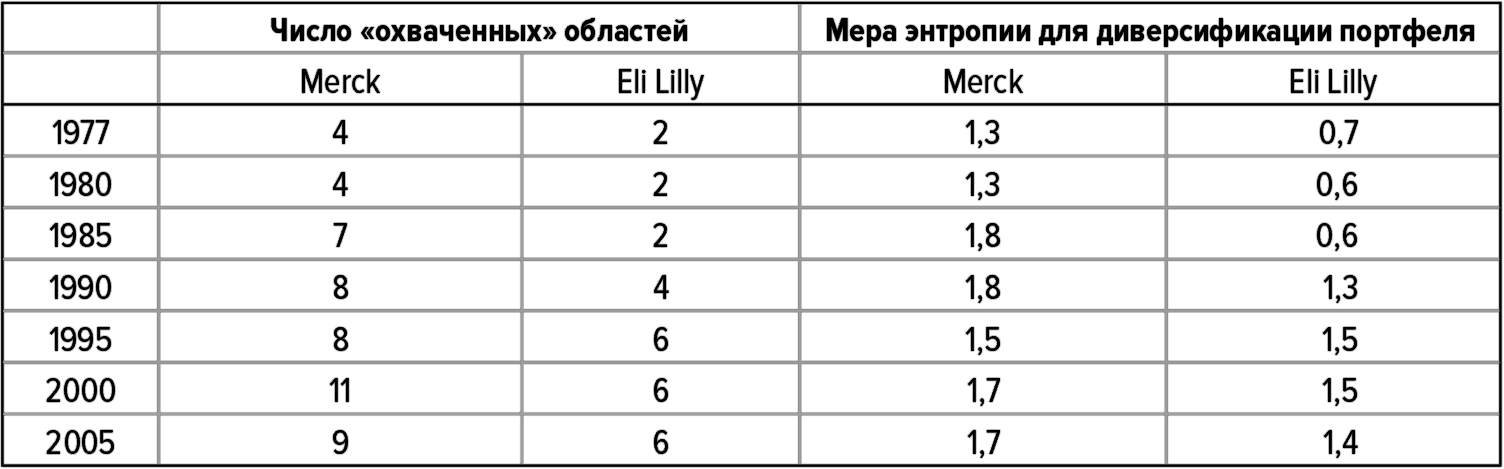

Влияние этих двух факторов четко отражается в различиях медицинских портфолио у Merck и Eli Lilly. Самые ранние имеющиеся у нас данные по компании Merck относятся к 1977 г., и в это время эффект перехода Merck на целевые исследования еще практически не проявился. Однако к 1985 г. Merck не только более чем втрое увеличила число областей терапии, в которых она присутствовала (в частности, начала производить офтальмологические препараты, антибиотики и противоязвенные препараты), но и добилась того, что продажи ее препаратов, относящихся к этим категориям, по порядку величины сравнялись с продажами нетерапевтической продукции и составили более 25 % общего объема продаж. В отличие от нее Eli Lilly в 1985 г. 75 % всех своих доходов в фармацевтическом секторе получила от продажи антибиотиков. Эти различия в балансе отражают меру энтропии для диверсификации, причем более высокие значения указывают на большую диверсификацию и большую сбалансированность портфеля. Заметим, что в этот период ни одна из этих компаний не совершала никаких сделок типа слияний и поглощений, которые могли бы сколько-нибудь заметно повлиять на ее бизнес в сфере фармацевтики.

Таблица 32. Диверсификация портфеля по числу «охваченных» направлений терапии

Источники: документы компаний; анализ Deloitte.

Перенеся акцент на биологические механизмы действия, Merck не только расширила свой ассортимент лекарственных препаратов, но и сделала его более насыщенным. Понимание воздействия химических соединений на биологические механизмы позволяло специалистам Merck создавать новые варианты известных соединений, чтобы ослабить те или иные побочные явления, возникающие при определенных обстоятельствах, или скорректировать эффекты взаимодействия с другими препаратами, в результате чего основные лечебные эффекты этих соединений становились доступны большему числу пациентов. В частности, за мевакором последовали зокор, вазотек, принивил, козаар, гизаар, виторин и др., которые в совокупности образовали мощную франшизу в области сердечно-сосудистой терапии{142}.

Удаче Merck с развитием семейства «мевакор» для примера можно противопоставить неудачу SmithKline с доработкой препарата тагамет. Он был создан в 1976 г. для лечения изжоги и язвенной болезни и стал одним из самых популярных в мире прописываемых лекарств. В 1983 г. компания Glaxo выпустила препарат-конкурент зантак, который имел меньше побочных эффектов и использовался в меньших дозировках. И SmithKline не смогла никак на это отреагировать. Почему – определенно сказать невозможно; может быть, соответствующая научная база просто исключает массовое использование подобной стратегии «расширения ассортимента», которую так хорошо удалось реализовать Merck. Но примечательно, что первооткрыватели циметидина, действующего вещества тагамета, Джеймс Блэк и Уильям Дункан, ушли из Smithkline вскоре после завершения исследований, и по-видимому, компания не смогла заменить их учеными такого же уровня. А может быть, дело в том, что в 1982 г. SmithKline потратила большую часть прибыли, полученной от продажи тагамета, на покупку Beckman Instruments, то есть использовала успех в фармацевтическом секторе для диверсификации за его пределами.

Повышенное внимание Merck к науке способствовало расширению возможностей компании в отношении поиска новых препаратов, причем эти возможности оказались самовоспроизводящимися. Например, пожалуй, только Merck практиковала обмен кадрами между своими лабораториями и ведущими академическими институтами. Один из лауреатов Нобелевской премии, возглавляющий факультет биохимии в одном из ведущих университетов, рассказал нам в ходе интервью, что на протяжении десятилетий с точки зрения работы Merck была самой привлекательной из фармацевтических компаний. Этот университет часто поощрял своих лучших студентов, отправляя их на некоторое время на работу в лаборатории Merck, в полной уверенности, что там они смогут продолжать заниматься ультрасовременными исследованиями и публиковать их результаты, так что двери для возвращения в академические учреждения оставались бы для них широко открытыми.

В конце 1980-х и в начале 1990-х гг. стоимость разработки новых лекарств стремительно росла, и все работающие в этой сфере субъекты все яснее понимали, что ни одна компания уже не может полагаться только на собственные ресурсы НИОКР{143}. Одной из возможных стратегий поведения были крупные приобретения. До конца 2000-х гг. из крупных фармацевтических компаний, кажется, только Merck и Eli Lilly не совершали никаких подобных сделок, несмотря на череду слияний в конце 1980-х (например, SmithKline и Beecham, Bristol-Myers и Squibb) и в конце 1990-х (Pfizer и Warner-Lambert, SmithKline и Glaxo и др.).

Хотя такие мегасделки увеличивают размеры компаний и помогают избежать так называемого патентного провала, этого недостаточно, чтобы повысить эффективность НИОКР компании; соглашения о создании совместных предприятий (СП) и альянсов в этом отношении более эффективны{144}. Первоначально такие соглашения выглядели как покупка прав на регистрацию лекарственных средств (in-licensing), когда одна компания договаривается о распространении своего препарата с другой компанией, имеющей доступ на рынок и ресурсы для продажи. Например, Eli Lilly вела переговоры о правах на кефзол с Fujisawa Pharmaceutical, а Merck – с Neo Pharmaceuticals из Нидерландов.

Merck стала одной из компаний, которым удалось достичь наибольшего успеха в превращении формальных СП в по-настоящему эффективные совместные механизмы, которые расширяли возможности НИОКР для обеих сторон. В частности, Merck сотрудничала с одной итальянской компанией в поисках методов лечения рака костей. Осознав, что зашли в тупик, ученые Merck, однако, поняли, что они неожиданно наткнулись на механизм восстановления кости, полезный для лечения остеопороза. Но способность предотвращать болезнь трудно поддается измерениям, и поэтому Merck, опять же в сотрудничестве с партнерами, разработала методику диагностики, позволявшую врачам определить, подходит ли этот препарат для конкретного пациента. В результате был создан фосамакс, который после своего появления на рынке в 1995 г. за 10 лет принес $25 млрд дохода{145}.

В целом мощные собственные научные ресурсы Merck, которые во времена Вагелоса во всех отношениях достигли вершин и, благодаря компетентности и стараниям ее высшего руководства, по мнению многих ведущих специалистов отрасли, остаются таковыми и по сей день, обычно делают эту компанию желанным партнером. Люди, которым довелось работать в нескольких фармацевтических компаниях, включая Merck и Eli Lilly, и которые продолжают активную деятельность уже в качестве академических исследователей, в своих интервью объясняли, что активизация совместных усилий – дело длительное. Для этого необходимо добросовестное отношение к дефицитным ресурсам, особенно со стороны ученых или меньшей из двух компаний. Подобно истинной любви, такая работа никогда не протекает гладко, и для достижения долгосрочного успеха в рамках таких совместных программ решающее значение имеет способность стоически воспринимать плохие новости. Решение о продолжении работы или об отказе от любого проекта из-за неблагоприятных результатов редко определяется только полученными данными.

Поэтому если высшее руководство крупной фармацевтической компании закрывает проект, очень важно, чтобы участвующие в нем партнеры-исследователи понимали, что это решение является обоснованным, даже если они не согласны с ним. Однако если лица, принимающие решения, не обладают достаточной квалификацией в данной области, но при этом мнят себя носителями объективности в отношении принятия решений и сдерживания «энтузиазма» ученых, партнеры-исследователи могут решить, что с ними обходятся неадекватно. И следует помнить, что в небольшом и тесном сетевом сообществе репутации складываются десятилетиями, а восстанавливаются еще дольше.

Готовность Merck неизменно делать крупные ставки на новый подход к разработке лекарств позволила ей в 1986 г. открыть еще один период высокой рентабельности, который продолжался до 2010 г., то есть до конца нашего периода наблюдений. В 1980-х и в начале 1990-х гг. ее высокая рентабельность была обусловлена в основном широким и хорошо дифференцированным ассортиментом продукции.

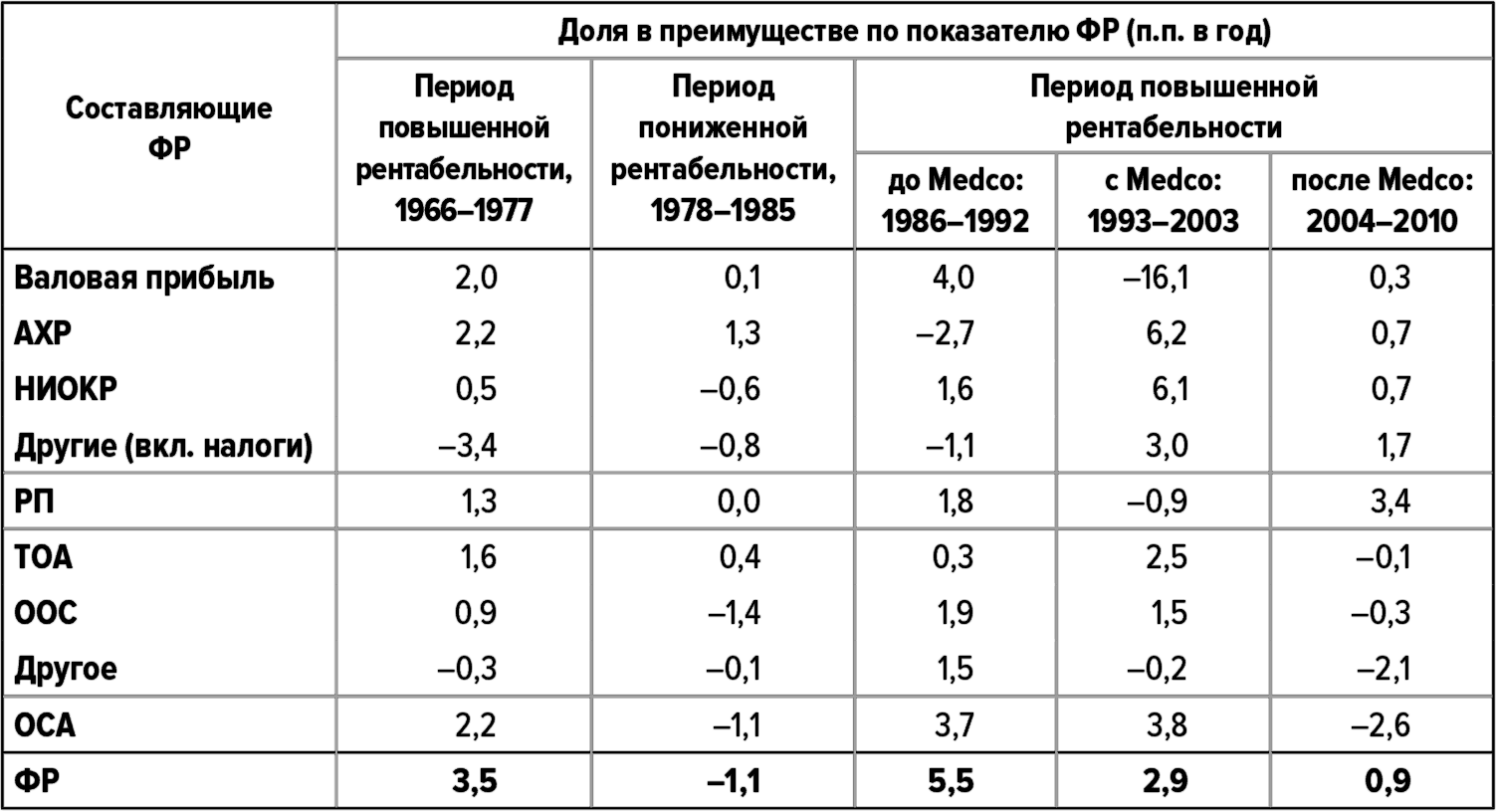

Однако с середины 1990-х и до сегодняшнего дня картина становилась все менее однозначной. С 1966 по 1977 г. Merck имела преимущество по валовой прибыли и АХР, но две трети ее преимущества по ФР были связаны с более высокой оборачиваемостью активов. Мы объясняем это как тем, что Merck уделяла очень много внимания фармацевтическим препаратам, так и ее большей географической диверсификацией.

В течение девяти лет, когда Merck в среднем отставала от Eli Lilly, она наблюдала, как составляющие элементы каждого фактора ее прежнего преимущества по показателю ФР или резко уменьшались, или начинали оказывать противоположное действие, и мы полагаем, что это и побудило Merck реструктуризировать сферу НИОКР.

Преимущество по ФР, которое ознаменовало второй период высокой рентабельности Merck, с 1986 по 2010 г., с точки зрения статистики, строго говоря, в целом нельзя качественно проанализировать, поскольку в это время имело место одно приобретение, а именно покупка Medco.

В начале 1990-х расходы на здравоохранение в США испытывали нарастающее давление, и некоторые фармацевтические компании соглашались на вертикальную интеграцию в систему управления фармацевтическими пособиями (PBM) и приобрели дистрибьюторов рецептурных препаратов с большими объемами продаж. Merck была первой из них и в 1993 г. приобрела крупнейшего на тот момент дистрибьютора Medco. В 1994 г. состоялись еще три крупные сделки: SmithKline Beecham купила компанию Diversified Pharmaceutical Services, был заключен договор о СП между Pfizer и Value Health, Inc., а Eli Lilly приобрела компанию PCS Health Systems (PCS).

Бизнес PBM принципиально отличается от фармацевтического: прибыли в нем намного меньше, а оборачиваемость активов намного выше. К счастью для нашей схемы попарных сравнений, Merck и Eli Lilly осуществили диверсификацию почти одинакового типа примерно в одно и то же время. Несколько хуже то, что в 1997 г. Eli Lilly продала свой (намного меньший) PBM-бизнес за $1,5 млрд – на $2,5 млрд дешевле, чем сама заплатила за него тремя годами раньше. Не только Eli Lilly понесла такие большие потери: SmithKline Beecham в 1999 г. продала свою структуру PBM компании Express Scripts за $700 млн – на $1,6 млрд дешевле, чем заплатила сама.

Но Merck была привязана к Medco до 2003 г., несмотря на происшедшие вскоре после ее приобретения нормативные изменения, которые сделали ее, по существу, коммерческим подразделением фармацевтического бизнеса, так что никаких стратегических причин сохранять ее «в себе» у Merck больше не было{146}. Однако, в отличие от подобных ей предприятий в отрасли, Merck получила от продажи активов $8,8 млрд: $2 млрд дивидендов и $6,8 млрд в виде продажной цены, которая выгодно отличалась от $6,2 млрд, уплаченных ею при покупке.

С 1993 по 2003 г. доля Medco в общих доходах Merck выросла с 3 до 58 %. Экономические параметры у Medco были совершенно иными, и это означает, что второй период повышенной рентабельности у Merck следует разбить на три субпериода: до Medco, с Medco и после Medco.

До приобретения Medco перестройка НИОКР в компании Merck обеспечила ей длительный рывок с выдающейся рентабельностью (ФР на уровне 20 % с небольшими отклонениями в ту или другую сторону), и это было время ее максимального преимущества над Eli Lilly. Рекордное число публикаций, патентов и новых продуктов Merck в этот период определенно подтверждает гипотезу о том, что перестройка НИОКР позволила Merck увеличить валовую прибыль и ускорить рост, что обеспечило ей преимущество по ФР.

Таблица 33. Составляющие преимущества Merck над Eli Lilly

Источники: Compustat; анализ Deloitte.

Данные могут быть не вполне точными из-за округления.

У нас нет возможности выделить ФР Medco из общих показателей Merck. И хотя попытку точно определить влияние PBM-подразделения каждой компании на ее ФР, наверное, можно было бы считать почти теологической проблемой, по нашим оценкам, в этот период прибыли и убытки, связанные с PBM, обеспечивали примерно две трети преимущества Merck по показателю ФР{147}. Иными словами, если бы ни одна из компаний не имела дел с PBM, годовое преимущество Merck по ФР составляло бы около 1 п.п. Ее лидерство сошло бы на нет, так как тогда значения ФР у Eli Lilly были бы выше (до 5 п.п.) в те годы, когда ее оценки по 10-балльной шкале составляли 6, 7, 9, 8 и 5 баллов. Вполне вероятно, что без этих потерь Eli Lilly набрала бы достаточно 9-балльных оценок, чтобы ее можно было квалифицировать как «чудотворца» – и тогда нам пришлось бы сравнивать Merck с другой компанией. На самом деле это означает, что длительное преимущество Merck над Eli Lilly, возможно, объясняется не тем, что она делала что-то особенно хорошо, а тем, что ей удалось избежать дорогостоящих ошибок.

Если «изъять» Medco из показателей 2004 г., то преимущество Merck по ФР заметно уменьшится и почти сравняется с нашими оценками преимущества, которое она имела бы без Medco в течение предыдущего десятилетия. Сближение абсолютных и относительных значений ФР у Eli Lilly и Merck не должно вызывать особого удивления. В предыдущие 10 лет, если исключить влияние PBM, обе компании придерживались примерно одинаковой стратегии, из которой вытекали примерно одинаковые особенности поведения: основной упор на фармацевтические препараты, диверсифицированный ассортимент продукции, научное руководство, мощная база продаж за рубежом. Так как мы предположили, что преимущество Merck в 1966–1977 и в 1986–1992 гг. объясняется именно различиями в их поведении, приятно отметить, что, когда компании в этих аспектах ведут себя одинаково, показатели рентабельности у них тоже сближаются.

«Чудотворец» Merck опережала «стайера» Eli Lilly сначала за счет фокусирования на фармацевтических продуктах и расширения операций на международных рынках, затем за счет перестройки НИОКР таким образом, чтобы диверсифицировать свой ассортимент, и, наконец, потому что ей удалось избежать отставания за счет интенсивного развития приобретенной ею PBM Medco. Соблюдение наших правил требует большой гибкости.

Merck показала нам, что почти всегда существует много разных способов, позволяющих делать лучше и увеличивать доходы, и о них следует помнить постоянно. Направление деятельности, продукт, географическая диверсификация, слияния, совместные предприятия, даже побочная диверсификация – все это на самом деле не имеет значения. Такие программы не всегда срабатывают, но вероятность срабатывания повышается, если компания соблюдает первые два наших правила. И с учетом практически бесконечного разнообразия способов реализации этих двух правил мы выдвигаем третье правило, гласящее, что никаких других правил нет.

А что наш «середнячок» KV Pharmaceutical (KVP)? Динамику ее рентабельности можно определить словами «нашли и потеряли»: в 1971–1994 гг. показатель ФР у нее ухудшался, затем имел место резкий подъем, который быстро снова сменился ухудшением до 2005 г., а затем наступил третий период, определяемый тремя годами существенных потерь.

Эту динамику легко интерпретировать, если вспомнить о тогдашнем контексте фармацевтической отрасли в целом и структурных изменениях в ней. Когда KVP попала в нашу выборку, она занималась исследованиями и производством на основании контрактов. Ее клиентами были в основном крупные фармацевтические компании. Она специализировалась на технологиях доставки лекарств в заданную область организма, в частности замедленного высвобождения, а также на производстве твердых лекарственных форм и шипучих таблеток. Поправка Кефовера – Харриса и программа DES, которые в итоге сформировали современную фармацевтику, повлияли на то, что значение этих технологий увеличилось, и KVP отреагировала на это увеличением затрат на НИОКР в процентах от продаж, то есть сделала то же, что Merck и Eli Lilly, но с отставанием.

В середине 1980-х KVP заключила несколько лицензионных соглашений, которые обеспечили распространение ее продукции в Японии, Канаде, Мексике и Индии. Это обеспечило ей диверсификацию на международном уровне, но опять же позднее, чем у Merck и Eli Lilly, и, по-видимому (хотя тут данных немного), в гораздо меньшей степени.

Закон Хэтча – Ваксмана, принятый в 1984 г., сделал возможным производство дженериков, и в 1990 г. KVP включилась в производство дженериков через свое подразделение ETHEX. Наконец, используя стремление укрупнившихся (после слияний) фармацевтических компаний рационализировать свои портфели и отказаться от небольших лекарственных ниш, она закончила свое преобразование созданием общеотраслевой цепочки создания стоимости, для чего в 1999 г. создала предприятие Ther-Rx с собственным брендом и патентной защитой.

Эти инициативы со временем помогли KVP увеличить объем продаж и (что, возможно, еще более важно) валовую прибыль: в 1972–1985 гг. она составляла в среднем 22 %, в 1986–1990 гг. – 30 %, в 1999 г. – 48 %, а в 2006 г. – 70 %. И все же пожинать плоды этих усилий, достигнув «почти выдающейся» рентабельности и оценок в 8–9 баллов по 10-балльной шкале, компания смогла лишь в течение короткого периода в конце 1990-х.

Что же помешало KVP поддерживать высокие показатели в течение более длительного времени?

Одним из, возможно, определяющих стратегических различий между KVP и двумя другими, более удачливыми компаниями в этой тройке, было различие во времени и эффективности прилагаемых ими усилий. Например, Merck и Eli Lilly предвидели увеличение роли НИОКР и готовились к этому. Они начали наращивать соответствующие расходы почти за 10 лет до начала тектонических сдвигов, вызванных принятием поправки Кефовера – Харриса и запуском программы DES. К началу нашего периода наблюдений расходы на НИОКР у Merck и Eli Lilly составляли соответственно 8 и 10 % общего объема доходов, что примерно вдвое превышало среднее значение по отрасли. А KVP лишь реагировала на эти изменения и повысила свои расходы на НИОКР только после того, как стало ясно, что это необходимо для ее выживания.

Аналогично обстояли дела и с интернационализацией бизнеса: в пределах нашего окна наблюдений доля продаж Merck за пределами США никогда не опускалась ниже ?, и отставание Eli Lilly от Merck в 1980-х гг. объясняется в основном тем, что ей не удалось сохранить заметное присутствие на мировых рынках. А KVP собралась выйти на международный рынок только в середине 1980-х. В отношении использования растущего рынка дженериков KVP оставалась в лучшем случае на средних позициях, и ее переход на защищенные патентами фирменные препараты, по-видимому, в значительной степени стал проявлением стратегии «подбирания остатков».

Наконец, KVP стала жертвой двух своих серьезных промахов. Во-первых, ее переход к продаже собственных препаратов в конце 1980-х потребовал от нее также наращивания маркетинговых ресурсов. Для этого в 1987 г. она заключила соглашение о совместном маркетинге с Bolar Pharmaceutical. Но в 1990 г. KVP расторгла это соглашение после появления сообщений о том, что Bolar распространяет фальсифицированные лекарства{148}. Это привело сразу и к снижению доходов, так как препараты, маркетингом которых занималась Bolar, больше не продавались, и к увеличению расходов, так как KVP пришлось наращивать собственные ресурсы маркетинга и дистрибуции.

Во-вторых, когда KVP создала для дженериков отдельное собственное подразделение ETHEX, Управление США по контролю за пищевыми продуктами и медикаментами (FDA) обвинило ее в несоблюдении «Текущих правил организации производства и контроля качества лекарственных средств» (cGMP), что привело к запрету большинства продуктов KVP в 1993 г.{149} Необходимая переаттестация препаратов была завершена лишь в 1995 г. За это время KVP потеряла доходы от контрактного производства и серьезно пострадала от задержек заявок на сокращенную процедуру регистрации препаратов (ANDA). Именно в этот период рентабельность KVP снизилась до 2 баллов.

Не следует делать из этих событий далеко идущие выводы: у Merck и Eli Lilly тоже были свои трудности, которые чуть не довели их до катастрофы{150}. Однако такие инциденты, как отзыв компанией Merck препарата виокс или судебные иски против Eli Lilly в связи с препаратом зипрекса, оцениваются как «нормальные происшествия», следствие неизбежных контактов с неизбежно несовершенной системой{151}. Хотя эти события были неприятными и, наверное, их можно было бы избежать, крупная компания, на протяжении десятилетий работающая в сложной отрасли в сложной обстановке, неминуемо должна была столкнуться с подобным кризисом.

Напротив, проблемы с Bolar и с соблюдением требований FDA, по-видимому, свидетельствуют о более глубокой, системной уязвимости, поскольку каждая из них означает провал попытки реализации ключевого фактора успеха: маркетинга (Bolar) и производства (несовместимость с cGMP) соответственно. Иными словами, KVP, по-видимому, оказалась технически не подготовленной к реализации выбранной ею стратегии.

В общем, KVP изменила свою стратегию, превратившись из производителя препаратов по контрактам в долгосрочного поставщика с научной базой, производителя дженериков и, наконец, в поставщика запатентованных продуктов. Но во всех этих ипостасях компания имела, условно говоря, среднюю рентабельность. В общем, имеющиеся данные позволяют заключить, что KVP просто следовала за изменениями в структуре отрасли и лишь приспосабливалась к ним, но не возглавляла их, что было необходимо, чтобы оставаться значимым субъектом в этой отрасли.

Но, несмотря на все эти взлеты и падения, следует отдать KVP должное. Как и при сравнениях Merck и Eli Lilly, важно помнить, что Eli Lilly – это все-таки в своем роде тоже выдающаяся компания, и KVP является «середнячком» лишь с учетом довольно строгих стандартов. На самом деле ей удалось то, чего многим – большинству! – компаний не удается, а именно выживать на протяжении десятилетий. Но выдающейся рентабельности ей достичь не удалось.

- Постоянство изменений

- Изменения оптимизатора, направленные на совместимость

- Другие изменения в 7-й версии InterBase

- 7.3. Порядок заключения, изменения, расторжения договоров

- Часть III Конструктор речевых модулей для скриптов и стандартов продаж Изменения в продажах и требования к речевым модул...

- При попытке войти в систему Пользователю1 выдается предупреждение, что загрузился временный профиль и все сделанные изме...

- Открываю документ, распечатываю его, а при закрытии Microsoft Word уточняет, хочу ли я сохранить внесенные изменения. По...

- Сохранение внесенных изменений

- Как указать направление поиска в Microsoft Word?

- Дата изменения

- 4.11.7. Перенаправление

- 14.12.7. Перенаправление сервисов