Книга: Закон стартапа

Условия сделки

Условия сделки

Если принципиальное согласие на сделку получено, остается определиться с ее формой. Основные варианты – заем (как вариант – конвертируемый заем) или вложение в капитал компании. Каждый из вариантов потребует времени на оформление: составление и согласование договоров, регистрацию компаний и т. д. Все договоренности важно фиксировать документально, в идеале – в форме предварительных договоров.

Конечно, на ранних этапах инвестор предпочитает заем, поскольку это гарантирует возврат хотя бы какой-то суммы. Подобное финансирование не так уж и отличается от банковского кредита и регулируется относительно простым договором займа (гл. 42 Гражданского кодекса).

Тигран открыл свой стартап – сайт с детскими конструкторами, которые можно собирать в режиме онлайн, а потом заказывать результаты сборки по почте. Ему потребовались деньги на первоначальный запуск проекта. Местный предприниматель

Эдуард предложил ему 1 млн Р на условиях долгосрочного целевого займа: в течение пяти лет Тигран может не возвращать эти деньги, если будет тратить их на нужды стартапа. Заем оформили на Тиграна, ставка составила 15 % в год.

Предприниматель, наоборот, к займу не расположен. Ему выгоднее поделиться акциями (в случае с ООО – долей), ведь в этом случае он ничем не рискует. Такие инвестиции обычно оформляются увеличением уставного капитала фирмы с передачей «образовавшейся» доли инвестору.

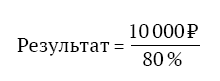

Вова, Миша и Дима создали стартап в форме ООО (уставный капитал – 10 000Р). Позже они обратились за инвестициями в посевной фонд, который предложил им 5 млн Р за 20 % фирмы.

Сделку оформили следующим образом. Фирма увеличивает свой уставный капитал до 12 500 Р, используя формулу:

Фонд покупает долю номинальной стоимостью 2500Р за 5 млнР несколькими траншами.

Компромиссным вариантом между займом и покупкой доли является конвертируемый заем. Это тот же самый денежный заем от инвестора, но, если в компанию придет следующий инвестор (что косвенно означает рост), по желанию инвестора-займодавца долг можно будет списать, конвертировав в акции. В результате у инвестора окажется доля в растущем стартапе. Если же в компанию никто не придет, инвестор-займодавец потребует вернуть долг.

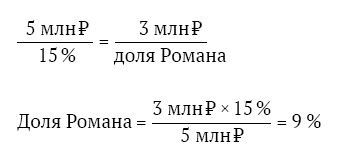

Артур создал ООО «Моя оборона» в качестве единственного учредителя. Он договорился с другом Романом о конвертируемом займе в 3 млнР.

Роман перевел на счет ООО «Моя оборона» заем в размере 3 млнР. По условиям займа в течение трех лет эту сумму нужно будет либо конвертировать, либо вернуть.

Через два года в ООО «Моя оборона» пришел еще один инвестор – фонд, предложивший 5 млнР за 15 % компании. Артур согласился.

Роман оценил перспективы «Обороны» и решил конвертировать свой заем. Коэффициент конвертации определен оценкой «Обороны» инвестиционным фондом:

Денежный долг был списан в ходе конвертации (зачетом).

Конвертируемый заем перекладывает оценку на следующего инвестора. Почему это удобно?

– стороны легко договорятся, поскольку не требуется оценка;

– оценка не нужна – сделка сильно дешевеет;

– оценка происходит позже, поэтому вероятность неверной оценки снижается.

Сама конвертация займа в акции тоже выгодна для обеих сторон:

– инвестор получает больше, чем деньги, – он получит акции растущей компании;

– из компании не нужно «вытаскивать» деньги, для того чтобы вернуть заем.

Конвертируемый заем – взаимовыгодная сделка, очень удобная на ранних этапах. К сожалению, она все еще полноценно не работает по российскому праву – на практике доступны лишь эрзац-варианты, которые не полностью защищают стороны от недобросовестного поведения контрагента.

Инвестор прислал Наташе следующее предложение: «Суперпредложение! Предлагаю тебе инвестиции.

Я провожу аудит и оценку стоимости твоего бизнеса, затем мы подписываем опцион, по которому я получаю право на приобретение 25 % от стартапа по текущей цене в течение года. Если за это время в проект придет инвестор, я реализую опцион».

Наташа отказалась. Как вы думаете, почему?

- 09. Венчурные сделки

- 7. Условия сделки — пойди туда не знаю куда

- Совет 9. Договаривайтесь о наилучших условиях для сделки с позиции сильного

- 11.2. Технология принятия решения в условиях чрезвычайной ситуации

- Скрипт «Опрос об удовлетворенности клиента после сделки»

- Условия CHECK

- Условия копирования, распространения и модификации программных продуктов

- Предусловия и постусловия

- Способы заключения сделки. Последний вопрос решает ваш прирост

- 14. Что делать, когда клиент отказывается от сделки

- Условия поиска

- 1.3. Информационная безопасность в условиях функционирования в России глобальных сетей