Книга: Розничные торговые сети: стратегии, экономика, управление

6.4. Развитие торговых форматов

6.4. Развитие торговых форматов

Под понятием «формат торговли» понимается совокупность параметров, по которым определяется принадлежность торгового предприятия (как сетевого, так и независимого) к одному из распространенных в мировой практике видов. Как правило, каждый из форматов имеет устоявшееся наименование.

Предприятие определенного формата может являться сетевым либо независимым. Вместе с тем успешное существование некоторых форматов возможно только в сетевом варианте при достижении «критической массы» торговых площадей.

В настоящее время выделяются следующие современные форматы розничной торговли, доказавшие свою эффективность при эксплуатации в сетевом варианте:

? гипермаркет, супермаркет, дискаунтер в продовольственной торговле;

? универмаги, торговые центры, мастера категорий и др. в непродовольственной сфере (рис. 6.3).

Рис. 6.3. Современные форматы розничной торговли

Источник: Современные форматы розничной торговли (По материалам выступления О.В. Войцеховского на региональном форуме «Потребительский рынок. Тенденции, проблемы, решения» 21–23 мая 2002 г.) [Электронный ресурс]. 2002. Июнь. Режим доступа: http://www.retail.ru.

Рост оборота розничной торговли в России в настоящее время в основном обеспечивается за счет предприятий современных форматов, входящих в торговые сети. Особенно заметна эта тенденция в крупных городах в отношения торговли бытовой техникой, электроникой, средствами связи, лекарствами.

По количеству современных торговых точек на миллион населения, по данным ACNielsen, Россия с показателем 19 превосходит только Румынию с показателем 14 (301 торговая точка). Тогда как в Словакии этот показатель составляет 68 (368 торговых точек), в Польше – 80 (3109 торговых точек), в Хорватии – 86 (377 торговых точек), в Венгрии – 90 (907 торговых точек), в Чехии – 129 (1320 торговых точек).

Наиболее динамично развивается торговля в Москве, Санкт-Петербурге, Калининграде и Казани. В целом по России общий рост оборота розничной торговли в период с 1993 по 1999 гг. происходил за счет торговли через прилавок и на оптовых рынках. В настоящее время развитие розничного рынка преимущественно обеспечивается за счет современной организованной торговли со значительным снижением удельного веса ее архаичных форм.

Доля современных форматов розничной торговли (гипермаркетов и супермаркетов) в городах России с населением более 10 тыс. человек по объему товарооборота в феврале 2006 г. различных форматов составила около 7 % (табл. 6.8).

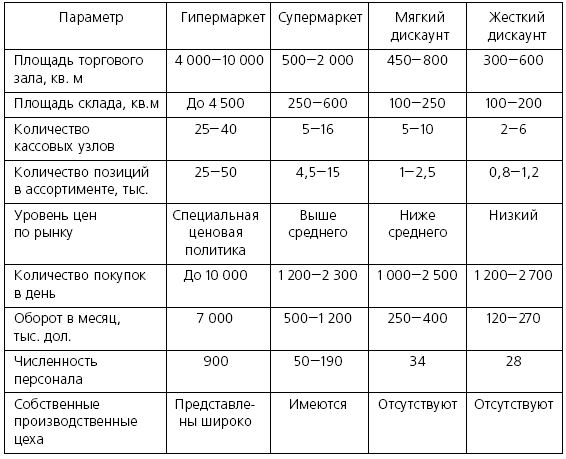

Таблица 6.8

Базовые параметры предприятий торговли продовольственными товарами

Источник: Войцеховский О.В. Современные форматы торговли продовольственными и промышленными товарами // RussianRetailSolution. 2002. Июнь.

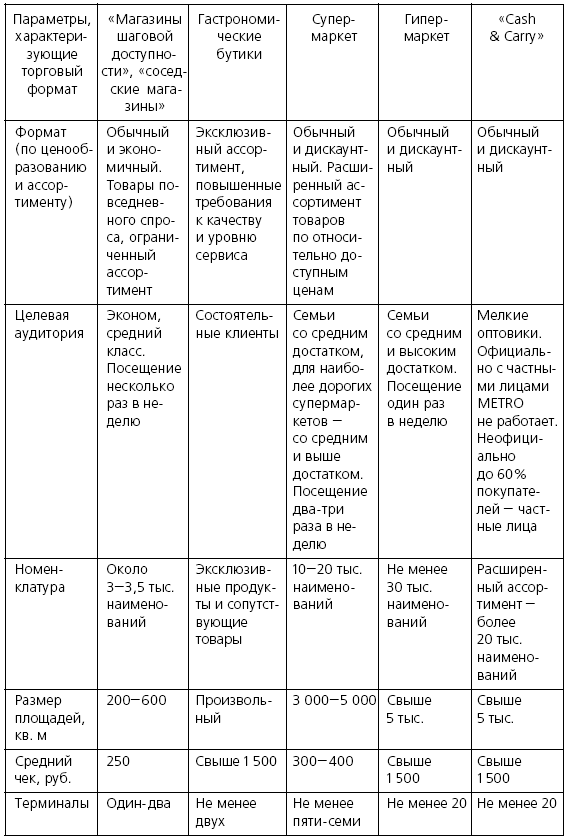

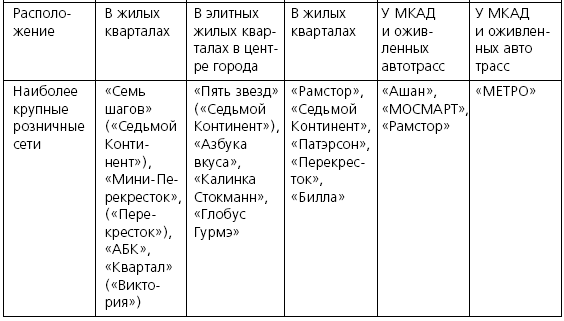

В качестве иллюстрации такой классификации можно привести форматы сетевых компаний, работающих в Москве (табл. 6.9).

Таблица 6.9

Основные торговые форматы продовольственного сегмента 2005 г.

Рассмотрим состояние развития этих форматов в торговле России.

Дискаунтеры. Этот формат получил развитие в стране после августовского кризиса 1998 г. Дискаунтер, ориентированный на малообеспеченных покупателей, в то время оказался наиболее перспективным форматом для развития.

Объем инвестиций в один дискаунтер составляет от 70 тыс. до 200 тыс. дол., стоимость открытия супермаркета в Москве может достигать 3–5 млн дол.

В Москве сети магазинов эконом-класса получили поддержку муниципальных властей, поручивших дискаунтерам заботу о малоимущих слоях населения. В обмен на гарантии низких цен на продукты ритейлерам предоставили определенные льготы, незанятые торговые площади и сниженные арендные ставки.

Дискаунтеры вначале разделялись на классические «жесткие» («Дикси», «Магнит», «Пятерочка») и «мягкие» («Авоська», «КОПЕЙКА», «Продмак»).

Постепенно рост доходов населения и возросшие вследствие этого требования покупателей к ассортименту и качеству товаров заставили большинство дискаунтных ритейлеров работать в более «мягком» режиме.

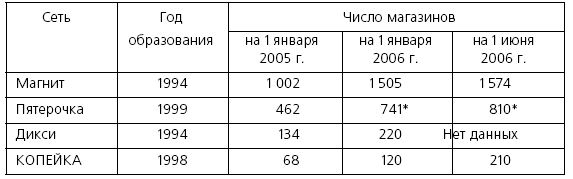

Была расширена торговая площадь – до 500 и более кв. м, а также ассортимент – до 3–4,5 тыс. наименований. В залах установлено более дорогое торговое оборудование. Хотя по-прежнему ассортимент составляли только самые покупаемые позиции, а предпродажная подготовка товара сводилась к минимуму. В штате магазина было от 12 до 35 сотрудников. Информация о крупнейших российских дискаунтных продуктовых розничных сетях представлена в таблице 6.10.

Таблица 6.10

Крупнейшие дискаунтные продуктовые розничные сети России

* Включая франчайзинговые магазины.

Источник: данные компаний и СМИ.

В целом российские сети, развивающие данный формат, достаточно далеко отошли от концепции жесткого дискаунтера (ALDI и Lidl), особенно в вопросах формирования ассортимента, затрат на персонал, графика работы, и в настоящее время достаточно успешно увеличивают количество магазинов в форматах экономического универсама или «соседского магазина».

ALDI (сокращение от Albrecht's Discount – в честь основателей и владельцев, братьев Альбрехт). C 1948 г. развивается в формате «жесткого» дискаунтера. Ассортимент в ALDI порядка 700 позиций, площадь – около 800 кв. м. Это чистый и ухоженный магазин-склад с низкими потолками, приглушенным освещением, простым и рациональным по стоимости торговым оборудованием. Товар выставляется в транспортной упаковке. Магазины работают со средней торговой наценкой 12 % и прибылью 2 %. В стандартном магазине ALDI работают четыре человека. На ассортимент товаров, производящихся специально для сети и в последнее время копирующих внешнее оформление брендов лидеров в своих категориях, приходится 90–95 % продаж.

Дисконтная сеть Lidl является структурой группы Lidl & Schwarz. Начала функционировать на юге Германии в 1977 г. Ассортимент в магазине около 1200 наименований, площадь составляет около 800 кв. м.

«Соседские магазины» (convenience store, neibourhood store).

Впервые опробованный в торговле в 1927 г. далласской сетью Southland Ice company, формат «соседского магазина» (neibourhood store) ориентирован на ежедневные покупки продуктов питания и сопутствующих товаров основной массой жителей ближайших районов (в радиусе 400–800 м).

В Европе магазины такого формата формируют потребительскую среду (имеют небольшое кафе, интернет-салон, прачечную и парикмахерскую) и находятся в шаговой доступности от места проживания покупателей. От дискаунтеров они прежде всего отличаются более широким ассортиментом товаров (3 тыс. – 4,5 тыс. наименований) и более высоким уровнем обслуживания.

Наиболее развит этот формат в сетях «Квартал» калининградской группы компаний «Виктория» и столичной «АБК».

«Удобные» (convenience store) магазины, в отличие от «соседских», не имеют постоянной целевой аудитории и располагаются, как правило, на оживленных магистралях, при АЗС, у вокзалов. О развитии подобного формата внутри компаний заявляли «Патэрсон» и «КОПЕЙКА».

Магазины формата шаговой доступности в своем составе имеют федеральные сети супермаркетов «Патэрсон» (малый формат), «Перекресток» («Мини-Перекресток»), «Седьмой Континент» («семь шагов»).

Кроме того, на рынке объявлены новые проекты развития магазинов шаговой доступности: «Дейли Фудс», развиваемый топ-менеджерами торгового дома «Перекресток», магазины «Е.Д.А…» как частный проект владельцев косметической оптовой компании «Градиент», сеть «Продуктория» от производителя продуктов питания и напитков «Бородино».

О намерении развивать торговые предприятия этого формата под брендом «Норма» в 2006 г. было объявлено «Лентой».

Власти крупных городов рассматривают данный формат как альтернативу рынкам и неконцептуальным магазинам, предлагая развивать их в рамках специальных муниципальных и городских программ.

Новые форматы. «Утконос». Оператором сети «Утконос» является ОАО «Новый импульс», образованное в 2000 г. Первые магазины появились в Зеленограде в 2002 г. Сеть состоит из небольших столов заказов, где покупатель может самостоятельно при помощи электронного терминала, а также по телефону или Интернету выбрать товары из каталога. Выбранный товар должен доставляться в указанный стол заказов в течение суток. Цены в «Утконосе» на 15–20 % ниже, чем в среднеценовых розничных магазинах.

Супермаркеты. Данный торговый формат впервые был использован Майклом Калленом при открытии магазина King Kallen в Нью-Йорке в августе 1930 г.

В этом формате в России наиболее активно работают компании, развивающие магазины под брендами «12 месяцев», «Азбука вкуса», «Билла», «Виктория», «Купец», «Кировский», «Патэрсон», «Перекресток», «Рамстор», «Седьмой Континент», Spar.

По экспертным оценкам, супермаркеты контролируют 25–30 % оборота столичного ритейла. По данным компании «Азбука вкуса», только в Москве в 2005 г. в формате супермаркета работали 739 торговых точек, из которых 589 – сетевые (17 % розничного оборота Москвы на сумму 6,4 млрд дол.)[152].

Собственный формат супермаркета имеют иностранные компании: Auchan/Atac, METRO/Extra, которые, по словам их руководства, планируют развивать этот формат и в России. О таких же намерениях заявили «Магнит», «О'Кей», «МОСМАРТ».

В целом супермаркеты остаются важным направлением развития сетевой розницы.

Гипермаркеты. Большой формат, осваиваемый вначале преимущественно западными ритейлерами (Auchan, METRO/Real), привлек внимание и отечественных сетей.

Ряд отечественных компаний начали развивать большой формат. Из федеральных сетей это ТД «Перекресток», «Седьмой Континент» («Наш гипермаркет»), «Гиперцентр» («МОСМАРТ»), ЗАО «Доринда Холдинг» («О'Кей»).

В регионах данный формат представляют санкт-петербургские компании «Лента» с одноименным гипермаркетом, преобразованным из «cash & carry», «Доринда» («О'Кей»), «Карусель», красноярский «АЛПИ», уфимская «Матрица».

Гипермаркеты – магазины площадью от 3 тыс. кв. м до 20–30 тыс. кв. м, имеющие помещения для сдачи в аренду под торговые галереи и food-корты. Ассортимент товаров магазинов данного формата насчитывает от 30 до 150 тыс. позиций, при этом на non-food-продукцию приходится от 35 до 50 %. Инвестиции в строительство одного гипермаркета оцениваются в 20–30 млн дол. Рассчитаны на среднее число посещений от 10–13 тыс. покупателей в сутки.

По количеству гипермаркетов на миллион населения Россия существенно отстает от европейских стран. У нас этот показатель в 2005 г. составлял 0,6 (92 гипермаркета), в Польше – 4 (213 гипермаркетов), в Хорватии – 7 (31 гипермаркет), в Венгрии – 9 (92 гипермаркета), в Словакии – 16 (84 гипермаркета), в Чехии – 19 (195 гипермаркетов). На последнем месте после России находилась только Румыния – 0,3 (7 гипермаркетов)[153].

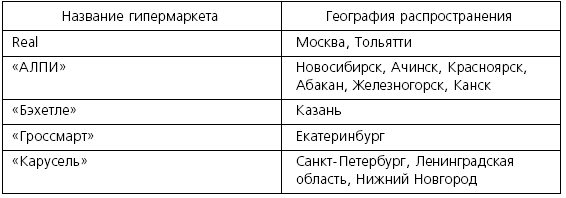

Сведения о сети гипермаркетов на территории России представлены в таблице 6.11.

Таблица 6.11

Сети гипермаркетов на территории России

Источник: данные debust-бюро.

Достаточно перспективным признается использование данного формата в торговле непродовольственными товарами.

В сегменте DIY (Do it yourself) активно развитие получил «Леруа Мерлен», входящий в группу «Ашан». Британская Kingfisher планирует до 2014 г. открыть 60 гипермаркетов Castorama, немецкая Obi – до 2008 г. 15 гипермаркетов, финская Kesko – до 2008 г. 10–13 магазинов «Строймастер», израильская группа Fishman – до конца 2010 г. 15 магазинов Home Center. Также компания DIY Praktiker, ранее входившая в концерн METRO, может открыть первые российские гипермаркеты на юге страны.

В области торговли бытовой электроникой гипермаркеты активно развивают сети «Эльдорадо» и «М.Видео», а в августе 2006 г. об этом заявило и руководство компании «Техносила».

В целом формат гипермаркета признается большинством экспертов как наиболее перспективный и эффективный в розничной торговле.

«Cash & carry». Наиболее последовательно развивает этот формат группа компаний METRO. В формате «cash & carry» по состоянию на 1 июля 2006 г. она открыла 25 торговых центров в Москве, Санкт-Петербурге, Ярославле, Казани, Ростове-на-Дону, Волгограде, Самаре и Краснодаре.

Один магазин в данном формате под названием «Кэш» работает в составе группы компаний «Виктория» (Калининград).

В 2005 г. о возможности вывода этого формата под брендом Selgros Cash & Carry заявляла немецкая группа REWE.

Однако развитие розничных форматов и насыщение рынка снижает значимость формата, целевую группу которого составляют владельцы мелкого бизнеса HoReCa.

Работавшие с 1993 г. в формате «wholesale club» (американский вариант «cash & carry») торговые комплексы «Лента» в 2005 г. переведены в гипермаркеты.

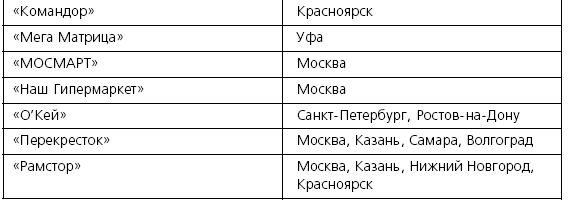

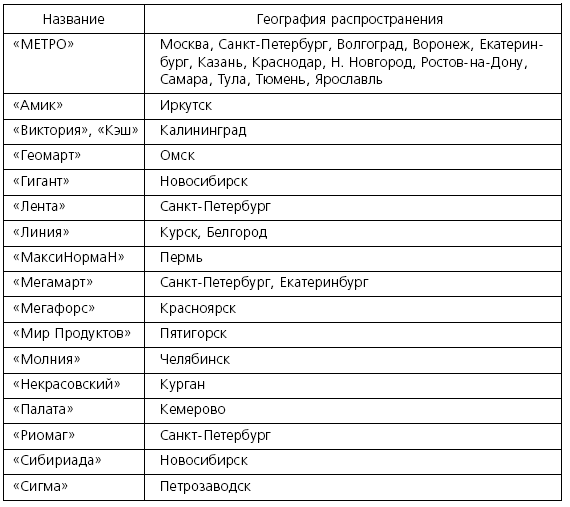

В 2006 г. признана неэффективной деятельность в этом формате восьми магазинов «Мегамарт» группы «Юниленд», развивающей также дискаунтеры «Дикси». Информация о магазинах, работающих на территории нашей страны в формате «cash & carry», представлена в таблице 6.12.

Таблица 6.12

Сети «cash & carry» на территории России в 2005 г.

Источники: 1. Воронина К. Гипермаркет cash & carry – российский симбиоз // Мое дело. Магазин. 2006. Апрель. № 4 (79).

2. Данные debust-бюро.

Интернет-торговля. Торговые сети еще несколько лет назад предоставляли возможность заказывать товары по Интернету. Наиболее успешные магазины принадлежат розничным сетям цифровой бытовой техники, электроники и связи: «Беталинк», «Евросеть», «Связной», «DIXIS», «Белый ветер – Цифровой»[154].

Первый интернет-магазин электроники был открыт «М.Видео» в 2000 г., в 2004 г. его оборот превысил 15 млн дол. Online-магазины имеют «Техносила» и «МИР», который первым открыл их в регионах – Новосибирске и Санкт-Петербурге.

В продовольственной торговле с июня 2002 г. интернет-магазин функционирует у «Седьмого Континента». В 2004 г., по данным сети, его оборот составил около 6 млн дол., а количество обслуживаемых заказов – 300 в день. Успешным оказался интернет-магазин сети «Дикая Орхидея», торгующий одеждой. Из книжных магазинов интернет-торговлю освоил «Библио-Глобус».

Многие розничные сети распространили действие различных дисконтных программ на свои интернет-магазины. Например, в интернет-магазине «МИР» по дисконтной карте можно получить такую же скидку, как в обычном магазине.

В целом интернет-торговля в структуре продаж розничных сетей начинает занимать все более значительное место. Покупка холдингом «Марта», развивающим сеть магазинов «Гроссмарт» и «Билла» (совместно с REWE), интернет-магазина «003.ru» подтверждает интерес к этому виду торговли.

Развитие разных форматов в рамках одной компании. Ныне четко проявляется тенденция определять границы собственных форматов, в основе которых лежат такие параметры, как размер торговой площади, качественная и количественная характеристики ассортимента, уровень розничных цен.

Наиболее профессионально к этому вопросу подошли в сетях «Ашан», «Виктория», «КОПЕЙКА», «М.Видео», «МЕТРО», «Патэрсон», «Перекресток», «Седьмой Континент».

Торговые центры. Моллы (malls). Первый российский торговый центр современной концепции был построен «Рамстором» в Москве в 1997 г.

В 2005 г. только в Москве действовало более 90 крупных торговых центров, 15 из которых – торгово-развлекательные; 30 торговых центров находились в 2006 г. на стадии строительства. За 2005 г. в Москве были введены в строй 17 торговых центров.

Активно размещают в торговых центрах свои магазины «Евросеть», «Перекресток», «Патэрсон», «Рамстор», «Эльдорадо».

Работа в торговом центре для сетевых операторов выгодна с точки зрения планирования помещения и финансов, т. к. обычно с сетевыми арендаторами оговаривается планировка арендуемой площади и могут быть заключены длительные договора аренды (сроком от 10 лет с возможностью продления). Ставки аренды, как и ставки эксплуатационных расходов для якорных арендаторов, значительно ниже тех, что платят арендаторы небольших магазинов.

По оценке аналитиков, интенсивность ввода торговых центров сохранится еще несколько лет.

Ожидается более интенсивное развитие новых концепций, например, подземных торговых комплексов, ритейл-парков, пауэр-центров.

В соответствии с классификацией торговых центров, разработанной международной общественной организацией Urban Land Institute, в состав пауэр-центра входят три и более специализированных операторов розничной торговли, предлагающих расширенный ассортимент товаров по минимальным ценам («category killers» – «убийцы конкурентов в своей категории товаров»). Все вместе эти операторы должны занимать не менее 70 % площади центра. Это комплексы одноуровневых однотипных зданий не менее 6 тыс. кв. м каждая, объединенных только единой парковочной зоной. Каждый якорь имеет отдельный вход и собственную витрину. В них не должно быть магазинов косметики, модной одежды, развлечений, food-корта.

В сегменте торговой недвижимости будут доминировать крупные сетевые девелоперы. Продовольственные сети также продолжат практику соинвестирования в строительства торговых комплексов.

- Развитие розничных сетей в России

- HR-брендинг: Работа с поколением Y, новые инструменты для коммуникации, развитие корпоративной культуры и еще 9 эффектив...

- Дальнейшее развитие языка SQL

- 5.2. Классификация собственных торговых марок и маркировка товаров

- 2.4 Развитие адаптеров шин (НВА)

- Раздел I Личностное развитие

- Раздел II Организационное развитие

- 5.5. Становление и развитие собственных марок розничных сетей в России

- 14.1.9. Развитие

- Использование различных форматов чисел

- Рекомендации по выделению форматов магазинов

- Краткое описание форматов