Книга: Инновационный продукт. Инструменты маркетинга

4.5. Кейс по компании «Тарпин» – производителю светопрозрачных конструкций

4.5. Кейс по компании «Тарпин» – производителю светопрозрачных конструкций

Пример выделения целевых регионов по рынку светопрозрачных конструкций.

Оценка перспективности регионов основана на следующих предпосылках:

1. Выделение перспективных регионов базируется на использовании рейтинговых списков, составленных на основе группировок регионов России по важнейшим показателям, характеризующим потенциальный спрос на светопрозрачные конструкции.

2. Наибольшую важность для оценки и выделения перспективных регионов представляют сравнительные региональные данные, соотнесенные со среднероссийскими показателями.

3. Оценка степени привлекательности регионов носит комплексный характер, так как состоит их трех этапов и учитывает наиболее важные показатели с точки зрения развития рынка светопрозрачных конструкций.

Этап 1. Оценивалась инвестиционно-строительная активность в регионах:

• индекс промышленного производства, в% к 2005 г.;

• строительство жилых домов (динамика);

• инвестиции в основной капитал, млрд руб.;

• иностранные инвестиции в регион, тыс. долл. США.

Каждому показателю присваивался балл (по 9-балльной системе) на основании данных Госкомстата по 87 субъектам Российской Федерации «Основные показатели социально-экономического положения регионов РФ в 2005 году», затем рассчитывался итоговый балл с учетом весовых коэффициентов. По итоговой сумме баллов выделялись наиболее перспективные регионы.

Этап 2. На основании опроса экспертов были выделены четыре группы потребителей, формирующие потенциальный спрос на светопрозрачные конструкции:

1) развивающиеся крупные фирмы, комплексные и эксклюзивные объекты (высокие доходы);

2) малые и средние компании, банки, торгово-выставочные, развлекательные объекты и супермаркеты (наиболее многочисленный сегмент);

3) промышленные предприятия, небольшие торговые фирмы (киоски), государственные учреждения (реставрация) (низкий доход);

4) жилищное строительство (новостройки, реставрация элитного жилья).

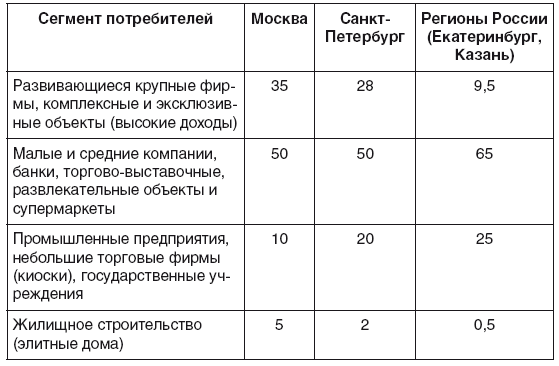

По результатам опроса фирм-переработчиков, проведенного в ходе исследования в четырех регионах России, выявлено, что спрос на светопрозрачные конструкции формируется в следующих пропорциях (табл. 4.15).

Таблица 4.15

Пропорции потребления по сегментам, %

Данные пропорции учитывались при определении весовых коэффициентов при расчете баллов для определения рейтинга регионов.

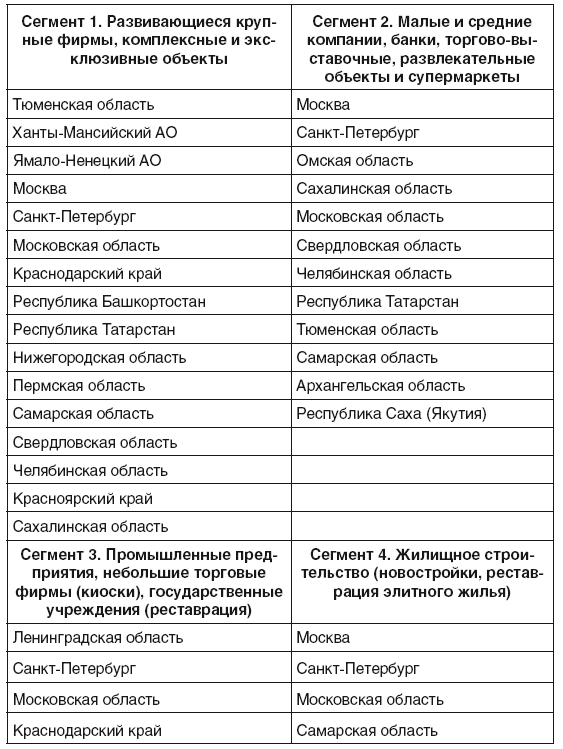

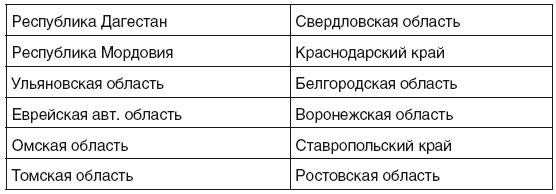

Для каждой группы потребителей были определены перспективные регионы (табл. 4.16). При этом учитывались следующие критерии:

• для 1-й и 2-й групп потребителей ключевыми показателями при выборе перспективных регионов явились: инвестиции в основной капитал (млрд руб.), иностранные инвестиции в регион (тыс. долл. США);

• для 3-й группы потребителей ключевой показатель, который учитывался при оценке: индекс промышленного производства;

• для 4-й группы потребителей учитывались два фактора развития рынка: строительство жилых домов, общая площадь (тыс. кв. м) и динамика роста строительства в регионе.

При совмещении рейтинговых оценок определен список регионов, совпадающих более чем в 50% по группам.

Таблица 4.16

Перспективные регионы по группам потребителей

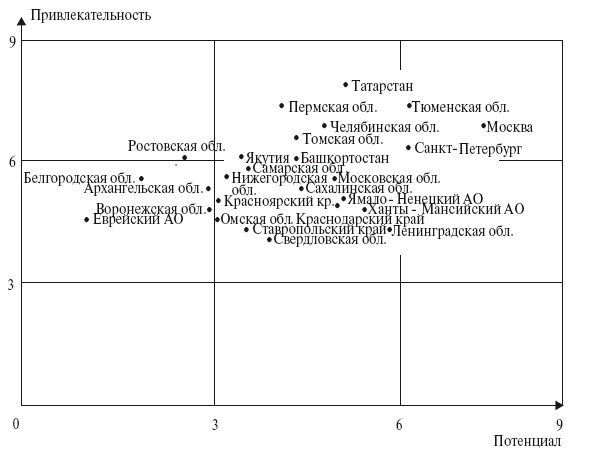

Этап 3. Выделенные по перспективности регионы далее оценивались по методике оценки привлекательности рынка для фирмы. По итоговой сумме баллов определены целевые регионы с учетом емкости рынка и тенденции его развития.

В тактическом плане ведущие регионы (Москва, Санкт-Петербург, Тюменская область) уже сегодня готовы для развития бизнеса. Однако в стратегическом плане для нас значительный интерес представляют районы с невысоким пока стратегическим потенциалом, но обладающие возможностями более быстрого роста. Итог: целевые сегменты представлены на рисунке 4.25 в матрице «Привлекательность—Потенциал».

Рис. 4.25. Итог: целевые сегменты в матрице «Привлекательность—Потенциал:

Характеристика перспективных регионов

В ходе исследования на основе комплексной рейтинговой оценки выделено девять групп регионов, ранжированных по степени перспективности продвижения на рынке светопрозрачных строительных конструкций.

Распределение регионов по группам перспективности в четырех выделенных сегментах потребителей заметно различается, что подчеркивает специфику регионов и помогает расставить акценты в этапах и направлениях маркетинговой политики (в одних регионах большее внимание следует уделить крупным коммерческим компаниям, в других – сделать акцент на промышленные предприятия).

Сегмент 1. Развивающиеся крупные фирмы, комплексные и эксклюзивные объекты

По результатам опроса, спрос на светопрозрачные конструкции в данном сегменте потенциально выше среднего формируется в пяти регионах, средний спрос – в десяти регионах. Таким образом, к перспективным можно отнести 15 регионов. Из них:

• максимальные баллы по обоим параметрам набирают три региона – Москва, Санкт-Петербург, Тюменская область. Они формируют первую группу. В этих регионах объемы продаж и темпы развития рынка максимальные, финансовые вложения в основные фонды и строительство в 2—4 раза превышают среднероссийские показатели;

• вторая группа включает три региона: Республику Татарстан, Пермскую область, Челябинскую область. Базовые параметры сравнения в этих регионах на 30% превышают среднероссийский уровень. Они наиболее перспективны для увеличения доли продаж, так как привлекательность рынка максимальная, учитывая потенциал рынка, темпы его роста и более низкий уровень конкуренции по сравнению с регионами 1-й группы;

• третья группа включает девять регионов: Нижегородскую область, Самарскую область, Краснодарский край, Республику Башкортостан, Московскую область, Красноярский край, Ханты-Мансийский АО, Сахалинскую область, Ямало-Ненецкий АО, Свердловскую область. Данная группа регионов также перспективна для экспансии, так как имеет показатели выше средних по важным для рынка светопрозрачных конструкций критериям: инвестициям, росту строительства и т.д. На представленном сегменте наиболее высокий уровень прибыльности.

Сегмент 2. Малые и средние компании, банки, торгово-выставочные, развлекательные объекты и супермаркеты

Представленный сегмент наиболее многочисленный, спрос выше среднего формируется в шести регионах, средний спрос в шести регионах. Таким образом, к перспективным можно отнести 12 регионов. Из них:

• первая группа. Максимальные баллы по обоим параметрам набирают шесть регионов: Москва, Санкт-Петербург, Республика Татарстан, Тюменская область, Челябинская область, Республика Саха (Якутия). В данных регионах объемы продаж и темпы развития рынка максимальные, регионы наиболее привлекательны для иностранных инвестиций и развития среднего и малого бизнеса, строительство в 2—4 раза превышает среднероссийские показатели;

• вторая группа включает семь регионов: Самарскую область, Московскую область, Омскую область, Свердловскую область, Архангельскую область, Нижегородскую область, Сахалинскую область. Показатели развития в этих регионах превышают среднероссийский уровень. Они наиболее перспективны для увеличения доли продаж, так как привлекательность рынка максимальная, учитывая потенциал рынка, темпы его роста и более низкий уровень конкуренции, по сравнению с регионами 1-й группы.

Представленный сегмент наиболее многочисленный и перспективный для реализации поставленных целей.

Сегмент 3. Промышленные предприятия, небольшие торговые фирмы (киоски), государственные учреждения (реставрация) (низкий доход)

На данный момент промышленное производство развивается наиболее интенсивно в пяти регионах, темпы развития промышленности выше среднего – в четырех регионах. Таким образом, к перспективным можно отнести девять регионов. Из них:

• первая группа. Максимальные баллы по обоим параметрам набирают пять регионов: Санкт-Петербург, Томская область, Краснодарский край, Ленинградская область, Омская область;

• вторая группа включает четыре региона: Московскую область, Еврейскую автономную область, Ульяновскую область, Республику Мордовия.

Данный сегмент на сегодняшний день находится в начале своего развития и при условии продолжения экономического роста в России будет развиваться достаточно высокими темпами.

Показатели развития промышленности в этих регионах превышают среднероссийский уровень. Данный сегмент наиболее перспективен для реализации стальных светопрозрачных конструкций.

Сегмент 4. Жилищное строительство (новостройки, реставрация элитного жилья)

Рынок жилья после длительного периода застоя в большинстве регионов России начинает увеличивать медленно темпы роста.

Рынок жилья в 4—6 раз превышает среднероссийские показатели в двух регионах, темпы развития строительства жилых домов, в том числе элитных, выше среднего в 8 регионах Российской Федерации. Таким образом, к перспективным можно отнести десять регионов. Из них:

• первая группа. Максимальные баллы по обоим параметрам набирают два региона – Москва и Санкт-Петербург. Учитывая большой объем строительства элитных жилых домов, в которых применяются светопрозрачные конструкции: фасады, входные группы, лоджии и окна, – спрос наиболее высок;

• вторая группа включает восемь регионов: Московскую область, Самарскую область, Свердловскую область, Краснодарский край, Белгородскую область, Ростовскую область Воронежскую область.

Строительство жилья с использованием светопрозрачных конструкций только развивается, причем по оценкам экспертов, рост спроса в этом сегменте составляет 170—200% в год. Пока объемы его не велики по сравнению со строительством торговых, развлекательных объектов. Но данный рынок является перспективным и активно поддерживается как Правительством, так и государственными органами в субъектах Российской Федерации и является перспективным в стратегическом плане.

- 4.1. Оценка разработанной концепции нового продукта: построение «дома качества» (алгоритм развертывания функции качества на примере товаров и услуг)

- 4.2. Прогноз потенциала рынка: построение схемы сбытовых сетей на базе коммерческой практики

- 4.3. Выбор каналов продаж, наиболее эффективных для нового продукта

- 4.4. Прогнозирование и моделирование продаж: алгоритм прогнозирования

- 4.5. Кейс по компании «Тарпин» – производителю светопрозрачных конструкций

- Контрольные вопросы

- Литература

- CPC или CPM: показатель оптимизации № 11 – CPC как инновация компании Google

- 2.2. Практическая разработка фирменного стиля компании 51

- 7.4 Технология виртуализации хранилища от компании Microsoft

- 2.3. Российский ответ: крупные компании объединяются

- Зачем вашей компании может быть нужен корпоративный блог?

- «РунетРулит!» Игра для казино или автомобильной компании

- Наперекор вашей компании

- Близость между командами разработчиков и эксплуатации в компании Sparkle Corp

- «В какую сумму эта проблема обходится вам или вашей компании?»

- Добейтесь согласованности среди заинтересованных лиц в своей компании и за ее пределами

- Личная заинтересованность сотрудников компании-клиента

- Кейсы