Книга: Опыт конкуренции в России: причины успехов и неудач

5.1. Пивоваренная компания «Балтика»

5.1. Пивоваренная компания «Балтика»

Бесспорный лидер

Основной особенностью пивоваренной отрасли в новой российской экономике является раннее становление бесспорного лидера рынка – пива «Балтика», производимого одноименной пивоваренной компанией. Начав в 1991 г. примерно с 1 % рынка, «Балтика» к настоящему времени производит около четверти всего российского пива. Собственником 75,4 % акций ОАО «Пивоваренная компания «Балтика» (далее – «Балтика») является холдинг Baltic Breweries Holding (BBH). Состав владельцев самого холдинга менялся, пока в 2001 г. ВВН не перешел в равных долях в собственность двух крупных международных пивоваренных компаний Scottish & Newcastle (Великобритания) и Carlsberg Breweries (Дания).

По состоянию на 31 марта 2005 г. ВВН, кроме пивоваренной компании «Балтика», владел в России 61 % акций «ЯрПива» (Ярославль), 99 % акций «Вены» (Санкт-Петербург) и 10 % акций «Пикры» (Красноярск, крупнейший производитель пива в Восточной Сибири с оборотом порядка 50 млн дол.).

Тем не менее «Балтика» является ведущим предприятием холдинга. «Балтика» располагает пятью заводами в городах Санкт-Петербург, Ростов-на-Дону, Тула, Самара и Хабаровск. Компания владеет также 30 % акций крупнейшего солодовенного завода России ЗАО «Солодовенный завод Суффле Санкт-Петербург» (совместное предприятие с французской Group Soufflet, основано в 2000 г.) и собственным солодовенным заводом в Туле. Оборот «Балтики» в 2005 г. составил внушительную сумму 977 млн евро, а капитализация превысила 5 млрд дол. В 2006 г. должен завершиться процесс объединения под эгидой «Балтики» всех остальных российских пивоваренных предприятий ВВН. Вновь создаваемый колосс, по оценкам, будет контролировать порядка 35 % пивного рынка страны.

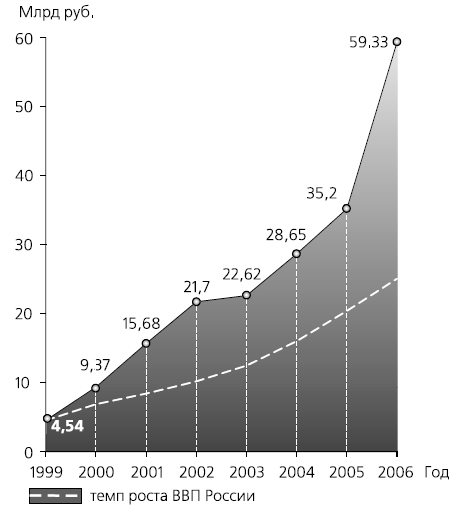

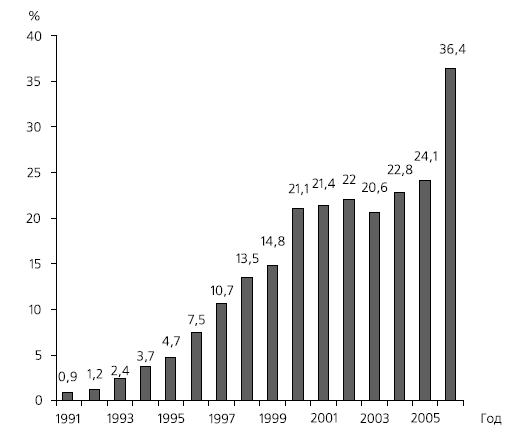

Как видно из приведенных сведений, «Балтика» – это один из наиболее ярких в современной России примеров успеха крупной корпоративной структуры. Рисунки 5.1 и 5.2 позволяют лучше оценить динамику ее развития.

Рис. 5.1. Динамика роста оборота ОАО «Балтика» Данные по «большой Балтике», включая вошедшие в состав фирмы «Вену», «Пикру» и «Ярпиво». Оборот «малой Балтики» по оценке составил 42 млрд руб.

Рис. 5.2. Доля ОАО «Балтика» на рынке пива России Данные по «большой Балтике», включая вошедшие в состав фирмы «Вену», «Пикру» и «Ярпиво». Доля «малой Балтики» по оценке составила 24,2%

Только за последние шесть лет (1999–2005 гг.) оборот «Балтики» увеличился почти в 8 раз с 4,5 до 35,2 млрд руб. При этом долгосрочные темпы роста компании примерно вдвое обгоняли темпы роста номинального ВВП (белой линией на рис. 5.1 показано, как изменился бы оборот фирмы, если бы темп ее роста совпадал с темпом роста ВВП). Еще поразительнее уверенное увеличение доли «Балтики» на пивном рынке, несмотря на характерную для отрасли острую конкуренцию. Общие результаты за 15 лет существования фирмы состоят в росте доли с 0,9 % рынка до 24,1 %.

Почему гигант споткнулся

При этом только один раз, а именно в 2003 г.[188], наблюдалось заметное ослабление позиций компании. Произошло падение ее доли на рынке с 22,0 до 20,6 %. Однако уже в 2004 г. тенденция была переломлена, и к 2005 г. доля рынка достигла нового исторического рекорда. Безусловно, «возвращение «Балтики» явилось следствием правильных и активных шагов в конкурентной борьбе. Представляется, что именно этот драматический[189] эпизод временной утраты и последующего восстановления позиций заслуживает наибольшего внимания, поскольку представляет собой редчайший в современной России случай, когда возвращение в колею быстрого роста сумела совершить крупная компания, на первый взгляд, уже растерявшая первоначальный динамизм.

Что же затрудняло развитие фирмы в начале 2000-х гг.? По общему признанию экспертов[190], главные проблемы лежали в сфере маркетинга. Действительно, всю свою раннюю историю «Балтика» позиционировалась как «пиво для всех». Соответственно, реклама «Балтики» практически полностью нацеливалась только на сам зонтичный бренд[191], но не на отдельные сорта пива, в него входящие. Не разделяя потребителей по доходам, возрасту и социальному статусу, фирма рассчитывала в основном на свою репутацию, заработанную в 90-е гг., когда равного «Балтике» по качеству пива в России не было. Неслучайно рекламный слоган фирмы долгие годы лаконично (чтобы не сказать, высокомерно) утверждал, что «Балтика» – знаменитое пиво России.

Между тем на рынке давно выросли достойные конкуренты. Качество их продукции практически в каждом ценовом сегменте стало сопоставимым с «Балтикой», а то и превзошло ее[192]. При этом другие производители пива были заметно сильнее в рекламно-маркетинговой сфере. Sun Interbrew, например, удачно продвигал региональные бренды (например, Омское «Баг Бир», «Сибирская Корона» в Сибири, «Клинское» в Москве). Так, «Клинское» получило отчетливо молодежную окраску, порой даже находившуюся в юридическом плане на гране фола (использование в рекламе персонажей, которых можно принять за подростков). «Тинькофф» ярко эксплуатировал снобизм (или, если говорить вежливее, чувство уникальности) части любителей пива (слоган «Он такой один»). «ПИТ» выбрал ассоциацию с запоминающимся комичным мультипликационным персонажем – пивоваром Иваном Тарановым. «Балтика» же не давала себе труда сочинить яркую и запоминающуюся рекламную концепцию.

Не меньшие проблемы скопились во взаимоотношениях с торговлей. Продажа пива шла через целую армию дистрибьюторов. Она параллельно велась собственными сбытовыми подразделениями «Балтики» и торговыми домами без закрепления территории продаж за каждым из них. При этом филиалы фирмы часто конкурировали с дистрибуторами. Те, в свою очередь, не стеснялись при случае прибегать к демпингу, поскольку у «Балтики» не было рекомендованных цен для оптовиков и розницы. В итоге фирма была не слишком удобным партнером для торговых компаний, что мешало росту продаж. Одновременно сама «Балтика» не была в состоянии получать достойную цену за свой продукт и вообще проводить целенаправленную ценовую политику.

Извлеченные уроки

Как же велась «работа над ошибками»? Если попытаться суммировать главное, то наиболее важной чертой поведения «Балтики» была фронтальность наступления, охватившего практически все параметры, влияющие на успех маркетинга. При этом делались как очевидные, так и достаточно рискованные шаги. Иными словами, можно сказать, что компания решилась не на мелкие корректировки курса, а на полномасштабное осуществление перемен – шаг очень непростой и чреватый большими осложнениями для крупной корпорации. Но именно такая радикальная перестройка, в конечном счете, и обеспечила успех.

Прежде всего, был резко повышен рекламный бюджет «Балтики» (с 4 % выручки в 2003 г. до 8 % – в 2004 г.)[193]. В целом это соответствовало отраслевым тенденциям. Например, бюджет компании «Очаково» за те же годы возрос с 2,6 до 7 % выручки[194]. Однако благодаря лидерству по рыночной доле абсолютные размеры рекламной интервенции «Балтики» были значительнее, чем у конкурентов.

Помимо количественного показателя рекламы – объема расходов на нее – очень важны и качественные показатели. Начиная с 2004 г. «Балтика» стала осуществлять индивидуальное продвижение двух наиболее удачных продуктов из своего зонтичного бренда: «Балтика № 3» и «Балтика № 7 экспортное». Несмотря на кажущуюся очевидность такого хода, он вовсе не банален в силу сложности задачи придания собственного лица маркам, различающимся только по номерам.

Огромные деньги (к примеру, годовой рекламный бюджет «Балтики № 3» доходил до 4 млн дол.) надо было затратить без всякой гарантии успеха. Очевидно, «Балтика» вынуждена была пойти на этот шаг, чтобы не растерять традиционных любителей «трешки» и «семерки», привыкших к их числовому обозначению. И, судя по росту продаж, фирме удалось справиться с трудностями. Для обеих марок были выстроены отдельные системы коммуникаций с массовым оттенком в первом случае и премиальным – во втором.

В то же время с новыми марками фирма старается не создавать себе таких трудностей. Так, весной 2006 г. компания запустила новый бренд «Балтика Кулер» для среднеценового сегмента. Использованное в названии жаргонное молодежное словечко cool (кул – крутой, прикольный) в отличие от безликого номерного обозначения сразу выводит на целевую аудиторию. Последняя официально обозначается «Балтикой» как «молодые совершеннолетние потребители, ведущие активный образ жизни», а фактически включает и несовершеннолетних тинейджеров, как раз и стремящихся «быть кульными».

Существенные новшества были введены в ассортиментную политику. Опять-таки в русле отраслевой тенденции «Балтика» активизировала свои усилия в лицензионном сегменте рынка. В России он играет специфическую роль удовлетворения спроса потребителей на пиво класса супер-премиум и отличается большой динамичностью. Если в первом квартале 2004 г. на лицензионное пиво приходилось 5,1 % рынка, то, по данным консалтинговой фирмы «Бизнес Аналитика», к апрелю – маю 2006 г. эта доля выросла чуть ли не вдвое – до 9,1 %. К тому же лицензионное пиво существенно дороже среднего уровня, поэтому в стоимостном отношении соответствующий сегмент играет еще большую роль – 16,5 % в апреле – мае 2006 г.

Опережающее развитие производства лицензионного пива закономерно. Привлекательность брендов с мировой известностью высока, а импортные пошлины разорительны. К тому же, наряду с пошлинами, имеет значение и большая относительно продажной цены стоимость перевозки. Поэтому выпуск иностранных марок пива в России значительно сокращает их себестоимость. Сравнительно низкие затраты на производство лицензионного пива, по-видимому, внесли значительный вклад в вытеснение импортного пива с отечественного рынка (доля импорта составляет в настоящее время не более 0,5 %).

Другими словами, на этом сегменте рынка удалось решить задачу, никак не дающуюся производителям из других подотраслей пищевой промышленности. Спрос наиболее состоятельных групп российского населения на конфеты, сыры, колбасы и пр. концентрируется на импортных товарах. А пивовары за счет лицензионного выпуска иностранных брендов в России сумели канализировать его на покупку собственной продукции. С другой стороны, в этой области предстоит еще большая работа, потому что в глазах массового потребителя лицензионное пиво выглядит как нечто промежуточное между российским и импортным, уступающее последнему по качеству (и следовательно, по цене).

Нарастающее число сильных международных брендов, представленных в России, побуждает пивоваров выводить на рынок все новые и новые лицензионные марки, чтобы не терять своей доли рынка в борьбе с конкурентами. «Балтике» в этом деле помогает структура акционеров BBH. За счет того, что холдингом владеют сразу два транснациональных гиганта, связи между BBH и ее собственниками позволяют обеспечивать российский рынок действительно знаменитыми лицензионными брендами. В худшем положении находятся компании, которым необходимо самостоятельно исследовать мировой рынок и нарабатывать связи, чтобы получить право на производство той или иной марки лицензионного пива[195].

В портфеле BBH давно присутствовали лицензионные Carlsberg («Балтика») и Tuborg («Вена»). С 2004 г. к ним прибавились начавшие выпускаться Foster's («Балтика») и Kronenbourg 1664 («Вена»). Все лицензионные бренды холдинга обеспечиваются мощной рекламной поддержкой.

Куда более спорным шагом оказалось другое ассортиментное новшество «Балтики» – ее вторжение в дешевый сегмент. В 2003 г., когда у «Балтики» падала доля рынка, аналитики ругали ее за «перекос в пользу дешевых сортов» и прогнозировали, что это негативно скажется на финансовых результатах деятельности компании[196]. В частности, осуждалось, что «Балтика» пытается реанимировать выпуск дешевого пива «Жигулевское», играя на ностальгических чувствах россиян. Как выяснилось, однако, правота оказалась на стороне «Балтики», а не ее критиков. По итогам 2004–2005 гг. «Жигулевское» показало себя очень хорошо, так как дисконтный сегмент рынка, в который входит этот бренд, получил сильное развитие[197].

ВАЖНАЯ МЕЛОЧЬ

ВТОРОЙ «ГОРБ» ПОТРЕБИТЕЛЬСКОГО СПРОСА – ШАНС ДЛЯ ГИБКИХ КОМПАНИЙ

Уже почти восемь лет в России идет экономический подъем. Доходы российских граждан в расчете на душу населения за эти годы более чем удвоились. На уровне компаний этот процесс в большинстве случаев выражается в повышенном интересе к среднедорогому, дорогому и премиальному

сегментам рынка. Общая правильность такой логики не вызывает сомнения. Чем выше доходы населения, тем больше у него возможность приобретать качественную продукцию. Десятки фирм из разных отраслей российской экономики смогли добиться успеха именно потому, что сделали ставку на высококачественную продукцию.

Как это ни парадоксально звучит, наряду с этим вполне успешными оказались и компании, дополнившие свое внимание к дорогим параллельным интересом к дешевым сегментам рынка. Дело в том, что рост уровня доходов населения России привел к формированию не одного, а двух «горбов» на кривой потребительского спроса. Первый из них действительно расположен в средне-верхних сегментах рынка. Его образуют жители страны, которые вошли в формирующийся «средний класс» россиян, и следующие за ними 20 % менее состоятельного, но не нищего населения (как уже говорилось, именно эта вторая группа в отличие от «среднего класса» более доступна для отечественных производителей). Географически эти потребители концентрируются в основном в Москве, Санкт-Петербурге и прочих мегаполисах.

Второй же «горб» сформировала, в основном, провинция. Нам уже доводилось цитировать мнение руководителей «Красного Октября», высказанное ими в конце 90-х гг., о том, что главными конкурентами прославленного кондитерского комбината являются не другие кондитерские фирмы, а сахар-рафинад. С фактической верностью этой позиции трудно спорить. Еще недавно в России для большинства населения не по карману были любые конфеты.

К счастью, положение хоть и медленно, но меняется. Не имевшие раньше денег на «баловство» жители регионов с улучшением материального положения стали позволять себе купить пакет сока или выпить бутылку пива. Но, естественно, ограничения по цене для этих людей, только восстанавливающих нормальную потребительскую корзину, очень сильны. Соответственно, в провинции наиболее сильным оказался прирост спроса на дешевые разновидности «необязательных», украшающих жизнь товаров.

Если вернуться к пивному рынку, то в последние годы лидером роста наряду с премиальным и лицензионным пивом выступает пиво самых дешевых сортов (так называемый «народный» или дисконт-сегмент стоимостью до 11 руб. за 0,5 л пива). Так, в 2004 г. продажи дисконт-сегмента

увеличились почти на четверть, а его доля выросла до 21,4 %, в 2005 г. он опять обогнал рынок, вплотную приблизившись к доле в 22 %.

Лидером среди «дисконтного» пива является марка «Жигулевское», бессменно присутствующая на рынке с середины 30-х гг., но в 90-е гг. постепенно утратившая свою популярность, поскольку слишком сильно ассоциировалась с плохим пивом позднесоветской эпохи. «Перезапуск» марки «Жигулевское» в больших пластиковых бутылках, произведенный «Балтикой» в 2003 г., имел поразительный успех. Мало того, что фирма использовала ускоренный рост спроса в дешевом сегменте, она к 2005 г. еще и утроила свою долю на нем, т. е. умудрилась расти втрое быстрее конкурентов.

Тактика использования роста регионального спроса на дешевые сорта обычно оправдывает себя, когда ее применяют фирмы, в достаточной мере представленные в разных сегментах. Скажем, быстро набирающий силу производитель соков «Сады Придонья» успешно использовал рост спроса и на дешевые, и на премиальные соки. «Балтика», имеющая очень сильные позиции в среднеценовом и премиальном сегментах, этому условию также соответствует. С другой стороны, компании, сделавшие ставку только на дешевый сегмент, редко имеют успех. У них нет более качественных марок, на которые мог бы «пересесть» потребитель, когда по мере роста дохода дешевая марка перестанет его удовлетворять. Очень большие трудности, например, испытывает избравший такую тактику четвертый по величине производитель соков «Нидан».

В 2003 г. «Балтика» приступила к реформированию системы продаж. Прежде всего, компания резко снизила число дистрибьюторов продукции. Без этого шага общенациональный сбыт постепенно становился неуправляемым. Только в Москве и Санкт-Петербурге число оптовиков было уменьшено с восемнадцати до восьми[198]. Отметим, что изменение системы сбыта по сути своей было конкурентным ответом «Балтики» на события внутри российского кластера пивоваров, что косвенно подтверждает и сама компания в годовом отчете за 2003 г. В нем говорится о том, что новая система дистрибьюции заимствована у ведущих компаний сферы FMCG (быстрообращающих-ся потребительских товаров).

Действительно, похожий механизм продаж хорошо отлажен, к примеру, у ведущих производителей макаронных изделий («Макфа», «Агрос»): в Москве они работают через очень маленькое число (в основном три – пять) дистрибьюторов, что обеспечивает возможность контролировать систему продаж. Но так далеко в поиске примеров «Балтике» ходить не имело смысла. Внутри самой пивной отрасли этот путь еще в 2001 г. успешно опробовала Sun Interbrew – вторая по объему продаж в России пивоваренная компания. Она сократила число дилеров в Москве самым радикальным образом: с 300 до шести. В 2003 г. (т. е. одновременно с «Балтикой») в том же направлении начала двигаться компания «Очаково» – в то время третья по объемам продаж в России. Число дистрибьюторов в Москве у этой фирмы было сокращено с 25 до 12[199].

Одновременно с сокращением числа дистрибьюторов «Балтики» за каждым из них была закреплена определенная территория, четко установлены «правила игры» и организован контроль исполнения. В наиболее крупных регионах для содействия дистрибьюторам и надзора за ними, в том числе для мониторинга соблюдения ценовых договоренностей и стандартов мерчендайзинга (принципов размещения товаров в магазинах), были организованы торговые представительства. Число их ежегодно растет, перевалив в 2005 г. за 60, а всего планируется создать 100 собственных торговых представительств со штатом мерчендайзеров.

Важным шагом в нормализации сбыта стало и установление единых для всей России цен. Для этого предварительно был осуществлен так называемый переход на единый продукт: залоговая цена тары включена в стоимость продукции при одновременной ликвидации возврата по взаимозачету. Единые цены сняли проблему демпинга и существенно ослабили угрозу «братоубийственной» конкуренции между разными каналами сбыта пива.

Далее, «Балтикой» в крупнейших регионах открыты централизованные склады и налажены прямые контакты с розницей. И здесь также налицо аналогия с действиями других фирм. Начать с того, что в 2004 г. в рамках самого ВВН «Вена» уже построила централизованный терминал в Нижегородской области.

Что касается конкурентов, то наиболее известным сторонником перехода на централизованные склады в пивоваренной отрасли является «Очаково». Часть продаж (оптовые рынки) этой фирмы стала централизованной, остальная часть продаж переводится в структуру холдинга «Очаково» и в аффилированные с холдингом «Очаково» компании. Интересна аргументация особой выгодности перехода на систему централизованных продаж именно для компании «Очаково»: фирма производит не только пиво различных марок, но и другие напитки, занимающие значительную долю в структуре реализации компании. В связи с этим «Очаково» обладает исключительно широким ассортиментом, сопоставимым по своим размерам с ассортиментом многих дистрибьюторов напитков. Это сводит на нет основное преимущество сбыта через независимых оптовиков (экономию на масштабах за счет широкого ассортимента) и позволяет производителю от него отказаться.

Действительно, обычно оптовик может сокращать издержки на единицу продукции при контактах с каждым магазином за счет одновременной продажи тому сразу многих товарных позиций. Попросту говоря, один грузовичок везет в магазин сразу и пиво, и воду, и соки. Но производитель, если он обладает широким ассортиментом, также может поставить в каждый магазин большое количество одновременно закупаемых товаров, а значит, также способен достичь экономии на масштабе.

Легко заметить, что та же логика вполне применима и к «Балтике». Ее ассортимент исключительно широк. Портфель брендов «Балтики» состоит из федеральных («Балтика», «Парнас», «Медовое», «Арсенальное», «Жигулевское», Carlsberg, Foster's) и региональных («Дон», «Самара»). «ДВ» и «Ленинградское» занимают, по мнению фирмы, промежуточное положение, не претендуя на федеральный масштаб, но в то же время превосходя границы одного региона. Многие из брендов (особенно федеральных) имеют внутреннее деление по сортам и типам упаковки.

При этом «Балтика № 7» является общероссийским лидером премиального сегмента, «Балтика № 3» – среднеценового, «Арсенальное» лидирует в экономичном сегменте, а «Жигулевское» является брендом номер один в дешевом. Фактически это значит, что фирме принадлежит национальное лидерство во всех сегментах рынка, кроме лицензионного (есть, чем загрузить грузовичок!). К тому же с объединением продаж всего BBH в рамках «Большой «Балтики» ассортимент фирмы еще пополнится, а значит, централизованные продажи всего холдинга станут еще более эффективными.

Все более заметным является стремление «Балтики» кооперировать ресурсы, имеющиеся у ее подконтрольных заводов, понижая операционные издержки, увеличивая гибкость работы и таким образом потенциально увеличивая конкурентоспособность. Отчасти это проявляется в сбытовой сфере. В частности, в 2006 г. активно проводится объединение региональных систем дистрибуции заводов BBH в единую систему «Большой «Балтики». Ранее каждый завод в целях лучшего контроля за продажами стремился иметь собственного дистрибьютора (свой дистрибьютор у «Балтики», свой – у «Вены» и т. д.). По завершении же процесса на каждой территории все марки ВВН будет представлять один дистрибьютор вместо нескольких. Такой шаг позволит в значительной степени сократить издержки на дистрибьюцию и повысит контроль за каналами сбыта.

Однако общий конкурентный выигрыш от кооперации мыслится значительно шире чисто сбытовых эффектов. Аналогичным образом объединяются и закупки. Так, «Большая «Балтика» начинает кооперированно закупать рекламу, получая дополнительные скидки за счет объема. Ранее были централизованы закупки всех заводов «Малой «Балтики».

Важным преимуществом внутрикорпоративной кооперации является улучшение логистики, ключевой составляющей которой для пивной отрасли является местоположение производственных мощностей. Уже в 2003 г. «Балтика» резко увеличила региональную составляющую своей производственной базы. Были открыты заводы в Самаре и Хабаровске, на них удачно запущены региональные бренды «Самара» и «ДВ». К концу 2003 г. бренд «ДВ» стал лидером продаж на Дальнем Востоке, «Самара» стала одним из ведущих брендов Самарской области[200]. Чуть позже выяснилось, что возможность опереться на мощные сбытовые и маркетинговые структуры общенационального производителя создает региональным брендам «Балтики» огромное конкурентное преимущество над исконно местными сортами. В 2004 г. объемы продаж «Самары» выросли на 158 %, а объемы продаж «ДВ» – на 214 %[201].

С формированием «Большой «Балтики» производственная сеть фирмы еще плотнее покроет территорию России. К существующим опорным пунктам (пять заводов «Балтики» – Санкт-Петербург, Тула, Ростов-на-Дону, Самара, Хабаровск) добавятся новые географические точки – производственные мощности в Ярославле и Воронеже («ЯрПиво»), Челябинске («Вена»), Красноярске («Пикра»). Конкретный выигрыш от этого проявится в возможности взаимно предоставлять свои мощности в пользование друг друга.

Так, при недостатке собственных мощностей в традиционном месте выпуска (ситуация, неоднократно возникавшая со многими марками «Балтики») пиво будет производиться на тех заводах «Большой «Балтики», где мощности недоиспользуются. Кроме того, распределение производства национальных брендов по территории России позволит сократить транспортные издержки и косвенно – через потенциальное сокращение отпускных цен – может положительно повлиять на рост продаж.

Еще одна новинка, подстегнувшая рост «Балтики» в последние годы, – экспортная экспансия. По итогам 2005 г. 6% продаж «Балтики» являлись экспортными. Этот объем нельзя признать большим, хотя по абсолютным масштабам (72 млн дол.) он совсем неплох для российской несырьевой компании. Кроме того, динамика весьма и весьма значительна. В 2005 г., например, прирост составил 23 %. География продаж постоянно расширяется. Так, в 2005 г. компания вышла на рынки Ирландии, Финляндии и Норвегии. Всего же продукция «Балтики» представлена в 38 странах мира.

Представляется, впрочем, что в обозримом будущем, как и сейчас, экспорт будет играть для фирмы заметную, но вспомогательную роль. Тому есть множество причин, среди которых важнейшие – таможенные пошлины, нацеленность брендов на уровень не выше федерального (отсутствие транснациональных брендов), неподготовленность международной логистики. Неслучайно, как уже говорилось, в самой России доля импорта невелика в первую очередь из-за высоких импортных пошлин, и даже мощные транснациональные корпорации прорываются на наш рынок через лицензии.

Тем не менее экспортная активность может позволить «Балтике» диверсифицировать рынки сбыта. Если учесть, что доля «Балтики» превышает 70 % всего российского экспорта пива, то в этом можно видеть зародыш существенного конкурентного преимущества. Ведь похвастаться возможностью снизить страновые риски (например, на случай введения в нашей стране действенных мер по сокращению потребления пива молодежью или иных потрясений) за счет продажи пива за рубежом другие российские компании не могут.

Кроме того, если физически перевозить пиво за рубеж чаще всего невыгодно, то проведение зарубежной экспансии через другие механизмы возможно. Такими механизмами могут стать: производство пива по лицензии «Балтики» за рубежом, поглощение или строительство заводов в других странах, продвижение российских национальных пивных стандартов на уровне других стран, выведение новых брендов и переориентация существующих на глобальный или локально-международный (скажем, СНГ и Прибалтика) уровень. В 2006 г. «Балтика» начала производство пива на Украине. Фирма подписала лицензионное соглашение с пивоваренной компанией «Славутич» на производство сортов торговой марки «Балтика» сроком до 2010 г. Итогом всех этих тенденций может стать формирование на базе «Балтики» нового транснационального игрока, ядро производственных мощностей которого расположено в России.

В заключение попытаемся суммировать черты специфического пути «Балтики» к успеху в конкурентных войнах.

ИНДИВИДУАЛЬНЫЙ РЕЦЕПТ УСПЕХА

ЛИДЕР, НЕ УТРАТИВШИЙ ГИБКОСТИ

Ранний период деятельности компании. Удачное выведение на рынок первого в отрасли зонтичного бренда в начале 90-х гг. Выпустив качественное пиво широкого ассортимента под единым брендом, завод «Балтика» обеспечил себе хорошее присутствие на полках и узнаваемость своей продукции, а в целом – уникальное положение на рынке. Аналогом из другой отрасли может служить «Вимм-Билль-Данн», который проделал ту же первопроходческую работу с несколькими группами товаров (соки, йогурты и др.), добившись высокой популярности своих продуктов.

Период трудностей. К 2002–2003 гг. накопились проблемы, отчасти связанные с просчетами самой компании (проблемы с качеством некоторых популярных сортов, недостаточная известность отдельных марок внутри зонтичного бренда и др.), а отчасти – с появлением на рынке сильных конкурентов.

Текущий период деятельности компании (2005–2006 гг.).

? Удачная маркетинговая политика: продвижение отдельных марок-лидеров («Балтика № 3», «Балтика № 7») внутри зонтичного бренда и за его пределами («Арсенальное»). Результат – резкое повышение рыночной доли.

? Перестройка системы дистрибуции в направлении тесно контролируемых партнерских отношений. Результат – повышение управляемости сбытовой сети (пресечение внутренней конкуренции или «каннибализма», единая ценовая политика) и сокращение издержек на дистрибуцию.

? Вывод на рынок дисконтной марки пива «Жигулевское», несмотря на мнение большинства аналитиков о бесперспективности этого сегмента. Результат – улучшение представленности во всем спектре сегментов рынка. В целом, дисконтный сегмент пивного рынка резко вырос, а «Жигулевское» стало его лидером, подтвердив прогнозы «Балтики» относительно ожидаемой популярности такого пива.

? Кооперация, а затем и слияние отдельных компаний холдинга в «Большую «Балтику». Результат – построение эффективной национальной сети производства пива, сокращение операционных издержек и рост гибкости производства.

? Экспортная и лицензионная активность. Результат – снижение национальных (российских) рисков.

Уроки развития. Даже бесспорное лидерство на молодом российском рынке не гарантирует постоянной устойчивости положения. Среда (в первую очередь запросы потребителей и конкурентное окружение) меняется настолько резко, что требует от лидера уровня гибкости, вовсе не обязательного для западных фирм, занимающих в своих странах аналогичное положение. Вместе с тем рынок отзывчив на агрессивные действия лидера. Если его широкие финансовые и производственные возможности используются в полной мере, конкурентам трудно найти достойный ответ. Россия – плохое место для «спящих гигантов». Счастье «Балтики», что она вовремя проснулась.

- The Standard Oil Company. Компания Стандард Ойл

- Компания SAP

- Мелкая компания против крупной компании. Стратегия «дзюдо»

- Превращение первое Страховая компания

- Каким компаниям нужно вести блог?

- Компания

- Благодарности компаниям и организациям

- Раунд 10. Любая компания – медиакомпания

- Как искать информацию о компаниях

- Глава 1 Является ли ваша компания значимой? Почему ответ на этот вопрос так важен

- 4. Пусть компания остается молодой

- 10 недорогих инструментов HR-брендинга, которые любая компания может использовать уже завтра