Книга: Основы технического анализа финансовых активов

Пример DJIA на медвежьем рынке

Пример DJIA на медвежьем рынке

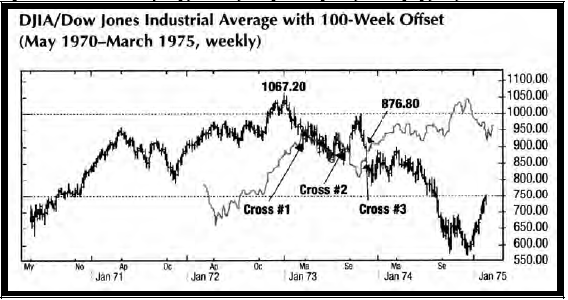

Рис. 112 представляет собой понедельный график Dow Jones Industrials, включая вершину января 1973 и дно декабря 1974. Длина офсетной линии на этом графике – 100 недель. Чем длиннее цикл, тем больше у него различных офсетных линий, но самым долгим, используемым на практике циклом, является номинальный 4-х летний цикл. Поскольку этот цикл, в среднем, состоит из 200–220 недель, то половина периода, используемая для генерации проектировок равна 100110 недель.

Заметим, что после вершины в 1,067.20 в январе 1973, цены двинулись ниже 100-недельной офсетной линии в трех разных случаях. Первое пересечение (отмечено как Cross #1 на диаграмме) произошло 10 недель спустя после вершины в 944 пункта. На следующей неделе цены поднялись выше офсетной линии, аннулируя любую проектировку, генерируемую этим первым пересечением. Четыре месяца спустя, в августе 1973, цены снова опустились ниже офсетной линии на 4 недели, чтобы снова подняться выше нее пятью неделями позже. Наконец, в ноябре 1973, цены двинулись ниже и остались ниже 100-недельной офсетной линии. Пересечение произошло на уровне 876.80, что дало проектировку в 686.40 ± 38.1 пункта.

Рис. 112 DJIA со 100-недельной офсетной линией

За это время было два пилообразных ("whipsaw") пересечения офсетной линии вниз и, наконец, решительное окончательное движение ниже неё. Если ближе посмотреть на точку третьего пересечения, то становится ясно, что сдвиг офсетной линии дальше вправо, больше чем на 100 недель, мог бы вызвать пресечение этой линии на меньшем ценовом уровне, что в свою очередь сгенерирует новую, более низкую, проектировку. Ваш анализ должен попытаться определить два экстремума, в которых могли бы произойти пересечения ниже офсетной линии среди полного диапазона из 100–110 недельных офсетных линий.

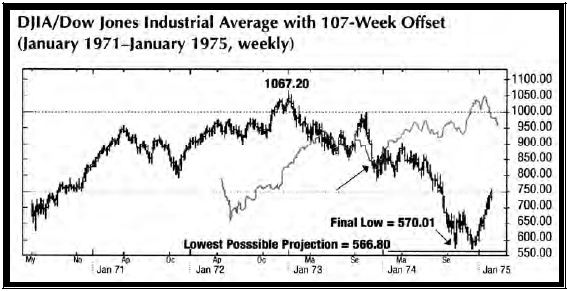

Рис. 113 показывает самое нижнее из возможных, пересечение, которое могло бы произойти для офсетных линий от 100 до 110 недель длиной. Показанная линия имеет длину в 108 недель. Вы видите, что если офсетную линию сдвинуть дальше вправо, 108, 109 или 110 неделям, то пересечение вниз этой линии произошло бы на более высоком ценовом уровне?

Если происходит единственное пересечение выше или ниже офсетной линии, для генерации проектировки необходимо использовать вышеописанную технику. Чтобы сделать это, вы должны были бы рассчитать проектировку на основе единственного пересечения, затем дать 10 % на ошибку (не 10 % проектированной цены, но 10 % расстояния от предшествующего минимума до проектировки максимума, или от предшествующего максимума до проектировочного минимума). В ситуации с несколькими пересечениями офсетной линии до основного проникновения, наилучшим способом будет, обычно, определить каковы будут самое высокое и самое низкое пресечения для диапазона офсетных линий, так как показано на Рис. 113.

Рис. 113 DJIA с 107-недельной офсетной линией

Интересно отметить, что наихудший медвежий рынок, отмеченный промышленным индексом Доу-Джонса за последние годы был умело проанализирован с помощью техники проектировок. Наименьшая возможная проектировка дна для того рынка была на уровне 566.80. Действительный минимум Dow Jones Industrial Average в декабре 1974 был 570.01, всего в 3.21 пунктах от теоретического уровня.

Давайте посмотрим еще на один неотразимый пример предсказательной аккуратности техники цикловых проектировок.

- Пример установочного скрипта

- Пример из практики

- ПРИМЕР ПРОСТОЙ ПРОГРАММЫ НА ЯЗЫКЕ СИ

- Примеры получения статистики

- Пример применения метода «пять почему»

- Пример 12-8. Частота встречаемости отдельных слов

- 1.2.5. Пример программы

- Пример 17-10. Блочный комментарий

- Примеры

- 2. Пример создания базового отношения в записи на псевдокоде

- Пример 9-8. Содержимое $* и $@, когда переменная $IFS -- пуста

- Часть I На примере денег