Книга: Как думают великие компании: три правила

Повышение рентабельности: увеличение доходов за счет увеличения объемов

Повышение рентабельности: увеличение доходов за счет увеличения объемов

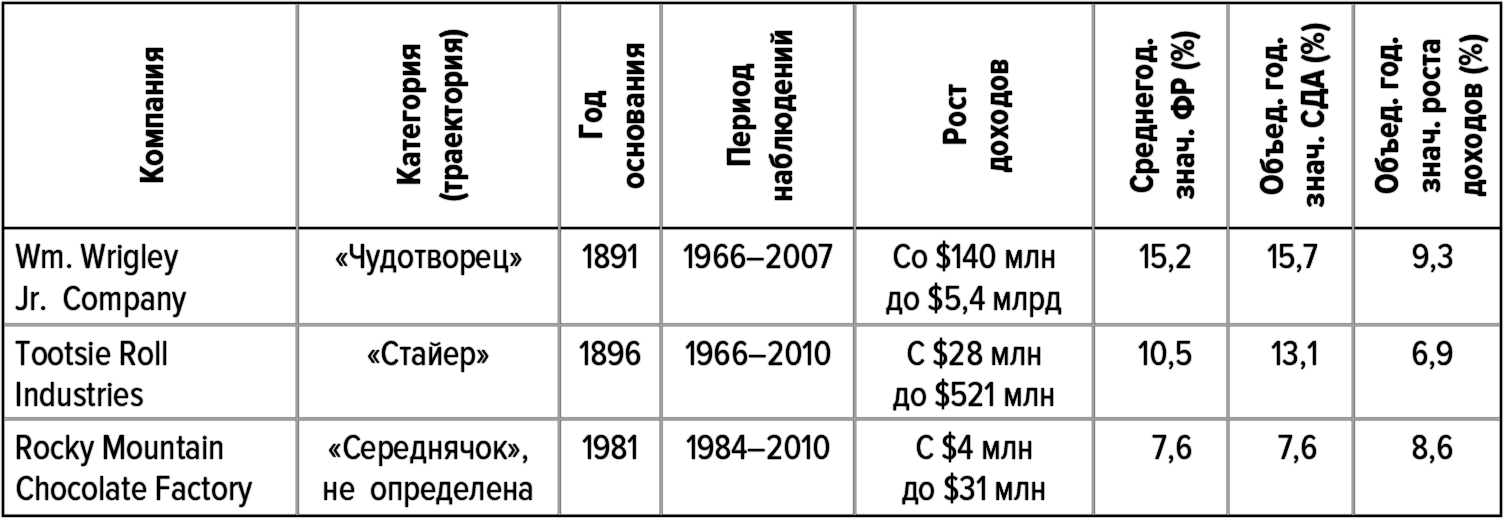

Компания Wrigley – «чудотворец» с траекторией укрепления НЦКП, и кондитерским бизнесом она начала заниматься еще в 1891 г. Компания Tootsie Roll, в этой тройке «стайер» с траекторией удержания НЦКП, была основана в 1896 г. и стала публичной компанией в 1922 г. Данные по Wrigley и Tootsie в нашей базе данных имеются соответственно за 41 и 46 лет, и это одна из самых тесных связок «чудотворца» и «стайера». Третья компания, Rocky Mountain Chocolate Factory (RMCF), изготавливает и продает дорогие конфеты и, как и подобает «середнячку», имеет гораздо менее увлекательную историю.

Таблица 22. Описательная статистика тройки производителей кондитерских изделий

Источники: документы компаний; Compustat; анализ Deloitte.

Данные по Wrigley и Tootsie Roll в нашей базе данных начинаются прямо с 1966 г., то есть с самого начала нашего периода наблюдений. И на протяжении почти 12 лет они имели сходные показатели, ФР у них постепенно увеличивалась, а относительные оценки были на уровне 6–8 баллов. Так продолжалось до конца 1980-х, а затем их показатели стали расходиться. Tootsie вроде бы приближалась к статусу «чудотворца», имела несколько 9-балльных оценок, но свой пик она прошла в середине 1980-х. С тех пор ее абсолютная рентабельность снизилась настолько, что даже ее статус «стайера» оказался под вопросом. У Wrigley, напротив, в 1986 г. начался непрерывный 18-летний ряд 9-балльных оценок, обеспечивший ей статус «чудотворца» с траекторией укрепления НЦКП. Приобретение ею другой крупной частной кондитерской компании в 2008 г. как раз совпало с окончанием этого периода.

Как и в нашей продуктовой тройке (см. следующий раздел этой главы), «середнячок» в этой кондитерской тройке имел неценовую конкурентную позицию. Компания Rocky Mountain Chocolate Factory была основана бывшим офицером ЦРУ, стремившимся к спокойной жизни (многие полагают, что под этот критерий попадает почти все на свете). До самого конца нашего периода наблюдений в 2010 г. почти 50 % всех ее изделий изготовлялись на местах, в точках розничных продаж. Эта компания уже давно ориентируется на продажу уникальных свежих продуктов в привлекательной и запоминающейся обстановке розничного магазина. Создание и сохранение такого сочетания факторов – дело, безусловно, сложное (что подтверждается и весьма средними показателями рентабельности компании), но при этом на рынке конфет она явно занимает положение, которое ей по вкусу.

Для сравнения отметим, что Wrigley и Tootsie – это намного более традиционные кондитерские компании из сферы массового производства. Заметность их продукции на рынке зависит от брендинга, по крайней мере, не меньше, чем от внутренних факторов, а распределение их продукции осуществляется почти исключительно с помощью традиционных каналов розничного сбыта, контролируемых другими субъектами; это, в частности, торговые автоматы, магазины товаров повседневного спроса и продуктовые магазины. Wrigley, как правило, имела дело с этими каналами напрямую, в то время как Tootsie Roll часто пользовалась услугами дистрибьюторов. И если RMCF продавала свои шоколадные чудеса по нескольку долларов за штуку, то Wrigley и Tootsie Roll продавали свои не столь изысканные лакомства меньше чем по доллару за пачку.

В этом узком сегменте конфетного бизнеса Wrigley и Tootsie Roll занимают разные конкурентные позиции, поскольку в разной степени уделяют внимание рекламе и управлению распределением продукции (кроме стратегических методов, которые издавна использовались обеими компаниями).

Например, в 1907 г., во время экономической депрессии, основатель компании Уильям Ригли-младший взял кредит $250 000 (что соответствует сегодняшним $6 млн), чтобы запустить рекламную кампанию. Сын Уильяма Филипп принял дела в 1932 г., но если он что-нибудь и совершил, то опять вложил деньги в рекламу, разместив однажды 117 рекламных щитов вдоль 120-километрового участка железной дороги между городами Трентон и Атлантик-Сити, Нью-Джерси, то есть по одному щиту примерно через каждую тысячу метров{92}.

Во время Второй мировой войны конфеты Wrigley и Tootsie Roll были изъяты с потребительских рынков и включались в солдатские пайки, обеспечивая обоим брендам прочную привязку к американскому военному рынку и гражданским рынкам в Европе. Однако только Wrigley запустила мощную рекламную кампанию под лозунгом «Запомни этот фантик!». Wrigley мало заботилась об экономии, стараясь облегчить себе будущие продажи, несмотря на то что никто в США не мог купить эту продукцию.

Но эта нацеленность на формирование бренда постепенно ослабевала. Обычно Wrigley тратила на рекламу около 15 % доходов, но лишь 2 % – на стимулирование сбыта и «полочные пространства» (выплаты розничным продавцам, в частности, за обеспечение удобного и эффектного размещения товаров на полках){93}. Это способствовало превращению Wrigley в один из самых дорогих в мире брендов{94}.

Усилия Wrigley по формированию бренда позволяли ей контролировать упаковку и ценообразование такими методами, которые были недоступны другим компаниям. Например, в 1980-х гг. многие дистрибьюторы продавали большую часть конфет и жевательной резинки по 50 центов. В противовес этому Wrigley уменьшила размер упаковки и заранее печатала на ней цену в 25 центов, тем самым сделав менее очевидной получаемую ею ценовую надбавку. Многим ретейлерам это не понравилось, и сеть 7-Eleven прекратила продавать продукцию Wrigley почти на 10 лет{95}. По совсем недавним оценкам одного аналитика, продукция Wrigley продается на 7–15 % дороже продукции ее прямых конкурентов{96}.

Однако эти действия Wrigley следует рассматривать только как стремление к контролю ценообразования, а не как недостаток внимания к своим дистрибьюторам. Кондитерскими изделиями торгуют сотни тысяч мелких ретейлеров, и Wrigley сотрудничала со многими из них, чтобы обеспечить руководство и рекомендации в отношении того, как лучше располагать и группировать конфеты, чтобы повысить вероятность импульсивной покупки. Из этих рекомендаций Wrigley не извлекала никакой особой выгоды, поскольку часто предлагала продавцам методы, позволявшие им в своих интересах наращивать продажи продукции конкурентов Wrigley. Wrigley первой начала превращать контрольно-кассовые пункты в крупные «зоны прибыли» и субсидировала установку стеллажей, даже если они использовались для выкладки товаров других производителей. Она могла позволить себе такую щедрость, потому что, благодаря своим повышенным ценам, часто оказывалась самым выгодным партером-производителем для ретейлеров, обеспечивая им прибыль в 50 % и более{97}.

Tootsie Roll, напротив, обычно тратила на рекламу всего 2 % доходов, расходуя остаток своего меньшего маркетингового бюджета на купоны и стимулирование сбыта, с тем чтобы привлечь потребителей низкими ценами. Там, где Wrigley делала то, что вошло в учебники по «импульсивной» розничной торговле, Tootsie Roll экономила, практически ограничиваясь выпуском каталогов с фотографиями своих изделий и штрихкодами для заказов. Забота о сокращении затрат пронизывает каждый аспект деятельности этой компании и по сей день, вплоть до того, что бесплатные образцы конфет, предлагаемые в головном офисе Tootsie Roll, уже давно, как правило, представляют собой изделия в упаковке с дефектами печати, непригодные для розничной продажи{98}.

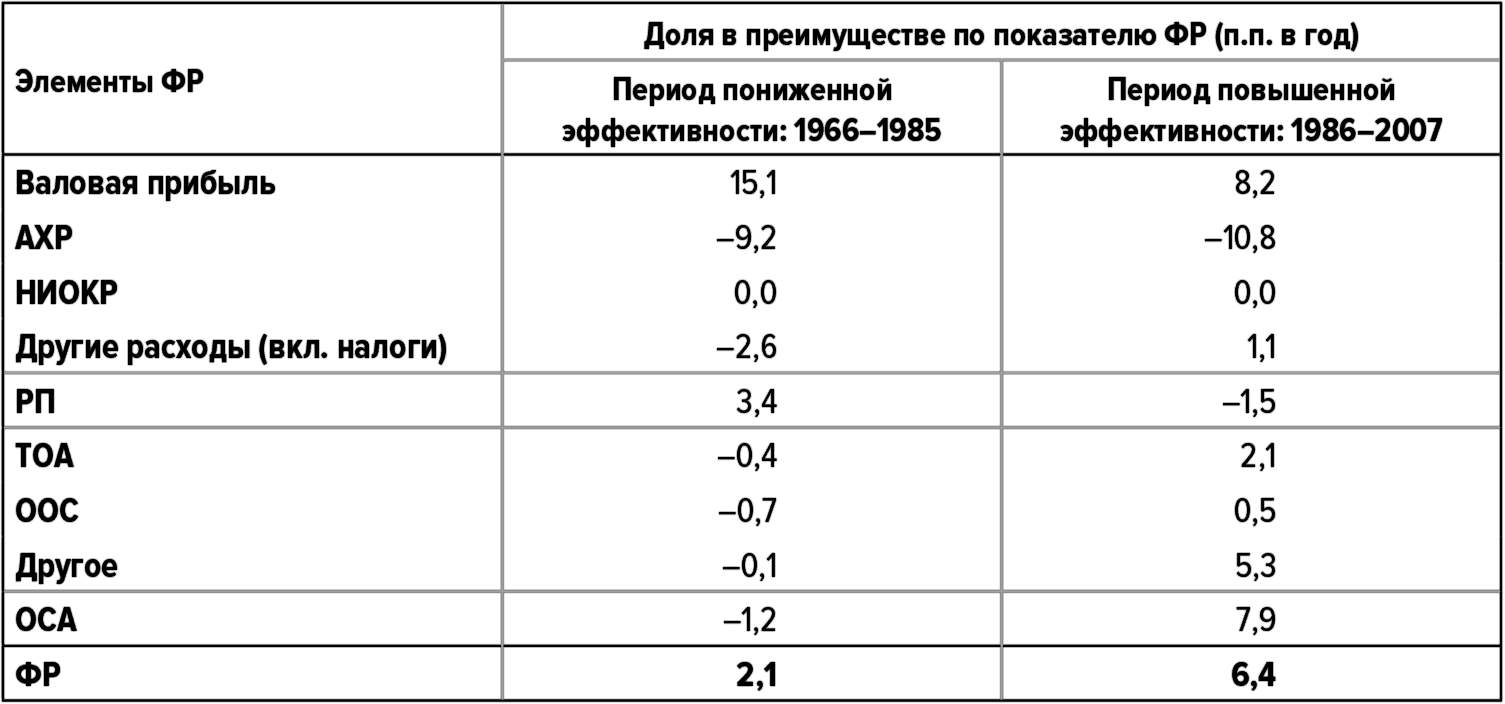

До середины 1980-х преимущество Wrigley над Tootsie Roll по ФР составляло чуть более 2 п.п. Но разница в относительных показателях Wrigley и Tootsie Roll не была статистически значимой. У Wrigley средний балл (по 10-балльной шкале) за этот период составлял 6,7 балла при диапазоне оценок от 2 до 8 баллов, а у Tootsie Roll средний балл 6,2 при диапазоне оценок от 2 до 9 баллов. Если бы Wrigley продолжала идти тем же путем, она стала бы «стайером», практически ничем не отличающимся от Tootsie Roll.

До поры до времени Wrigley и Tootsie Roll наглядно доказывали, что возможны разные пути обеспечения прибыльности. Wrigley имела преимущество по валовой прибыли, которое, однако, достигалось в значительной степени за счет более высоких расходов на маркетинг, которые ухудшали ее показатели АХР. А большая забота Tootsie Roll о бережливости обусловила ее преимущество по оборачиваемости активов благодаря эффективной работе и экономии средств на заводе, на оборудовании, в головном офисе компании и др. Так что конечные результаты у них были очень схожими. Иначе говоря, если Wrigley «тратила деньги, чтобы делать деньги», то Tootsie считала, что «сэкономленный пенни – это заработанный пенни». И обе они были по-своему правы.

Но начиная с 1986 г. Wrigley оторвалась от Tootsie Roll, утроив свое среднегодовое преимущество по ФР и значительно опередив ее по относительной рентабельности. Анализ изменений в структуре преимущества Wrigley поможет нам выявить конкретные различия в поведении компаний, обусловившие преимущество Wrigley по абсолютной и относительной рентабельности.

Прежде всего заметим, что преимущество Wrigley по валовой прибыли хоть и сохранялось, но становилось все меньше и меньше и, более того, с лихвой «компенсировалось» более высокими относительными показателями АХР. Весьма вероятно, что это подтолкнуло Wrigley к разработке новых продуктов и брендов. Появившаяся в 1975 г. жевательная резинка Freedent, которая рекламировалась как не прилипающая к зубным протезам и другим следам вмешательств стоматологов, стала первым новым брендом компании более чем за 60 лет, первой попыткой вырваться из треугольника Wrigley’s Spearmint – Doublemint – Juicy Fruit.

Таблица 23. Составляющие преимущества Wrigley над Tootsie Roll

Источники: Compustat; анализ Deloitte.

Данные могут быть не вполне точными из-за округления.

Для отрасли, в которой потребители покупают некоторые продукты из поколения в поколение, это ознаменовало начало прорыва к творчеству. До 2001 г. Wrigley запустила в продажу также Big Red, Hubba Bubba, Extra, Winterfresh, Eclipse и Orbit. Кроме того, Wrigley пробовала использовать жевательную резинку в качестве носителя для лекарств, в частности антацидов, но эксперименты с Surpass оказались безуспешными. Затраты на разработку, запуск и поддержку все большего числа новых продуктов, сбыт которых во многом определялся все той же стратегией, предполагавшей обилие рекламы, в конце концов привели к тому, что Wrigley стала отставать от Tootsie Roll по рентабельности продаж (РП). И как бы мы ни хотели представить неизменное стремление Wrigley к разработке новых продуктов и другим инновациям в качестве фактора, определяющего ее выдающуюся рентабельность (по аналогии с Linear, Medtronic и A&F), у нее такая связь не прослеживается.

Почти неценовая конкурентная позиция Wrigley и более высокие цены, чем у конкурентов, оказались необходимыми, но не достаточными условиями завоевания ею статуса «чудотворца»{99}. И значит, мы должны выявить какие-то другие особенности ее поведения, которые позволили ей превратить отставание по ОСА на 1,2 п.п. в расчете на год в преимущество почти в 8 п.п. в год. Мы выделили три фактора, каждый из которых в итоге способствовал достижению Wrigley преимущества по объемам продаж, что, в свою очередь, стало возможным благодаря ее сильной неценовой конкурентной позиции.

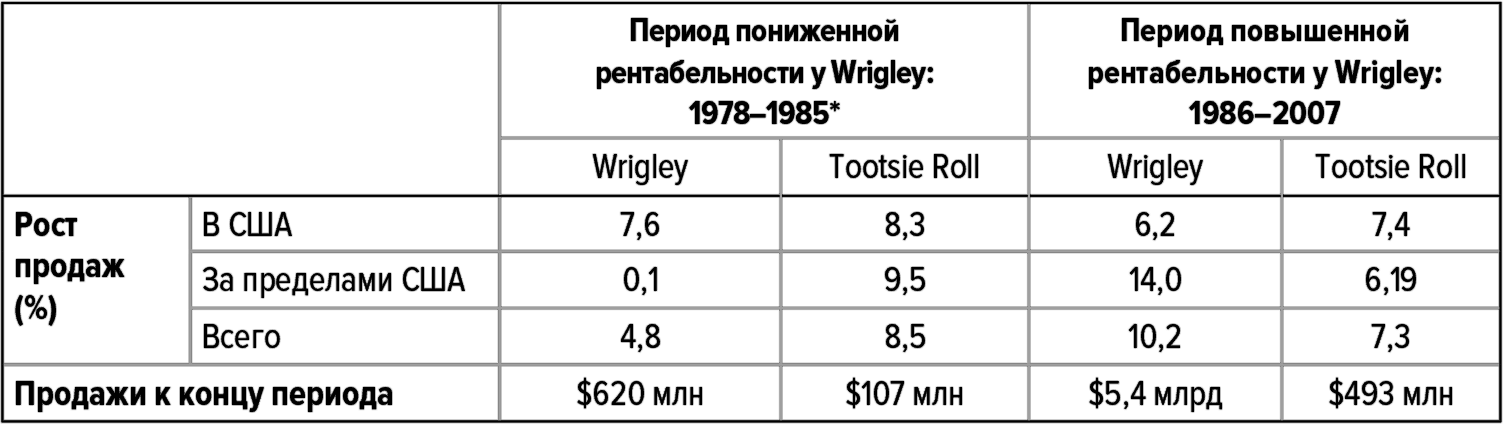

Во-первых, прослеживается соответствие международной экспансии обеих компаний с периодами относительно низкой и относительно высокой рентабельности у Wrigley. Достоверные данные у нас начинаются только с 1978 г., и в этом году 44 % своих доходов Wrigley получила за пределами США. Далее к 1985 г., то есть к концу периода низкой рентабельности, этот показатель у нее упал до 32 %, в то время как Tootsie Roll неизменно сохраняла свои 15 %. Но темпы роста у Tootsie Roll в течение этого периода в целом были почти в два раза выше, чем у Wrigley.

С 1986 г. у Wrigley начинается период высокой рентабельности, в течение которого доля ее продаж на рынках за пределами США неуклонно увеличивалась, и к 2006 г. на них приходилось уже 63 % общих доходов компании – по сравнению с 9 % у Tootsie Roll. При наличии гораздо большей базы бизнес Wrigley рос более чем на 10 % в год, в то время как темпы роста у Tootsie Roll снизились до 7,6 % в год.

Осуществляя международную экспансию, Wrigley копировала схему наращивания своих внутренних операций. Например, перед вторжением в Китай Wrigley провела несколько серьезных рекламных кампаний на радио и телевидении, сопровождавшихся наружной рекламой. Кроме того, чтобы обеспечить широкую розничную продажу, были мобилизованы большие группы продавцов{100}. Несмотря на то что Wrigley избегала поглощений и создания совместных предприятий, ее операции за рубежом оказались чрезвычайно успешными. Так, в Китае Wrigley начала работать в 1989 г., а к 1999 г. по уровню продаж китайский рынок уже был у Wrigley вторым после рынка США. И наверное, самый главный успех Wrigley в Китае – это завоевание ею к 2005 г. 60 % рынка и вытеснение с него крупнейшей местной конфетной компании Guangdong Fanyu Candy Co.{101}.

Таблица 24. Темпы роста продаж у Wrigley и Tootsie Roll на местном и на иностранных рынках[10]

Источники: документы компаний; Compustat; анализ Deloitte.

Во-вторых, бросается в глаза разница в операциях слияния и поглощения/приобретения. В 1966–1985 гг. ни у одной из этих компаний не было существенных сделок такого типа. Однако начиная с 1986 г. Tootsie Roll становится активным приобретателем и между 1987 и 2004 гг. покупает Charms, конфетный бизнес Warner-Lambert, Andes/OTEC и Concord Confections. Сумма продаж этих компаний в годы приобретения их Tootsie Roll составила 48 % от валовой выручки Tootsie Roll в 2006 г.

Напротив, у Wrigley было лишь две существенные сделки такого типа: в 2004 г. она приобрела Joyco (8 % доходов Wrigley на тот момент), а в 2005 г. – конфетный бизнес Kraft (14 % общих доходов Wrigley). Вместе эти две сделки обеспечили 20 % общих доходов Wrigley в 2006 г. Иначе говоря, собственный ежегодный рост доходов у Wrigley за оба вышеуказанных периода вырос с 4,8 до 8,7 %, в то время как у Tootsie Roll он снизился с 8,2 до 4,3 %{102}. Различная активность компаний в этом специфическом направлении обусловила и существенные различия в нематериальных активах, и в балансе Wrigley это выразилось в увеличении оборачиваемости активов, числящихся как «Прочие активы».

Возможно, малое число подобных сделок у Wrigley объясняется в основном ее лидерством по валовой прибыли в масштабе отрасли: вряд ли вы всерьез захотите купить компанию, которая выглядит намного хуже вашей. Это могло бы стать мощным фактором развития, но этот фактор, скорее всего, был просто упущен. Однако Wrigley обеспечила себе возможности роста на неамериканских рынках благодаря своим мощным брендам, сформировавшимся в результате ее долгосрочного инвестирования именно в формирование брендов, а также в налаживание сетей распределения продукции. При этом Wrigley не просто зарабатывала большую часть своих доходов за пределами США, но доминировала на многих крупных неамериканских рынках, на которых она участвовала в конкуренции: в частности, она стала – в своей области – компанией № 2 в Канаде и компанией № 1 в Европе{103}.

Другими словами, Wrigley смогла избежать сделок и расширений за пределами Соединенных Штатов, потому что выбирала решения, соответствующие позиции «лучше» важнее, чем «дешевле» и формуле рентабельности, определяемой правилом увеличение доходов важнее сокращения расходов. Ее бурный рост был обусловлен объемами продаж, доступными при ее неценовой конкурентной позиции. Может показаться, что это утверждение противоречит тому, что вам, наверное, внушали на лекциях по экономике, а именно что ключ к росту объемов продаж – это низкие цены. Дело, однако, в том, что этот принцип относится к высокоэффективным рынкам взаимозаменяемых товаров. А исключительные компании потому и являются исключительными, что не участвуют в такой конкуренции и способны расти и развиваться, продавая свою исключительную продукцию с существенными ценовыми надбавками.

Tootsie Roll же стремилась обеспечивать рентабельность за счет сокращения издержек и в отношении получения доходов полагалась на свои наследственные бренды. Она смогла существенно сократить расходы и начала искать «алмазы в руде» – маленькие компании с солидными брендами и сравнительно высокими затратами. Используя медленно – в силу своей природы – стареющие бренды в незанятых нишах североамериканского конфетного рынка, Tootsie Roll могла повышать рентабельность этих компаний просто за счет снижения затрат, избегая каких-либо существенных вложений. И в итоге стала «стайером».

Однако в конечном счете эта стратегия сделала ее заложницей собственного успеха. Приобретения стоили больших денег, нематериальные активы, учитываемые в балансе, неуклонно увеличивались, а сложности диверсификации продукции вынуждали увеличивать расходы. Если вернуться к нашим общим тезисам, то можно сказать, что ценовые конкурентные позиции и формулы рентабельности, основанные на сокращении затрат, вполне могут быть работоспособными, просто они обычно работают хуже, чем неценовые конкурентные позиции и формулы рентабельности, основанные на увеличении доходов.

И наконец, третье, и последнее: кассовые остатки у Tootsie Roll были намного больше, чем у Wrigley. Систематическая связь между большими кассовыми остатками и низкой относительной рентабельностью не прослеживается. Heartland, наш «чудотворец» в области автоперевозок, неизменно имела большие кассовые остатки, чем «стайер» Werner, и мы считаем, что это способствовало достижению Heartland преимущества над Werner, но как именно – это мы обсудим в следующей главе{104}. Однако в данном случае мы считаем, что большие кассовые остатки у Tootsie Roll были потому, что она просто не сумела использовать эти активы для получения прибыли. Конечно, сидеть на деньгах лучше, чем тратить их, но еще лучше – заставить их работать. Именно это удалось сделать Wrigley: ее прибыли подпитывали экономически выгодный рост, а не просто накапливались на балансе.

Попробуем объяснить вышеизложенное чуть подробнее. Wrigley росла гораздо быстрее и имела более обширную базу, в первую очередь за счет органичной, без слияний и приобретений, международной экспансии. Эта стратегия обходилась дорого, так как требовала расходов на формирование брендов и активов в глобальном масштабе. Но рост Wrigley, опиравшийся на ее сильную неценовую конкурентную позицию (а не на низкие цены), вполне окупился: общая ФР Wrigley росла за счет увеличения доходов, которое с лихвой компенсировало затраты на увеличение базисных активов.

Между тем Tootsie Roll не смогла использовать свои деньги для эффективного роста, в основном из-за сравнительно дорогих слияний и приобретений, из-за перегруженности баланса текущими и нематериальными активами, а также из-за «ползучего» роста базовой стоимости, обусловленного размерами и многообразием ее ассортимента. В результате она получила резкое относительное снижение оборачиваемости активов по сравнению с Wrigley и непрерывно нарастающее отставание от нее по валовой прибыли.

Значит ли это, что приобретения никогда не приносят пользы, а международная экспансия всегда приносит пользу? Отнюдь нет. Но этот подробный комментарий показывает, как на примере конкретных действий компаний и обусловленных ими различий в рентабельности прослеживаются последствия соблюдения (возможно, непреднамеренного) или несоблюдения (возможно, тоже непреднамеренного) трех наших правил.

Wrigley смогла обрести статус «чудотворца» только тогда, когда начала использовать в своем сегменте неценовую конкурентную позицию, построенную на дорогих брендах, для наращивания объемов продаж в ходе международной экспансии. Стратегия «скромных приобретений» Tootsie Roll была ограниченной просто в силу своей природы, так что в результате, в связи с неуклонным ростом активов и ростом расходов, сопровождавшимися все большим усложнением ассортимента, она стала «стайером» с траекторией ослабления НЦКП.

Теперь пора снова вспомнить о нашем «середнячке» Rocky Mountain Chocolate Factory. У нее не было ни особых нюансов, ни секретов, что типично для компаний из этой категории. RMCF сначала сосредоточила усилия на расширении своей сети розничных продаж (с небольшим числом дилеров, действовавших на основе франшизы). Слабый рост выручки и низкая рентабельность RMCF не позволяет объяснять ее действия и результаты, опираясь на результаты нашего анализа для Wrigley и Tootsie Roll. Если неценовая конкурентная позиция и формула рентабельности, основанная на высоких ценах, не приводят к успеху, то на самом общем уровне остается только констатировать, что неценовая стоимость, создаваемая компанией, недостаточна для поднятия цен до уровней, необходимых для достижения успеха.

На примере RMCF мы можем ясно разглядеть проблемы, связанные со стремлением к конкурентной позиции, основанной на принципе «лучше» важнее, чем «дешевле», и формуле рентабельности, соответствующей принципу увеличение доходов важнее сокращения расходов. Из пяти лет в период 1984–1988 гг. она четыре года терпела убытки, прежде чем перешла к модели, в значительной степени построенной на договорах франшизы. Два года высокой рентабельности, по-видимому, стимулировали быстрое расширение и франшизы, и сети собственных магазинов компании, так что рентабельность снизилась. Появились новые форматы и новые каналы распределения, но от всего этого пришлось отказаться, поскольку рентабельность продолжала снижаться. Затем компания вернулась к модели, построенной исключительно на франшизе, но по-прежнему исповедовала концепцию изготовления высококлассных шоколадных конфет вручную прямо на местах.

Стремление решить сложную проблему с выходом на новый уровень (а не как обычно, за счет снижения цен и затрат) помогло ей удержаться на плаву. Несмотря на трудное начало, абсолютная рентабельность у RMCF неуклонно росла, и даже имела место весьма впечатляющая последовательность 9-балльных оценок, так что этот «середнячок» сумел блеснуть значениями ФР, характерными для выдающихся компаний. Еще более интересен второй «середнячок» Whole Foods, показатели которого мы рассмотрим чуть ниже. Это второй из двух наших «середнячков» с неценовой конкурентной позицией и формулой рентабельности, основанной на увеличении доходов, и второй из двух наших «середнячков», у которого ФР систематически увеличивалась.

Применение принципа «лучше» важнее, чем «дешевле» в решении сложной проблемы само по себе не гарантирует успеха по той простой причине, что целенаправленный поиск решения не является достаточным условием нахождения решения. Но, пожалуй, он является необходимым условием.

- Глава 4 Увеличение доходов важнее сокращения расходов

- Повышение производительности приложений с помощью хранимых процедур

- Увеличение глубины рекурсии процедур и триггеров

- 6.9. Подготовка данных для расчета прибыльности

- 4. Подсчет и пересчет

- Перечень типичных просчетов при определении конечной цели проекта

- 8.3. Расчет шумовых характеристик УУ

- Расчет показателей

- Повышение точности вычисления формул

- Установка значений спин-счетчиков

- Методы расчета

- 4.16. Повышение привилегий