Книга: Инновационный продукт. Инструменты маркетинга

1.5. Определение перечня основных показателей, полученных в результате детального анализа рынка на примере практического кейса

1.5. Определение перечня основных показателей, полученных в результате детального анализа рынка на примере практического кейса

Перед тем, как приступить к детальному исследованию рынка, необходимо обозначить перечень показателей, с помощью которых будет проводиться расчет финансово-экономических показателей, и выбрать ключевые из представленного ниже списка:

• общий оборот целевого рынка, руб./шт.;

• динамика развития рынка и прогноз на 3—5 лет;

• оценка прямых аналогов, их стоимость на рынке;

• продукция, пользующаяся наибольшим спросом;

• основные сегменты потребителей, целевые сегменты;

• актуальность разработки и производства на основании данных о рынке;

• ценовые характеристики нового продукта;

• предварительная оценка ожидаемого объема продаж компании, руб./шт.;

• основные методы коммуникаций при выводе продукции на рынок;

• расчет ориентировочных затрат на продвижение.

В зависимости от типа инновационного проекта, новизны продукта, исследуемой отрасли и других характеристик, перечень показателей может дополняться и корректироваться, но не значительно.

Пример. Результаты анализа рынка кровельных материалов и определения ключевых показателей

При отсутствии резких политических изменений в 2007—2011 гг. ежегодный прирост в строительстве согласно данным Министерства экономического развития и торговли РФ и по мнению экспертов может достигнуть 10—12%.

Производство строительных материалов в 2006 г. увеличилось на 6,4%.

В суммарном вводе в эксплуатацию зданий превалирует жилищное строительство. На долю зданий нежилого назначения в 2006 г. приходилось 17% от общего строительного объема и 4,7% от количества всех построенных зданий (рис. 1.3).

Рис. 1.3. Структура ввода в эксплуатацию нежилых зданий в России, доля от общего объема вводимых в эксплуатацию зданий

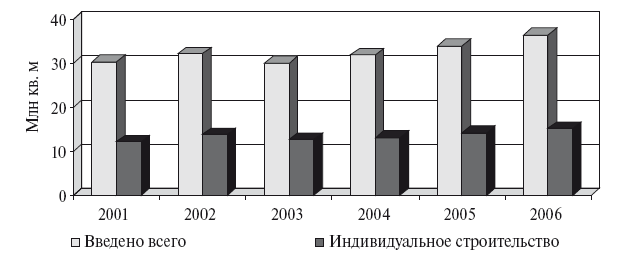

Жилой сектор по сравнению с нежилыми зданиями развивался в 2006 г. достаточно динамично: ввод жилых зданий в целом по России составил 42,84 млн кв. м. Доля индивидуальных застройщиков в общем объеме построенного в 2006 г. жилья составила 42,1% (рис. 1.4).

Рис. 1.4. Структура строительства жилья по исследуемым регионам в 2006 г.

Существующий в настоящее время жилой фонд Российской Федерации имеет по этажности следующую структуру:

• дома высотой 1—4 этажа – 98,4%;

• пятиэтажные дома – 1,1%;

• шестиэтажные и выше – 0,5%.

Площадь жилых помещений, размещенных в аварийных и ветхих строениях, в 2,5 раза превышает объем введенного в 2006 г. жилья и составляет более 91 млн кв. м.

По итогам 2005—2006 гг. в целом по России отмечались тенденция снижения темпов строительства общеобразовательных учреждений и практически полное отсутствие строительства детских дошкольных учреждений.

Исключением является ряд регионов, по которым отмечен рост: Московский регион, г. Москва, Ставропольский край, Белгородская область, Ростовская область, Республика Татарстан, Тюменская область. Учитывая, что на 2007—2008 гг. Правительством РФ среди приоритетов развития были обозначены социальная сфера и здравоохранение, намечены перспективы развития данных направлений в строительстве как образовательных учреждений, так и объектов здравоохранения.

Рассмотрим, к примеру, рынок кровельных материалов. В России около 94% всех строений имеют скатные крыши. В новом строительстве доля скатных крыш составляет 97%.

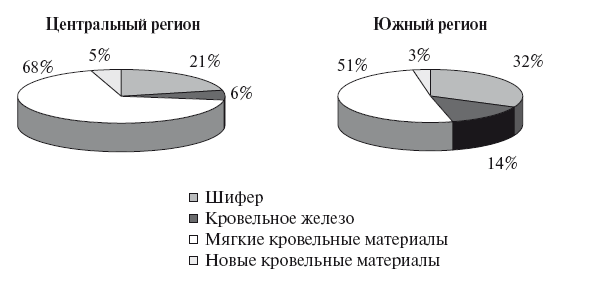

Потребление шифера имеет свою специфику в зависимости от региона. В Южном регионе, например, потребление шифера ниже, чем в Центральном (рис. 1.5).

Рис. 1.5. Структура кровельного фонда по видам материалов по итогам 2006 г.

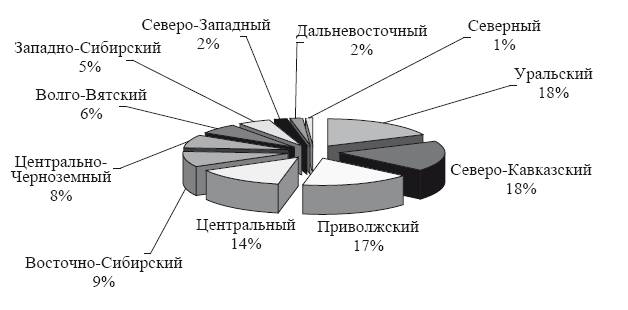

Общее распределение объемов потребления по регионам представлено на рис. 1.6.

Коммерческая практика работы на рынке кровельных материалов уже сложилась и представляет собой достаточно четкую структуру:

• производители (заводы) асбестоцементных изделий;

• оптовые фирмы – посредники в регионах;

• проектные институты;

• строительные организации;

• строительные рынки и специализированные магазины стройматериалов;

• конечные потребители.

Рис. 1.6. Распределение объемов потребления шифера по регионам Российской Федерации в 2006 г.

Большинство предприятий-посредников, работающих на рынке кровельных материалов, предоставляют потребителю комплекс дополнительных услуг: консультации по выбору материала, расчет кровли, погрузку, бесплатную доставку, шеф-монтаж.

Представители компаний-посредников сформулировали минимальные требования, которыми они руководствуются при выборе поставщика (представлены в порядке убывания):

1. Обеспечение в сезон коротких сроков поставки, что гарантируется близким географическим расположением производителя.

2. Гибкая ценовая политика, подразумевающая наличие скидок и возможности отсрочки платежа.

3. Наличие широкого ассортимента изделий, в том числе окрашенного шифера (цветовая гамма), ассортимента типоразмеров продукции, пользующейся наибольшим спросом.

4. Снижение процента боя при доставке товара заказчику.

5. Оказание рекламной поддержки от предприятий-производи-телей.

6. Оказание поддержки в организации и проведении широкой разъяснительной кампании по безопасности асбестосодержащих материалов.

7. Организация и проведение обучающих семинаров силами предприятия-производителя для своих посредников по организации продаж, технологии работы с материалом.

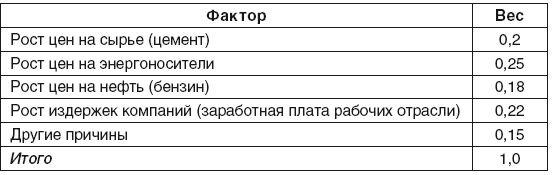

За 2005—2006 гг. увеличение цен на шифер составило по сравнению с ценами на конец 2004 г. 49%, что превышает удорожание продукции в целом по промышленности стройматериалов (40,3%). Основным фактором повышения цен на шифер является существенный рост цен на цемент.

В 2006 г. темпы роста цен на шифер составили 14,3%. Данная тенденция сохранилась и в 2007 г.

На 2008—2011 гг. снижения темпов роста цен не прогнозируется в связи с ожидаемым ростом цен на энергоносители, определяющие цены в отрасли.

Основными факторами, влияющими на изменение цен, по данным опроса экспертов, являются следующие (табл. 1.2).

Таблица 1.2

Факторы, влияющие на изменение цен

По данным Госкомстата РФ, в 2006 г. российский рынок кровель оценивался в 2,92 млрд кв. м, из них примерно 1,52 млрд кв. м занимали плоские кровли и 1,4 млрд кв. м – скатные.

Рынок материалов для скатных кровель продолжает расти. При этом значительно увеличилось количество новых материалов.

Крупнейшими производителями шифера являются: ОАО «Себ-ряковский комбинат асбестоцементных изделий», г. Михайловка Волгоградской области (в 2006 г. произвел 21,2% всего российского шифера); ОАО «Белгородасбестоцемент», г. Белгород (17% общего объема шифера по Российской Федерации). Далее идут ОАО «ЛАТО», п. Комсомольский, Республика Мордовия (8,9% отечественного шифера) и ОАО «Красный строитель», г. Воскресенск (7,3%). «Ульяновскшифер» занимает 6-е место по результатам 2006 г. с долей в 6%, и «Сухоложскасбоцемент», Свердловская обл. с долей 4,7% – на 7-м месте.

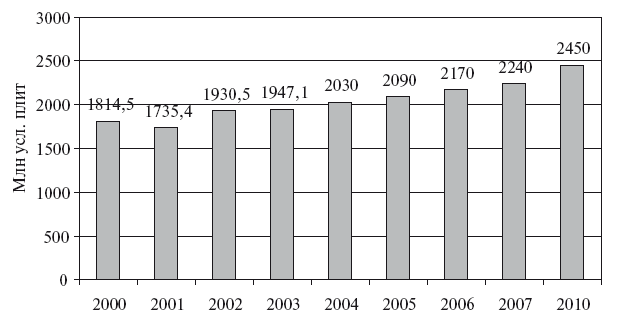

В среднем по России в ближайшей перспективе будет наблюдаться рост рынка с постепенным смещением от традиционного серого шифера и асбоцементных плиток к окрашенной продукции, из центра на периферию. До 2009 г., по оценкам, рост составит в среднем 3—5% ежегодно (рис. 1.7).

Рис. 1.7. Прогноз развития рынка шифера до 2010 г.

Прирост выпуска продукции будет обеспечен новыми видами изделий: окрашенными волнистыми крупноразмерными и мелкоразмерными листами, в том числе полуволнистыми, плоскими прессованными плитками различного профиля, плитами для навесных вентилируемых фасадов.

Основными сегментами, в которых применение шифера занимает значительную долю в общем объеме, являются промышленные предприятия (25%), реконструкция жилого фонда (20%), строительство частных сельских домов, сельскохозяйственных предприятий и садовых участков (по 15%). Данные по регионам различны в зависимости от объема инвестиций, развития региона, платежеспособности населения.

По данным Госкомстата РФ, в 2006 г. российский рынок скатных кровель оценивался в 1,4 млрд кв. м.

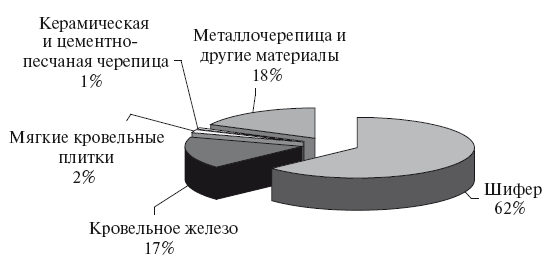

Согласно статистическим данным, приводимым рядом экспертов, по итогам 2006 г. суммарный объем потребления кровельных материалов для скатных крыш превысил 210 млн кв. м. Самым значительным видом из числа этих материалов был шифер – 62%-ная доля рынка (рис. 1.8).

Рис. 1.8. Структура потребления кровельных материалов для скатных крыш в 2006 г.

При этом значительно увеличилось количество новых материалов. В целом, за последние 2 года прирост рынка новых видов кровельных материалов – около 4% ежегодно.

На первых местах по представленности в посреднических фирмах находятся металлочерепица, мягкая кровельная черепица, рулонные кровельные материалы и шифер. Несмотря на то что новые кровельные материалы чаще встречаются в ассортименте торговых и строительных фирм, шифер определенно лидирует в объемах продаж во всех рассматриваемых регионах.

В целом можно с уверенностью говорить о том, что в 2009 г. более современные кровельные покрытия потеснят традиционные материалы. Их доля, по прогнозам специалистов, составит 22– 25% общего объема отечественного рынка материалов для скатных кровель (рис. 1.9, табл. 1.3).

Таким образом, можно утверждать, что еще около трех лет шифер будет достаточно востребован, особенно в регионах РФ и среди сельских жителей.

Рис. 1.9. Тенденции развития рынка кровельных материалов на период до 2010 г.

Таблица 1.3

Тенденции развития рынка кровельных материалов на период до 2010 г.

Прогноз роста в объемах составляет суммарно 23% до 2009 г., несмотря на потерю доли рынка с учетом развития современных материалов.

Наиболее «опасными» товарами – заменителями шифера с точки зрения снижения доли рынка и объемов продаж являются:

• мягкие кровельные плитки отечественного производства по зарубежной технологии (при условии снижения цен);

• листовая кровля (при условии использования в производстве новых, более долговечных и надежных сплавов).

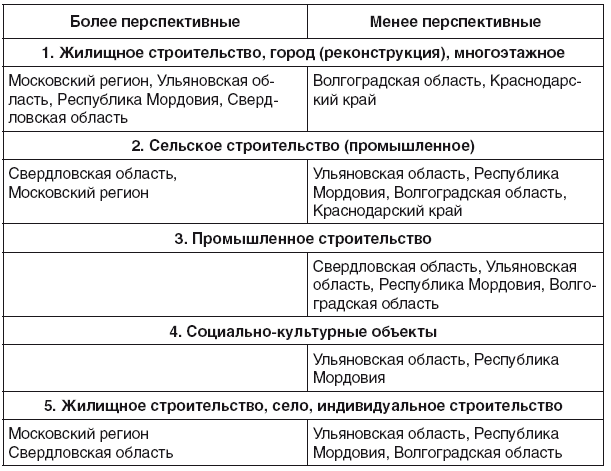

При проведении исследования анализировались регионы, определенные техническим заданием: Московский регион, Краснодарский край, Волгоградская область, Свердловская область, Ульяновская область, Республика Мордовия. Внутри каждого региона определялись наиболее перспективные целевые сегменты с точки зрения перспективности работы и наличия потенциала для увеличения рынка сбыта.

Результаты отражены в табл. 1.4.

Таблица 1.4

Наиболее перспективные регионы по результатам сегментации

Московский регион

Мнения по прогнозу применения шифера в Московском регионе неоднозначны. Большинство респондентов прогнозируют стагнацию рынка шифера, в меньшей степени это касается сельских районов, поскольку определяющим фактором при выборе ими материала остается цена. По мнению экспертов, применение шифера в области останется на прежнем уровне или вырастет на 3—5% за счет использования окрашенного шифера.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло– и водоснабжение.

Краснодарский край

Рост рынка шифера участниками не прогнозируется. Без перехода на новую модернизированную продукцию долю рынка асбоцементных материалов будут постепенно забирать новые материалы.

Новая стабильная позиция – по трубам для кабельной канализации. Связисты используют только асбоцементные, так как все остальные не устраивают по срокам эксплуатации и защите. Основное преимущество – защита от грызунов и только асбоцементные трубы способны противостоять крысам. Объемы потребления труб будут расти ориентировочно на 15—20% в год.

Еще одна неиспользованная возможность для продвижения шифера в регионе появляется за счет того, что: большое строительство ведется в районе побережья; металл и другие материалы не выдерживают длительного воздействия морской соли и влажности; только шифер эксплуатируется достаточно долго. Но проблема внешнего вида заставляет потребителей (гостиницы, отели, кафе и т.д.) обращаться к новым материалам.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• кабельная канализация (связь);

• системы канализации и мелиорации.

Ульяновская область

Две трети из числа опрошенных экспертов уверены, что в ближайшие 5—10 лет ситуация в отрасли в корне не изменится и шифер по-прежнему будет востребован. Основанием для столь уверенных заявлений служит низкий социальный уровень жизни населения области. Поскольку оно является основным потребителем шифера, а экономическая ситуация в области по-прежнему напряженная, то и проблемы сбыта товара не будет. Производством шифера в регионе занимается ООО «Ульяновскшифер», поэтому соседние области и республики по-прежнему активно закупают шифер для своих нужд. Прогноз на перспективу свидетельствует о том, что объем вывоза шифера за пределы области останется на уровне 2006 г.

Необходимо особо отметить, что, несмотря на сложную экономическую ситуацию в регионе правительство области выделяет средства на строительство и ввод в эксплуатацию объектов социально-культурного назначения и здравоохранения.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• социально-культурные объекты;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло– и водоснабжение.

Республика Мордовия

Проблема строительства нового жилья и ремонта существующего жилого фонда по-прежнему актуальна. Для ремонта кровли активно используется шифер. Прогнозируется рост строительства промышленных и сельхозобъектов. Шифер производит в регионе ОАО «ЛАТО» (Республика Мордовия), имеющее широкий ассортимент асбоцементных изделий.

В большинстве случаев экстерьер не играет существенной роли для потребителя, поэтому здесь шифер остается востребованным. Крупнейшими потребителями шифера были и остаются частные застройщики. Этот сектор будет стабильно развиваться; по оценкам экспертов, рост потребления шифера составит около 5% в год.

Так же как и в Ульяновской области, здесь вводятся в действие объекты социально-культурного назначения и здравоохранения. Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• социально-культурные объекты;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло– и водоснабжение.

Волгоградская область

Большинство опрошенных фирм говорят о стабильности рынка шифера. Рост продаж новых материалов, конечно, отберет какую-то часть рынка, но скорее всего произойдет перераспределение долей между мягкими материалами и металлочерепицей, не затрагивая доли шифера, поскольку в промышленном, сельскохозяйственном и бюджетном строительстве альтернативы шиферу пока нет. Рост рынка в регионе прогнозируется на уровне 5—7% в год. При предложении частным застройщикам окрашенного шифера различной цветовой гаммы, динамика роста может увеличиться.

Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло– и водоснабжение.

Свердловская область

На селе в ближайшем будущем изменений не предвидится, основным материалом по-прежнему останется шифер. В городах области (Урал традиционно силен в обработке металлов) возможно увеличение доли металлочерепицы с различными защитными покрытиями. Это в большей степени касается только вновь возводимых зданий. Доля шиферных крыш в городах останется на прежнем уровне, а при ремонте крыш, как правило, не меняют тип материала.

Общий прогноз по области – стабилизация спроса на шифер; в случае вывода на рынок новых видов шифера – рост 4—5% в год. Рост потребления прогнозируется на следующих сегментах:

• жилищное строительство, город (реконструкция), многоэтажное;

• сельское строительство (промышленное);

• промышленное строительство;

• жилищное строительство, село, индивидуальное строительство;

• кабельная канализация (связь);

• тепло– и водоснабжение.

Наименее экономически развитые регионы являются наиболее привлекательными с точки зрения долгосрочной перспективы развития рынка асбоцементного шифера, рекламных вложений, развития сбытовой сети. Потребление шифера в глубинке России еще долго будет достаточно активным.

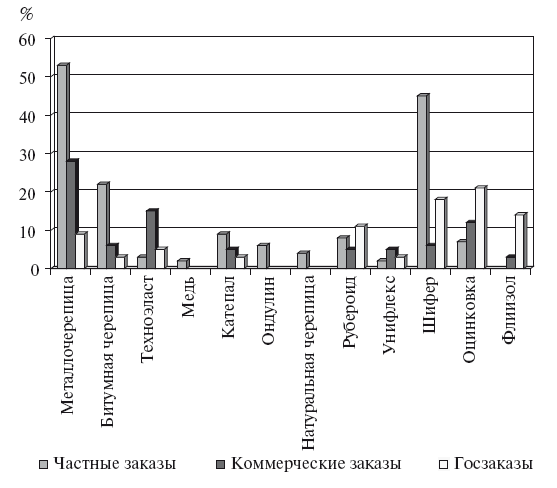

По результатам опроса, наиболее часто используемые материалы в частных заказах – металлочерепица, шифер, битумная черепица. В коммерческих заказах предпочтение отдается металлочерепице, техноэласту и оцинковке. При строительстве государственных объектов наиболее популярные материалы – оцинковка, шифер, флиизол, рубероид (рис. 1.10).

Рис. 1.10. Кровельные материалы, чаще всего используемые на заказах

В ходе опроса торгующих организаций в выбранных целевых регионах было выявлено, что большинство работает с продукцией местного производителя, не предъявляя к нему особых требований. Определяется это как правило налаженными долголетними деловыми связями и выгодностью сотрудничества.

Для производителя важно сохранить потребителя на данном рынке, так как выход на рынки других регионов сильно затруднен и связан с высокими затратами.

Используемые посредниками методы продвижения товара на рынке

Продвижению продукции уделяют внимание относительно крупные фирмы и те, в портфеле которых шифер занимает весомое место. По результатам опроса выявлена практика продвижения продукции, предпочтения рекламодателей при выборе средств и эффективности рекламы (в порядке убывания):

1) отраслевые СМИ: строительные и архитектурные издания, прайс-листы деловых газет и журналов (марка дилера и его адрес);

2) реклама на биллбордах и щитах вдоль автомобильной трассы;

3) стимулирование продаж: подарки к строящемуся дому (необходимые мелочи), фурнитура (часть) в подарок и т.д.;

4) реклама на автотранспорте;

5) семинары для специалистов, архитекторов, всевозможные конкурсы для специалистов (проект с использованием шифера);

6) спонсорские мероприятия, PR-акции с целью повышения имиджа шифера;

7) участие в региональных выставках;

8) реклама на телевидении (строительство объекта, ремонт с применением шифера).

В практике чаще всего используются четыре первых метода, остальные – по желанию посреднических фирм или не системно, отрывочно проводимые мероприятия.

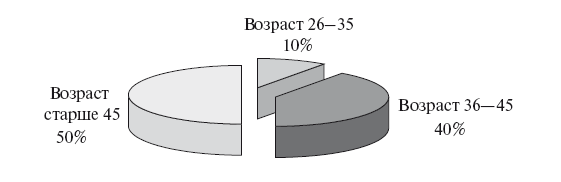

По результатам опроса конечный потребитель шифера – это мужчина в возрасте от 30 лет и старше, по социальному статусу в большинстве своем – служащий, рабочий, реже – пенсионер, имеющий невысокий уровень дохода – от 400 до 100 долл, в месяц, знающий, что ему нужно, и, как следствие, посещающий торговую точку с целью приобрести выбранный материал (рис. 1.11).

Шифер использует по необходимости, приглядываясь к более привлекательным, но и более дорогим материалам. До тех пор, пока не сравняются цены на шифер и новые кровельные материалы, будет устойчив в своих предпочтениях. Информацию черпает из средств массовой информации и наружной рекламы, в меньшей степени – от знакомых.

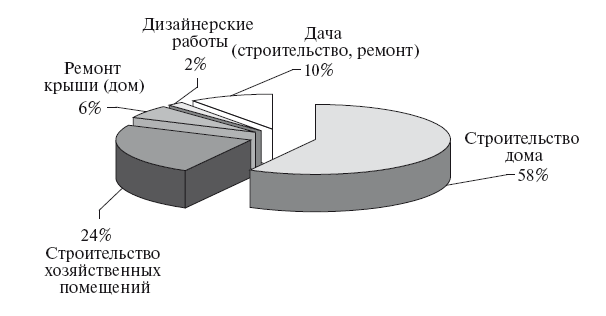

В большинстве случаев приобретается шифер для строительства дома (рис. 1.12).

Рис. 1.11. Распределение потребителей по возрасту

Рис. 1.12. Цель приобретения шифера

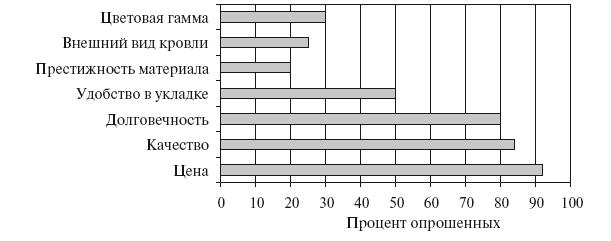

Данные факторы определяются стремлением минимизировать затраты на строительство, что обусловлено в целом невысокой покупательной способностью по стране.

Рис. 1.13. Потребительские предпочтения, влияющие на приобретение шифера

Имидж производителя, престижность материала и дизайн для потребителей данной категории практически не имеют значения. В последнее время потребитель все больше внимания уделяет цветовой гамме материала, желая выделиться, не затрачивая значительных ресурсов (1.13).

Перспективы развития отрасли

Рынок кровельных материалов характеризуется как привлекательный, с растущим спросом. Уровень конкуренции на рынке в настоящий момент высокий. Появления крупного лидера, способного кардинально изменить ситуацию в отрасли в ближайшее время, по оценкам экспертов, не ожидается.

К благоприятно проявляющимся факторам, снижающим уровень конкуренции, можно отнести низкое влияние поставщиков и покупателей.

К факторам, усиливающим уровень конкуренции, относятся высокие барьеры на выход с рынка, сильная конкуренция в смежных отраслях, сильное влияние со стороны товаров-заменителей.

Прогноз изменения факторов конкуренции показывает, что в ближайшей перспективе ситуация в основном не изменится, за исключением товаров-заменителей (металлической кровли, черепицы и мягких кровельных материалов на органических связующих), влияние которых определенно усилится.

Недостаток финансовых средств у предприятий на обновление технологического оборудования в условиях постоянного роста цен на оборудование, высокие таможенные пошлины на ввоз увеличивают уровень конкуренции. Зарубежные производители работают в постоянном процессе совершенствования технологии и разрабатывают новые виды кровельных материалов.

Общий вывод

Уровень конкуренции на рынке кровельных материалов высок и в прогнозируемом периоде не изменится; есть вероятность усиления конкуренции.

Для снижения влияния конкуренции и повышения привлекательности асбоцементной отрасли необходимо проводить работу с потребителями и посредниками, а также лоббировать интересы отрасли с точки зрения привлечения дополнительных инвестиций для обновления технологического парка.

По итогам исследования

• общий объем и динамика целевого рынка, прогноз динамики на 3—5 лет;

• оценка прямых аналогов, их цены на рынке;

• продукция, пользующаяся наибольшим спросом;

• основные сегменты потребителей, целевые сегменты;

• актуальность разработки и производства на основании данных о рынке;

• предварительная оценка ожидаемого объема продаж;

• основные методы коммуникаций при выводе на рынок;

• ориентировочные затраты на продвижение.

На основании перечня основных показателей, необходимых для принятия решения по инновационному проекту, принято решение о производстве цветного шифера, который, по оценкам потребителей, является конкурентоспособным продуктом, имеющим невысокую цену и стоимость монтажа.

Целесообразно полевые исследования проводить силами специализированных исследовательских компаний, а аналитику и разработку маркетинговых стратегий – силами службы стратегического маркетинга предприятия.

Инвестиционная деятельность является одним из ключевых элементов стратегического управления предприятием. Функции стратегического маркетинга, помимо реализации в ходе отдельных инвестиционных проектов, должны осуществляться на регулярной основе. В частности, при постоянном анализе рынка и стратегической ситуации на нем должен идти поиск изменений стратегического потенциала предприятия, адекватных ситуаций, т. е. будущих инвестиционных проектов.

На крупном предприятии целесообразно создание отдельного подразделения по развитию. В его состав должны быть включены отдел инвестиций и отдел стратегического маркетинга, реализующего функции стратегического маркетинга; оперативные маркетинговые функции при этом закрепляются за отделом маркетинга, входящим в состав коммерческой дирекции.

В связи с повышением интенсивности конкуренции и глобализацией на большинстве рынков, роль маркетинговых аналитиков и соответственно маркетингового анализа трудно переоценить.

- 1.1. Схема и основные этапы разработки новой продукции

- 1.2. Реализация функций маркетинга на различных этапах инвестиционного проекта

- 1.3. Структура и порядок проведения маркетингового анализа инвестиционных проектов

- 1.4. Основные результаты маркетингового анализа

- 1.5. Определение перечня основных показателей, полученных в результате детального анализа рынка на примере практического кейса

- 1.6. Расчет предварительного бюджета на продвижение на примере кейса «Медицинские мониторы»

- Контрольные вопросы

- Литература

- Обзор основных причин повреждения базы данных

- 1.2. Определение количества информации. Единицы измерения количества информации

- 2.5. Разработка технического задания на проведение детального анализа рынка при работе над инновационным проектом. Основ...

- 9.1. Проблема синтаксического анализа

- Определение версии клиента

- Определение пользовательского формата числовых данных

- Определение целей. Построение цепочек

- Список основных источников информации

- Определение необходимого системного вызова

- Раздел 1 Лояльность: определение и ключевые факторы

- Определение позиционного уровня

- 3.3. Определение объектов защиты