Книга: Видеть лес за деревьями. Системный подход для совершенствования бизнес-модели

Расцвет и крах

Разделы на этой странице:

Расцвет и крах

В 12.25 дня 17 октября 2000 г. на окраине города Хатфилд потерпел крушение поезд, шедший на скорости 185 км/ч из Лондона в Лидс. Четверо пассажиров погибли, 33 получили ранения. Непосредственной причиной аварии стал излом рельса, но проблема крылась глубже – в неспособности организации под названием Railtrack, отвечавшей за техобслуживание и ремонт путей, станций и системы сигналов, эффективно выполнять свою работу. Однако многие считали, что истинная причина даже не в этом, а в дроблении отрасли, последовавшем за приватизацией British Rail – организации, прежде управлявшей всеми железнодорожными перевозками.

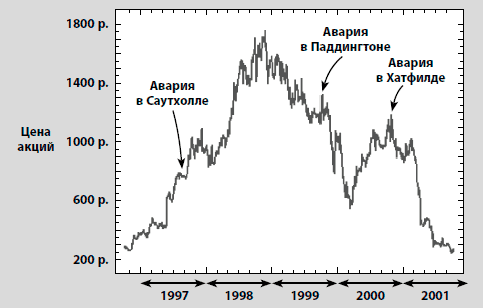

До приватизации всеми путями, сигналами, станциями и поездами управляли централизованно, и ответственность за систему в целом лежала на British Rail. Однако затем группа из 25 компаний получила 25 отдельных франшиз на управление поездами, а новая компания Railtrack, чьи акции были размещены на бирже 20 мая 1996 г. по цене 390 пенсов, взяла на себя ответственность за пути и сигналы. Ни одна организация не отвечала за эту взаимосвязанную систему в целом, поэтому, как говорили многие, катастрофа была вполне ожидаема. Крушение в Хатфилде стало третьим с момента приватизации: семеро пассажиров погибли при крушении поезда в Саутхолле в Западном Лондоне 19 сентября 1997 г. и 31 – возле вокзала Паддингтон, также в Западном Лондоне, 5 октября 1999 г.

В течение нескольких месяцев после произошедшего в Хатфилде Railtrack проводила обширную программу аварийных работ, но для этого потребовалось закрыть некоторые линии. В то же время на многих других участках железной дороги ввели ограничения скорости. Система была обречена на крах. Поездки, обычно занимавшие час, теперь могли отнять четыре, если поезд вообще отправлялся. Railtrack должна была выплатить несколько миллионов фунтов стерлингов компенсации компаниям-перевозчикам, которые по ее вине не могли отправлять поезда и теряли доход. Пассажиры негодовали, и единственными, кого вполне устраивала эта ситуация, были внутренние британские авиалинии.

Контрольная работа: где петля?

Вот отрывок из статьи, опубликованной в одной из ведущих британских газет, The Times, 24 ноября 2000 г.:

«…единственным положительным изменением со времен British Rail стал устойчивый рост числа пассажиров. Но железнодорожные компании, некоторые из которых недалеки от банкротства, скоро столкнутся с ужасным порочным кругом. Им нужно будет вкладывать деньги, чтобы привлечь клиентов, однако у них не окажется на это средств, если доход будет сокращаться».

Не правда ли, типичный пример системного мышления? Какая петля лежит в основе этой истории? И как она ведет себя?

На самом деле мы уже видели диаграмму цикличной причинности, лежащую в основе этой истории (рис. 5.15).

Как говорится в статье The Times, вскоре после приватизации база довольных клиентов выросла, так как больше людей стали ездить поездами, и доход от продаж и прибыль железнодорожных компаний увеличились. Это обеспечило приток средств для инвестиций, что способствовало дальнейшему росту базы довольных клиентов, в результате чего в отрасли железнодорожных перевозок создавался потенциально мощный двигатель экспоненциального роста.

Затем произошел ряд аварий. Первая, в 1997 г. в Саутхолле, не повлекла серьезных последствий, так как общественность понимает, что время от времени несчастные случаи происходят. Вторая авария, на Паддингтонском вокзале в 1999 г., вызвала более широкий общественный резонанс, а авария в Хатфилде всего год спустя переполнила чашу терпения. Она не просто потрясла пассажиров поездов – ведь они рассчитывали на безопасность перевозок. Надежность обслуживания резко пошла на спад, и база довольных клиентов сократилась. Внезапно доход от продаж упал, прибыль исчезла, шансы на получение средств для инвестиций без помощи правительства были ничтожны…

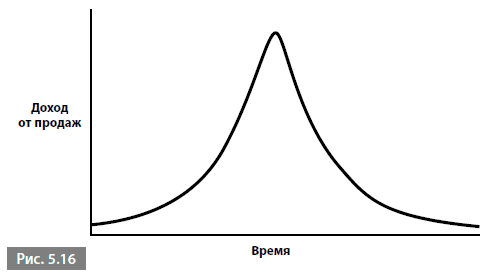

В статье из The Times прямо говорится, что железнодорожные компании «столкнутся с ужасным порочным кругом». Круг процветания превратился в порочный круг в результате одного-единственного происшествия. За расцветом последовал крах, экспоненциальный рост внезапно перешел в экспоненциальный упадок (рис. 5.16).

Характерные для бизнеса циклы процветания и краха вызывают два вопроса:

• Почему крах происходит так быстро и резко?

• Если крах начался, почему его так трудно остановить?

Ответы дают системное мышление и простая диаграмма цикличной причинности, которую мы только что рассмотрели.

Крах наступает так быстро, потому что основополагающая структура системы остается прежней. Началом краха обычно становится внешнее событие, возможно, всего одно, в результате которого усиливающая петля переключается с экспоненциального роста на экспоненциальный упадок, с процветания на крах. В данном случае авария в Хатфилде внезапно превратила базу довольных клиентов в базу крайне недовольных клиентов. Но можно припомнить и немало других аналогичных примеров из мира бизнеса.

Сеть ювелирных магазинов Ratner’s

В 1980-х гг. одним из самых успешных бизнесменов Великобритании был Джеральд Ратнер, создавший сеть ювелирных магазинов, где продавались золотые цепочки, дешевые часы, предметы интерьера и т. п. Компания процветала, и вот 24 апреля 1991 г. Ратнера пригласили выступить в Британский институт директоров. В своей речи он объяснил успех компании тем, что в его ювелирных магазинах продается «дерьмо» (его выражение, не мое).

Неудивительно, что выступление Ратнера широко освещалось в СМИ, и также неудивительно, что прежде преданные клиенты, среди которых было много девушек-подростков, регулярно покупавших новое украшение к выходным, внезапно решили ходить в другие магазины.

Компания не выдержала такого потрясения и вскоре обанкротилась.

Крах трудно остановить по трем причинам. Во-первых, неожиданность: крах происходит так внезапно, что застает всех врасплох. Во-вторых, поскольку структура системы, заботливо взращенный двигатель роста бизнеса, остается неизменной, руководство просто не знает, что можно действовать иначе, тем более что причина краха часто находится за пределами системы бизнеса. И в-третьих, существует неумолимая динамика экспоненциального упадка – мощь запущенного экспоненциального маховика. Помните лягушек?

Конец линии

Воскресным утром 7 октября 2001 г. главной новостью в Великобритании стало решение правительства назначить управляющего делами компании Railtrack. По сути, эта приватизированная компания ликвидировалась и переходила под контроль государства. Вот как осветила эту новость газета Sunday Times:

«Обанкротившаяся Railtrack молит государство о спасении

Компания Railtrack, владеющая сетью железных дорог Великобритании, находится на грани банкротства и ведет с правительством переговоры о спасении. Ожидается, что завтра фирма Ernst & Young возьмет на себя управление делами компании, так как руководство Railtrack отказалось от попыток спасти группу, оказавшуюся в критическом финансовом положении. Завтра Railtrack должна объявить о приостановке торговли акциями на Лондонской фондовой бирже в связи с приближающимся делистингом».

Ниже приведен график цен на акции Railtrack за последние пять лет до 7 октября 2001 г.:

Если компании повезло и она обладает достаточной гибкостью и инерцией, а также средствами, чтобы пережить спад и избежать ликвидации или конкурсного управления, она может начать расти снова, как это было с IBM, сперва не оценившей перспективы рынка ПК. Однако Railtrack не смогла восстановиться после аварии в Хатфилде и в течение года обанкротилась.

Контрольная работа: интернет-компании

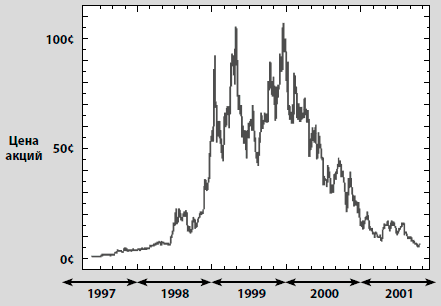

Ниже приведен график изменения стоимости акций на NASDAQ компании Amazon.com, самой успешной из нового поколения интернет-компаний за период с 1997 по 2001 г.

График снова показывает расцвет и крах. Как вы думаете, какая петля лежит в основе?

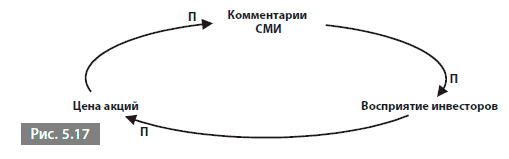

Я бы отдал свой голос за петлю, изображенную на рис. 5.17.

Благоприятные комментарии СМИ начинают влиять на восприятие инвесторов: весь мир пользуется компьютерами, так зачем ехать в торговый центр, когда можно купить все, что нужно, просто щелкая мышкой? По мере того как все больше инвесторов начинают думать, что вкладывать средства в интернет-компании – хорошая идея, цена акций возрастает, и, конечно, СМИ начинают отмечать, как успешны интернет-компании… И снова начинается экспоненциальный рост.

А потом что-то происходит, например, парочка влиятельных журналистов начинает лезть на рожон или банк отзывает кредиты у некоторых интернет-компаний, которые потребляют наличность так, как будто она ничего не стоит. И внезапно восприятие инвесторов меняется: может быть, эти новомодные интернет-компании все-таки рискованное дело, может быть, мне стоит вложить сбережения во что-то более существенное. И цена акций падает, а если это падение происходит быстро, оно может инициировать экспоненциальный упадок, который на первый взгляд невозможно остановить.

Эта петля не относится только к интернет-компаниям. Цикл процветания и краха известен уже много веков – примерами тому служат и всеобщее выращивание тюльпанов в Нидерландах в середине 1630-х гг., и крах Компании Южных морей, произошедший 10 сентября 1720 г., и спекулятивный бум и биржевой крах конца 1920-х гг. В основе всех этих событий лежит одна и та же петля, отличается только контекст.

- Глава 19 Неожиданный крах

- Есть ли жизнь после краха доткомов?

- Настройки поведения при крахе системы или программы

- ЭЛАСТИЧНЫЙ МОЗГ В РАСЦВЕТЕ СИЛ

- Расцвет глобальной деревни

- 9. Подтасовщики данных и их роль в вашем крахе

- Крах или зависание после вывода экрана-заставки

- Расцвет платформ и протоколов

- Главный рубильник. Расцвет и гибель информационных империй от радио до интернета