Книга: Основы технического анализа финансовых активов

Распознавание разворота скахьзящихсредних

Распознавание разворота скахьзящихсредних

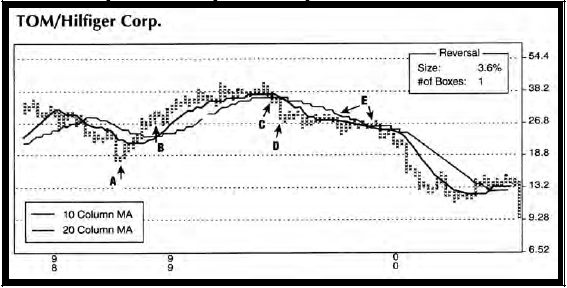

Рис. 28 – Рис. 31 демонстрируют примеры разворота скользящих средних. Рис. 28 (Hilfiger Corp.) представляет собой диаграмму одноячеечного разворота, с размером ячейки в 3.6 %. Поскольку использована логарифмическая шкала, развороты не являются логарифмическим эквивалентом 3.6 процентов. Логарифмическая шкала помогает избежать проблем, когда процентные соотношения при падении и росте не равны количественно. Например, бумага закрылась в понедельник по $100, затем упала во вторник на 10 %, а в среду опять поднялась на 10 % и, таким образом, стала 99$. Что, очевидно, отличается от $100 понедельника. Поскольку многие пользователи не привыкли к логарифмам, развороты отображаются в процентах. Аналитики компании UST Securities Corp. определили размер ячеек для каждой бумаги, что бы аккуратно отражать ее трейдинговые характеристики. Более волатильные бумаги требуют больше элементов для правильного отображения их торговых моделей.

Рис. 28 Диаграмма "крестики-нолики" для ТОМ, размер ячейки 3.6 %

После дна, достигнутого в октябре 1998 года (Рис. 28 точка А), ТОМ сильно поднялась и обе скользящие средние повернулись в точке В в положительную сторону. Это весьма полезный признак, так как базис, который бумага только что прорвала, был не велик. Поворот обеих скользящих средних прогнозирует начало большего подъема, чем можно было бы ожидать на основе модели, сформировавшейся в районе дна. В точке С произошло разрушение второстепенной вершины, недостаточное, однако, чтобы продлиться в дальнейших продажах. Эта модель меняется в точке D, где обе скользящие средние поворачивают вниз. Сигнал к продажам остается для этой акции действительным в течение всего года, поскольку цена падает до $9.

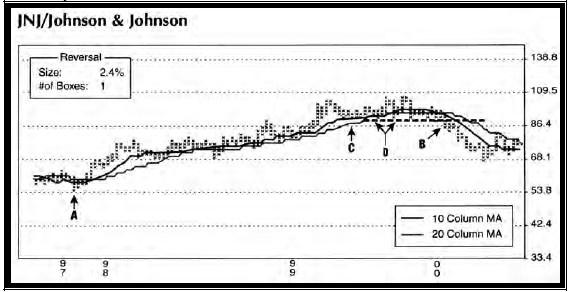

Рис. 29 Диаграмма "крестики-нолики" для JNJ, размер ячейки 2.4 %

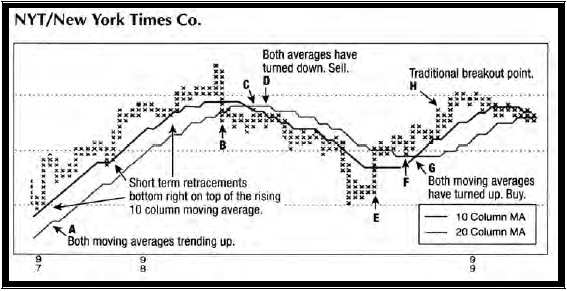

Рис. 30 Диаграмма для NYT. В точках С и D – обе скользящие средние повернули вниз, продавать. G – обе средние повернули вверх, покупать. Н – традиционный прорыв

Точка Е на Рис. 28, где акция подскакивает к падающим скользящим средним, подтверждает нисходящий тренд и предоставляет дополнительный шанс держателям продать ее, трейдерам – возможность открыть короткую позицию или купить опционы put.

Предшествующий пример демонстрирует, возможно, наиболее ценное преимущество использования технического анализа: он предостерегает вас от удерживания акций-неудачников. Существует природная тяга у инвесторов держать бумаги до тех пор, пока они не вернутся к цене покупки или к, недавно установленной, вершине. В этом примере, если сделка не приносит денег на участке от B до D, то никакого подскока после точки D не будет. Такая техника дисциплинирует инвестора и помогает выйти из сделки.

Рис. 29 (Johnson & Johnson) представляет собой одноячеечную диаграмму с размером ячейки 2.4 %. После достижения дна в октябре 1997-го, бумага демонстрирует сигнал на покупку (точка А), так как цена вырывается из небольшой зоны консолидации, одновременно с поворотом наверх обеих скользящих средних. Этот сигнал остается в силе до начала 2000 года (точка В). В этой точке скользящие средние поворачивают вниз, и при этом, краткосрочная скользящая средняя падает ниже долгосрочной, а цена падает ниже главной поддержки (точки С и D). Нет никаких причин для удерживания этой бумаги. (Помните, что существует огромная разница между хорошей компанией и хорошими акциями).

Рис. 30 (New York Times) начинается сильным повышающимся трендом (точка А). В начале 1998 года, бумага резко падает (точка В). Падение проникает сквозь краткосрочную поддержку и повышающиеся скользящие средние. Подъем захлебывается (в точке С) на уровне скользящих средних, которые теперь повернули вниз. Это отличные точки для продажи.

В точке D, обе скользящие средние повернули вниз и вскоре после этого бумага резко упала. Затем процесс развернулся в обратную сторону, когда сильный подъем превысил обе средние, после достижения ими дна, сделавшего их плоскими (точки Е и F). В точке G обе средние повернули наверх, сигнализируя о необходимости покупки, причем это произошло немного раньше, чем появился традиционный сигнал покупки на прорыве (точка Н).

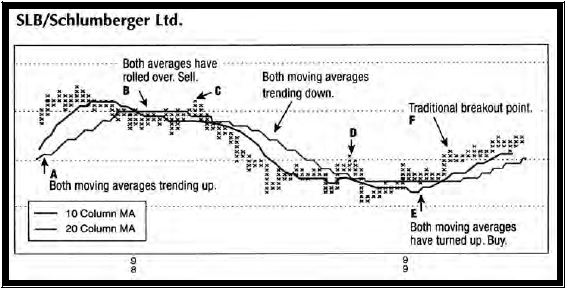

Рис. 31 (Schlumberger) начинается в конце сильного повышающегося тренда (точка А). Однако, потом бумага дрейфует вниз и падает ниже обеих скользящих средних. Обе линии поворачивают вниз в точке В. Ралли в точке С, которое показывает краткосрочный прорыв, поднимающийся выше обеих средних является бычьей ловушкой.

Чтобы избежать этой ловушки, необходимо дождаться подтверждения от долгосрочной скользящей средней. В этом примере, 20-колоночная средняя не поворачивает наверх и падение, начавшееся в точке В, продолжается почти весь 1998 год. В точке D появляется еще одна бычья ловушка, которую следует избегать тем же манером, что и в точке С. Наконец, в точке Е цена остается выше скользящих средних достаточно долго, что заставляет их повернуть наверх. Как и на Рис. 30 этот

сигнал покупки от скользящих средних поступает немного раньше традиционного прорывного сигнала (точка F).

Рис. 31 Диаграмма SLB. В точке Е – обе скользящие средние сигнализируют о покупке раньше традиционного прорыва F