Книга: Бизнес-планирование и анализ инвестиционных проектов на компьютере

5.12.6. Планируем финансирование проекта

5.12.6. Планируем финансирование проекта

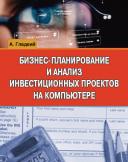

Теперь самое время задать вопрос: как же выглядит финансовое обеспечение нашего проекта? Чтобы получить ответ на этот вопрос, сформируем отчет о движении денежных средств, для чего в разделе «Результаты» нажмем кнопку Кэш-фло. В данный момент отчет будет выглядеть так, как это показано на рис. 4.84.

Рис. 4.84. Отчет о движении денежных средств

Данный отчет достаточно красноречиво свидетельствует о том, что в первые пять месяцев реализации проекта предприятие будет испытывать острый дефицит денежных средств.

Примечание. В отчете, представленном на рис. 4.84, отключено отображение пустых строк, т.е. строк, не содержащих данные. Напомним, что управление отображением пустых строк осуществляется в окне Отображение итоговых таблиц, для открытия которого нужно выполнить команду контекстного меню Отображение.

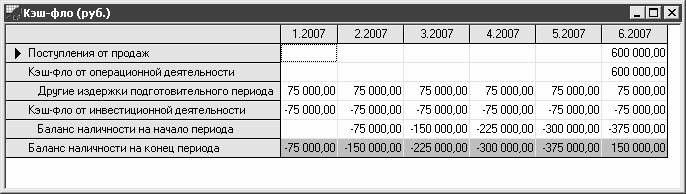

Кстати, эту же информацию можно увидеть и в балансе предприятия (рис. 4.85).

Рис. 4.85. Отрицательные значения в балансе предприятия

Как видно на данном рисунке, в строке Денежные средства отображаются отрицательные значения, чего заведомо не должно быть. Это говорит о том, что реализация проекта в таком виде невозможна – необходимо каким-то образом обеспечить его финансирование.

Для этого воспользуемся привлеченным кредитом. В рассматриваемом примере необходимая сумма кредита составляет 375 000 рублей: это позволит покрыть все затраты, которые будут возникать на протяжении первых пяти месяцев реализации проекта (в шестом месяце они будут покрыты за счет выручки от реализации изделия заказчику). В то же время не нужно привлекать кредитные средства на сумму более 375 000 рублей: очевидно, что потребности в них нет, а привлечение излишних средств повлечет за собой уплату лишних процентов.

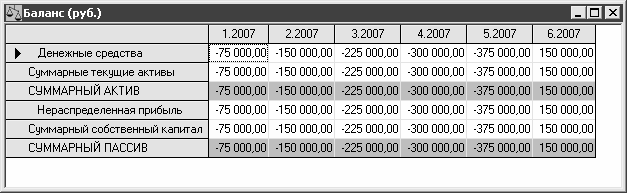

Чтобы ввести информацию о финансировании проекта, нажмем в разделе «Финансирование» кнопку Займы и в открывшемся окне заполним параметры так, как это показано на рис. 4.86.

Рис. 4.86. Схема финансирования проекта

Кредит нам нужно получить к началу срока реализации проекта, поэтому в качестве даты получения кредита указываем 1 января 2007 года. Кредит ООО «Нейтрон» получило в Сбербанке на сумму 375 000 рублей сроком на 5 месяцев.

Процентную ставку по кредиту устанавливаем в размере 12% годовых без капитализации (флажок Капитализация должен быть снят). Затем устанавливаем переключатель в положение Регулярные, в поле Отсрочка первой выплаты вводим значение 5, а в поле Задолженность выплачивается выбираем вариант С последней выплатой.

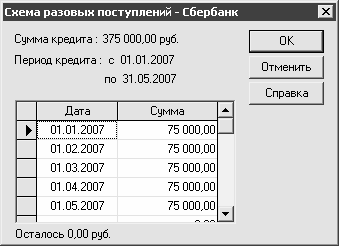

Далее перейдем на вкладку Поступления и определим, каким образом будут поступать предприятию кредитные средства. На данной вкладке установим переключатель в положение Разовые, нажмем кнопку Схема и в открывшемся окне сформируем график поступления кредитных средств так, как это показано на рис. 4.87.

Рис. 4.87. Схема поступлений кредитных средств

В рассматриваемом примере необходимо обеспечить ежемесячное финансирование проекта в размере 75 000 рублей, т.е. кредит будет предоставлен равными траншами по 75 000 рублей в течение пяти месяцев.

После этого перейдем на вкладку Возврат и установим переключатель, определяющий порядок возврата кредита, в положение В конце.

Подводя итог вышесказанному, условия кредитования можно сформулировать так: кредит на сумму 375 000 рублей берется на 5 месяцев под 12 процентов годовых с условием отсрочки выплаты процентов на 5 месяцев. Кредит будет поступать равными суммами в течение 5 месяцев, а общая сумма процентов и сумма основного долга будут погашены одновременно в конце срока действия кредитного договора.

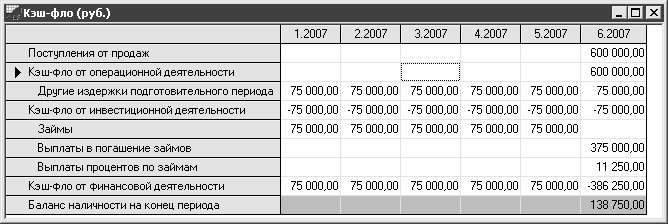

Каким же образом ввод информации о финансировании проекта отразился на его финансово-экономических показателях? Для ответа на этот вопрос пересчитаем проект и сформируем отчет о движении денежных средств, нажав в разделе «Результаты» кнопку Кэш-фло. Содержимое отчета показано на рис. 4.88.

Рис. 4.88. Результат финансирования проекта

Как видно на рисунке, проблема дефицита денежных средств успешно решена. Однако несколько уменьшилась сумма предполагаемого дохода – за счет суммы начисленных процентов за пользование кредитными средствами.

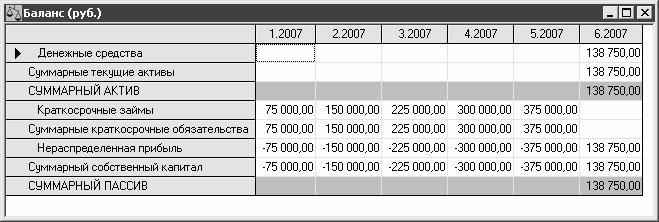

Что касается баланса предприятия, то в данное время он будет выглядеть так, как показано на рис. 4.89.

Рис. 4.89. Отражение результатов финансирования в балансе предприятия

Представленные в балансе данные свидетельствуют о том, что в первые пять месяцев реализации проекта предприятие будет покрывать имеющийся дефицит собственных средств за счет привлечения краткосрочного кредита. Однако в последнем месяце реализации проекта предприятие получает доход, а также полностью рассчитывается с кредитором.

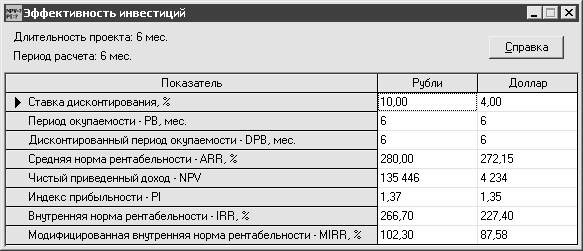

Теперь посмотрим, каким образом изменились показатели, характеризующие экономическую эффективность проекта. Нажмем в разделе «Анализ проекта» кнопку Эффективность инвестиций – результат показан на рис. 4.90.

Рис. 4.90. Изменение показателей эффективности

Как видно на рисунке, показатели эффективности заметно изменились в худшую сторону по сравнению с их предыдущими значениями. В данном случае это объясняется появлением новых расходов – начисления и выплаты процентов за пользование кредитными средствами.

Чтобы программа при расчете проекта не учитывала суммы процентов за пользование кредитом, нужно в разделе «Проект» нажать кнопку Настройка расчета и в открывшемся окне на вкладке Показатели эффективности снять флажок Учитывать проценты по займам.

- 5.12.1. Ввод начальных данных о проекте

- 5.12.2. Построение плана сбыта

- 5.12.3. Анализ первых результатов

- 5.12.4. Настройка ставки дисконтирования

- 5.12.5. Учитываем динамику курсов валют

- 5.12.6. Планируем финансирование проекта

- 5.12.7. Планирование налогообложения проекта

- 5.12.8. Расчет проекта и анализ полученных результатов

- Как мы планируем релизы и составляем контракты с фиксированной стоимостью

- Возможности, планируемые к реализации в следующих версиях

- Перечень типичных просчетов при определении конечной цели проекта

- 3.1. Стратегии интернет-продвижения вашего проекта

- Основания для выполнения проекта

- Форма проекта

- Успешный руководитель проекта

- 2.4. Система постановки задач и управление проектами

- 8.3. Отслеживание хода проекта и контроль над ним

- Примеры концептуальных положений и целей проекта

- Представление дискуссионной группы по управлению проектами

- Мониторинг проекта