Книга: Как организовать дистанционный бизнес?

2.4. Как платить страховые взносы

2.4. Как платить страховые взносы

И индивидуальные предприниматели, и компании должны уплачивать страховые взносы. Но делают они это по-разному.

Индивидуальные предприниматели, не имеющие работников, уплачивают взносы за себя в форме фиксированного платежа.

Размер страховых взносов зависит от того, какие доходы получает индивидуальный предприниматель.

Если доходы ИП за 2014 г. составят менее 300 000 рублей, то расчет будет осуществляться следующим образом (табл. 2).

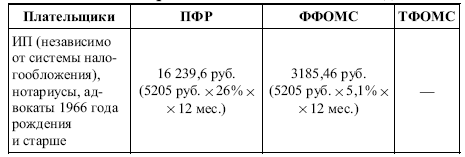

Таблица 2

Уплата страховых взносов за 2014 год

Если же доход превышает 300 000 рублей, то индивидуальный предприниматель также заплатит 1 % с суммы превышения.

Например, доход предпринимателя составит 500 000 рублей. Тогда превышение будет равно 200 000 рублей.

Следовательно, дополнительно предприниматель заплатит страховые взносы на сумму:

200 000 ? 1 % = 2 000 рублей.

Сумму страховых взносов в ПФР, которая исчислена с годового дохода, превышающего 300 000 руб., необходимо уплачивать не позднее 1 апреля года, следующего за расчетным периодом (ч. 2 ст. 16 Закона № 212-ФЗ). Эта сумма взносов будет направляться на финансирование страховой и накопительной частей трудовой пенсии пропорционально тарифам взносов в ПФР, которые установлены п. 2.1 ст. 22 Закона № 167-ФЗ (п. 2.3 ст. 22 Закона № 167-ФЗ).

Таким образом, положительным моментом является снижение страховых взносов для самозанятого населения.

Для тех, кто получает большие доходы, установлен потолок для взносов «за себя» с одного лица – сумма, исчисленная исходя из 8 МРОТ. То есть с учетом действующей величины МРОТ максимально возможная сумма взносов составит 129 916,8 руб. в год.

Конечно, данная сумма является значительной.

Для того чтобы снизить данную сумму, можно:

? закрыть ИП и зарегистрировать общество с ограниченной ответственностью, ведь в обществах с ограниченной ответственностью уплата страховых взносов осуществляется с заработной платы сотрудника;

? открыть общество с ограниченной ответственностью, на которое перевести часть доходов индивидуального предпринимателя с целью снижения страховых взносов.

А вот компании начисляют страховые взносы исключительно на заработную плату работников.

До предельной базы страховые взносы уплачиваются по тарифу 30 %. После предельной базы – 10 %.

Предельная величина базы, с которой уплачиваются страховые взносы в систему обязательного пенсионного страхования, в 2014 г. составит 624 000 руб. плюс 10 % сверх этой суммы (в соответствии с Постановлением Правительства РФ от 30.11.2013 № 1101). Отметим, что в 2013 г. году эта величина составляла 568 000 руб[12].

По итогам отчетного периода нужно сдавать отчетность.

Согласно пп. 1 п. 9 ст. 15 Закона № 212-ФЗ все страхователи обязаны в течение года подавать в территориальные органы Пенсионного фонда Российской Федерации расчеты по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и на обязательное медицинское страхование. Расчеты составляются за каждый отчетный период (квартал, полугодие, 9 месяцев) и представляются не позднее 15-го числа второго месяца, следующего за отчетным периодом, то есть не позднее 15 мая, 15 августа и 15 ноября. По итогам расчетного периода (года) расчеты представляются не позднее 15 февраля следующего за отчетным года[13]. Поэтому нужно сдавать отчетность по формам:

? 1-РСВ – в Пенсионный фонд Российской Федерации;

? 4-ФСС – в Фонд социального страхования.

Рекомендации.

1. Рассчитайте, как вам выгодно начислять страховые взносы: регистрируя предпринимателя или компанию.

2. Если договор заключается с юридическим лицом или индивидуальным предпринимателем, например, на ведение бухгалтерского учета, начислять и уплачивать страховые взносы не придется.

- На сайтах я читаю только текст и не хочу платить за картинки. Как их отключить?

- Платить или не платить? И если платить, то – за что?

- 5. Реклама по-чикагски «Рекламодателю нужны идеи, и он готов за них хорошо платить»

- За что готовы платить деньги фрилансерам?

- Когда нужно платить за труд

- Страховые полисы

- Разумно ли платить за подключение к партнерской программе?

- Платить или не платить?

- Почему нужно платить больше за меньшее?

- Возможность заплатить сразу, любым удобным способом

- Целевые клиенты, которые будут платить за решения

- За удовольствие надо платить