Книга: Применение технологий электронного банкинга: риск-ориентированный подход

2.4. Изменение профиля операционного риска

2.4. Изменение профиля операционного риска

Причины, приводящие к возникновению компонентов операционного риска при ДБО, наиболее разнообразны по сравнению с другими видами банковских рисков. От них зависят возможные текущие и перспективные финансовые потери, обусловленные ошибками при выполнении банковских операций (что может привести к неправильной реализации учетных и расчетных процедур), мошенническими действиями в отношении кредитной организации (включая несанкционированные транзакции, хищения финансовых средств в электронной форме и пр.), нарушением непрерывности (доступности) и (или) переходом автоматизированных систем кредитной организации, используемых для осуществления банковской деятельности, в «нештатные» режимы функционирования (вследствие возможных аварий, отказов и сбоев оборудования как самой кредитной организации, так и ее провайдеров, в каналах связи и т. п., из-за чего возможны потери клиентских транзакций, данных и невыполнение ею обязательств перед своими клиентами). К этому же примыкают случаи несанкционированного сетевого доступа злоумышленников к информационно-процессинговым ресурсам кредитной организации.

Независимо от того, что именно является причиной нарушения штатного функционирования банковских автоматизированных систем кредитной организации и ее систем электронного банкинга, результатом этого всегда будет являться невыполнение ею тех или иных взятых на себя перед клиентами ДБО обязательств, т. е. снижение ее надежности по причине невыполнения положений соответствующих договоров. Базовых обязательств такого рода пять — они относятся к следующим понятиям:

— доступность обслуживания (непрерывности функционирования);

— состав функций («полнофункциональность»);

— финансовые операции (денежные обязательства);

— временные характеристики (своевременность обслуживания);

— конфиденциальность информации (информационная безопасность).

Только выполнение всех перечисленных обязательств без каких-либо отклонений от установленных договорами уровней обслуживания (в отношении клиентов) при дистанционном предоставлении банковских услуг свидетельствует о надежности как банковской деятельности, осуществляемой кредитной организацией, так и ее самой (впрочем, как показывает практика, в текстах таких договоров подобное перечисление можно встретить крайне редко). Речь здесь идет, естественно, о технологической и технической стороне понятия надежности[48].

Вследствие этого наличие или отсутствие разнообразных источников компонентов операционного риска зависит и от того, как кредитная организация решает «типовые» вопросы обеспечения надежности функционирования компьютерного оборудования, и от решения ею специфических для ДБО вопросов. В различных источниках, отечественных и зарубежных, приводятся статистические данные относительно влияния угроз штатному функционированию компьютерных систем на этот показатель банковской деятельности: в среднем можно считать, что 60 % случаев прерываний бизнеса обусловлено сбоями в работе автоматизированных систем организаций. При этом наиболее частой общей причиной сбоев в их работе считаются внедрение или изменение информационных технологий и (или) программных приложений, которые не были:

— правильно спланированы (включая «откат» в исходное штатное состояние);

— полностью протестированы (включая модели и сценарии развития угроз).

Прерывания функционирования автоматизированных систем в целом обусловлены различными ошибками/сбоями в соотношении:

— технологические сбои — 20 %;

— ошибки процессов — 40 %;

— ошибки персонала — 40 %.

Все перечисленное здесь наглядно характеризует степень зависимости результатов современной банковской деятельности от надежности компьютерных систем кредитной организации, что должно полностью осознаваться ее руководством и адекватно учитываться при распределении ресурсов. Для многих средних и небольших организаций выделение достаточных ресурсов на обеспечение надежности внедряемых банковских информационных технологий становится непростой задачей, если такие технологии, как ДБО, внедрялись недостаточно обоснованно, или в силу недостаточного осознания значимости указанных технологий и реализующих их автоматизированных систем финансирование осуществляется по «остаточному принципу».

Ошибки при выполнении банковских операций — явление уже относительно редкое, в этом случае имеются в виду преимущественно неточности, связанные с информационными сечениями ИКБД, в которых происходит какой-то перенос данных из одной среды хранения в другую (ошибки операционистов кредитной организации или клиентов при заполнении интерфейсных полей, преобразование форматов, переписывание из одной базы данных в другую и пр.). Тем не менее если СЭБ и БАС совместно с ней не подвергаются тщательным испытаниям (включая результаты неправильных действий пользователей), то все непроверенные варианты будут «проверены» уже в реальной эксплуатации этих систем[49], что приведет к неизбежным дополнительным затратам на поиск пропавшего контента ордеров клиентов, отладку программно-информационного обеспечения этих систем, лишней претензионной работе и т. д. Во многих российских кредитных организациях подобные ситуации не редкость, особенно когда речь заходит о противоправной деятельности, связанной с искажениями в полях записей баз данных кредитной организации или хищением средств со счетов клиентов, что обычно происходит из-за недостатков в обеспечении информационной безопасности.

Последнее может иметь место в тех случаях, когда в СЭБ и (или) БАС остаются «лазейки», позволяющие осуществлять несанкционированный доступ (НСД) к массивам данных и банковскому программному обеспечению. В ряде практических случаев такого рода операторы, находящиеся в информационных сечениях между СЭБ и БАС, располагают возможностями, к примеру, подмены реквизитов платежных документов клиентов ДБО или имитации поступления от них соответствующих ордеров[50] и т. п. Кстати, даже такой НСД к информационно-процессинговым ресурсам кредитной организации, который не приводит к чьим-либо финансовым потерям, вполне может обернуться утечкой конфиденциальной информации, а прямым следствием этого станут опять-таки хищения денежных средств, возникновение возможностей для шантажа клиентов или более серьезные последствия для них, поскольку в условиях криминализованной экономики сведения о банковских операциях «и других сделках» могут оказаться более значимыми, чем суммы денег, фигурировавшие в скомпрометированных транзакциях.

Что касается нарушений непрерывности функционирования (доступности) автоматизированных систем кредитной организации и (или) переходов в «нештатные» режимы функционирования, а также сбоев в каналах (линиях) связи, то следствием их могут являться и прерывания сеансов ДБО с потерей или искажением клиентской информации, и невозможность выполнения финансовых и других обязательств кредитной организацией перед клиентами, и в наихудшем случае несанкционированные списания средств с их счетов и другие негативные явления. То же самое с учетом вирусных, сетевых и хакерских атак[51] можно отнести к распределенным компьютерным системам провайдеров кредитной организации и т. п.

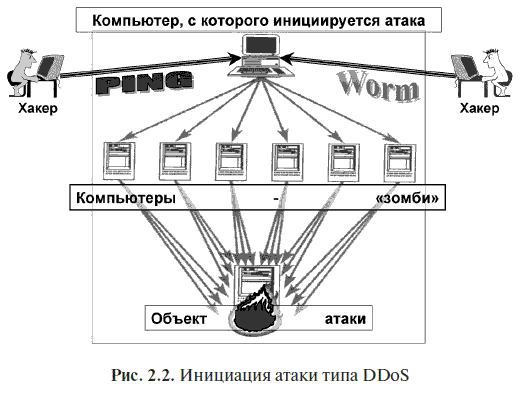

Последние годы характеризуются множеством случаев разнообразных атак на системы электронного банкинга и банковские автоматизированные системы кредитных организаций. Упоминавшаяся выше атака типа «отказ в обслуживании» изначально организовалась с помощью программ, осуществлявших генерацию очень большого количества запросов, передаваемых через вычислительные сети на сервер — объект атаки, обычно в короткие интервалы времени. Тем самым превышалась производительность сервера и он прекращал функционирование, «не в силах» справиться с таким количеством запросов[52]. В современных условиях применяется «распределенный» вариант этой атаки, осуществляемой через промежуточные сетевые компьютерные системы с целью многократного усиления негативного эффекта (повышения «мощности атаки»). Для этого могут использоваться ложные сетевые обращения (ping[53]), программы-черви (worm), распространяющиеся по вычислительным сетям и инсталлирующиеся на каждом доступном АРМ, чтобы в заданный момент времени начать генерацию ложных запросов, и пр. Это происходит в фоновых режимах, почему задействованные компьютеры иногда называются «зомби», а сеть, которая из них состоит, — «ботнет»[54]. На рисунке 2.2 показана общая схема сетевых атак рассматриваемого типа (представляющая собой модифицированный рисунок из книги Crume /. Inside Internet Security).

Возвращаясь к проблемам применения кредитными организациями информационных технологий (ИТ), надо отметить, что нередко незначительным или даже не существующим источником компонентов операционного риска их специалисты считают процедуры оперативного внесения небольших по масштабам изменений в программно-информационное обеспечение ДБО и БАС (упоминавшихся выше «заплаток»). Такая необходимость возникает обычно в тех случаях, когда:

— клиенты кредитной организации совершают действия, непредусмотренные алгоритмами, реализованными в автоматизированной систем, что приводит к непредсказуемым результатам («зависанию» и пр.);

— функционирование принятой в эксплуатацию автоматизированной системы не совпадает с ее техническим проектом, так что требуется оперативная доработка отдельных функциональных модулей;

— выявляются ошибки в проекте автоматизированной системы и требуется ее временный вывод из эксплуатации (отключение сервисов) для перепрограммирования, перенастройки отдельных модулей и т. п.;

— автоматизированная система оказывается скомпрометирована сетевыми или вирусными атаками, действиями хакеров или инсайдеров кредитной организации, из-за чего требуется ее усовершенствование.

Все перечисленные причины, за исключением последней, служат, как правило, признаками недостаточно полного тестирования БАС и СЭБ. Однако, поскольку сложившуюся ситуацию всегда необходимо оперативно исправлять, специалисты кредитной организации вынуждены принимать экстренные меры по устранению недостатков, внедряя в автоматизированную систему программные или библиотечные модули, нередко написанные наспех, не прошедшие типовых процедур проверки и приемо-сдаточных испытаний и содержащие ошибки, потому что отсутствие оперативности играет в таких случаях негативную роль. Для кредитной организации следствием такого «подхода», не соответствующего принятой инженерной практике разработок, всегда становятся новые источники компонентов этого риска.

Любое упомянутое выше мошенничество, несанкционированное вмешательство, функциональный сбой или отказ (т. е. нарушение штатного режима работы) компьютерных систем (неважно по какой причине) повлекшие за собой невозможность получения клиентом установленного договором на ДБО сервиса или выполнения им своих финансовых обязательств перед третьими сторонами, связано с возникновением компонентов как минимум правового и репутационного рисков, а в некоторых случаях риска неплатежеспособности и стратегического риска (имеется в виду негативная общественная реакция). Реализация компонентов операционного риска изначально становится возможна преимущественно (хотя и не только) по причине несоблюдения установленных когда-то государственными стандартами (начиная с ГОСТ 34.602-89) порядков разработки автоматизированных систем — неважно, банковских или нет, а потребовать этого (и проследить за исполнением) в кредитной организации оказалось некому, и это становится для нее еще одним существенным фактором операционного риска. Кстати, такие стандарты утверждались как раз для того, чтобы автоматизированные системы работали так, как требуется, а не так, как получится.

- 2.1. Особенности риск-ориентированного подхода к внедрению и применению технологий электронного банкинга

- 2.2. Классификация банковских рисков и их компонентов

- 2.3. Изменение профиля стратегического риска

- 2.4. Изменение профиля операционного риска

- 2.5. Изменение профиля правового риска

- 2.6. Изменение профиля репутационного риска

- 2.7. Изменение профиля риска ликвидности (неплатежеспособности)

- 2.8. Возможности учета компонентов типичных банковских рисков

- 2.5. Изменение профиля правового риска

- Добавление, изменение и удаление элементов списка

- Добавление, изменение и удаление столбцов списка

- Добавление и изменение представления списка

- Идея для профиля

- Определение факторов риска

- Часть II Изменение способов ведения бизнеса

- Изменение состояния виртуальной машины

- 8.2. Изменение пароля доступа к маршрутизатору

- 3.6.3. Изменение параметров сетевого подключения

- 4.3.2. Изменение настроек по умолчанию

- Изменение начала координат