Книга: Закон стартапа

Форма венчурного фонда

Форма венчурного фонда

Венчурный фонд не реинвестирует свои деньги, то есть работает не циклично. Из-за того, что стартап – это растущая компания, увеличивающаяся с нуля до определенного уровня, типичная история венчурного фонда выглядит так:

– управляющая компания объявляет о сборе денег на определенное направление – например, на инвестиции в рынок мобильных приложений;

– управляющая компания заключает соглашение о совместной деятельности (товариществе) с инвесторами, изъявившими готовность, – так появляется сам венчурный фонд, товарищество инвесторов и управляющей компании;

– управляющая компания подыскивает стартапы для инвестирования и вкладывает в них деньги фонда;

– когда деньги заканчиваются, фонд переходит в пассивное состояние – помогает стартапам, следит за их развитием;

– к концу оговоренного срока работы (6-10 лет) фонд избавляется от своих подопечных компаний и распределяет полученные от продажи деньги среди инвесторов;

– когда инвесторы возвращают 100 % вложений, оставшаяся прибыль распределяется уже с учетом доли управляющих;

– когда деньги распределены, фонд заканчивает свое существование (договор о совместной деятельности прекращает действие).

Как видите, фонд не перевкладывает деньги. Даже если он получил прибыль раньше оговоренного срока, деньги возвращаются инвесторам, а не оборачиваются еще раз.

Для чего это делается?

Во-первых, такая система сильно упрощает подсчет прибыльности фонда. Если бы он реинвестировал свои средства, подсчитать его прибыльность в тот или иной момент было бы сложно, ведь стартапы непубличны.

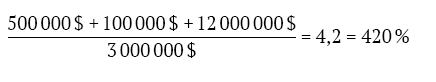

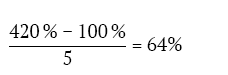

Венчурный фонд собрал $3 млн и вложил по $1 млн в три стартапа. Через пять лет фонд продал доли:

– в первом стартапе – за $500 тыс.;

– во втором – за $100 тыс.;

– в третьем – за $12 млн.

Итоговая прибыль от инвестиций составила:

Пересчитаем в годовую окупаемость:

Очень неплохо! А теперь представьте себе, что было бы, если бы фонд реинвестировал прибыль.

Венчурный фонд собрал $3 млн и вложил по $1 млн в три стартапа. Через два года фонд продал долю в первом стартапе за $1,5 млн, а вырученные средства вложил в стартапы № 4 и № 5 по $750 тыс. Еще через год фонд продал долю в стартапе № 4 за $100 тыс. и в стартапе № 2 за $1 млн 50 тыс. и вложил вырученные деньги в стартап № 6.

В результате:

– денег на счету фонда – $0;

– выручка – $5,65 млн;

– стоимость текущих активов – неизвестна;

– прибыль от инвестиций составила:

50 %;-87 %; 2,5 %…

Как видите, метод «все продадим, а потом сложим деньги в кучу и пересчитаем» гораздо проще и понятнее. Более того, так структура фонда сильно упрощается: необязательно даже создавать компанию, достаточно договора о совместной деятельности. По сути, управляющий совершает только две операции с каждым рублем, попавшим к нему в руки: сначала вкладывает, потом продает вложение и возвращает рубль инвестору.

Такая структура, хотя и кажется необычной, позволяет сильно сэкономить на налогах, поскольку в отличие от юридического лица договор между инвесторами и управляющим не облагается налогом: платят только инвесторы, когда получают прибыль. А инвесторы, которые находятся в офшорах, и вовсе ничего не платят.

- Сохранение информации о пользователях при миграции

- Информация заголовочной страницы (Database header)

- Форматы лид-магнитов

- Простейшие трансформации

- Информация страниц данных

- Информация и ее измерение

- При копировании с жесткого диска на «флэшку» иногда появляется сообщение о дополнительной присоединенной информации, кот...

- Сохранение информации из Интернета

- 1.2. Определение количества информации. Единицы измерения количества информации

- 1.1. Информатика. Предмет информатики. Основные задачи информатики

- Определение пользовательского формата числовых данных

- Приложение 9 Акт выполненных работ (к Договору на оказание информационных услуг)