Книга: Правовое регулирование рекламной деятельности

8.4. Налоговое регулирование

8.4. Налоговое регулирование

Важнейшей частью государственного регулирования экономики является налоговая система, с помощью которой государство может экономическими методами воздействовать на рыночные процессы, стимулируя или, наоборот, не поощряя отдельные виды экономической деятельности, удовлетворяя потребности государства в финансовых средствах и одновременно создавая льготные условия для социально значимых сфер экономики.

Для рекламной деятельности в целом Налоговый кодекс Российской Федерации предполагает общий режим налогообложения, который является единым для большинства субъектов экономической деятельности.

К основным налогам, уплачиваемым субъектами рекламной деятельности, относятся налог на добавленную стоимость и налог на прибыль организаций.

Налогом на добавленную стоимость (НДС) облагаются операции по реализации товаров, работ, услуг на территории Российской Федерации, в том числе товаров, работ и услуг, связанных с рекламной деятельностью. В настоящее время в соответствии с главой 21 Налогового кодекса Российской Федерации для данных операций установлена ставка НДС в размере 18 процентов.

Налогом на прибыль облагается разница между доходами и расходами организации в налоговом (отчетном) периоде.

Общая налоговая ставка налога на прибыль, установленная главой 25 Налогового кодекса Российской Федерации, составляет на данный момент 24 процента.

Как и все организации, субъекты рекламной деятельности являются плательщиками единого социального налога.

В отношении рекламы и рекламной деятельности Налоговым кодексом Российской Федерации установлены также некоторые специальные правила, учитывающие специфику данного вида деятельности.

В качестве операций, не облагающихся налогом на добавленную стоимость, в статье 149 Налогового кодекса Российской Федерации указывается операция по передаче в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 рублей (пункт 3, подпункт 25). Соответственно, передача товаров (работ, услуг), расходы на единицу которых больше указанной стоимости, облагается НДС.

Льготная ставка налога на добавленную стоимость в размере 10 процентов установлена для периодических печатных изданий, за исключением периодических печатных изданий рекламного или эротического характера; книжной продукции, связанной с образованием, наукой и культурой, за исключением книжной продукции рекламного и эротического характера. Соответственно, периодические печатные издания и книжная продукция рекламного характера облагаются по общей ставке НДС 18 процентов, а не по льготной ставке. При этом к периодическим печатным изданиям рекламного характера относятся периодические печатные издания, в которых реклама превышает 40 процентов объема одного номера периодического печатного издания (НК РФ, статья 164, пункт 2, подпункт 3).

Налогом на доходы физических лиц не облагаются (освобождаются от налогообложения) доходы, не превышающие в календарном году 4000 рублей, составляющие стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг) (НК РФ, статья 217 пункт 28).

Если стоимость любых указанных выше выигрышей и призов превышает 4000 рублей, при их получении необходимо уплатить налог на доходы физических лиц по повышенной ставке – 35 процентов (НК РФ, статья 224, пункт 2).

При расчете налога на прибыль расходы на рекламу производимых (приобретенных) и/или реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, относятся к прочим расходам, связанным с производством и/или реализацией, вычитаются из доходов и, соответственно, уменьшают прибыль, облагаемую налогом (НК РФ, статья 264, пункт 1, подпункт 28). При этом в Налоговом кодексе Российской Федерации уточняется, что к расходам организации на рекламу в целях настоящей главы относятся следующие:

• расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и телекоммуникационные сети;

• расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

• расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и/или о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также расходы на иные виды рекламы, не указанные в абзацах 2–4 пункта 4 статьи 264 Налогового кодекса Российской Федерации, осуществленные им в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 настоящего кодекса (НК РФ, статья 264, пункт 4). Один процент выручки от реализации представляет своего рода норматив расходов на рекламные цели, который определяется, исходя из выручки от реализации товаров (работ, услуг) без учета НДС и акцизов (письмо Департамента налоговой и таможенно-тарифной политики Министерства финансов Российской Федерации от 7 июня 2005 г. № 03-03-01-04/1/310).

Указанные положения главы 25 Налогового кодекса Российской Федерации о налоге на прибыль организаций указывают, что налогооблагаемую прибыль уменьшают не все расходы на рекламу, а только перечисленные в пункте 4 статьи 264. В случае осуществления расходов на рекламу, превышающих сумму указанного норматива, и невозможности отнесения их к расходам, указанным в абзацах 2–4 пункта 4 статьи 264, соответствующие расходы должны производиться из прибыли после уплаты 24 процентов налога.

Аналогичные правила применяются для лиц, уплачивающих единый сельскохозяйственный налог (глава 26.1 НК РФ) и применяющих упрощенную систему налогообложения (глава 26.2 НК РФ).

Еще одно специальное правило Налогового кодекса Российской Федерации установлено для определения государственной пошлины, уплачиваемой при регистрации средств массовой информации. Если размер государственной пошлины за регистрацию СМИ в зависимости от территории его распространения и вида средства массовой информации установлен в размере от 1000 до 3000 рублей (статья 333.33 НК РФ), то при регистрации средств массовой информации рекламного характера размер государственной пошлины для соответствующего средства массовой информации увеличивается в пять раз (статья 333.34 НК РФ).

Специальная система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности может применяться в числе прочих и к таким видам деятельности как распространение и/или размещение наружной рекламы, распространение и/или размещение рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах (НК РФ, статья 346.26, пункт 2, подпункты 10, 11). Данная система налогообложения (далее – единый налог) применяется на основании решений представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга.

Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом) и единого социального налога (в отношении выплат, производимых физическими лицами в связи с ведением предпринимательской деятельности, облагаемой единым налогом). Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, не признаются налогоплательщиками налога на добавленную стоимость.

В Налоговом кодексе Российской Федерации определяется, что распространение и/или размещение наружной рекламы – это деятельность организаций или индивидуальных предпринимателей по доведению до потребителей рекламной информации путем предоставления и/или использования средств наружной рекламы (щиты, стенды, плакаты, электронные табло и иные стационарные технические средства), предназначенной для неопределенного круга лиц и рассчитанной на визуальное восприятие.

Распространение и/или размещение рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах – это деятельность организаций или индивидуальных предпринимателей по доведению до потребителей рекламной информации, предназначенной для неопределенного круга лиц и рассчитанной на визуальное восприятие, путем размещения рекламы на крышах, боковых поверхностях кузовов указанных объектов, а также установки на них рекламных щитов, табличек, электронных табло и иных средств рекламы (статья 346.27 НК РФ).

Объектом налогообложения для организаций, осуществляющих данные виды деятельности и выбравших соответствующую систему налогообложения, является вмененный доход налогоплательщика.

Налоговая база определяется по формуле:

НБ = БД ? ФП ? К1 ? К2,

где НБ – налоговая база, используемая для расчета налога путем умножения на установленную ставку; БД – базовая доходность (условная месячная доходность на единицу физического показателя) за налоговый период (квартал); ФП – физический показатель; для деятельности в сфере рекламы физическим показателем является площадь информационного поля рекламы в квадратных метрах или число транспортных средств; K1 – устанавливаемый на календарный год коэффициент-дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации в предшествующем периоде. Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации. Приказом Минэкономразвития России от 3 ноября 2006 г. № 359 установлен коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги), он равен 1,096; К2 – корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, фактический период времени осуществления деятельности, величину доходов, особенности места ведения предпринимательской деятельности, площадь информационного поля электронных табло, площадь информационного поля наружной рекламы с любым способом нанесения изображения, площадь информационного поля наружной рекламы с автоматической сменой изображения, число автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей, прицепов, полуприцепов и прицепов-роспусков, речных судов, используемых для распространения и/или размещения рекламы, и иные особенности.

Для деятельности по распространению и/или размещению наружной рекламы с любым способом нанесения изображения, за исключением наружной рекламы с автоматической сменой изображения, установлена базовая доходность в месяц в размере 3000 рублей с одного квадратного метра площади информационного поля.

Для деятельности по распространению и/или размещению наружной рекламы с автоматической сменой изображения установлена базовая доходность в месяц 4000 рублей с одного квадратного метра площади информационного поля.

Для деятельности по распространению и/или размещению наружной рекламы посредством электронных табло установлена базовая доходность в месяц 5000 рублей с одного квадратного метра информационного поля.

Для деятельности по распространению и/или размещению рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах установлена базовая доходность в месяц в размере 10 000 рублей с одного транспортного средства, используемого для распространения и/или размещения рекламы (НК РФ, статья 346.29, пункт 3).

При этом площадью информационного поля наружной рекламы считается площадь нанесенного изображения, площадью информационного поля наружной рекламы с автоматической сменой изображения – площадь экспонирующей поверхности, площадью информационного поля электронных табло – площадь светоизлучающей поверхности.

В Москве значение коэффициента К2 для деятельности по распространению и/или размещению наружной рекламы определяется на основании закона города Москвы от 24 ноября 2004 г. № 75 «О едином налоге на вмененный доход для деятельности по распространению и/или размещению наружной рекламы». Этим же законом единый налог для данного вида деятельности введен на территории Москвы.

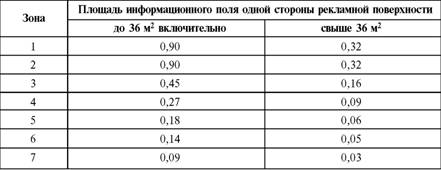

Данным законом установлены следующие значения коэффициента базовой доходности К2.

1. Для деятельности по распространению и/или размещению платной социально значимой городской наружной рекламы на основании правовых документов правительства Москвы – в размере 0,005.

2. Для предпринимательской деятельности по распространению и/или размещению других видов наружной рекламы с учетом зон распространения и/или размещения наружной рекламы на территории города Москвы, площади информационного поля одной стороны рекламной конструкции, условий обзора рекламной конструкции – в следующих размерах (табл. 4):

Таблица 4

Значение коэффициента К2 для всех рекламных поверхностей, за исключением указанных ниже

Территории зон определяются указанным законом: от зоны 1, к которой относятся улицы центра Москвы, до зоны 7 – территории Зеленоградского административного округа.

В целях учета фактического периода времени осуществления предпринимательской деятельности значение корректирующего коэффициента К2 изменяется (умножается) на отношение числа календарных дней ведения предпринимательской деятельности в течение календарного месяца налогового периода к числу календарных дней в данном календарном месяце налогового периода.

Значения коэффициента К2 определяются региональными органами власти на календарный год и могут быть установлены в пределах от 0,005 до 1 включительно.

Налоговым периодом по уплате единого налога является квартал (статья 346.30 НК РФ). Налоговая ставка установлена в размере 15 процентов величины вмененного налога (статья 346.31 НК РФ).

Анализ действующего налогового законодательства показывает, что рекламная деятельность (за исключением деятельности, связанной с социальной рекламой) не относится к числу сфер, имеющих льготы при налогообложении. Наоборот, осуществление рекламной деятельности в отдельных случаях является основанием для налогообложения по более высоким налоговым ставкам. Таким образом, государство указывает, что рекламная деятельность потенциально должна приносить доход не только субъектам соответствующего рынка, но и государству.

- Глава 2. Международное налоговое право

- 2.2.5. Национальное налоговое право

- ГЛАВА 8 ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ И КОНТРОЛЬ В СФЕРЕ РЕКЛАМНОЙ ДЕЯТЕЛЬНОСТИ

- 1.2. Предмет курса «Правовое регулирование рекламной деятельности»

- 2. Нормативно-правовая база, государственное регулирование и координация в области ВЯД

- Правовое регулирование рекламной деятельности

- 3.1. Правовое регулирование политической рекламы

- Внутреннее регулирование

- Контроль и регулирование рекламной деятельности

- Саморегулирование

- Глава 5 Государственное регулирование инновационной деятельности

- 14.3. Правовое регулирование рекламы в европейских странах