Книга: Управляй будущим. Как принимать решения в условиях неопределенности

4.2. Мысленная бухгалтерия: почему мы едим гнилые яблоки?

4.2. Мысленная бухгалтерия: почему мы едим гнилые яблоки?

Итак, теперь мы знаем, что наши решения почти всегда иррациональны. На нас влияет множество эффектов, которые искажают восприятие реальной картины мира, в том числе вероятности будущих событий. Эти эффекты невидимы, работают на уровне подсознания, усыпляют Систему 2 и передают бразды правления интуитивной, быстрой Системе 1. Таким образом, первый множитель в формуле Бернулли рассчитывается нами неверно. Может быть, второй множитель – восприятие ценности приза – мы умеем оценивать правильно? Увы, и здесь мы чаще ошибаемся, чем оказываемся правы. Люди не только неверно оценивают вероятность, но допускают ошибки и при оценке привлекательности положительного исхода. Вот почему мы не умеем ценить то, что имеем, и лишаем себя счастья просто наслаждаться жизнью, наслаждаться тем, что есть.

Забавную (но насколько типичную) историю рассказал мой друг Тимур. Каждую осень он собирает на даче обильный урожай яблок и складирует их в погребе. Теперь всю осень и почти всю зиму его семья обеспечена яблоками. Каждое воскресенье любимая теща (Тимур с семьей жил в то время вместе с тещей) посылала его в погреб за новой партией яблок. Но не просто посылала, а с четкими инструкциями – хорошие яблочки оставить, а те, что уже подгнили, – принести домой. И так каждое воскресенье, вплоть до весны. В конце концов мой товарищ возопил: «Мы всю зиму едим гнилые яблоки!»

Точно так же мы принимаем решения не только в отношении яблок. Не желая признать свои ошибки, не выбрасывая гнилые яблоки, мы идем на еще большие жертвы и лишаем себя удовольствия насладиться свежими. А все потому, что для каждого действия, для каждой сделки, для каждого решения мы открываем отдельный мысленный счет. Мысленные счета – это виртуальные эмоциональные счета, аналогичные бухгалтерским, которые мы открываем у себя в голове для каждого отдельного события нашей жизни. Как и в обычной бухгалтерии, каждый мысленный счет должен быть в итоге закрыт. С прибылью или убытком. А это уже зависит только от нас.

Очевидно, что закрытие мысленного счета с отрицательным балансом вызывает у нас разочарование и сожаление, поэтому мы стараемся этого избежать. Купив акции, которые тут же начали дешеветь, мы не будем их продавать. Ведь тогда придется закрыть этот мысленный счет с отрицательным балансом. Мы будем ждать и надеяться. До тех пор пока страх потерять все окончательно не парализует нашу волю.

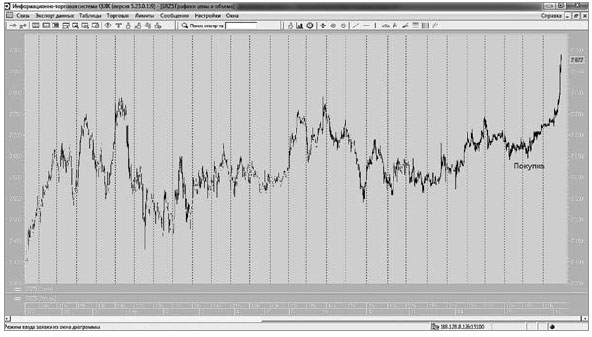

И наоборот: закрыв мысленный счет с плюсом, мы испытываем радость. Пусть даже этот плюс чисто символический. Так часто случается на финансовых рынках – начинающие трейдеры продают ценные бумаги, как только их цена выросла на смешные доли процента («Лишь бы только в плюс, маленькая рыбка лучше большого таракана»). Теперь сравните поведение трейдера в первом и втором случае (удержание в инвестиционном портфеле акций-неудачников и продажа чемпионов). Вот вам и механизм банкротства 99 трейдеров из 100 – маленькая прибыль и большой убыток при одинаковой вероятности исходов.

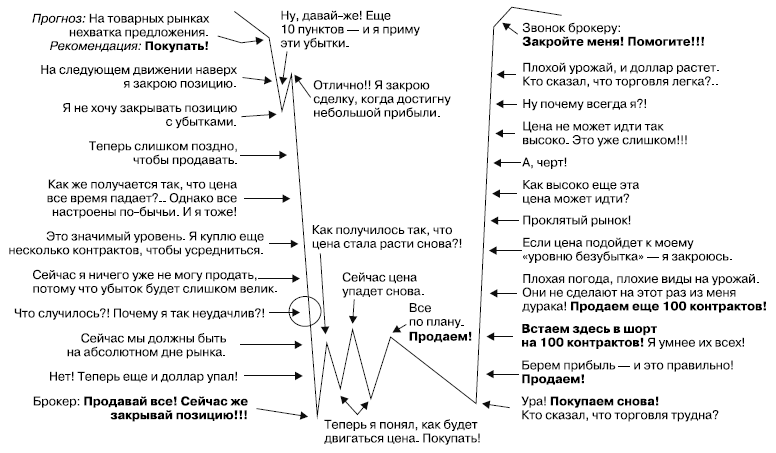

Взгляните на рисунок ниже: он хоть и в шуточной форме, но верно отражает то, что происходит в головах трейдеров по мере изменения рыночной конъюнктуры. Мысленные счета (точнее, нежелание смириться с их отрицательным закрытием) определяют решения трейдера, а вовсе не процентные ставки, размеры ВВП, финансовые показатели и прочие рациональные данные.

Мысленные счета организуют и направляют нашу жизнь, помогают добиваться различных (иногда полезных, а иногда – вредных) результатов. Самый простой пример использования мысленных счетов – распределение семейного бюджета на разные виды расходов – текущие нужды, образование детей, содержание жилья, инвестиции. Мы раскладываем деньги на эти цели по разным мысленным полкам и стараемся не смешивать их. Распоряжение этими счетами подчинено строгой иерархии, даже несмотря на то, что деньги, выделяемые на разные статьи расходов, идентичны.

Предоставлю слово Ричарду Талеру, автору и разработчику идеи о тождестве бухгалтерских и мысленных счетов.

Два страстных болельщика собираются проехать 40 миль на автомобиле, чтобы посмотреть баскетбольный матч. Один уже купил билет; второй только собирался, когда получил билет в подарок от друга. В день игры по радио объявили о том, что погода по пути следования болельщиков существенно ухудшилась, более того, метеорологи не исключают возникновение снежной бури. Вопрос: кто из болельщиков охотнее рискнет преодолеть буран, чтобы посмотреть игру?

Чтобы получить ответ на поставленный вопрос (хотя ответ выглядит очевидным), необходимо учесть, что оба болельщика открыли эмоциональные счета на игру. Пропустить матч означает закрыть счет с отрицательным балансом, чего делать бы не хотелось (помните, мы все стремимся закрыть каждый свой мысленный счет с плюсом?). Конечно же, независимо от способа получения билета оба будут разочарованы, но баланс будет «отрицательнее» для того, кто заплатил за билет и теперь рискует остаться и без денег, и без игры. Поскольку для этого человека сожаление будет горше, у него больше стимулов посмотреть матч – и он примет на себя дополнительный риск ради того, чтобы попасть на игру и закрыть эмоциональный счет с плюсом. На этом примере мы видим, что желание во что бы то ни стало закрыть счет с положительным балансом искажает наше восприятие вероятности (в данном случае события с отрицательными последствиями – машина может застрять в пути), толкает на совершение рискованных поступков. Разве такое поведение может считаться рациональным?

Эмоции, которые испытывает трейдер во время заключения сделок, есть прямое следствие нежелания закрыть с минусом эмоциональный счет

Аналогичные мысленные счета для каждой отдельной позиции (совокупность которых представляет собой инвестиционный портфель) открывают и инвесторы на финансовых рынках. Исследования показывают, что инвесторы удерживают акции, которые не растут (им жалко их продавать и признавать тем самым ошибочность своего первоначального выбора), и продают те бумаги, которые уже продемонстрировали положительную ценовую динамику. На финансовых рынках такая стратегия называется «продавать чемпионов и покупать аутсайдеров» – и она весьма распространена.

В исследовании Канемана и Тверски приведена статистика, доказывающая массовость ошибок данного типа среди инвесторов. Анализ 10?000 брокерских счетов, с которых было совершено 163 000 сделок, показал, что в последующем доходность проданных акций существенно – на 3,2 % годовых – превысила доходность приобретенных акций. Желание закрыть мысленный счет с плюсом искажает восприятие вероятности и заставляет инвесторов совершать иррациональные действия.

Во время практической работы со студентами я часто предлагаю им сделать следующий непростой выбор. Вы инвестировали в фондовый рынок 100?000 рублей. На 50?000 купили акций Сбербанка и еще на 50?000 – акций «Лукойла». Неожиданно вам срочно понадобились деньги (50?000 рублей). Вы вынуждены высвободить часть средств из своего инвестиционного портфеля. Какие акции вы продадите?

Цена покупки акций Сбербанка

Как и предсказывал Канеман, почти вся аудитория выбирает первый вариант – продажу акций, которые уже принесли прибыль. Аргументы всегда стандартны:

? у «Лукойла» еще есть шанс вырасти;

? Сбербанк уже принес нам прибыль, так зачем испытывать судьбу;

? только дураки стали бы продавать «Лукойл» и фиксировать убыток и т. д.

Цена покупки акций «Лукойла»

Ох, как же тяжело нам признавать свои ошибки и закрывать мысленные счета с отрицательным балансом! Иногда упорство в нежелании закрыть эмоциональный счет с минусом может обернуться катастрофой. В 1985 году мировой автогигант General Motors представил публике новую модель – Saturn (рисунок ниже поможет вам представить, как выглядел этот автомобиль. Как-то не очень, правда? Давайте сделаем скидку на то, что это было в далеком 1985-м).

Модель Saturn оказалась черной дырой для бюджета General Motors

Через пять лет новая модель сошла с конвейера, к 1996 году количество предзаказов у дилеров превысило все производственные мощности General Motors, а еще спустя год модель стала продаваться в Японии – лидере мирового автомобилестроения. В общей сложности Saturn продержался на конвейере 20 лет – довольно длительный срок для динамичного американского автомобильного рынка. Однако за все эти годы данная модель не принесла автогиганту ни цента прибыли, более того, она всегда была убыточна. К 2000 году компания General Motors теряла $3000 на каждом проданном экземпляре! В 2004-м, чтобы поддержать убыточное производство Saturn, General Motors была вынуждена инвестировать еще три миллиарда долларов (вероятно, компания и дальше осуществляла бы вливания в эту черную дыру, если бы не обанкротилась в результате кризиса 2008 года).

Сменявшие друг друга руководители автогиганта объясняли свое нежелание остановить производство убыточной модели примерно одинаково: «Мы уже столько вложили в Saturn, что из этого должно в итоге что-то выйти, если довести дело до конца». Как это похоже на трейдеров, которые продают растущие акции и оставляют в своем портфеле «неудачников»! Вместо того чтобы закрыть убыточное производство и направить высвободившиеся ресурсы на усиление своих позиций на рынке, General Motors упорно надеялась на возврат инвестированных средств. Налицо нежелание закрыть мысленный счет с отрицательным балансом. Для General Motors это нежелание обернулось настоящей катастрофой.

Возможно, история автогиганта была бы совсем другой, если бы руководители мыслили как биржевые трейдеры. Опытный трейдер полностью лишен эмоциональных мысленных счетов. Купив акции, он тут же забывает про цену их приобретения (в его расчетах она не играет абсолютно никакой роли). Едва запахнет жареным – он продает эти акции. Совершив убыточную сделку, профессиональный трейдер засыпает сном праведника, он не испытывает абсолютно никаких эмоций по поводу проигрыша, абсолютно! И по поводу выигрыша, кстати, тоже. Трейдер тогда становится профессионалом, когда по его лицу невозможно понять, выиграл он сегодня $2000 или проиграл. Ноль эмоций! Потому что нет мысленных счетов для каждой сделки.

Говорят, один из самых успешных инвесторов всех времен и народов Джорж Сорос менял свои решения по нескольку раз в день, то покупая, то продавая одни и те же финансовые инструменты, чем сводил с ума подчиненных. Постепенно такой образ мышления распространяется не только на финансовые сделки трейдеров, но и на обычную жизнь. Того же Сороса часто обвиняли в том, что он увольнял людей без особого сожаления – он не открывал мысленный счет для сотрудников и партнеров, не испытывал к ним эмоциональной привязки и расставался с ними без зазрения совести.

Трейдеры не открывают мысленные счета для каждой сделки, для каждого события в своей жизни – вся их жизнь есть один, но большой мысленный эмоциональный счет. Цель профессионального трейдера – прирост капитала в долгосрочной перспективе. И эта цель совершенно не совпадает с целью новичков, для которых крайне важно закрыть в плюс каждую сделку без исключения. И если они не достигают этой цели (а достичь ее по определению невозможно), сожаления о прошлом парализуют их волю и толкают на необдуманные поступки (например, поставить все на одну сделку).

Предлагаю вам задачу, которую не смогли решить 99,9 % студентов. Что бы вы выбрали – шанс 98 % выиграть 520 000 рублей или гарантированный выигрыш 500 000 рублей?

Все выбирают гарантированный результат. И это нормально. Пусть приз будет чуть меньше (а 500 000 действительно не намного меньше, чем 520 000), зато надежнее. Наше стремление избежать убытков так велико, что мы не задумываясь выбираем гарантированный результат (обычно студенты думают над этой задачей не дольше секунды). Формула Бернулли, однако, требует от нас выбора первого варианта, так как математическое ожидание в этом случае выше, чем во втором (потренируйтесь и подсчитайте сами).

Каково же было мое удивление, когда одна из заочниц впервые в моей практике после пяти минут размышлений указала на… первый вариант! Дальше между нами состоялся примерно такой диалог:

– Вы уверены в своем выборе?

– Абсолютно.

– Вы хотите сказать, что отказываетесь от гарантированного результата ради вероятностного выигрыша, который всего лишь на 20?000 больше?

– Да, именно так.

– А если вы попадете в те 2 %, которые проиграли, и не получите ничего, вы сможете это пережить?

– (Пауза, короткое раздумье.) Ну не повезло в этот раз, так повезет в следующий.

– Можно поинтересоваться, кем вы работаете?

– Ну как вам сказать, торгаш я, всю жизнь чем-то торгую.

Так вот в чем разгадка! Оказывается, эта студентка-заочница имеет за плечами солидный опыт предпринимательской деятельности в области торговли, поэтому она мыслит абсолютно как биржевой трейдер. Она не открывает отдельный мысленный счет на каждую сделку (иначе она бы уже давно сошла с ума), а подходит к выбору абсолютно рационально. Я не знаю, каким образом она догадалась перемножить вероятность и ценность приза и сравнить полученное значение с гарантированным результатом (она точно что-то подсчитывала на калькуляторе), но интуитивно она догадалась, как найти путь к правильному ответу. Это был пока единственный случай в моей практике, когда студент мыслил как биржевой трейдер.

Конечно, образ мышления трейдера имеет и свои минусы. Мои друзья и родственники, например, приходят в ярость от того, что у меня семь пятниц на неделе: я легко меняю решения, не задумываясь отказываюсь от ранее разработанного плана, упускаю (как они думают) ценные возможности. Но, на мой взгляд, это очень небольшая цена, которую мне приходится платить за яркую полноценную жизнь, лишенную бессмысленных сожалений о прошлом.

- 4.1. Сенека

- 4.2. Мысленная бухгалтерия: почему мы едим гнилые яблоки?

- 4.3. «Надо было сделать по-другому», или Сожаления о прошлом

- 4.4. «Хочу зарплату больше, чем у соседа», или Сравнение с лучшим

- 4.5. Сто рублей сегодня – это не сто рублей завтра. Отдаленность будущего

- Выводы

- Рекомендации

- Интересные задачи

- Почему необходима миграция

- Почему так важен справедливый процесс?

- Почему потенциальные покупатели лгут?

- Пример применения метода «пять почему»

- Почему я написал эту книгу

- Глава 14. Почему потребительский опыт играет важную роль в выстраивании клиентских взаимоотношений

- Почему и как я уволил себя

- Почему при включении клавиатура не работает, а после загрузки Windows все нормально?

- Почему я не нахожу в Панели управления описанных пунктов?

- З.1.2. Пароль BIOS не сбрасывается даже при удалении батарейки. Почему?

- Текстовые форматы и кодировки, или Почему иногда вместо текста я вижу абракадабру?

- Почему указатель оптической мыши самопроизвольно двигается по экрану?