Книга: Маркетинг, основанный на данных. 15 показателей, которые должен знать каждый

Стресс-тест для цифр: анализ чувствительности

Стресс-тест для цифр: анализ чувствительности

Доводилось ли вам представлять заявку на получение финансирования CFO или кому-то из его подчиненных? Если да, то наверняка в самом начале презентации вы слышали вопрос: «Извините, а в какую сумму обойдется эта маркетинговая идея?».

Однако этим дело не ограничивается. Вопросы начинают сыпаться один за другим: «Какова продолжительность акции?», «Когда мы увидим возврат [окупаемость]?», а затем и «Расскажите нам о ваших прогнозах». Как показывает мой опыт, обычно вопросы однообразны и вызывают раздражение: CFO или его подчиненные чаще всего не понимают сути вашей маркетинговой кампании. Тем не менее вы можете подготовиться к ним (как к экзамену). Выше я уже рассказал, как рассчитать затраты и (в случае кампании по созданию спроса или запуску нового продукта) получить показатель окупаемости из расчетов ROMI{34}. Теперь важно ответить на последний вопрос: что произойдет, если вы измените свои прогнозы?

Для этого необходимо провести анализ чувствительности для вашей модели ROMI, созданной в Excel. Основная идея проста: измените входные параметры и посмотрите, что получится на выходе. Полученные цифры помогут вам ответить на вопрос, как выглядят лучший, ожидаемый и худший сценарии для вашей кампании с точки зрения ROMI.

Этот раздел сложен, однако все описанные в нем расчеты можно легко проделывать в Microsoft Excel. Всего несколько щелчков мышью помогают вывести шаблоны в формате Excel на новый уровень. Такие инструменты анализа чувствительности используются лучшими CFO, и если вы сможете применить их для маркетинговых целей, то на следующей встрече вас ждет успех.

Одна из моих любимых функций в Excel – таблично заданная функция. Как ни странно это звучит, она дает возможность изменять цифры в модели и изучать полученный результат{35}.

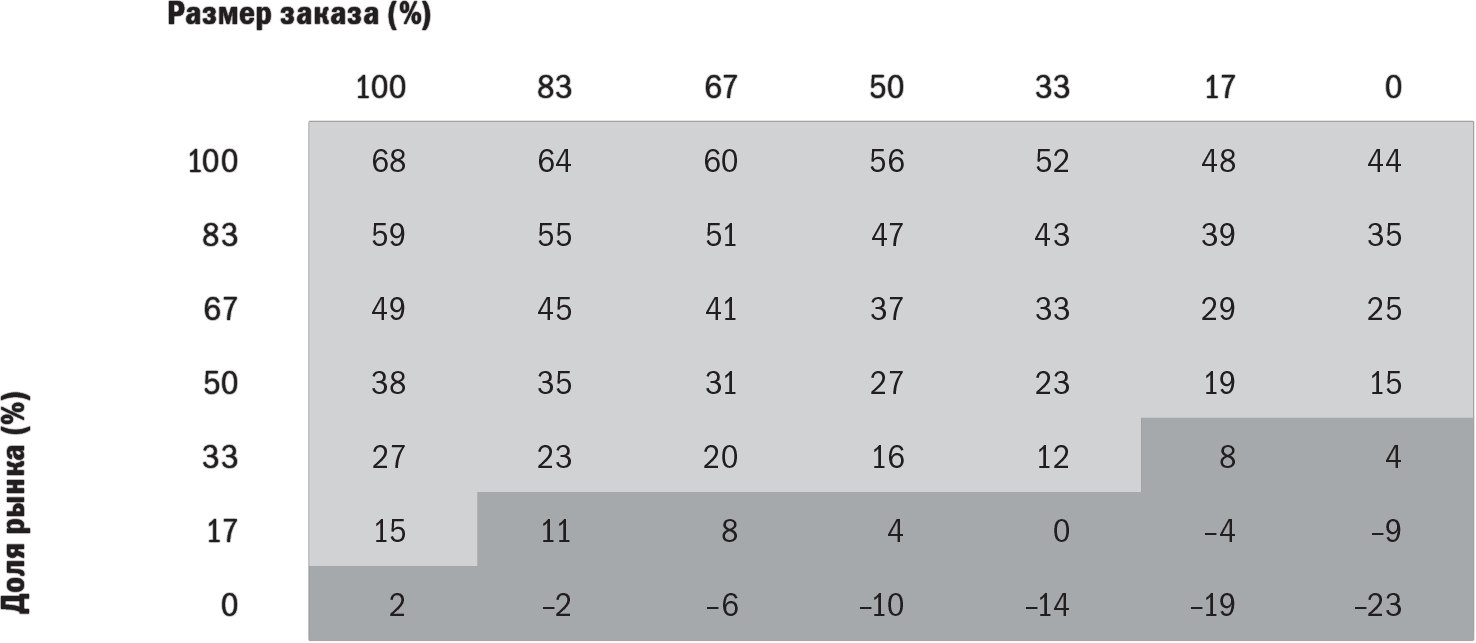

В табл. 5.7 приведены расчеты для примера с запуском нового продукта из предыдущего раздела, где были изменены прогнозы о доле рынка и росте доходов, после чего пересчитан показатель IRR. Для каждого диапазона параметров 0 соответствует худшему сценарию, а 100 % – лучшему. Главное достоинство этого инструмента – возможность присваивать цветовые коды отдельным ячейкам: зеленый означает «хорошо» (IRR выше минимальной ставки доходности), а красный – «плохо» (IRR ниже минимального допустимого уровня, в табл. 5.7 соответствующие ячейки закрашены темно-серым).

Одна иллюстрация может оказаться важнее сотни аналитических расчетов – табл. 5.7 позволяет вам сразу же делать глубокие выводы о ROMI. В разделе «Финансы для менеджеров по маркетингу» я рассказал, как хорошие игроки в гольф ведут счет, получают данные о тенденциях для прогнозирования результатов и понимают, что неспособны предсказать будущее абсолютно точно, то есть осознают, что у ситуации может быть целый ряд исходов. Табл. 5.7 показывает ряд возможных исходов для запуска нового продукта, и на ее создание ушло всего несколько минут!

Достоинство табл. 5.7 заключается в том, что эти расчеты дают менеджерам возможность объективно обсуждать маркетинговую кампанию или действия, связанные с запуском нового продукта (возможные позитивные и негативные результаты). Анализ чувствительности позволяет модифицировать прогнозы и понимать степень влияния различных факторов, а также выявлять важные допущения в модели.

Обычно в этой функции изменяется не более двух параметров. Однако при наличии значительного количества параметров в модели ROMI лучше использовать анализ по методу Монте-Карло. Его описание кажется сложным, но применять его на практике просто, и это помогает понять особенности происходящих явлений.

Прежде всего нужно понять, что каждое предположение в модели имеет целый ряд возможных исходов. Чаще всего их можно представить в виде колоколообразной кривой, где лучшие и худшие исходы занимают по 5 %, а набор ожидаемых исходов – основную часть графика. Иными словами, лучшие и худшие исходы отделены от среднего на расстояние двух величин стандартного отклонения (под стандартным отклонением подразумевается степень «размаха» кривой). Далее можно выбрать набор случайных входных параметров, используя для каждого из них определенный диапазон предположений. После этого нужно рассчитать параметры исхода для каждого случайно выбранного входного параметра.

Табл. 5.7. Табличная функция анализа чувствительности

Параметры доли рынка и размера заказа (0–100 %) отражают предположения из табл. 5.5 и на рис. 5.4 – от худшего к лучшему. Шаблон можно загрузить на странице www.agileinsights.com/ROMI

Понятно, что один цикл оценки по методу Монте-Карло – возможный исход для модели ROMI с определенным набором входных переменных. По сути, это моделирование ситуации, при которой на проводимую маркетинговую кампанию влияют различные случайные риски и входные параметры входят в определенный диапазон. Если вы проведете расчеты несколько тысяч раз, то со временем выясните, что произойдет в результате тысяч идентичных кампаний с учетом возможной вариации входных параметров и связанных с ними рисков. Исход будет представлен в виде таблицы, показывающей частоту каждого из возможных результатов.

Суть моделирования по методу Монте-Карло состоит в том, чтобы создать набор случайных чисел для каждой из ключевых переменных. Для статистических расчетов входных параметров следует принять во внимание прежний опыт, исследования рынка и суждения управленческой команды. Затем случайные цифры помещаются в таблицу для анализа и рассчитывается исход (показатели IRR и NPV); определяется новый набор случайных чисел, основанный на статистических функциях для каждой входной переменной, и вновь рассчитывается возможный исход. Этот процесс повторяется много раз, что в итоге позволяет создать распределение различных исходов.

Для проведения расчетов по методу Монте-Карло есть целый ряд готовых программных продуктов, таких как Palisades@RISK и Crystal Ball. Они просты в использовании: сначала нужно выбрать конкретные ячейки, а затем определить возможные пределы для каждой переменной. После этого программа случайным образом меняет (в заданных пределах) значения в выбранных клетках. Исход (IRR или NPV) автоматически рассчитывается для огромного количества циклов, после чего создается совокупный статистический отчет о возможных исходах.

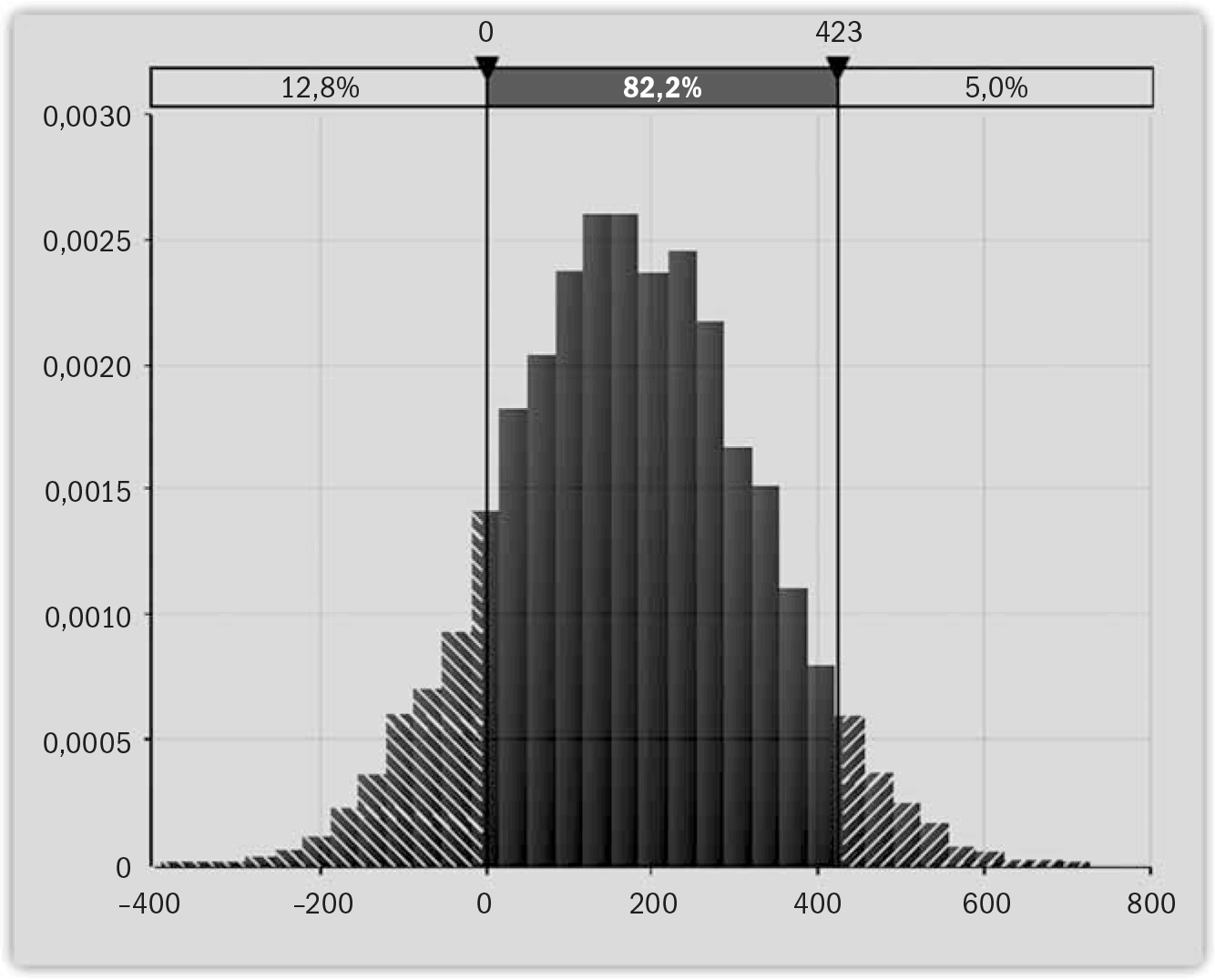

На рис. 5.5 приведен пример расчета по методу Монте-Карло для данных из табл. 5.6 и 5000 случайных вариантов входных переменных. При расчете одновременно менялись параметры общих расходов на проект, роста доли рынка и размера заказа. Функции соответствовали нормальному распределению, а стандартное отклонение определялось примерным значением лучшего и худшего сценариев для каждой переменной. Средняя величина NPV, или ожидаемая ценность, составила 171 тысячу долларов при величине стандартного отклонения в 153 тысячи.

А главное – все показатели могут меняться прямо на экране. Вы видите, как клетки в модели перемещаются, а через пару минут появляется «ответ» (примерно такой же, как на рис. 5.5). Я проводил подобные симуляции в рамках программ для руководителей и их клиентов ряда компаний, и аудитория была в восторге. С помощью программы @RISK я осуществлял расчеты по модели, сходной с моделью в табл. 5.6, не более чем за 10 минут, и окружающим я казался гением!

Главное достоинство этого подхода в том, что можно «видеть» лучший, худший и ожидаемый исходы для ROMI, а также рассчитать вероятность их наступления. Для данного примера есть 12,8 %-ная вероятность того, что NPV окажется отрицательным, а IRR – меньше минимальной ставки доходности (рис. 5.5). Руководство компании может задать себе непростой вопрос: допустим ли подобный уровень риска, – а затем выбрать стратегию, способную снизить будущие риски за счет изменения входных параметров.

Рис. 5.5. Пример моделирования по методу Монте-Карло для расчета ROMI при запуске нового продукта.

Шаблон модели можно загрузить на странице www.agileinsights.com/ROMI, а на сайте www.palisade.com есть программа @RISK Monte Carlo, которой можно бесплатно пользоваться в течение 10 дней

В этой главе я показал несколько примеров анализа финансового ROMI (он применим более чем для половины видов маркетинговой деятельности). В них используются четыре основных финансовых показателя для маркетинга: прибыль, NVP, IRR и окупаемость. У вас есть шаблон для расчета ROMI для конкретной кампании, направленной на формирование спроса, и программы запуска нового продукта. Методика, приведенная на рис. 5.3, отражает системный подход, позволяющий собрать основные входные параметры для шаблона и рассчитать ROMI.

Также я показал, как нужно интерпретировать ответы и принимать решение о финансировании на базе основных финансовых показателей. Как только кампания завершится, нужно «провести учет»: включить в модель реальные результаты и оценить эффективность проделанной работы.

Когда речь заходит о цифрах и расчетах перед началом кампании, можно быть уверенным лишь в одном: все эти цифры будут в той или иной степени неверны. Я никогда не встречал кампании, результаты которой в точности соответствовали изначальным расчетам финансового ROMI. Почему? Мир изменчив и полон рисков. Поэтому при расчете ROMI всегда нужно отвечать на вопросы: «Каковы возможные сценарии развития событий – лучший, ожидаемый и худший?»; «Какие предположения мы делаем, составляя модель, и как изменится ответ при модификации входных параметров?». Анализ чувствительности – основной инструмент, позволяющий найти ответы для любой величины финансового ROMI и завоевать расположение совета директоров.

- Базовый вариант

- Объединение затрат на новый продукт и маркетинговых затрат

- Предположения о потенциале роста

- Условные данные в балансе прибыли и убытков

- Амортизация, связанная с выпуском нового продукта

- Показатели ROMI: № 7 – NPV, № 8 – IRR, № 9 – окупаемость в действии

- Стресс-тест для цифр: анализ чувствительности

- Тестирование Web-сервиса XML с помощью WebDev.WebServer.exe

- Кто такой тест-менеджер

- Разработка через тестирование и разработка с тестами

- 2.5. Разработка технического задания на проведение детального анализа рынка при работе над инновационным проектом. Основ...

- 9.1. Проблема синтаксического анализа

- 2.12.2. Анализ усилительных каскадов в области малых времен

- Директор по тестированию

- Глава 5. Разработка и анализ бизнес-планов в системе Project Expert

- 2. Операции декартового произведения и естественного соединения

- 6. Операция естественного соединения.

- 4.4.3.3. План-фактный анализ продаж

- Часть III. Шаблоны разработки через тестирование