Книга: Основы международного корпоративного налогообложения

7.3.8. Постоянное представительство и частные инвестиционные фонды

7.3.8. Постоянное представительство и частные инвестиционные фонды

Ряд проблемных вопросов международного налогообложения инвестиционных фондов был отмечен в докладе, подготовленном в апреле 2010 г. для Еврокомиссии Европейской ассоциацией венчурного капитала (European Venture Capital Association, EVCA). В частности, в докладе затронут вопрос об образовании менеджерами таких фондов постоянного представительства[1187]. Поскольку венчурные фонды (venture capital funds) и фонды прямых инвестиций (private equity funds) схожи по структуре, далее мы будем говорить в целом об инвестиционных фондах, имея в виду частные непубличные фонды. Прежде чем перейти к описанию проблемы постоянного представительства для фондов, кратко охарактеризуем структуру и механизм деятельности таких фондов.

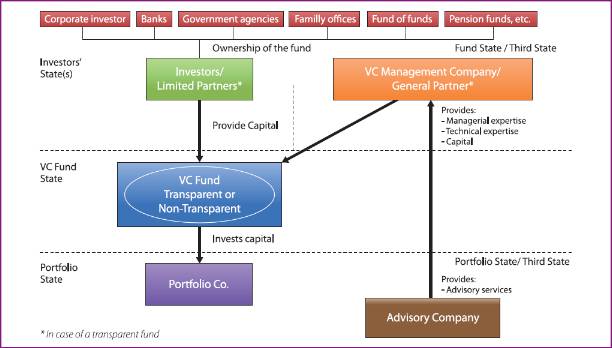

Обычно юридическая (корпоративная) структура частных фондов примерно одинакова. Она включает в себя ряд элементов, характеризующих участников или основных игроков, денежные потоки и внутренние консультационные услуги. Так, типовая структура венчурного фонда достаточно хорошо проиллюстрирована в разделе IV доклада EVCA, согласно которому обычно имеется пять основных (действующих) лиц фонда: 1) инвесторы (investors), 2) фонд венчурного капитала (VC Fund), 3) управляющая компания фонда (VC Fund Management Company) или менеджер фонда (VC Fund Manager), 4) портфельные компании (Portfolio company) и 5) одна или несколько компаний-консультантов (Advisory company). Эта структура отображена на рисунке ниже[1188].

Основные функции действующих лиц фонда следующие.

Инвесторы предоставляют капитал, который консолидируется менеджерами фонда в единый капитал и далее инвестируется в портфельные компании. Обычно горизонт инвестирования частных венчурных фондов – от трех до десяти лет, в течение которых инвестиции не могут быть возвращены инвестору: это так называемый период лок-ап (lock up period). Чаще всего в качестве инвесторов выступают банки, управляющие капиталом (частный и корпоративный банкинг), пенсионные фонды, семейные офисы состоятельных частных лиц, корпоративные инвесторы и фонды фондов. Наиболее распространенный тип доходов таких инвесторов – не дивиденды, а прибыль от продажи инвестиций. Если фонд организован в форме партнерства с ограниченной ответственностью, то инвесторы будут вносить взносы в партнерство и владеть долями в нем как партнеры с ограниченной ответственностью (limited partners).

Фонд, включая венчурный фонд, частный фонд прямых инвестиций – коллективный инструмент инвестирования, в котором собраны средства инвесторов. Обычно фонд существует десять лет. Чрезвычайно важен выбор организационно-правовой формы фонда, от которой зависит не только его налоговый режим в государстве образования, но и его налоговая квалификация в странах нахождения инвесторов и портфельных компаний (в частности, налоговая транспарентность фонда). В основном фонды регистрируются в форме партнерств с ограниченной ответственностью (limited partnership), которые могут как считаться юридическими лицами, так и нет, что влияет на их налоговую квалификацию, но в основном такие партнерства признаются транспарентными лицами для налогообложения. Юридические взаимоотношения между генеральным партнером и ограниченными партнерами регулируются договором об ограниченном партнерстве (limited partnership agreement). Другая распространенная форма образования фондов – корпорация, при которой налоговая транспарентность отсутствует. Встречаются и иные организационно-правовые формы, имеющие юрисдикционные особенности, например паевые трасты (unit trusts). Ввиду неопределенного налогового статуса фонда сами инвестиции, т. е. доли участия в портфельных компаниях, редко принадлежат фонду как юридическому лицу, поскольку это может создать проблемы квалификации его доходов и выплат в странах расположения инвесторов и портфельных компаний. Поэтому обычно инвестиции структурируются через промежуточные холдинговые и субхолдинговые компании специального назначения (special purpose vehicle – SPV), расположенные в странах, в чьих налоговых системах прирост капитала от продажи акций освобождается от налога. Причины такого положения в том, что у компаний специального назначения предсказуемая налоговая трактовка, в отличие от ограниченного партнерства.

Портфельные компании – объекты инвестиций фонда, т. е. компании, получающие капитал. Поскольку такие компании на этапе инвестирования еще не генерируют значительную прибыль, то фонд не ожидает от них дивидендного потока, но планирует в дальнейшем продать их акции с прибылью, в связи с чем для фонда критически важно, чтобы прибыль от такой продажи не облагалась налогом у источника в стране нахождения портфельных компаний.

Управляющая компания фонда, управляющий или менеджер фонда – юридическое лицо, управляющее фондом. Если фонд образован в форме партнерства с ограниченной ответственностью, им обычно управляет неограниченный партнер (general partner) или другое лицо, назначенное им для этого. Управляющая компания предоставляет технический и управленческий опыт и навыки менеджменту портфельных компаний, которые им необходимы для более успешного ведения бизнеса и роста стоимости их компаний. Обычно вознаграждение управляющей компании состоит из двух частей: первая включает в себя стоимость управленческих услуг (management fee), обычно фиксированную, а вторая – вмененный интерес (carried interest), который зависит от результатов деятельности фонда, в частности от размера прироста стоимости его активов. Поскольку инвесторы фонда для управляющей компании – третьи лица, то ее вознаграждение всегда соответствует принципу «вытянутой руки», т. е. оно рыночное. Важно понимать, что управляющий действует в интересах нескольких инвесторов фонда.

Компания-консультант бывает необходима для организации локального присутствия в странах, где инвестиции уже сделаны, для поиска новых объектов инвестиций, контроля за портфельными компаниями и сбора информации. Консультанты анализируют местные рынки, выясняют возможные цели инвестирования, помогают выбирать уже имеющиеся на рынке предложения и готовят собственные инвестиционные предложения для управляющих фонда, иногда с его помощью. Эти предложения в дальнейшем представляются управляющему, который решает, куда инвестировать. Вознаграждение консультанта, как правило, строится на иных принципах, чем у управляющей компании, и включает все прямые и косвенные затраты, в том числе на внешних консультантов, а также прибыль (маржу), соответствующую среднерыночному уровню у аналогичных компаний, чтобы не нарушать местные нормы о трансфертном ценообразовании (transfer pricing rules). Иногда консультационный договор включает в себя права на соинвестирование: консультант получает право участвовать в инвестициях, которыми владеет SPV, в размере определенной стоимости или в соответствии с определенной долей владения. Такие условия дополнительно мотивируют консультанта.

При инвестировании средств фонда в иностранные активы (портфельные компании) ключевым налоговым вопросом становится избежание образования постоянного представительства самого фонда, его инвесторов либо управляющей компании в странах расположения портфельных компаний, а также (если применимо) для фонда в стране расположения управляющей компании или компании-консультанта. Решение об инвестировании в объект на территории другой страны – конечная точка сложного многоэтапного процесса, включающего в себя исследования, консультации, оценку, проверочные мероприятия, юридическую работу по подготовке и заключению сделки. Многие из этих мероприятий проводятся на территории государства, где расположены объекты инвестиций, поэтому налоговые органы могут посчитать, что фонд или инвесторы действуют на территории страны через управляющую компанию, тем самым образуя постоянное представительство. Именно поэтому в странах, где необходима аналитическая и информационная поддержка деятельности управляющей компании, такая деятельность структурируется в форме одной или нескольких консультационных компаний. Консультации оказываются в пользу фонда, управляющей компании либо одной или нескольких SPV, которые владеют портфельными компаниями.

Состав таких консультаций в целом отражает жизненный цикл инвестиционного процесса, состоящего из четырех основных стадий[1189]:

Возникновение и одобрение (origination and approval) инвестиционных возможностей. Консультант оценивает целесообразность инвестирования (в том числе описывает рыночную позицию, организацию), а также экономическое и финансовое состояние компании-цели, находящейся в стране расположения консультанта. Обычно такая информация суммируется в документе, называемом «информационный меморандум» (information memorandum). Его могут одобрить (как и принять любое иное инвестиционное решение, действительное для третьих лиц) управляющая компания фонда, органы управления SPV либо иные лица, но не сама компания-консультант.

Должная проверка и согласование контрактов (due diligence and negotiation of contracts). После одобрения информационного меморандума консультант выбирает и нанимает внешних консультантов для юридической, технической, финансовой и налоговой проверки объекта инвестиций, а также планирования и организации этой проверки. На данной стадии фонд проводит переговоры по согласованию первоначальных проектов договорной документации, например меморандумов о взаимопонимании (memorandums of understanding) и писем-намерений (letters of intent), а также проектов договоров купли-продажи акций (share purchase agreements). Фонд проверяет и доводит их до окончательных версий, в том числе заказывает и готовит необходимые юридические заключения, а также совершает прочие действия, нужные для закрытия сделки.

Мониторинг инвестиций (monitoring the investment). Вслед за приобретением доли в компании-цели консультант занимается мониторингом и консультациями, необходимыми для надзора за объектом инвестиций, требуемого для роста стоимости доли участия, приобретенной фондом.

Реализация инвестиций (divestment). Консультант анализирует целесообразность и время продажи инвестиции.

Как отмечалось выше, одна из основных налоговых проблем в деятельности управляющей компании и (или) компании-консультанта фонда при трансграничном управлении фондом – обеспечить, чтобы не возникло постоянное представительство фонда или его инвесторов в любой из юрисдикций присутствия любого участника структуры фонда (самого фонда, управляющей компании, компании-консультанта или инвесторов). При противоположном раскладе может возникнуть двойное налогообложение в отношении дохода фонда (прироста капитала при продаже долей в портфельных компаниях) на уровне постоянного представительства (в объеме прибыли, относимой к нему) и инвесторов.

? Описание проблемы постоянного представительства в докладе EVCA

В настоящее время, как отмечается в докладе EVCA[1190], в подходах налоговых органов нет единообразия в решении главного вопроса: насколько деятельность управляющей компании фонда в государстве нахождения портфельных компаний может рассматриваться как создающая постоянное представительство фонда в стране ее нахождения. Причина в том, что деятельность современных фондовых управляющих не вполне укладывается в традиционную модель условий, формирующих постоянное представительство: непонятно, появляется физическое представительство или же агентское? Может ли постоянное представительство создать консультант, который формально не имеет полномочий управляющей компании, если его деятельность составляет значительную часть инвестиционного процесса?

Если предположить, что управляющая компания или ее персонал могут рассматриваться как зависимые агенты инвесторов или самого фонда, если они расположены в той же самой стране, что и портфельная компания, то как отнести прибыль к такому постоянному представительству, особенно учитывая прозрачный для налогов характер подавляющего количества фондов, созданных в форме ограниченных партнерств.

В докладе EVCA также уделяется внимание вопросу о том, насколько п. 5 и 6 ст. 5 МК ОЭСР (и соответствующих двусторонних налоговых соглашений), а также Комментарий к ним будут толковаться налоговыми администрациями единообразно и приводить к коммерчески приемлемому результату. К примеру, неизвестно, какие факторы или критерии налоговые органы станут использовать, чтобы определить, имеет ли управляющая компания полномочия действовать от имени фонда, в частности заключать от его имени контракты.

Даже если признать, что управляющий фонда имеет полномочия на сделки от имени фонда, следующим логичным вопросом будет, насколько деятельность управляющего подпадает под исключение п. 6 ст. 5 МК ОЭСР, т. е. положения о независимом агенте, который действует в рамках обычной деятельности в интересах более чем одного инвестора. Действительно, управляющий не получает детальные письменные инструкции от принципала (фонда): его свобода принимать решения ограничена лишь условиями соглашения об ограниченном партнерстве. Разумеется, это признак независимости. Предоставление фонду (фактически – инвесторам) информации о рынке и инвестициях, которую управляющий заказывает у компаний-консультантов, также не может служить индикатором зависимости, поскольку управляющие свободно применяют свои навыки и знания – это часть их работы. Навыки, которых нет у фонда и инвесторов, безусловно, необходимы управляющим для поиска новых возможностей инвестирования на местных рынках. Далее, экономическая зависимость определяется количеством инвесторов фонда, в интересах которых работает управляющий, если только не возникает ситуация, когда управленческая команда фактически работает в интересах одного-единственного принципала, инвестируя его средства в различные проекты. Несмотря на очевидную логичность этих аргументов, менеджеры управляющих компаний в целом не уверены в налоговой трактовке своего статуса, в особенности в том, могут ли они ссылаться на исключение из образования постоянного представительства на основании критерия независимости.

В этом, по мнению авторов доклада EVCA[1191], состоит причина особенности структуры фондов венчурного капитала и частных фондов прямых инвестиций. Она заключается в использовании консультационных компаний в целевых странах, а не в принятии активных управленческих решений по покупке и продаже инвестиций. Компания-консультант не должна создавать постоянное представительство, поскольку ее работа сводится к инвестиционному анализу и сбору информации, идентификации и оценке возможностей инвестирования, подготовке инвестиционных предложений и презентаций, включая предложения об условиях и цене. Эти предложения направляются менеджерам управляющей компании для одобрения и принятия окончательных решений об инвестициях. Когда решение принято и средства инвестированы, управляющему вновь требуются услуги местного консультанта, но уже в отношении управления портфельными компаниями, например в связи с членством представителей управляющего в управляющих органах (рекомендации о голосовании на советах директоров), управленческой помощью менеджменту таких компаний и надзором за их финансовыми результатами. Консультант также может давать советы управляющему и представлять рекомендации о стратегии выхода из проектов.

Соответственно, компания-консультант не получает полномочий согласовывать и заключать контракты и участвовать в переговорах от имени управляющего. Тем не менее на практике консультанты обычно участвуют в переговорах, но выполняют вспомогательную роль, получая детальные инструкции от управляющего, также они должны регулярно отчитываться перед ним. Именно такая сложная и, по некоторым мнениям, коммерчески малоэффективная структура взаимодействия консультанта и управляющего сводит риск постоянного представительства на уровне компании-консультанта к минимуму. В данном случае деятельность консультанта не может быть квалифицирована как действия, которые создают юридически значимые последствия для представляемых им лиц, так как отношения «консультант – заказчик услуг» не идентичны отношениям «агент – принципал» с юридической точки зрения. Именно из-за неопределенности в плане риска постоянного представительства требуется разделить функции между управляющим и консультантом таким образом, чтобы управленческая компетенция и полномочия принимать решения оставались только за управляющим, а консультанту остались собственно консультации, сбор и обобщение информации, изучение финансовых документов (например, аудиторских отчетов) портфельных компаний, идентификация новых объектов инвестирования, представление предложений и т. д.

По мнению EVCA, практика искусственного разделения функций, созданная менеджерами для снижения риска постоянного представительства, препятствует эффективной работе управляющих компаний фондов при трансграничных операциях. Очевидно, что консультанты не могут действовать в той роли, в которой хотели бы (т. е. в роли управляющих), но вынуждены ограничиваться исключительно консультационной деятельностью.

В докладе также отмечается, что вышеописанная проблема не возникает в аналогичной ситуации управления корпорацией, где менеджеры также уполномочены принимать любые решения, необходимые для бизнеса, без неопределенности касательно риска постоянного представительства для акционеров, т. е. инвесторов корпорации, хотя их функции аналогичны функциям менеджеров управляющих компаний фондов. Единственное реальное отличие двух структур – то, что в фондах прямых инвестиций вовлечение управляющих в портфельные компании несколько значительнее, чем в корпорациях, а поиск объектов инвестиций происходит оперативнее. В связи с этим EVCA предлагает налоговым органам в странах нахождения портфельных компаний заявить, что они считают управляющих фондами независимыми агентами в смысле МК ОЭСР.

В этой ситуации управляющий фондом подлежит налогообложению только в отношении своего рыночного вознаграждения за свое управление в той стране, где он фактически ведет деятельность. Сам фонд облагается налогом только в стране регистрации, но не в странах расположения портфельных компаний или управляющего по причине отсутствия там постоянного представительства. Неналогообложение действует только при условии, что управляющий фондом признан лицом, не создающим постоянное представительство для фонда, и при отсутствии дополнительных искусственных структур, таких как компания-консультант и SPV для владения активами, в создании которых не было бы необходимости.

Если бы налоговые органы захотели применить инновационные принципы, изложенные в итальянском деле Philip Morris, к индустрии инвестиционных фондов, они попытались бы признать зависимым агентом или компанию-консультанта управляющей компании, или SPV, владеющую активами, или всех их сразу, используя принцип множественного постоянного представительства. В связи с этим необходимо показать, что консультант не обладает полномочиями совершать действия, которые имели бы обязательные правовые последствия для управляющего (sufficient degree of binding authority). В этом смысле деятельность консультанта должна быть ограничена исключительно консультациями. Консультанту рекомендуется также, насколько возможно, избегать даже участия в коммерческих переговорах (однако простое присутствие на них, в силу Комментария к МК ОЭСР, не влечет за собой создания постоянного представительства). Переговорные функции могут быть делегированы третьим лицам, например юридическим советникам или не зависимым от фонда консультантам, и только на основании специфических, а не общих полномочий.

Необходимо помнить, что в соответствии с п. 6 ст. 5 МК ОЭСР даже агент с независимым статусом может быть признан зависимым, если он действует не в рамках своей основной, обычной деятельности. Это может произойти, к примеру, если действия агента в экономическом смысле принадлежат к сфере деятельности не его собственного делового предприятия, но скорее предприятия, которое он представляет. Если применить эту логику к консультанту фонда, налоговые органы могли бы посчитать, что консультант – это лицо, действующее от имени и по поручению фонда, управляющего или SPV, наделенное полномочиями заключать контракты. Однако одни лишь такие полномочия не означают, что фонд имеет в стране нахождения консультанта постоянное представительство, поскольку для его создания необходима юридическая и экономическая зависимость агента. В этом смысле рекомендуется, чтобы договор об оказании консультационных услуг между управляющим и консультантом не содержал условий об эксклюзивности. Таким образом, консультант должен иметь полномочия оказывать услуги не только фонду и управляющей компании, но и третьим лицам. Чтобы доказать это налоговым органам, необходимо подтвердить, что у агента существуют диверсифицированные источники доходов от оказания услуг широкому кругу клиентов, не связанных с фондом.

Что касается необходимости нести предпринимательский риск, то вознаграждение консультанта должно соответствовать рыночному уровню, т. е. правилам трансфертного ценообразования. На данный момент в индустрии инвестиционных фондов наиболее широко распространено применение метода «издержки плюс», согласно которому трансфертная цена определяется путем суммирования всех затрат на деятельность, включая прямые и косвенные затраты, и сравнения их с нормой рентабельности. Прибыль консультанта должна соответствовать прибыли, которую получило бы независимое лицо, которое принимает на себя предпринимательский риск в связи с аналогичными услугами.

? Обсуждение проблемы в Измененных предложениях ОЭСР

Данный вопрос, разумеется, не мог быть обойден стороной и в Измененных предложениях – 2013[1192] рабочей группы Комитета ОЭСР по налоговым вопросам. Рассмотрев доклад EVCA, рабочая группа детально изучила приведенный в докладе пример. Основные вопросы, поднятые в докладе:

– Насколько инвестиционный фонд считается предприятием, т. е. занимается ли он предпринимательской деятельностью?

– Если да, то может ли деятельность местной консультационной компании фонда рассматриваться в качестве предпринимательской?

– Насколько налоговая прозрачность фонда влияет на применение концепции предприятия и постоянного представительства?

– Насколько местная консультационная компания или управляющая компания фонда могут рассматриваться как независимые агенты?

На ответ на вопрос о зависимом агенте влияет то, заключает ли управляющая компания фонда или компания-консультант контракты от имени фонда. Ответ на этот вопрос зависит, в свою очередь, от того, существует ли вообще «предприятие договаривающегося государства» в случае с фондом.

Обычно компания-консультант имеет лишь договор на оказание консультационных услуг и не имеет формальных полномочий заключать сделки от своего имени или от имени фонда. Однако на практике, как отмечено в докладе EVCA, менеджеры консультационной компании могут вовлекаться в обсуждение основных деталей инвестиционного процесса, включая условия инвестиционных соглашений и сделок по приобретению или продаже акций. Более того, формальное отсутствие у консультанта полномочий обсуждать контракты выглядит искусственным и не отвечающим реальности данного бизнеса.

Наконец, учитывая то, что управляющий фонда представляет интересы группы независимых инвесторов, объединивших капитал в рамках организационной структуры фонда, можно ли утверждать, что управляющий должен рассматриваться как независимый агент?

Рабочая группа сделала ряд выводов и рекомендаций, в их числе:

– При ответе на вопрос о независимости фондового управляющего стоит принимать во внимание конкретные факты и обстоятельства каждого случая, однако вряд ли можно сделать особые рекомендации только для индустрии венчурных фондов.

– Термин «предприятие» не определен в МК ОЭСР, хотя в ст. 3 МК ОЭСР упоминается ведение «любой деятельности». Тем не менее различаются взгляды на то, обозначает ли данный термин организационную форму деятельности или деятельность как таковую. Однако контекст ст. 5 подсказывает, что, скорее всего, речь идет о коммерческих организациях, и с этой точки зрения неважно, в какой именно организационной форме она создана, будь то компания, партнерство и пр.

– В случае с прозрачным для налогообложения партнерством можно предположить, что деловое предприятие ведут партнеры (это подтверждают параграф 1 п. 19 и параграф 38 п. 42 Комментария к ст. 5 МК ОЭСР 2010 г.). Соответственно, если предприятие в форме партнерства ведет деятельность на стройплощадке, то оно создает постоянное представительство при превышении 12-месячного срока деятельности. Налоговые обязательства каждого партнера рассчитываются индивидуально, пропорционально доле участия партнера, независимо от срока нахождения партнера на строительной площадке.

– Применив данную логику к венчурному инвестиционному фонду, созданному в форме ограниченного партнерства, можно сделать вывод о том, что фонд имеет самостоятельное деловое предприятие, которое совместно ведут ограниченные партнеры и неограниченный партнер, и все они участвуют в пропорциональном распределении прибыли совместного предприятия.

– Следовательно, по мнению рабочей группы, формулировка п. 5 ст. 5 МК ОЭСР («заключение контрактов от имени предприятия») должна равным образом применяться к партнерству – тому самому «предприятию», от имени которого фонд ведет деятельность. Если условия п. 5 соблюдены, то предприятие считается создавшим постоянное представительство. Эти утверждения будут справедливы по аналогии и для п. 6 ст. 5 МК ОЭСР. Поэтому вывод о независимости фондового управляющего делается в отношении предприятия как партнерства, а не для индивидуальных партнеров-инвесторов.

По итогам обсуждений рабочая группа заключила, что результат анализа в итоге будет зависеть от фактов и обстоятельств каждого конкретного сценария, он выходит за рамки индустрии инвестиционных фондов, а потому привести обобщающие комментарии невозможно[1193]. В частности, отмечалась проблема того, насколько управляющий или консультант могут быть признаны лицами, имеющими полномочия заключать контракты от имени предприятия. Последнее зависит от того, считается ли предприятием фонд. Проблема не возникла бы, если бы местные менеджеры не имели полномочий заключать контракты, но это так и не исключило неопределенность, описанную в докладе EVCA. В частности, было бы чрезвычайно сложно на практике не вовлекать менеджеров в переговоры обо всех существенных положениях контрактов. Кроме того, используемая фондами структура, ограничивающая местных консультантов лишь консультированием, создана искусственно и ограничивает свободу операций управляющих.

К сожалению, неясность в официальных разъяснениях ОЭСР в атмосфере, созданной итальянским решением Philip Morris, нельзя признать удовлетворительной. Напомним, что Верховный суд в Италии назвал совмещение должностных позиций в группе компаний внутренне органичной взаимосвязью. Если применить ту же логику к структуре, в которой действуют инвестиционные фонды, такая взаимосвязь не возникнет только при условии, что компания-консультант остается административно и функционально независимой от фонда и в особенности от компаний-SPV, владеющих активами. Это означает, что для управляющих компаний фондов критически важно, чтобы корпоративные должности в структурах консультанта и управляющей компании не пересекались (overlap). Если, к примеру, сотрудники консультанта также входят в инвестиционный комитет фонда, то они должны ограничить свое участие в нем в отношении инвестиционных решений вне своего региона. Сотрудники консультанта также не могут быть назначены директорами портфельных компаний и SPV, владеющими долями участия в них. Это необходимо, чтобы устранить риск предъявления претензий о создании места управления для управляющей компании в месте нахождения портфельной компании или SPV. Если же фонду, тем не менее, критически важно назначить своих представителей в органы управления вышеуказанных компаний, то они должны воспользоваться услугами третьих лиц, обладающих соответствующими профессиональными навыками, которые будут занимать позиции в органах управления наряду с представителями фонда и предпочтительно не получат исполнительных полномочий в данных компаниях.

- 7.3.1. Виды постоянных представительств

- 7.3.2. Физическое постоянное представительство

- 7.3.3. Строительная площадка, монтажный или сборочный объект

- 7.3.4. Сервисное постоянное представительство в Модельной Конвенции ООН

- 7.3.5. Агентское постоянное представительство

- 7.3.6. Перечень исключений из случаев образования постоянного представительства

- 7.3.7. Дочерняя компания как постоянное представительство

- 7.3.8. Постоянное представительство и частные инвестиционные фонды

- 7.3.9. Постоянное представительство в электронной коммерции

- 7.3.10. Постоянное представительство в сделках по предоставлению персонала

- 7.3.4. Сервисное постоянное представительство в Модельной Конвенции ООН

- Постоянное отображение

- Для успешной кампании необходимо постоянное руководство

- 10. Венчурные фонды

- «Русские фонды» вышли на «Проспект» (Елена Мязина, Севастьян Козицын, Ведомости, 24 сентября 2003 года)

- «Русские фонды» покинули Rambler (Александр Борейко, Ведомости, 4 декабря 2003 года)

- Представительство в социальной сети

- Часть 3 Превращение страницы в полноценное представительство бренда

- Глава 11. Котики счастливые и несчастные или логистическая регрессия и дискриминантный анализ

- Глава 13 Постоянное сотрудничество с галереей

- Глава 15. Виртуальные частные сети

- Представительство интересов